Депозиты ниже 7%, психологические уловки и фондовый рынок

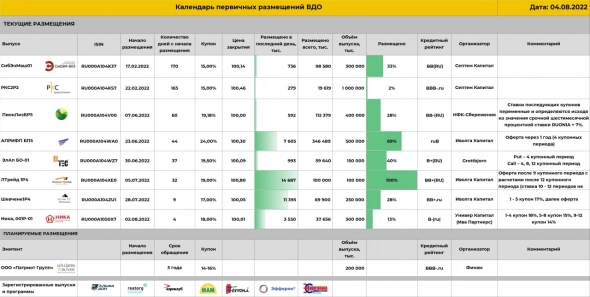

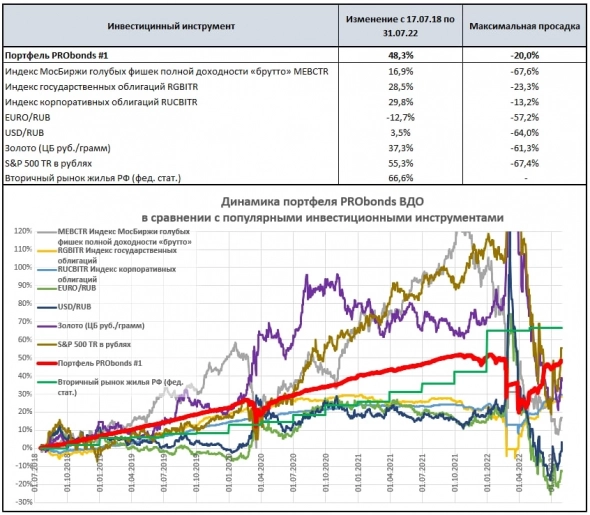

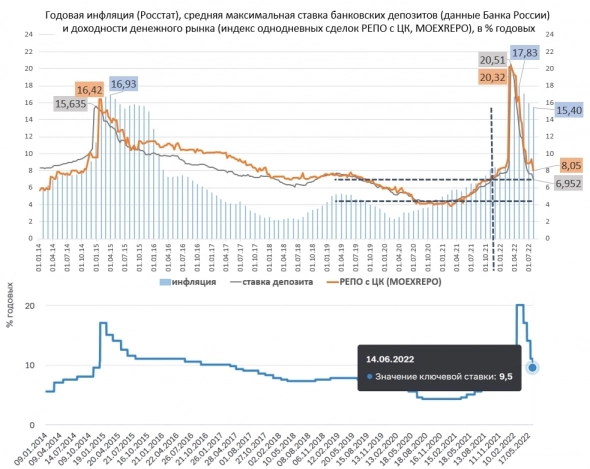

Депозиты вернулись в октябрь прошлого года. Мало того, зафиксированные Банком России 6,95% всего на 2,5% выше исторически минимальных депозитных уровней 1,5-2-летней давности.

Цифра «6» создает 2 психологические уловки. Во-первых, то, что ниже 7%, перестает восприниматься как высокая доходность. Во-вторых, пусть с мая мы чаще видим недельные дефляционные данные, накопленная годовая инфляция, 15%, больше указанных 6 в 2,5 раза.

Экономика – наука высасывания прогнозов из пальца. Однако подтверждение указанных уловок я вижу в активизации наших клиентов. У нас как инвесткомпании уже заметно, даже резко вырос приток денег. И это приток с банковских депозитов.

Попробуем заглянуть на шаг вперед. Упавшая инфляция, сопровождающая глубокий экономический кризис, должна толкнуть ЦБ к новому снижению ключевой ставки и, соответственно, депозитной. Каким бы бесполезным сейчас не казался наш фондовый рынок, он часть системы сообщающихся сосудов, и он в подобных комбинациях обычно выигрывал.

Авто-репост. Читать в блоге

>>>