комментарии Роман на форуме

-

У кого нибудь есть информация по SPO компании, когда ожидается и будет ли вообще? Каждый месяц ожидают что вот-вот будет, по факту ничего.

У кого нибудь есть информация по SPO компании, когда ожидается и будет ли вообще? Каждый месяц ожидают что вот-вот будет, по факту ничего.

Падаем дальше?

И до каких пор?

Норкин, Пока не объявят условия по SPO. По результатам SPO продающие акционеры без учета комиссий получат около 15,9 млрд руб., в том числе АФК «Система» — 12,54 млрд руб., РКИФ — 3,38 млрд руб. Доля «Системы» в «Детском мире» снизится до 33,4%, РКИФ — до 9%.

По результатам SPO продающие акционеры без учета комиссий получат около 15,9 млрд руб., в том числе АФК «Система» — 12,54 млрд руб., РКИФ — 3,38 млрд руб. Доля «Системы» в «Детском мире» снизится до 33,4%, РКИФ — до 9%.

Free float «Детского мира» по итогам SPO, организаторами которого выступили Goldman Sachs International, Sberbank CIB, UBS и «ВТБ Капитал», достигнет 57,6%.

Продающие акционеры приняли на себя обязательство не продавать акции «Детского мира» в течение полугода после сделки.

«Система» планирует использовать поступления от сделки «в общекорпоративных целях, в том числе для погашения долговых обязательств», сообщил холдинг Владимира Евтушенкова.

«Мы наблюдали высокий интерес со стороны российских и международных инвесторов. Большинство покупателей — это международные инвестиционные фонды из Великобритании, континентальной Европы, а также США», — заявил представитель «Системы».

В рамках сделки размещаются только существующие акции, принадлежащие АФК «Система» напрямую и РКИФ через Floette Holdings Limited и Exarzo Holdings Limited, сам «Детский мир» (MOEX: DSKY) денег не получит.

«Детский мир» управляет одноименными магазинами в России, Казахстане и Белоруссии, развивает сети ELC, ABC и магазины товаров для животных «Зоозавр». В III квартале ритейлер увеличил чистую прибыль по МСФО на 11%, до 2,36 млрд руб., выручку — на 19,3%, до 33,95 млрд руб. EBITDA «Детского мира» выросла на 16,9%, до 4,07 млрд руб., рентабельность этого показателя составила 12%. ЦЕНА РАЗМЕЩЕНИЯ В РАМКАХ SPO «ДЕТСКОГО МИРА» СОСТАВИЛА 91 РУБ. ЗА АКЦИЮ — «СИСТЕМА»

ЦЕНА РАЗМЕЩЕНИЯ В РАМКАХ SPO «ДЕТСКОГО МИРА» СОСТАВИЛА 91 РУБ. ЗА АКЦИЮ — «СИСТЕМА»

22 ноября. ИНТЕРФАКС — Цена размещения в рамках SPO «Детского мира» (MOEX: DSKY) составила 91 руб. за акцию, сообщил один из продающих акционеров — АФК «Система» (MOEX: AFKS).

«Система» и Российско-китайский инвестиционный фонд (РКИФ, создан РФПИ и China Investment Corporation) продают 175 млн акций компании, что соответствует 23,7% капитала «Детского мира». Изначально планировалось, что объем сделки составит не менее 150 млн акций.

Цена размещения соответствует дисконту к цене закрытия торгов в прошлую пятницу (96,56 руб.) в размере примерно 5,8%.

По отчету TCS Group: лучший розничный банковский бизнес сигнализирует о начале замедления.

У TCS Group как обычно шикарный отчет, однако в нем уже присутствуют признаки того, что пик цикла роста кредитования и роста прибыли уже пройден. Активы группы выросли за 9 месяцев на 35%, причем размер кредитного портфеля за вычетом резервов увеличился на огромные 61% с начала года. На 55% выросла чистая процентная маржа (здесь и далее — 3кв2019 к 3кв2018), однако после создания резервов, это уже только 29%, причем только за 3кв доля просроченных кредитов выросла на 0,5% до 7,9%, что существенно. Стоимость риска при этом выросла до 9,1%, частично — в силу новых стандартов, однако очевидно, что такие темпы роста портфеля не могут пройти без ухудшения качества портфеля. Чистый комиссионный доход показал рост на 26%. Чистая прибыль группы в результате выросла на 34%, и составила 9,7 млрд. рублей за 3кв 2019. Есть высокая вероятность достижения прогноза по прибыли в 35 млрд. за год (за 9 мес получено 25,1 млрд. прибыли).

Все так прекрасно? В моменте — да, но это вершина цикла бизнеса. Вкупе с усилением политики сдерживания потребительского кредитования от Банка России, с октября замедлится рост розничного кредитования, и таким образом, банк перейдет к замедляющимся (хотя и по-прежнему, очень активным) темпам прироста кредитного портфеля. Затем, на фоне меньшего прироста портфеля, большая масса кредитов, выданных ранее перейдет в зрелую фазу, что с учетом высокой закредитованности населения и стагнации реальных доходов безусловно приведет к дальнейшему росту доли просрочки и стоимости риска. Это будет прогрессивно отражаться на марже банка, и, учитывая состояние экономики и прогнозов рисковиков банка, приведет к дальнейшему превентивному снижению темпов наращивания кредитного портфеля.

Результат: сегодня отличный бизнес, оцененный недешево, особенно относительно баланса, но адекватно по отношению к прибыли, рискует в ближайшие 1-2 года резко потерять темпы роста, и значительно снизить рентабельность активов и капитала. Соответственно, мультипликаторы, адекватные сейчас, при стадии стагнации розничного бизнеса станут дорогими. Я всегда верил в успех банковского проекта Олега Тинькова, когда многие люди вокруг что только не говорили про этот бизнес. У Тинькова, вероятно, лучшая розничная команда на российском рынке, и это делает его чемпионом эффективности и устойчивости, что на мой взгляд позволит банку избежать участи Русского Стандарта (например), или других розничных банков, с трудом переживших (или не переживших) фазу спада в розничном кредитовании несколько лет назад. Много банков закроются, а Тиньков останется и будет зарабатывать, однако темпы роста упадут, и маржинальность тоже. Соответственно акции могут не вырасти за несколько лет. Банк адекватно оценен, и большого апсайда в его акциях я не наблюдаю.

Grigory Saveliev, Вы пишите все верно, что скорее всего это пик и темпы роста кредитования упадут и т.д. Но уже сейчас около 32% прибыли Тинькофф зарабатывает на других сервисах, не банковских и рост там также впечатляет. Возможно что через 2-3 года эта доля станет 50-70%, а компания из растущей превратится в дивидендную. Как по мне пока темпы роста составляют 20-30%, то лучше вообще дивы не платить, хотя уже сейчас за 2018г доходность составила примерно 6,5%(25% по МСФО) и могут также в 1кв.19 возобновить дивы. С учетом темпов роста мультипликаторы вполне приемлемы, немного высоковат P/BV, но уже через год если котировки особо не изменяться он упадет ниже 2, хотя даже такой вполне норм при способности и дальше генерить высокий денежный поток.

ЛСР может легко стоить 800 и выше.

1. Как уже сказали снижение ставок не только по ипотеке но и по другим инструментам (дипозиты, облигации). Сейчас инфляция на 11.11.2019 составила 3,6%, так что вполне реально что в первом кв.20, ставка ЦБ опуститься к 6% или даже ниже.

2. Дивы фикс.-78 руб. Одним из условий SPO в апреле 2019г. было сохранение этого уровня и вряд ли для компании это будет проблематично, учитывая что сейчас они платят около 50% чист.прибыли. Доходность ≈8,7(чистыми).Доходность облигаций ЛСР с погашением в октябре 2024г тоже 8,7%, но нужно понимать что это эффективная доходность, которая предполагает реинвестирование купонов каждый квартал и при этом вы должны покупать эти облигации по той же цене что и сейчас. Если принимать во внимание сценарий со снижением ставок то вряд ли у вас это получиться, плюс там амортизация, т.е. купить и получать 8,7 годовых там не получиться, а простая доходность у этих облигаций 7,02%.

3. Введение эскроу счетов, пока ощущение что рынок это не учитывает. Эти требования убьёт большую часть мелких застройщиков, что будет вести к консолидации отрасли, основные бенефициары — ЛСР, ПИК. Посмотрите на Сбер, да и ВТБ тоже, сильно увеличили показатели благодаря работе ЦБ по зачистки банковского сектора.

4. Также одной из причин SPO было увеличение ликвидности и включение акции в индекс FTSE small cap, ожидается 1-2 кв. 2020г.

Так что по текущим ценам акция вполне себе привлекательна, не говоря про цены 700-720 или ниже.

Роман, сглазили ))

drmfd, Я как бы писал уже после слива, так что всё норм, ничего не поменялось) ЛСР может легко стоить 800 и выше.

ЛСР может легко стоить 800 и выше.

1. Как уже сказали снижение ставок не только по ипотеке но и по другим инструментам (дипозиты, облигации). Сейчас инфляция на 11.11.2019 составила 3,6%, так что вполне реально что в первом кв.20, ставка ЦБ опуститься к 6% или даже ниже.

2. Дивы фикс.-78 руб. Одним из условий SPO в апреле 2019г. было сохранение этого уровня и вряд ли для компании это будет проблематично, учитывая что сейчас они платят около 50% чист.прибыли, а также наличие кэша в 66 млрд(дивы составляют порядка 8 млрд). Доходность ≈8,7(чистыми).Доходность облигаций ЛСР с погашением в октябре 2024г тоже 8,7%, но нужно понимать что это эффективная доходность, которая предполагает реинвестирование купонов каждый квартал и при этом вы должны покупать эти облигации по той же цене что и сейчас. Если принимать во внимание сценарий со снижением ставок то вряд ли у вас это получиться, плюс там амортизация, т.е. купить и получать 8,7 годовых там не получиться, а простая доходность у этих облигаций 7,02%.

3. Введение эскроу счетов, пока ощущение что рынок это не учитывает. Эти требования убьёт большую часть мелких застройщиков, что будет вести к консолидации отрасли, основные бенефициары — ЛСР, ПИК. Посмотрите на Сбер, да и ВТБ тоже, сильно увеличили показатели благодаря работе ЦБ по зачистки банковского сектора.

4. Также одной из причин SPO было увеличение ликвидности и включение акции в индекс FTSE small cap, ожидается 1-2 кв. 2020г.

Так что по текущим ценам акция вполне себе привлекательна, не говоря про цены 700-720 или ниже. ИНТЕРФАКС — Ритейлер «Детский мир» (MOEX: DSKY) в III квартале 2019 года увеличил чистую прибыль по МСФО на 11% по сравнению с показателем за III квартал 2018 года, до 2,36 млрд рублей.

ИНТЕРФАКС — Ритейлер «Детский мир» (MOEX: DSKY) в III квартале 2019 года увеличил чистую прибыль по МСФО на 11% по сравнению с показателем за III квартал 2018 года, до 2,36 млрд рублей.

Результат компании оказался незначительно выше консенсус-прогноза «Интерфакса» (2,33 млрд рублей).

EBITDA «Детского мира» выросла на 16,9%, до 4,074 млрд рублей, рентабельность этого показателя составила 12% по сравнению с 12,3% годом ранее, сообщила компания.

Эти показатели также в целом совпали с прогнозом (4,13 млрд рублей и 12,15%).

ТМК реагирует на отчётность ЧТПЗ, о профи фондового рынка

Tim, Врят ли, за 1 полугодие тоже самое было по ЧТПЗ, прибыль по РСБУ упала в 8 раз. Все ориентируются на МСФО, по МСФО падение было, но не такое сильное. А за 9 мес. МСФО по ЧТПЗ еще не опубликовано.

Да и акции самого ЧТПЗ особо не реагируют, а шпилька в 10,15 без объёма, тупо в пустой стакан пульнули, и при том шпилька вверх)

Магнит запустил партнерскую программу с банком… Тинькофф.

Есть кредитная карта" Магнит"

www.tinkoff.ru/cards/credit-cards/magnit/

Есть и дебетовая карта «Магнит»

www.tinkoff.ru/cards/debit-cards/magnit/

А основной акционер Магнита — ВТБ продолжает активно через свой Почтабанк развивать партнёрку с конкурентской пятерочкой.

Alex666, у Магнита тоже есть кобрендиговая карта Почта-банка

www.pochtabank.ru/news/677373

А карта Тинькова такое себе, плата за обслуживание — 1188 рублей в год. У Почта-банка -бесплатная + процент на остаток. Не верил, что скажу такое, но Тиньков отстой, а Почта рулит.

Алексей aka Markitant, Обслуживание дебетовой карты — 0 ₽. При наличии 30 000 ₽ на дебетовой карте или открытом вкладе.

У Тинька по всем картам так. (Потому и перестал давно пользоваться его дебетовками)).

Alex666, вы читаете фразы, а я читаю смысл.

Якобы бесплатное обслуживание, для которого надо 30 000 держать на беспроцентном карточном счете — это убыток 2100 рублей в год (которые можно было получить при ставке в 7%). Это еще больше, чем 1200 рублей. А что касается открытия вклада, то внезапно «комиссия за открытие вклада в офисе банка — 1 000 рублей».

Алексей aka Markitant, Так по карте у Тинька 6% на остаток, + кэшбек.

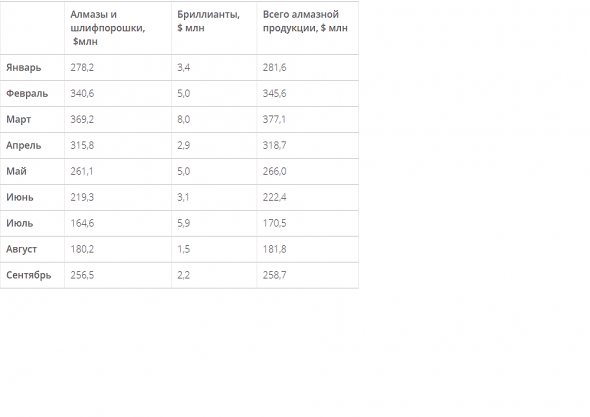

Москва, 10 октября 2019 г. – Группа АЛРОСА сообщает результаты продаж алмазного сырья и бриллиантов в сентябре и за девять месяцев 2019 года.

Москва, 10 октября 2019 г. – Группа АЛРОСА сообщает результаты продаж алмазного сырья и бриллиантов в сентябре и за девять месяцев 2019 года.

В сентябре текущего года группа АЛРОСА реализовала алмазно-бриллиантовую продукцию на общую сумму $258,7 млн. Объем продаж алмазного сырья в стоимостном выражении составил $256,5 млн, бриллиантов − $2,2 млн.

Всего в январе–сентябре 2019 года АЛРОСА продала алмазно-бриллиантовую продукцию на $2 422,2 млн. Стоимость реализованного алмазного сырья за девять месяцев 2019 года составила $2 385,4 млн, бриллиантов – $36,8 млн.

«Объем сентябрьских продаж оказался выше, чем в предыдущие три месяца. Отчасти это связано с традиционным осенним оживлением рынка после периода отпусков и некоторым повышением спроса со стороны индийских огранщиков в преддверии фестиваля Дивали. Наиболее заметно увеличилась реализация мелкоразмерного алмазного сырья. Кроме того, некоторый объем продаж августовской сессии, начавшейся в этом году позже обычного, перенесся на сентябрь. В целом, на рынке продолжает наблюдаться низкий спрос на алмазное сырьё, хотя по некоторым узким позициям можно видеть постепенное восстановление. Мы по-прежнему считаем, что достижение баланса между спросом и предложением займет определенное время», – прокомментировал итоги сентябрьских продаж заместитель генерального директора АЛРОСА Евгений Агуреев.

Продажи алмазно-бриллиантовой продукции Группы АЛРОСА в январе–сентябре 2019 г.

Москва. 18 июля. ИНТЕРФАКС — Объем добычи «АЛРОСА» (MOEX: ALRS) во II квартале 2019 года составил 9,7 млн карат, продаж алмазов — 8,3 млн карат, сообщила компания.

Москва. 18 июля. ИНТЕРФАКС — Объем добычи «АЛРОСА» (MOEX: ALRS) во II квартале 2019 года составил 9,7 млн карат, продаж алмазов — 8,3 млн карат, сообщила компания.

Добыча увеличилась на 24% по сравнению с I кварталом и на 14% год к году. При этом продажи упали на 22% и 8% соответственно.

Всего за полугодие добыча выросла на 10% по сравнению с январем-июнем 2018 года и составила 17,6 млн карат, продажи сократились на 16%, до 18,9 млн карат.

На фоне сокращения объемов продаж и увеличения объемов производства запасы «АЛРОСА» на конец июня достигли 15,9 млн карат, за квартал они выросли на 12%.

Средневзвешенный индекс цен «АЛРОСА» снизился на 1,6% за квартал и на 4,6% с начала года.

Миллер красавчик, все по правилам военной тактики, сделали вид, что Дания что-то решает, пока Пиндостан замасливал местных политиков, чиновников и общественность тратя на это время и ресурсы, Северный — 2 спокойно приближался, а потом сделал резкий моневр и порвал пердагонский рубеж в том месте, где никто не ждал, просто обойдя воды Дании, которые в общем-то не сильно что-то и решали))). Дания вроде как осталась без лишних ежегодных миллионов за транзит.

Олег Каширин, дайте пожалуйста ссылку, где новость была, в ленте не вижу, на собрании акционеров тоже вроде информации не было.