Цифровизация МРСК Центра и Приволжья

Продолжаю рассматривать программу цифровизации распределительных компаний.

По МРСК Волги тут https://smart-lab.ru/blog/476278.php. Что такое цифровизация в Россетях — тут: https://smart-lab.ru/blog/474861.php

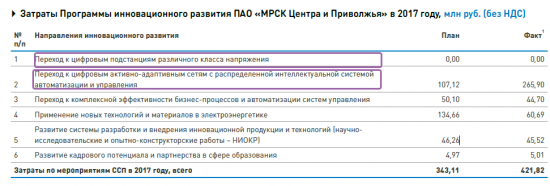

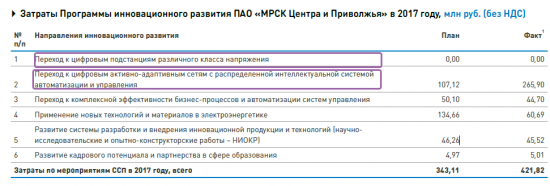

После объявления Ливинским и Новаком планов по цифровизации МРСК начали эту тему освещать в годовых отчётах. Заглянем в отчёт ЦП за 2017, здесь вижу два направления цифровизации:

Переход к цифровым подстанциям различного класса напряжения 35–110 (220) кВ: в программе НИОКР на это запланировано всего лишь 20 млн на период 2018-2019. Плюсом увидел затраты на элементы цифровизации на 3 ПС 35 и 110 кВ, порядка 50 млн на всё. т.е. МРСК ЦП пока не очень активно занимается темой цифровизаци подстанций

По второму пункту МРСК ЦП активно развивает систему АСТУ, т.е. направлением телемеханики:

«С целью обеспечения эффективного управления электросетевым комплексом, повышения надежности и качества предоставляемых услуг по передаче электроэнергии, выполнения требований ПАО «СО ЕЭС» по модернизации и расширению системы сбора и расширения информации (ССПИ) в 2017 году разработана Программа развития автоматизированной системы технологического управления (АСТУ). Программу планируется реализовать до 2022 года. Уровень наблюдаемости подстанций 35–110 кВ составит 100 %. В 2017 году в соответствии

с Программой проведены проектно-изыскательские работы по 436 ПС, произведены строительно-монтажные и пусконаладочные работы на 303 ПС. В рамках Программы будет выполнено:

⋮⋮приведение ПС 35–110 кВ в количестве 1 050 шт. к уровню наблюдаемости в соответствии с заданными критериями за счет модернизации или установки новых контрольных пунктов телемеханики, обеспечение учета и дистанционного сбора данных с приборов учета электроэнергии по стороне 6 (10) кВ;

⋮⋮оснащение ПС 35–110 кВ каналами передачи данных, модернизация цепей РЗА, оснащение трансформаторами напряжения и трансформаторами тока по стороне 6 (10) кВ.

В результате выполнения Программы будет достигнут требуемый уровень наблюдаемости и управляемости ПС 35–110 кВ, что позволит:

⋮⋮снизить время реагирования на возникновение нарушения в работе оборудования;

⋮⋮оперативно получать информацию о состоянии оборудования энергообъектов.»

500 млн по этой теме включёно в утверждённую инвестпрограмму, 180 планируют дополнительно, итого 670 млн.

Кроме того, МРСК занимается установкой реклоузеровна многих линиях. В утверждённой инвестпрограмме 45 млн, дополнительно планируют 240 млн, итого 285 млн.

Отдельно выделена тема установки приборов учёта. В утверждённой инвестпрограмме 1,2 млрд, дополнительно планируют 3,9 млрд, всего 5,1 млрд.

В итоге. Как и в случае с МРСК Волги, цифровизация сильно изменила инвестпрограмму 2018-2022, в неё включены проекты по этой теме на сумму более 4 млрд. Как и МРСК Волги, ЦП не стала раздувать инвестпрограмму, перенеся на более поздний срок другие инвестпроекты. Так что пока угроз для инвестора со стороны цифровизации на этот период пока не вижу. Тем более что счётчики ЦП устанавливает за счёт внешнего инвестора по т.н. энергосервисным контрактам.

Отмечу, что единого подхода в МРСК к цифровизации не наблюдается. Кто в лес, кто по дрова. Одно общее место — счётчики, которые ЦП вообще не считает инновациями. Волга занимается безопасностью, ЦП телемеханизацией. Оба параллельно занимаются исследованиями на тему цифровой подстанции, хотя эта тема уже реализована в МРСК Северо-Запада и Центра, есть работающие цифровые подстанции.

И ещё. Я в этих исследованиях пытаюсь понять, как быстро всё это окупится. Ранее предположил, что установка счётчиков — это самое быстроокупаемое занятие, но начинаю сомневаться в этом. В следующем посте разберу флагмана цифровизации — МРСК Северо-Запада, которая уже несколько лет устанавливает счётчики и построила одну цифровую подстанцию, но на общих финансовых результатах это не сказалось.

Александр Е, очень рад ещё раз с Вами пообщаться.

Вы правильно отметили, что умные МРСК-ки не стали раздувать инвестпрограмму в части цифровизации. МРСК С-З не показатель, у них пока не всё в порядке с основной деятельностью и фин.положением, поэтому предполагаю, что цифровая подстанция это рекламный образец и один из видов прикрытия 5-й точки перед начальством.

По поводу установки цифровых счётчиков с передачей показаний для выставления счетов за э/энергию. Это давно уже перезревшая тема (даже в Болгарии и Эстонии практически все счета конечных потребителей формируются автоматически и выставляются через личные кабинеты и по «мылу» — знаю на личном опыте) — экономический эффект она однозначно имеет за счёт снижения численности непроизводственного персонала, занимающегося выставлением счетов и сбором выручки за электроэнергию.

Но есть одно большое НО!!! Этот эффект есть и он максимален на «последней миле» — то есть у конечных розничных потребителей. А кто с ними должен работать по реформе Чубайса....? Правильно — гарантирующие поставщики ( в лучшем случае РЭС-ки), а вовсе не МРСК-ки, обеспечивающие оптовые поставки. Если в результате обязанности проворовавшихся в существенной своей части гарантирующих поставщиков перейдут к МРСК-м и входящим в их состав облэнерго и РЭС-кам — то тогда система электроснабжения потребителей наконец то встанет с «Чубайсовской головы» на ноги и эффективность МРСК, их филиалов и дочек несомненно повысится. На сколько — вопрос, надо иметь исходную информацию для расчётов; но уверен — немало. А установка цифровых счётчиков у оптовых потребителей уже давно прошла (называются они АСКУЭ) и много в прямом экономическом эффекте не дала (не так много народу было надо, чтобы снять показания с потребителей мощностью больше 750 кВА), за исключением немалой полезности в части устранения прямых хищений э/энергии — но эта тема уже в принципе в большинстве сетей в основном решена (за исключением Северного Кавказа — но это отдельная песня).

С уважением, Стэфан