Grigory Saveliev, это да, ВТБ — дешёвый гигант. Причины его дешевизны в его руководстве.

Elmarit, почитайте заметку))) Причины во многом в быстром росте и дорогих пассивах.

Grigory Saveliev, это да, ВТБ — дешёвый гигант. Причины его дешевизны в его руководстве.

Часть 3/3

Часть 1: https://smart-lab.ru/blog/1224588.php

Часть 2: https://smart-lab.ru/blog/1226984.php

Доброго дня!

Мы выяснили в первых частях, дешев ли банк ВТБ, и сможет ли он заплатить расчетные (большие) дивиденды. Теперь пришло время выяснить, почему же ВТБ хронически показывал результаты, которые выглядели значительно хуже Сбера, и может ли это измениться. ВЫВОДЫ можно прочитать ВНИЗУ ЗАМЕТКИ.

Сколько бы Вы не торговали на российском рынке, на Вашей памяти ВТБ всегда показывал результаты сильно хуже Сбера: меньшую рентабельность капитала, мало и нерегулярно платил дивиденды, акционерный капитал при этом многократно размывался через допэмиссии. Как результат, акции с момента IPO банка в 2007 году упали с 13,6 копеек (это 860 рублей в нынешних ценах, после обратного сплита) до 67 рублей на дополнительном размещении в сентябре 2025. Почему так? Глобально факторов всего 2:

Доброго дня!

Уже скоро завершится сбор заявок на участие в IPO ДОМ.РФ. Посмотрел их материалы, в результате получил следующие основные мультипликаторы c учетом максимального объема размещения (при меньшем объеме мультипликаторы будут чуть дешевле, т.е. выгоднее для покупателя):

P/E (2025) = 3,92

P/E (2026) = 3,25

P/BV (на 01.01.2026) = 0,68

ROE сейчас около 21% и в дальнейшем может оставаться на аналогичном уровне. Интересные мультипликаторы? В целом – да. Можно ли сказать, что предложение выгодное? Давайте просто сравним со Сбером, и станет ясно. Мультипликаторы Сбера по текущей цене:

P/E (2025) = 4,08

P/E (2026) = 3,75

P/BV (на 01.01.2026) = 0,86

ДОМ.РФ выходит с небольшим дисконтом к Сберу, особенно по капиталу, но очевидно, что Сбер это флагман нашего рынка, и должен стоить с премией за устойчивость, открытость и ликвидность как бумага первого выбора с огромной долей в индексах. Получается, что как-будто большого апсайда в ДОМ.РФ и нет (относительно динамики Сбера). А участвовать ли в размещении – это решает каждый сам, оценка в целом адекватна ситуации на рынке, и IPO не выглядит супер выгодным или наоборот — излишне дорогим.

Самолет, вы бы таблицу готовности объектов какую-то выкладывали иногда. Очень интересно посмотреть за динамикой.

Доброго дня и прекрасной пятницы!

С тех пор, как я обнаружил прекрасную базу раскрытия сведений по стройке от ДОМ.РФ, я ежемесячно мониторю динамику показателей распроданности и стройготовности объектов по интересующим меня строителям. В настоящий момент самым интересным для нашего внимания, на мой взгляд, является Самолет. На скрине ниже – динамика его показателей: объемы строительства (тыс. кв. м.), распроданность в %, стройготовность в %.

В последнем столбце — небольшое ноу-хау в моей аналитике застройщиков – сводный показатель по массиву строящихся объектов, показывающий «отставание» продаж от процесса строительства – «Дефицит эскроу», выраженный в тыс. кв. м. Показатель наглядно демонстрирует как моментальную картину соотношения продаж и строительства, так и демонстрирует динамику этих процессов в совокупности. Практически рост «дефицита эскроу» означает, что у застройщика растет потребность в оборотных средствах, снижение «дефицита» — наоборот, сигнализирует о высвобождении оборотного капитала.

Часть 2/3

В этой части прикинем размер потенциальных дивидендов ВТБ за 2025 год, а также реалистичность их выплаты.

Прогноз банка по чистой прибыли за 2025 год составляет 500 млрд рублей, и буквально позавчера был подтвержден финансовым директором Д.Пьяновым. С учетом предстоящей конвертации префов в обыкновенные акции, делим прибыль пропорционально доле акций в уставном капитале (более консервативный подход к распределению, чем это было еще в текущем году), и получаем следующее:

500 млрд / 852,5 млрд * 50 руб = 29,32 руб/акция

При планируемом коэффициенте выплат в 50% от прибыли, дивиденд может составить 14,66 руб/акция. Это 21% к текущей цене в 69,5 руб. за АО.

Теперь о реалистичности такой выплаты. Сам факт и приблизительный объем прибыли текущего года больших вопросов не вызывает, однако в случае с ВТБ ключевым лимитирующим параметром являются нормативы достаточности капитала.

Grigory Saveliev, покупать-то вы будете по рынку, а не по номиналу)))

Если как вы предалгаете, подставить номинал, то (521АП+331АО)/500=1.7,...

Grigory Saveliev,

1. вот вы пишите, что текущий P/BV=0.5

Но начиная с 3кв 2017 P/BV стабильно ниже 0.5. Тут нет мотивации для лонга. Скоре...

Grigory Saveliev, как известно, еврей на вопрос ответчает ТРЕМЯ другими вопросами

1. вы утверждаете, что за акцию стоимостью 70 рублей «по...

ВТБ за 9 мес. 2025 г. заработал в 3,33 раза меньше Сбера, но рын. капа меньше почти в 7 раз. Т.е. получается ВТБ более чем в 2 раза больше з...

Grigory Saveliev, какая-то каша…

вы на свой вопрос в названии так и не ответили

кроме явных ляпов типа «При этом за каждый рубль собствен...

Часть 1/3

С учетом сложной структуры акционерного капитала Банка ВТБ, предлагаю разобраться – действительно ли банк дешев, а если дешев, то как именно он оценен по основным мультипликаторам.

Акционерный капитал банка состоит из:

— акций обыкновенных (АО) – 6,62 млрд штук, номиналом 50 руб.;

— акций привилегированных (АП, первого типа) – 21,4 трлн штук, номиналом 0,01 руб.;

— акций привилегированных (АП, второго типа) – 3,074 трлн штук, номиналом 0,1 руб.

Таким образом, уставный капитал банка составляет 852,5 млрд руб., из которых 331 млрд руб. приходится на АО и 521,5 млрд руб. – на АП обоих типов. С учетом планов банка на конвертацию АП в АО, считаю необходимым учитывать долю акционеров, владеющих обыкновенными акциями (только такие обращаются на Московской бирже) консервативно – а именно пропорционально номинальной доле АО в уставном капитале. По номиналу акционерам АО принадлежит 38,83% акционерного капитала банка.

Исходя из прогнозируемой банком прибыли за 2025 год в 500 млрд руб., что вполне реалистично, по текущей цене (69 рублей за акцию), банк стоит 2,35 прибыли. При этом за каждый рубль собственных средств банка на 01.10.2025, за вычетом субординированных обязательств (отчет МСФО за 3кв 2025) покупатель акций платит лишь 50 копеек.

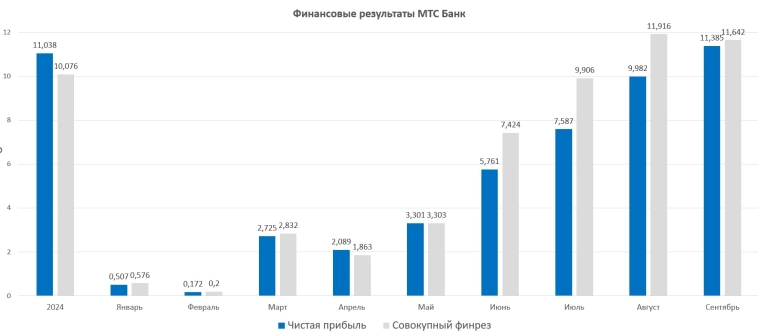

Пока аналитики восторгаются отчетами Сбера, без лишнего шума отчитался за очередной месяц МТС Банк (101 форма, МСФО опубликуют в середине ноября).

Отчет отличный: во первых, он показывает позитивную динамику результатов МТС Банка, и пусть снижение совокупного финреза в сентябре не смущает – оно отражает отрицательную переоценку облигаций, оцениваемых через ПСД.

Во вторых, отчет подтверждает, ожидания 15 млрд руб. прибыли за 2025 год, при которых банк стоит недорого, как по прибыли, так и по капиталу: сейчас, по цене 1213 рублей банк оценен приблизительно в 3 прогнозируемых годовых прибыли 2025 года, и примерно в 0,45 капитала банка (за вычетом субордов, разумеется). Причем уже в 2026 году банк с большой вероятностью улучшит результат, таким образом, сейчас он стоит менее 3-х прибылей 2026 года. С учетом того, что на дивиденды распределяется 25% прибыли, ожидаемая дивидендная доходность составляет около 8%, что не рекордно, но вполне неплохо, с учетом того, что выплачивая только четверть прибыли дивидендами, банк обеспечивает себе прирост капитала для дальнейшего развития бизнеса.

Президент выступил с недвусмысленным предупреждением для политиков недружественных стран. Заявил об успешном испытании МБР средней дальности, упомянув, что применено-испытано данной оружие в качестве ответа на применение противником высокотехнологичного вооружения (крылатых ракет со спутниковым наведением американского и английского производства). Прозвучало недвусмысленное предостережение от дальнейших подобных шагов, а также напоминание о возможности развертывания гиперзвукового вооружения (с прямым заявлением о невозможности его перехвата) в соответствии с угрозами безопасности России.

Считаю это выступление кульминацией текущего этапа противостояния, завершением эскалации, на которой рынок падал после «Трамп-Шольц-ралли». Думаю, что локально, по крайней мере — до нового витка эскалации, мы прошли очередное дно на рынке, и наступает время для роста. Далее уже зависит от новых поступающих вводных — будут ли очередные попытки эскалации (провокации), какова будет динамика инфляции и развитие ДКП Банка России. Но есть вероятность, что именно в этой точке рынок развернется. Наблюдаем, анализируем, действуем.

Прямо сейчас в бумагах ЮГК очень интересные и резкие движения. Первая мысль — появилась новость о возобновлении работы последнего из остановленных месторождений — «Светлинского». Что интересно — активно пока об этом не пишут, только заметка в ТГ-канале местного издания «Ura.ru» t.me/urachelyabinsk/17379 и битая ссылка на Коммерсант. Но судя по покупкам в стакане — кто-то что-то знает. Думаю, действительно месторождение запущено, или скоро выйдет новость об этом. Предлагаю обратить внимание на бумагу.

Не является инвестиционной рекомендацией.

Мой телеграм (вдруг будет интересно)

Благодарю за внимание!

Из таблицы очевидно, что бумагами с наилучшим соотношением риск/доходность являются два выпуска Сэтл Групп, и по одному выпуску ЛСР и Джи-групп. Облигации ЛСР и Джи-групп амортизируемые, а Сэтл — нет, причем дюрация по выпуску СэтлГрБ2Р3 — до оферты, после которой до погашения 1 год.

Из таблицы очевидно, что бумагами с наилучшим соотношением риск/доходность являются два выпуска Сэтл Групп, и по одному выпуску ЛСР и Джи-групп. Облигации ЛСР и Джи-групп амортизируемые, а Сэтл — нет, причем дюрация по выпуску СэтлГрБ2Р3 — до оферты, после которой до погашения 1 год.

Самолет выложил операционный отчет за 3 кв. и 9 мес. 2024.

Вот так выглядит поквартальная динамика:

Завтра закрывается книга в IPO Озон Фармацевтика. Все уже думаю в курсе, что это за компания. Один из лидеров на рынке производства фармпрепаратов (в частности — дженериков) в России. Сравнивать с Промомедом смысла мало — бизнес модели разные, скажу только, что Промомед по текущим мультипликаторам значительно дороже. Тизер бизнеса — на скрине из презентации компании (ссылка на презентацию: https://ozonpharm.ru/wp-content/uploads/2024/10/presentation.pdf ) ниже:

А на этом слайде — динамика финансовых результатов:

Завтра закрывается книга в IPO Озон Фармацевтика. Все уже думаю в курсе, что это за компания. Один из лидеров на рынке производства фармпрепаратов (в частности — дженериков) в России. Сравнивать с Промомедом смысла мало — бизнес модели разные, скажу только, что Промомед по текущим мультипликаторам значительно дороже. Тизер бизнеса — на скрине из презентации компании (ссылка на презентацию: https://ozonpharm.ru/wp-content/uploads/2024/10/presentation.pdf ) ниже:

А на этом слайде — динамика финансовых результатов: