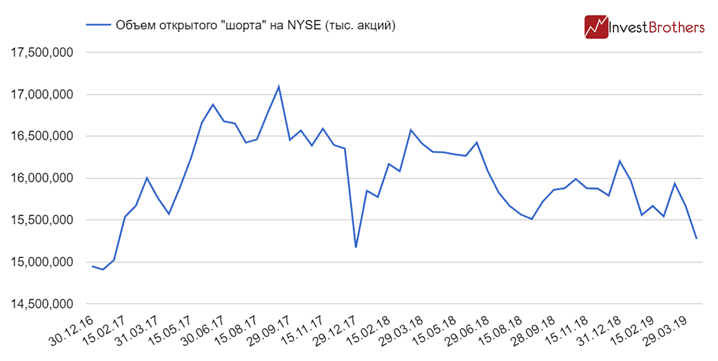

Рынок американских акций тянут вверх небольшое количество акций, в то время как остальные бумаги серьезно отстают от них.

Индекс S&P 500 включает в расчет 500-505 компаний, в то время как на бирже торгуется более 2000. Кроме того, ряд эмитентов играет куда более заметную роль в индексе, чем остальные. К примеру, доля топ-10 компаний составляет почти 22%, где на Microsoft приходится 4,26%, на Apple — 3,54%, на Amazon — 3,32%. Топ-20 организаций воздействуют на S&P 500 в отношении 1 к 3. По сути, получается, что чем больше капитализация, тем большее влияние оказывается на индекс.

Поэтому динамику капитализации всего американского рынка акций лучше отображают такие индексы, как Russell 2000 и NYSE Composite. Так вот, эти двое растут куда менее охотнее, чем бенчмарк.

Также NYSE Composite отражает капитализацию всех компаний, торгующихся на Нью-Йоркской фоновой бирже.

Нынешняя ситуация становится похожей на 1999-2003 гг. Тогда S&P500 в своих достижениях серьезно обошел NYSE Composite.

Разница между доходностью S&P 500 и NYSE Composite (п.п.)

Авто-репост. Читать в блоге >>>