комментарии Нэш Ван Дрейк (Кот Скрипаля) на форуме

-

Немного о тупом

Немного о тупом

Запостить картинки выдернутые из статьи в СМИ ума много не надо, от слова совсем. Вставить свой комментарий с претензией на УМОзаключения, нужно чуток затратить время. А вот прочитать весь документ: неее, нах*й надо — много букв.

PS на комменты отвечать не буду, т.к. ответов не знаю

читать дальше на смартлабе Опять кипиш

Опять кипишОбъем открытых коротких позиций по российской валюте среди хедж-фондов вновь вырос.

По состоянию на 5 марта в портфелях хедж-фондов находилось 2,8 тыс. длинных и 15,4 тыс. коротких позиций. Тем самым, сумма чистого «шорта» увеличилась до 12,6 тыс. контрактов, что на 1,3 тыс. больше, чем неделей ранее.

Чистая позиция хедж-фондов по рублю

Источник: Комиссия по торговле товарными фьючерсами

Таким образом, спекулянты наращивают свои ставки на падение рубля уже восьмую неделю подряд — с середины января 2019 г.

Кроме того, чистый «шорт» по российской валюте среди хедж-фондов (Leveraged) достиг достиг нового исторического максимума.

С середины 2016 г. по февраль 2018 г. участники рынка активно «играли» в укрепление рубля, однако с весны прошлого года их уверенность в российско валюте пошатнулась, а с лета они и вовсе постоянно меняли свои прогнозы на счет будущего развития ситуации, делая ставку то на рост, то на его падение.

читать дальше на смартлабе Хедж-фонды сделали рекордную ставку на падение курса рубля

Хедж-фонды сделали рекордную ставку на падение курса рубляИз-за шатдауна в США более двух с половиной месяцев Комиссия по торговле товарными фьючерсами не публиковала актуальной информации о позиции трейдеров. Наконец пропущенный период был восстановлен.

По состоянию на прошлый вторник объем открытых коротких позиций со стороны хедж-фондов достиг 14,9 тыс. контрактов, что даже больше, чем в ноябре 2017 г. и летом 2018 г.

Тем временем объем длинных позиций по российской валюте держится на уровне 3,5-5 тыс. контрактов около одного месяца.

Чистая позиция хедж-фондов по рублю

Источник: Комиссия по торговле товарными фьючерсами

Таким образом, объем чистого «шорта» достиг 11,3 тыс. контрактов.

Стоит также отметить, что последний год в позициях западных спекулянтов нет конкретно выраженной динамики — они то ставят на рост рубля, то на его падение.

Резюме от Investbrothers

Метание хедж-фондов из стороны в сторону вполне объяснимо, так как внешний фон вокруг России достаточно противоречивый, то вводят санкции, то забывают о них на полгода и т.д.

читать дальше на смартлабе Загадочный «инсайдер» нефтяного рынка России вернулся

Загадочный «инсайдер» нефтяного рынка России вернулсяВсего за день объем длинных позиций по нефти на Московской бирже увеличился на 740,7 тыс. контрактов.

По итогам вчерашней торговой сессии сумма открытых «лонгов» выросла до 1 млн контрактов. Напомним, что всего лишь днем ранее их число было равно 264,6 тыс. Однако почти весь февраль объем длинных позиций превышал 1 млн контрактов. Для сравнения, в 2018 г. их среднее количество составляло 145 тыс. контрактов.

Кол-во открытых контрактов по фьючерсу на нефть BRENT (физ. лица)

О том что загадочный «инсайдер» возвращается было заметно в течение дня — в «стакане» заявок на покупку было в разы больше заявок на продажу.

Если 27 февраля средний объем «лонга» на одного участника торгов был опускался до 79 контрактов, то вчера он вновь вырос и достиг 284.

Резюме от Investbrothers

читать дальше на смартлабе Вероятность падения фондового рынка США увеличилась — об этом сигнализирует рынок опционов.

Вероятность падения фондового рынка США увеличилась — об этом сигнализирует рынок опционов.По итогам вчерашнего дня отношение опционов «пут» к опционам «колл» опустилось до 0,85, в то время как среднее значение с 2014 г. составило 0,95.

Отношение опционов «пут» к опционам «колл»

Источник: Чикагская биржа опционов, расчеты Investbrothers

К примеру, в январе 2018 г. коэффициент снижался до 0,77, после чего на рынках началась полномасштабная коррекция.

Правда, не всегда падение отношения опционов «пут» к опционам «колл» приводило к обвалу. Существовало достаточно много примеров, когда рынки чувствовали себя устойчиво.

В то же самое время, участники рынка опционов на волатильность S&P 500 сейчас ожидают роста ценовых колебаний.

Резюме от Investbrothers

Данный коэффициент, на наш взгляд, более полезен в моменты повышенной волатильности. Лучше данный индикатор работает в моменты распродаж — его восхождение к отметке в 1,15 и выше практически всегда совпадало с локальным разворотом на рынке акций.

По нашему мнению, если отношение опционов опустится к 0,83 или даже ниже, то вероятность новой волны падения существенно возрастет.

investbrothers.ru/2019/02/26/ry-nok-optsionov-ne-verit-v-dal-nejshij-rost-amerikanskih-aktsij/

читать дальше на смартлабе Промсвязьбанк потребовал от экс-владельцев $4 млрд. Состояние братьев Ананьевых — $1,4 млрд

Промсвязьбанк потребовал от экс-владельцев $4 млрд. Состояние братьев Ананьевых — $1,4 млрдthebell.io/promsvyazbank-potreboval-ot-eks-vladeltsev-4-mlrd-sostoyanie-bratev-ananevyh-1-4-mlrd/?utm_source=telegram.me&utm_medium=social&utm_campaign=promsvyazbank-podal-isk-na-282-2-mlrd-ru

Промсвязьбанк подал иск на 282,2 млрд рублей (более $4 млрд) в Арбитражный суд Москвы к бывшему руководству — братьям Ананьевым, пишут «Ведомости» со ссылкой на исковое заявление (в картотеке дел оно пока не опубликовано). В 2018 году Forbes оценивал состояние каждого из братьев в $0,7 млрд.Детали иска. Долю каждого из братьев, а также компании Promsvyaz Capital B. V. (через нее контролировался банк, она указана среди ответчиков) в причиненном ущербе Промсвязьбанк оценивает в 88 млрд рублей. Это совпадает с размером оказанной банку финансовой помощи. Взыскать с каждого из ответчиков банк просит в пределах 282,2 млрд рублей (ответственность всех ответчиков солидарная).

- К топ-менеджерам (среди ответчиков — 10 человек) общая сумма претензий — на 355,1 млрд рублей.

читать дальше на смартлабе RUSAL. Что говорят эксперты

RUSAL. Что говорят экспертыСанкции в отношения крупнейшего поставщика алюминия за пределами Китая привели к возможной нехватке метала во всем мире — именно это вынудило главу минфина США Стивена Мнучина отступить, пишет Bloomberg.

- Сделка — дорожная карта для других компаний, которые хотят выйти из-под санкций и считают, что не вовлечены в незаконные действия, считает бывший высокопоставленный чиновник минфина Дэвид Мюррей. Питер Харрел, который занимался санкционными вопросами в Госдепе при администрации Барака Обамы, назвал соглашение «классическим компромиссом». «Я думаю, OFAC не осознавал, что санкции против Rusal увеличат мировые цены на алюминий на 20% за две недели. Это очень сильно способствовало желанию OFAC заключить сделку, чтобы Дерипаска остался под санкциями, а сам Rusal — нет», — заявил бывший чиновник.

- По его словам, Дерипаска «играет в долгую» и впоследствии может восполнить свои краткосрочные потери. «С одной стороны, в результате всех этих действий он потерял деньги и снизил свою долю в компаниях. С другой стороны, ему будет принадлежать 45%, и он сможет хорошо заработать на этой доле в течение трех или пяти лет или того времени, которое понадобится Дерипаске для снятия санкций с него самого», — резюмировал Харрел.

- Опрошенные The Bell аналитики сходятся во мнении, что долгосрочного оптимизма на рынках из-за решения минфина на рынках не появится. История с Rusal — частная, она кардинально ничего не меняет в санкционной риторике США, давление будет продолжать оставаться высоким, считают главный экономист BCS Global Markets Владимир Тихомиров и главный экономист Nordea Bank Денис Давыдов. «Мы считаем ситуацию вокруг Rusal своеобразной минимоделью того, что будет происходить с рынком РФ в целом из-за санкций США», — добавил аналитик «Открытие Брокер» Тимур Нигматуллин.

читать дальше на смартлабе «Роснефть» отказалась от проектов в Иране на $30 млрд из-за санкций США

«Роснефть» отказалась от проектов в Иране на $30 млрд из-за санкций США

thebell.io/rosneft-otkazalas-ot-proektov-v-irane-na-30-mlrd-iz-za-sanktsij-ssha/?utm_source=telegram.me&utm_medium=social&utm_campaign=sovmestnyy-biznes-stran--popavshih-pod-sa

«Роснефть» передумала работать в Иране и отказалась от совместных проектов с местной национальной нефтяной компанией на $30 млрд; одна из главных причин — введенные против Ирана санкции США, пишут «Ведомости» со ссылкой на три источника, знакомых с топ-менеджерами российской госкомпании.

Подробнее. «»Роснефть» и Иранская национальная нефтяная компания могут выйти на реализацию совместных проектов в области нефтегазодобычи с [инвестициями] до $30 млрд и добычей нефти до 55 млн тонн в год», — рассказывал Игорь Сечин в конце 2017 года. Тогда стороны подписали дорожную карту по реализации целой серии нефтяных и газовых месторождений.

Переговоры прекратились летом 2018 года из-за угрозы санкций США в отношении Ирана, которые в итоге были введены в ноябре и ограничили поставки нефти на экспорт, выяснили «Ведомости». «Обязательств перед иранской стороной у «Роснефти» никаких не было, денег госкомпания не вкладывала, так что потерь не будет», — уточняет один из источников газеты.

читать дальше на смартлабе Причина вчерашнего обвала американских индексов

Причина вчерашнего обвала американских индексовАрест финансового директора и наследницы основателя китайской Huawei, о котором стало известно вчера, обрушил мировые рынки и в разы повысил риски в американско-китайской торговой войне. Как выяснилось, причиной громкого задержания стало нарушение санкций против Ирана, с которым Huawei расплачивалась через банк HSBC.

читать дальше на смартлабе Почему Катар вышел из ОПЕК и как это повлияет на нефтяной рынок

Почему Катар вышел из ОПЕК и как это повлияет на нефтяной рынокКатар стал первой ближневосточной страной, которая решила покинуть ОПЕК. За всю историю существования организации из ее состава выходили или приостанавливали членство только три государства — Эквадор в 1992 году (приостанавливал членство до 2007 года), Габон в 1995 году (вернулся в 2016 году) и Индонезия в 2016 году. Чем обусловлено неожиданное решение Катара и как его выход повлияет на будущее нефтяного картеля?

Официальные причины. Комментируя решение покинуть картель, министр энергетики страны Саад Шерида Аль-Кааби заявил, что оно было обусловлено планами Катара по наращиванию производства сжиженного природного газа. «Мы вкладываем силы, ресурсы и время в организацию, в которой играем небольшую роль и не оказываем влияния на принимаемые решения. Это не работает, поэтому для нас лучше сконцентрироваться на своих точках роста», — заявил министр.

- Теперь крупнейший в мире экспортер СПГ намерен сосредоточиться на производстве газа и увеличить его объемы с 77 млн до 110 млн тонн в год.

читать дальше на смартлабе Российская нефть стала одной из самых дорогих в мире

Российская нефть стала одной из самых дорогих в миреОбвал нефтяных цен привел к тому, что нефть марки Urals стала дороже, чем Brent и WTI.

Вчера дисконт между марками нефти Brent и Urals превратился в премию. Впервые за пять лет стоимость российского сырья превзошла цены на североморский аналог. По итогам дня средняя стоимость Urals была на 9 центов больше, чем Brent.

До этого российская марка сырья приближалась к североморской максимум на 4 цента, но вот ситуации, когда Urals стала дороже Brent, не было давно.

Если за октябрь-ноябрь котировки Brent потеряли 30%, то Urals 28,2%. За это же время испарился веь дисконт, который был равен 2-2,5 долларам.

Резюме от Investbrothers

Скорее всего, такая ситуация сложилась из-за резкого падения котировок нефти. Столь драматичное падение произошло на фоне нестабильности на фондовых рынках США, а также из-за сокращения долларовой ликвидности.

Обычно дисбалансы случаются в моменты сжатия ликвидности. Поэтому, возможно, именно второй фактор повлиял на диапазон колебаний. В эту пользу говорят и движения, произошедшие на рынках на прошлой неделе, когда в Соединенных Штатах праздновался День благодарения и была короткая неделя.

читать дальше на смартлабе Какой средний дневной диапазон фьючера по сберу?

Какой средний дневной диапазон фьючера по сберу?

Какой средний дневной диапазон фьючера по сберу?

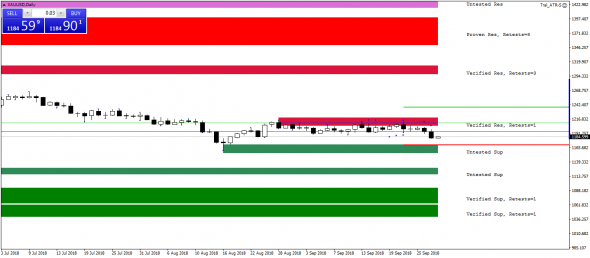

читать дальше на смартлабе XAUUSD. Н4

XAUUSD. Н4

опасный шорт от текущих. Почему опасный? не вышли за поддержку 1232,5, но наметилась зона предложения от 1233,2 до 1243,26 — не плохо. Стоп на 1233,4. Тейк на 1221,5

читать дальше на смартлабе

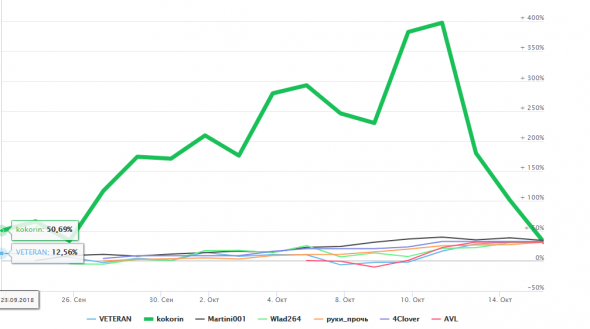

Кокорин. Хардкор

Кокорин. Хардкор

investor.moex.com/trader2018?user=182928

Опционы дело тонкое.

Последствия драки в кафе

ну и блин, у кого учиться?

читать дальше на смартлабе

Рубль

РубльПо итогам 2018 года Центральный банк России ждет снижения профицита ликвидности до 1,7–2,1 триллиона рублей в связи с его решением не покупать до конца года валюту на внутреннем рынке в рамках реализации механизма бюджетного правила.

За восемь месяцев 2018 года профицит ликвидности вырос до 3,4 триллиона рублей, в то время как к концу 2017 года он составил 2,6 триллиона рублей.

Основными причинами стали меры Банка России по финансовому оздоровлению отдельных банков и масштабное расходование средств суверенных фондов для финансирования дефицита федерального бюджета.

читать дальше на смартлабе НЕФТЬ - РОССИЯ - ОПЕК+

НЕФТЬ - РОССИЯ - ОПЕК+Россия в сентябре увеличила добычу нефти до 1,549 млн тонн в сутки, или 11,35 млн баррелей в сутки (при пересчете на коэффициент 7,33).

Этот показатель более чем на 400 тыс. баррелей выше обязательств России в рамках сделки по ограничению добычи нефти стран ОПЕК и не-ОПЕК и более чем на 100 тыс. больше суточной добычи октября 2016 года, когда принималось решение о сделке ОПЕК+. По сравнению с августом производство нефти выросло на 1,56%.

В течение месяца добыча поступательно росла. К концу сентября суточные показатели уже достигли 11,42 млн б/с.

Рост производства обеспечила, прежде всего, компания «Роснефть». Ее добыча по сравнению с августом выросла с 536 тыс. т/с, до 543,7 тыс. т/с.

читать дальше на смартлабе RUSAL. Поддежка

RUSAL. ПоддежкаВ правительстве задумались о новых мерах поддержки UC Rusal. Помочь производителю алюминия предлагается увеличением продаж алкоголя в алюминиевой таре.

Минпромторг предлагает повысить спрос на алюминий с помощью упрощения регулирования продажи алкогольной продукции в алюминиевых банках.

Повысить спрос предлагается расширением продажи ряда легкоалкогольных напитков — пива, пивных напитков, сидра, пуаре, медовухи алюминиевых банках. Эту продукцию Минпромторг предлагает разрешить продавать ночью, когда продажа остальной алкогольной продукции запрещена.

читать дальше на смартлабе