Ситуация в банковском секторе

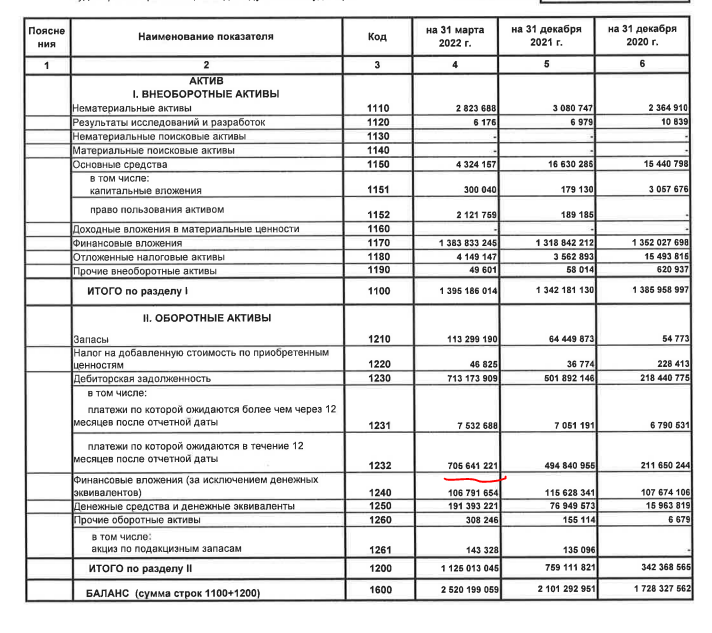

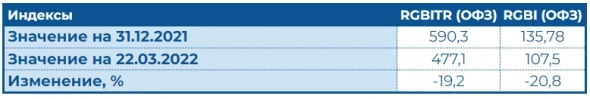

Российские банки — это тот сектор с которого началась отмена публикаций отчетов. ЦБ даже разрешил признавать стоимость рыночных активов на балансе по ценам на 18 февраля. Казалось бы все скрыто, и где взять информацию?

Ответ оказался на поверхности — в отчетах иностранных банках. В России ведут свою деятельность:

Райффайзен — дочка австрийской банковской группы, 10-ое место по объему активов.

ЮниКредит банк — дочка итальянской банковской группы UniCredit, 13 место по объему активов.

Росбанк — дочка французской группы Societe Generale, 11 место по объему активов. Банк уже продан Интерросу за 0,2-0,3 капитала по информации источников.

Все они опубликовали отчеты за 1-ый квартал 2022 года, где есть раскрытие российских дивизионов.

Для чего это может быть полезно?

Во-первых это дает представление о операционной деятельности, банки достаточно крупные, поэтому в их результатах можно увидеть динамику и глубину операционных и финансовых проблем в секторе. По-другому это сделать все равно не удастся — других отчетов нет.

Авто-репост. Читать в блоге >>>

Анатолий Полубояринов,

Не надо оформлять подписку на Ваш ресурс, чтобы узнать отчетность иностранных банков. Она доступна в публичном доступе:

tass.ru/ekonomika/14551707?utm_source=yandex.ru&utm_medium=organic&utm_campaign=yandex.ru&utm_referrer=yandex.ru

"...UniCredit отразил убыток в €915 млн от деятельности в России в I квартале 2022 года..."

такой же убыток ждет и российские банки

анализ в видео можно посмотреть:

youtu.be/YlZeu0m8c60