ФСК ЕЭС. Взгляд в будущееВсем привет!

В преддверии отчета за 3-й квартал по РСБУ и на фоне снижения акций решил написать пост на суд местной публики про ФСК ЕЭС. Думаю, что покупка от текущих уровней очень интересна. Слова Ливинского о прекращении выплаты дивидендов, думаю, в итоге останутся только словами. Правительство специально для электросетевых компаний разработало Распоряжение и никуда им от этого не деться.

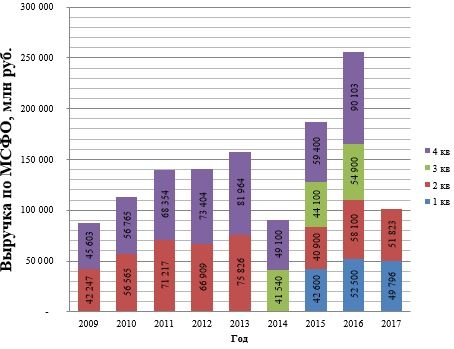

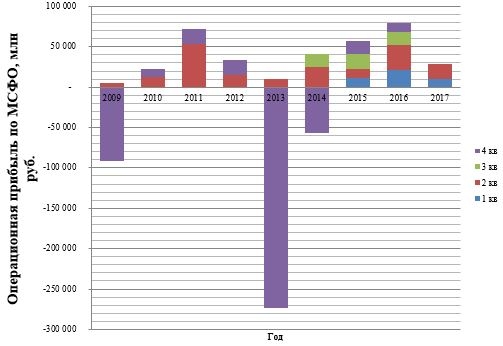

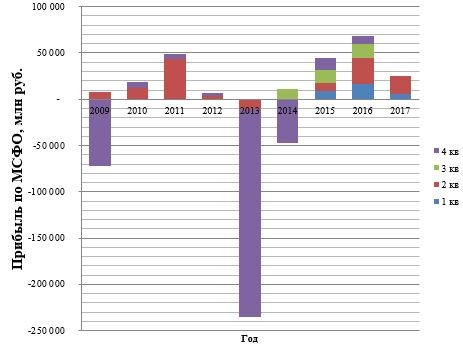

Анализировал компанию по результатам отчета МСФО за 1-ое полугодие 2017 года.

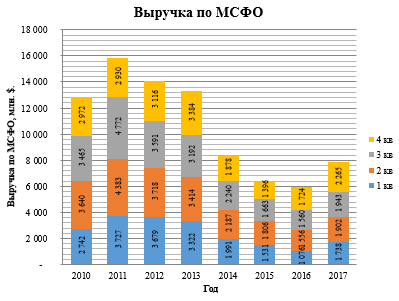

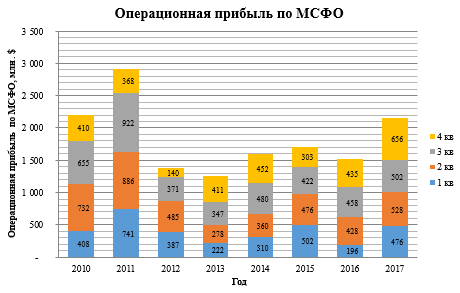

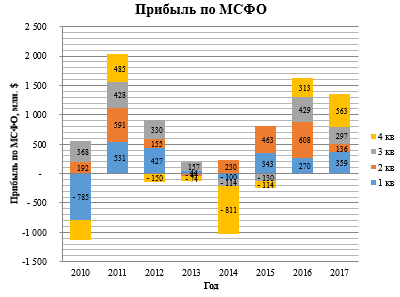

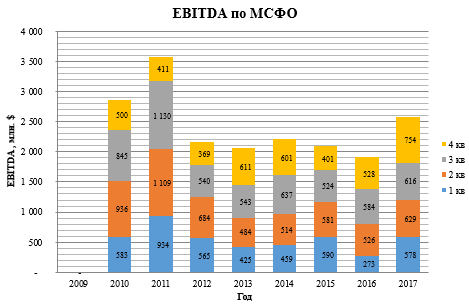

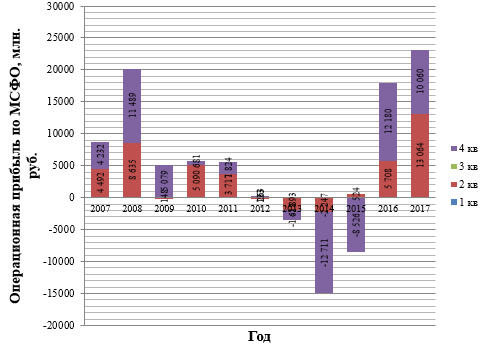

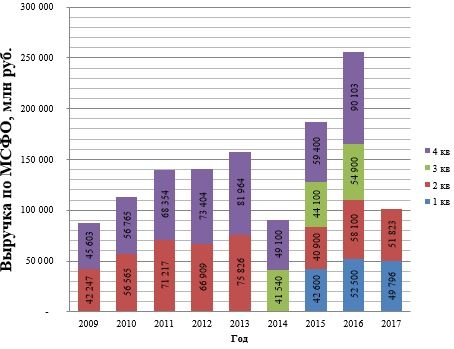

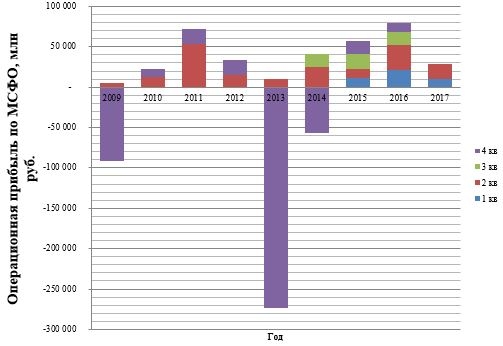

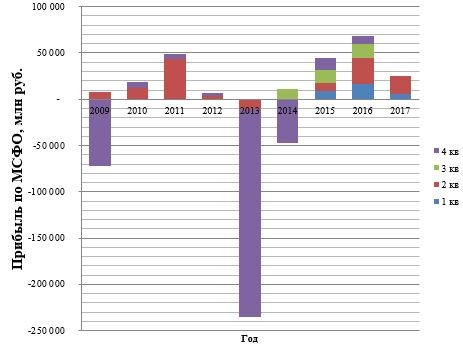

Отчет на первый взгляд был очень скромным. Выручка, операционная прибыль, прибыль за период упали.

Разберем каждый из показателей.

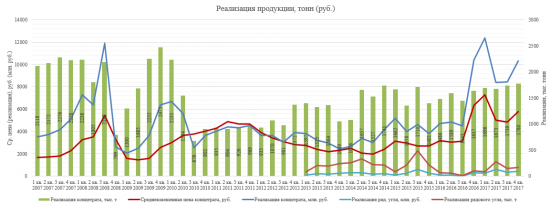

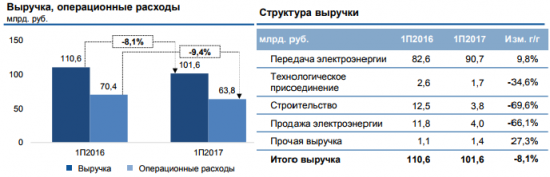

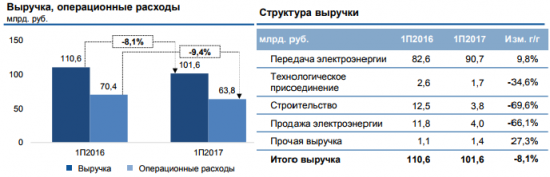

Общая выручка ФСК ЕЭС снизилась на 8,1% в основном из-за снижения выручки дочерних компаний:

— выручка за услуги по генподрядным контрактам ДО ФСК ЕЭС снизилась на 8,7 млрд. руб. (-69,6%) из-за завершения основных работ в предыдущие отчетные периоды,

— продажи электроэнергии уменьшились на 7,8 млрд. рублей (-66,1%) в основном в связи с прекращением реализации энергии одним из ДО ФСК ЕЭС.

В то же время выручка ключевого бизнеса ФСК ЕЭС (передача электроэнергии) увеличилась на 9,8% (8,1 млрд. рублей) благодаря росту тарифа на 7,5% с 01.07.2016 и увеличению объемов мощности по прямым потребителям. Выручка по технологическому присоединению уменьшилась на 0,9 млрд. руб. в соответствии с графиком оказания услуг, определяемому заявками потребителей.

На мой взгляд, данное снижение выручки не очень критично, так как выручка от основной деятельности выросла и будет еще больше за счета роста тарифов на 5,5% с 1 июля 2017 года. К тому же операционные расходы также снижаются. Выручка от технологического присоединения (ТП), как чаще всего это и бывает, придется на 4-й квартал, в планах компании эта выручка составит 20 млрд. рублей.

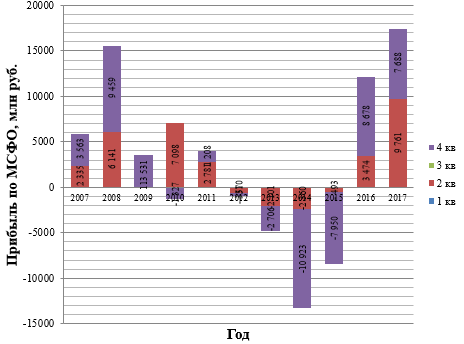

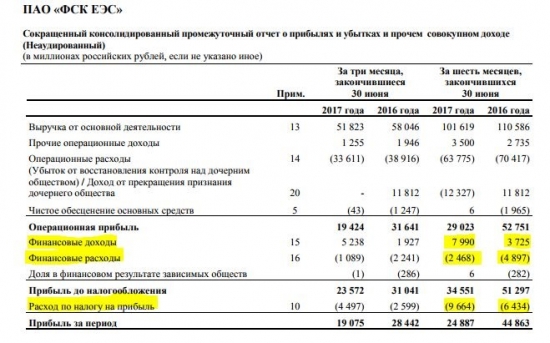

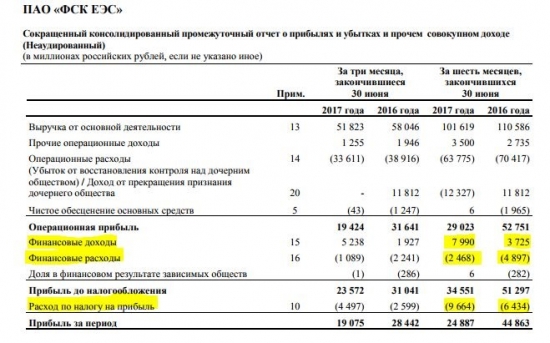

Прибыль компании по сравнению с прошлым годом снизилась на 44,5% или на 20 млрд. рублей. Но этому есть объективная причина, не имеющая ничего общего с операционной деятельностью компании:

«Такой результат, в первую очередь, объясняется признанием Группой в отчетном периоде убытка в размере 12,3 млрд. руб. в связи с возвратом контроля над ОАО «Нурэнерго» (27.01.2017 г. суд кассационной инстанции отменил решение о банкротстве ОАО «Нурэнерго» и направил дело на новое рассмотрение в суд первой инстанции), и признанием в сопоставимом периоде 2016 года дохода от выбытия ОАО «Нурэнерго» в размере 11,8 млрд. руб.»

То есть из-за этой ситуации 1-ое полугодие 2016 года получило преимущество в прибыли 24,1 млрд. рублей. 4,1 млрд. компания уже смогла отыграть за 1-ое полугодие 2017 года (при этом операционная прибыль, если не учитывать ситуацию с ОАО «Нурэненрго» практически одинакова), чуть позже разберем за счет чего. Если бы мы не принимали во внимание ситуацию с ОАО «Нурэнерго», то:

«скорректированная прибыль (без учета эффектов от прекращения/восстановления контроля над ОАО «Нурэнерго») составила 37,6 млрд. руб., что на 9,6% выше аналогичного показателя за первые 6 месяцев 2016 года.»

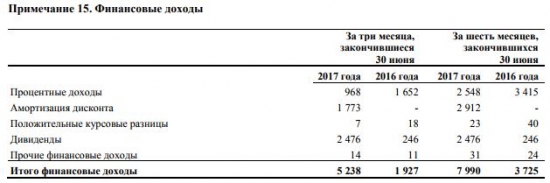

То есть даже при снижении выручки компания оказалась прибыльнее, чем год назад. Это благодаря разнице финансовых доходов и расходов. Это разница составляет около 6,5 млрд. рублей, которые положительно повлияли на прибыль.

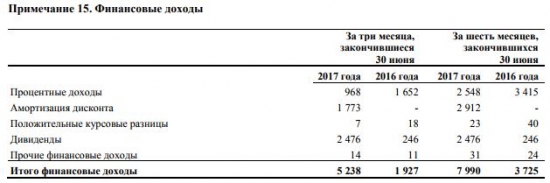

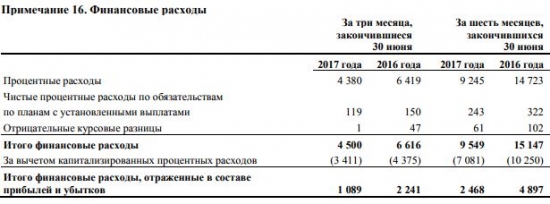

Рассмотрим подробнее каждую из этих статей.

Финансовые доходы (ФД) увеличились за счет бОльших дивидендов от Интер Рао, это разовые + 2,2 млрд. рублей. Компания получила также денежные средства в качестве амортизации дисконта (процентная рассрочка дебиторской задолженности), это не разовые + 2,9 млрд. рублей. Так как ФСК часть денежных средств держит на депозитах, то она получила процентные доходы, это не разовые +2,5 млрд. рублей. Итого мы получаем 2,2 млрд. рублей ФД, которые компания недополучит во 2-м полугодии, в таком случае они составят 5,4 млрд. рублей.

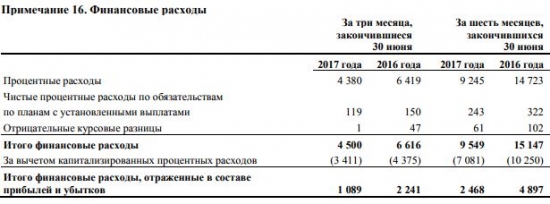

Финансовые расходы (ФР) представляют собой процентные расходы по обязательствам. Так как основная часть облигаций компании привязана к уровню инфляции, то эти расходы уменьшаются, и будут уменьшаться впредь. То есть во 2-ом полугодии ФР будут на уровне 1-го полугодия, а скорее всего даже меньше.

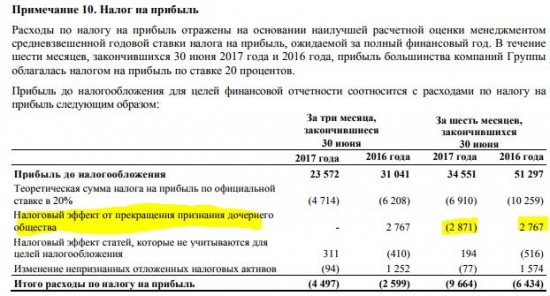

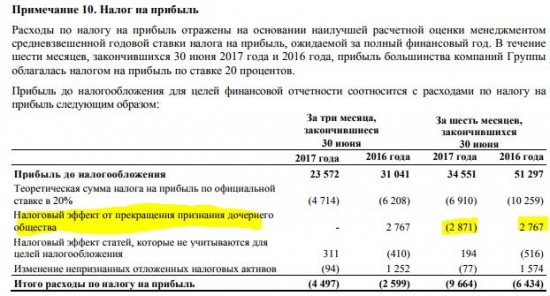

Также еще хочу обратить внимание на налог на прибыль.

Как видно из отчета, эффект от ОАО «Нурэнерго» имеет место быть и тут. И из-за этой ситуации налог на прибыль увеличился почти на 2,9 млрд.

Примем, что компания получит за 2-е полугодие операционную прибыль (ОП) в размере суммы ОП за 1П + убыток от восст-ия ОАО «Нурэнерго» + доход от ТП:

29 млрд.+ 12,3 млрд. + 20 млрд. = 61,3 млрд. рублей.

Доход от ТП берем в размере выручки, так как себестоимость этих работ ничтожно мала. Также мы не учли положительный эффект от роста тарифов.

Прибыль до налогооблажения определяется по формуле ОП+ФД-ФР и составит:

61,3 млрд. + 5,4 млрд. – 2,5 млрд. = 64,2 млрд.

При налоговой ставке 20% прибыль за 2-ое полугодие составит 64,2*0,8=51,36 млрд. рублей.

Итого годовая прибыль составит:

51,36 млрд+24,9 млрд. = 76,26 млрд. рублей. Это будет абсолютный рекорд и более чем на 10% выше прошлогоднего результата.

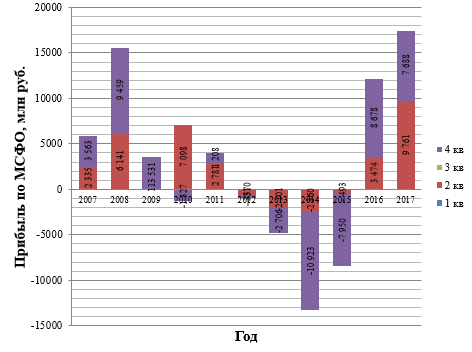

Высокая прибыль — это хорошо, но она никому не интересна, если компания не делится ей с акционерами. Определим размер дивидендов, а тут возможно два варианта:

1) Компания выплатит дивиденды согласно распоряжению правительства от 29 мая 2017 года №1094-р (тут можно ознакомится с ним http://government.ru/docs/27912/). Это Распоряжение касается только Россетей и ее дочек и специально разработан для них Минэнерго, то есть в этот раз от нормы 50% не отвертеться, правда и прибыль корректируется на некоторые составляющие, но об это ниже.

2) Компания выплатит дивиденды согласно схеме, использованной по результатам 2016 года.

Начнем с 1-го варианта. В Распоряжении указано, что дивиденды выплачиваются от прибыли, скорректированной на переоценку акций, находящихся в собственности компаний, на прибыль от технологического присоединения, на величину финансовой поддержки ДЗО, и инвестиций, финансируемых за счет чистой прибыли.

То есть для определения дивидендной базы мы должны отнять из годовой прибыли:

А) 20 млрд. рублей, которые компания получила от ТП;

Б) Переоценку акций Интер Рао и Россети, находящихся на балансе ФСК. Тут нам отнимать нечего, так как переоценку я умышленно опустил в расчете годовой прибыли. Но стоит отметить, что эта переоценка с большой вероятностью будет равно 0, так как акции Интер Рао замерли на уровне конца прошлого года;

В) Финансовая поддержка ДЗО у компании не планируется;

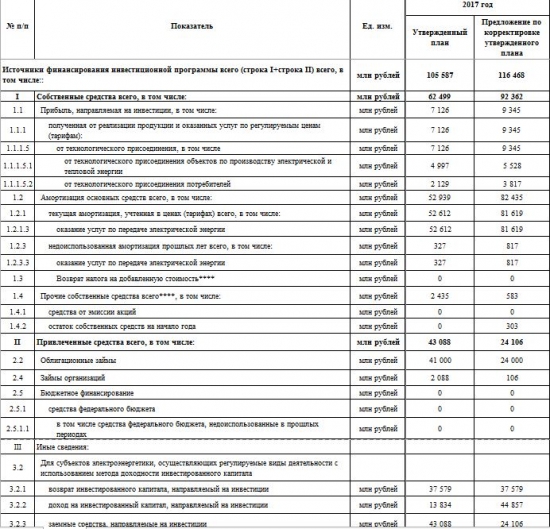

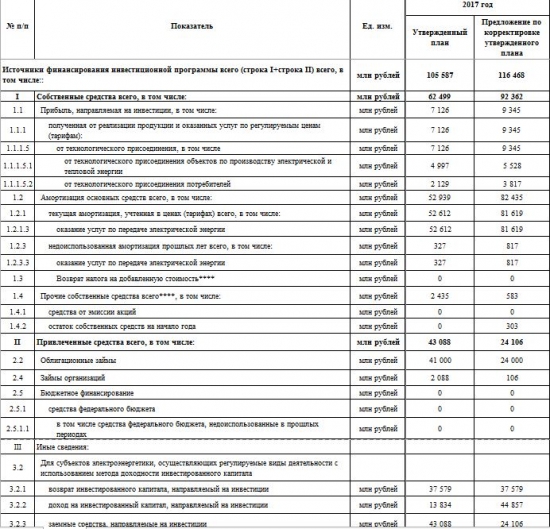

Г) Инвестиции у ФСК финансируются в основном за счет амортизации и прибыли от ТП

То есть дивидендная база составит 76,26 млрд. – 20 млрд. = 56,26 млрд. рублей. Согласно Распоряжению, на дивиденды отводится 50% прибыли, то есть компания должна будет направить 28,13 млрд. рублей. В таком случае дивиденд составит 2,2 копейки, при текущей цене акции 16,2 копейки, это очень хороший дивиденд. Стоит отметить, что 0,1 копейки уже было выплачено летом.

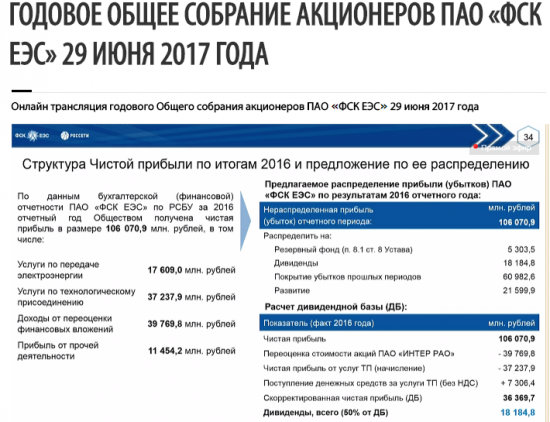

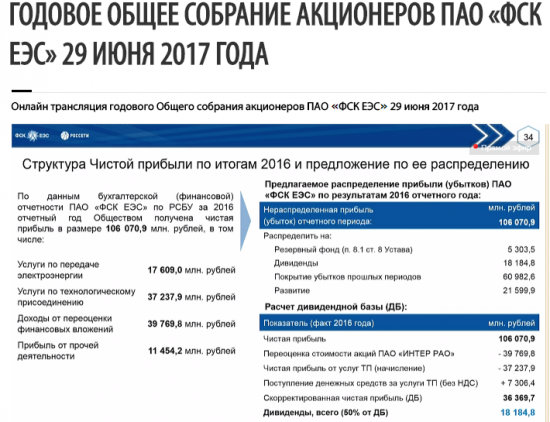

Перейдем к варианту номер 2. По результатам 2016 года прибыль выплачивалась исходя из отчета РСБУ, а дивидендная база определялась следующим образом

К сожалению, отчет РСБУ не удастся проанализировать как МСФО, потому что он в краткой форме и информации очень мало. Поэтому примем, что ФСК за 2-е полугодие по РСБУ заработает столько же, сколько и за 1-ое полугодие + ТП. Получим чистую прибыль, равную

18,615*2+20= 57,23 млрд. рублей.

Поступление денежных средств за услуги ТП (без НДС) примем (по факту будет больше с учетом новых ТП) 7,3 млрд., так как это рассрочка, выданная РОСАТОМу. Переоценку стоимости акций ПАО «Интер Рао» примем равную 0.

Таким образом, дивидендная база составит:

57,23 млрд.-20 млрд.+7,3 млрд.= 44,53 млрд. рублей.

Тогда при 50% от дивидендной базы компания должна будет направить 22,265 млрд. рублей. В таком случае дивиденд составит 1,75 копейки, при текущей цене акции 16,2 копейки, это будет достойный дивиденд при ключевой ставке на тот момент около 8%. Стоит отметить, что 0,1 копейки уже было выплачено летом.

Итого у нас есть два варианта развития событий. В первом случае акции компании вполне могут дойти снова до 25 копеек, во втором случае акции компании будут торговаться около 20 копеек. Но при этом на балансе компании имеются акции Интер Рао, которые в любой момент могут продать, что вызовет существенную переоценку компании, так как чистый долг в таком случае уменьшится с 210 млрд. рублей до 140 млрд. рублей, а акции подорожают на треть.

Всем удачи и успехов.