комментарии 3way_banana_split на форуме

-

Ну, до 19 августа всего ничего осталось. Ждем МСФО — мне интересно сколько они кредитов набрали. С выручкой уже и так все понятно.

Ну, до 19 августа всего ничего осталось. Ждем МСФО — мне интересно сколько они кредитов набрали. С выручкой уже и так все понятно. Не, не выйдет у нее каменный цветок — выручка намного хуже самых скромных предположений:

Не, не выйдет у нее каменный цветок — выручка намного хуже самых скромных предположений:

biznes-gazeta.ru/?id=news.view&obj=6221b290e6580aadab1f77f1aca17f52

Выручка компании снизилась до 89,1 млрд рублей, что на 29,1% ниже, чем в первом полугодии 2018 года.

Тогда, FCF примерно 0,28*89,1=25 т.е. при текущем уровне закредитованности (Net debt/ebutda=0,5, надо проверить) дивы будут 0,7*25/7,3 млрд акций=2,4 р/акцию. Т.е по году мои радужные 6,8 р остаются мечтой

Где (в каких отчетах) и когда обычно появляются данные по свободному денежному потоку?

С.В., Cash Flow Statement. Также можно использовать Income statement и Balance sheet

Правда, никто из участников этой ветки так и не смог ответить на мой вопрос про свободный денежный поток

С.В.:

smart-lab.ru/blog/548594.php

Without buybacks, S&P earnings are now declining at 6%

The year over year rate falls to -3.7% with them included

Чёт не пойму, как байбеки влияют на профиты?

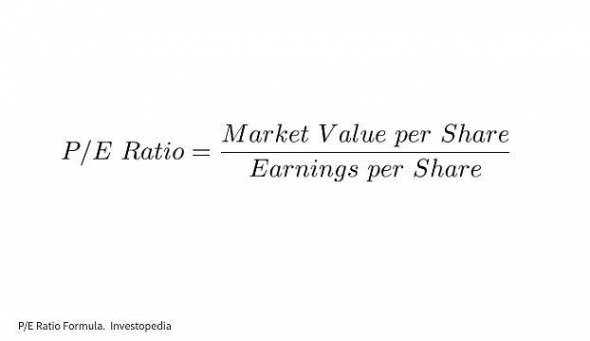

Тимофей Мартынов, не на «профиты» а на «earnings» (подразумевается earnings-per-share, т.е. «прибыль на акцию»). А влияют байбеки очень просто :-):

Т.е. при байбеках уменьшается количество акций, а значит — увеличивается их прибыльность (т.е. знаменатель в формуле вверху) и если (при прочих равных) цена акции остается неизменной, то тем самым уменьшается PE Ratio, т.е. акция становтся более «привлекательной» без особых усилий и фундаментальных сдвигов (например, увеличенный капекс, структурные изменения, технологии, итп) со стороны компании, что в корне «не правильно» :-)

АО поднимется до цены АП и превысит её. То, что в ближайшее время спред должен сократиться, это очевидно.

Auximen, а что в обычке «такого», чтобы ловить в год 60 копеек? Байбека — нет, капитализация никому там не уперлась. «Кубышку» выведут в «надежные руки» и без нас. «Отскочит потому что дешево» — это не аргумент. Сравнят дивы — не верю, да и сама идея мега-спекулятивна.

Разве что как инструмент контроля над компанией? Но тогда Вам не на этот форум :-)

да не упадёт...

посмотрите… потом…

vvs1941, вполне возможно. Алроса не торгуется «там», поэтому на рассиянистом «тонком» рынке при наличии голодных изб возможно все (привет, Аэрофлот!).

Дивиденды Алроса за 1 полугодие прогнозируются на уровне 3,65 рубля на акцию — Атон

«Been there done that» ©

smart-lab.ru/blog/548594.php

Но абсолютно точно есть и риски

Winnie Pooh, поэтому и купон 13%. Я ни за что не агитирую, просто после штудирования почти всех ВДО и исключения «аммортизационных», «офертных» и откровенно «мусорных» выпусков их остается с гулькин нос. Вы еще какие варианты рассматривали?

ЗЫ Причем ситуацию немного подогревает анонсированный на «8-10 июля» официальный отчет по Голдман Груп smart-lab.ru/forum/Goldman%20Group

То ли это простое рассиянское расп*здяйство, то ли там «cook the books».

Непонятно

так а зачем рыпаться если сейчас уже доходность ваших инвестиций 13% а будет 25-30% годовых скоро

Затем, Котя, что бумажулю болтает как го*но в проруби:

1-Year Beta 1.1752 52 Week High 256.4000 52 Week Low 136.420

И, потом,«30% годовых» как-то мелковато, ммм? Давай сразу «шиисят!», а то и все 103%.

В конгрессе США одобрили санкции против госдолга России

Тимофей Мартынов, «одобрили»? Три ха-ха. Журношлюшный бред надо всегда перепроверять:

www.c-span.org/video/?462386-2/house-session&start=0

Denisken, при текущей цене она и так туда гепнет около 80 будет.

VLaDiMiRK, не факт, не факт. Показатели продаж

Всего в январе-июне 2019 года АЛРОСА продала алмазно-бриллиантовую продукцию на $1,811 млрд, что на 33% меньше результата аналогичного периода 2018 года ($2,689 млрд).

т.е. 1811 * 65.06 (среднне за пол.года) = 117,8млрд. еще ниже, чем я считал -128 млрд :

smart-lab.ru/blog/548594.php

Металлурги летают не меньше. Взять Русал, сейчас США заикнутся о санкциях в отношении НЛМК и акция на следующий день будет стоить 60, а прибыль и дивиденды если и будут, то минимальными.

Auximen, очень верное замечание. Поэтому спекулятивный Запад ( а не спекулятивными «инвестициями» в России занимается весьма ограниченный круг лиц) при существующих рисках и закладывает почти 25% доходность по акциям. И я их оч хорошо понимаю — зависнуть на многие годы в российском неликвиде занятие не для слабонервных.

PS. Поэтому, кмк, до следующих дивов (октябрь?) акции НЛМК будут неинтересны и потихоньку сползать до приемлемого IRR

Вон Систему с соотношением долг — активы 1:1 который день тянут за уши. Убыточный Аэрофлот с дивидендами 2 рубля на акцию туда же — подняли с 90 до 110 за несколько дней.

Auximen, да, такая ситуация у меня, например, вызывает просто ступор. Единственное объяснение — тонкий рынок, небольшие объемы и избы гоняют акцули в своих спекулятивных интересах.

Про Алросу (прошу прощения у участников данной конференции) я писал несколько раз, с подробным изложением своей позиции и выкладками цены акции. И зря кто-то говорит, что она неэффективна — ROI, ROE, итп. давали фору любой частной компании, что указывало на высокий профессионализм менеджмента и высокую д/д. Пока Алроса не открыла новую кредитную линию :-( Но не будем углубляться.

НЛМК выглядит финансово сильно (по состоянию на март 2019г.). На сегодняшний день цена акций = 156 руб. Прибыль на акцию за двенадцатимесячный период (TTM), закончившийся в марте 2019 года, составила 22 руб. Таким образом, PE ratio (коэффициент чистой ликвидности?) на сегодня = 7. Это можно рассматривать как то, что компании требуется 7 лет, чтобы вернуть 156р, которые Вы заплатили за ее акции, при условии, что доход компании остается неизменным в течение следующих 7 лет. Однако, доход никогда не бывает постоянным. Но сейчас немного не об этом. У Севстали этот коэф. равен примерно 4,75, у Евраза = 5. Т.о. для меня акции НЛМК выглядят немного переоцененными.

Приток нерезидентов в ОФЗ в июне был самым низким с начала года

Приток нерезидентов в ОФЗ в июне был самым низким с начала года

«Приток нерезидентов в ОФЗ в июне был самым низким с начала года», — Максим Коровин, старший стратег ВТБ Капитал.

Рынок ОФЗ завершил неделю в довольно спокойном режиме. Оборот в секции ОФЗ на МосБирже в пятницу сократился до 11,5 млрд руб., примерно до одной трети от среднедневного показателя за последний месяц, а изменения доходностей в последний день недели не превысили 3 бп. Наибольший объем сделок (5 млрд руб.) отмечался в среднем сегменте кривой, при этом более половины общего оборота (3 млрд руб.) пришлось на ОФЗ-26227 (YTM 7,24%). Лучший результат по итогам дня также показали среднесрочные облигации, закрывшиеся снижением доходностей на 1-3 бп. Длинные выпуски завершили сессию на уровнях предыдущего дня или прибавили в доходности до 3 бп. В числе отстающих оказались ОФЗ-26226 (YTM 7,38%) и ОФЗ-26218 (YTM 7,45%), поднявшиеся в доходности на 3 бп. Локальные облигации других развивающихся стран торговались преимущественно в отрицательной зоне на снижении ожиданий относительно смягчения политики ФРС США. По итогам пятничных торгов доходности 10-летних суверенных бумаг развивающихся стран повысились на 2-9 бп. Центральным событием этой недели является сегодняшняя публикация Росстатом оценки инфляции за июнь, по которой можно будет составить представление о том, какое решение по ключевой ставке может принять Банк России на заседании 26 июля. Комментарии главы ЦБ Эльвиры Набиуллиной, прозвучавшие на прошлой неделе, увеличили вероятность того, что в ближайшем будущем регулятор активизирует процесс смягчения денежно-кредитной политики. В ходе своего выступления на Международном финансовом конгрессе в Санкт-Петербурге Набиуллина заявила, что на июльском заседании совет директоров ЦБ может рассмотреть вопрос о снижении ключевой ставки. При этом она отметила, что, хотя при прочих равных условиях регулятор обычно «предпочитает двигаться плавно», он не исключает и варианта снижения на 50 бп.

Авто-репост. Читать в блоге >>> Алроса и дивиденды 2019

Алроса и дивиденды 2019Всем доброго дня и пятничного настроения! :-)

Думы об Алросе навеяны этой новостью:

http://www.finmarket.ru/news/5032526

Я как-то считал Алросу по «докредитным» показателям, очень у меня чесались руки её купить:

https://smart-lab.ru/forum/ALRS/page132/#comment9786512

и ROA, ROI & ROE были лучше показателей индустрии в 2-3 раза, что говорило о том, что им нужно занимать на новые проекты, но не думал, что они кинутся в это дело с головой :-)

Что изменится сейчас: набранные кредиты «сдвинут» структуру капитала и, самое главное для нас — поменяется net debt/ebitda по которой выплачивается дивиденды. Запомним этот пассаж:

If the ratio amounts from 0.5x to 1x, then the company will pay 70–100% of its free cash flow in dividends, the company said, adding that the ratios will be taken as of the end of a first half of a year or as of the end of a year.

Теперь прикинем с цифрами: за 1 кв. 2019 г. у них Net debt/EBITDA = 38,7/146,2 = 0,26 (на дивы идет 100% FCF)

Затем они берут кредиты:

В рамках двух кредитных линий на $300 млн «АЛРОСА» может привлечь средства в течение трех лет по ставке не более 10% годовых, в рамках двух кредитных линий на 18 млрд рублей — в течение 90 дней по ставке не более 15% годовых

Авто-репост. Читать в блоге >>>

Умножаем на бету акцули — 0.41 и прибавляем риск-фрии 7.5%. Получаем=0.41*7.96+7.5=10.76

Это будет cost of equity. ...

3way_banana_split, а можно такие же расчеты по Роснефти, Лукойлу, Газпрому, Аэрофлоту, ГМК НН и Сберу? Даже интересно, сколько же они реально стоить должны тогда, и кто их по текущим ценам покупает?

С.В., Сбер считали тут: smart-lab.ru/blog/544260.php#comment9808875

Газпорн не считал, но где-то рядом со сбером. Но фундаментально он слабее.

Ару тут: smart-lab.ru/forum/AFLT/page145/#comment9870974

Лук — все зависит от байбэка. Остальное пока в процессе, но металлурги — не интересны :-)

Denisken, как же так? почему ждете 67 у акции с дивами 9 рублей?

Константин Манулов, 9р дивов — это при самом оптимистичном сценарии. У меня получается 6.8р при не самом плохом раскладе:

smart-lab.ru/blog/548594.php

3way_banana_split, хорошо, но даже в этом случае. какая должна быть стоимость акций на рынке при дивах 6.8 руб при ставке цб 7%? явно выше 67 руб.

Константин Манулов, во-первых «ставка цб» = 7.5. Во-вторых, риск-премия за россиянистые акции составляет 7.96% (но, скорее всего, еще больше — см. внизу):

smart-lab.ru/r.php?u=https%3A%2F%2Fwww.tc.df.gov.br%2Fapp%2FmesaVirtual%2Fimplementacao%2F%3Fa%3Ddocumento%26f%3DdownloadPDF%26iddocumento%3D1851126&s=3302874411

Умножаем на бету акцули — 0.41 и прибавляем риск-фрии 7.5%. Получаем=0.41*7.96+7.5=10.76

Это будет cost of equity. Далее, согласно CAPM при нулевом росте дивидендов (дай-то бог чтоб не отрицательный) получаем:

цена акции=6.8/10.76=63.2р за акцию.

Но если все звезды сложатся в одну небесную ось и Алроса заплатит 9.6р (по моим рассчетам), то цена акцули будет 89р. И это — потолок.

ЗЫ Хотя, по правде говоря, запад (который спекулятивный и так и норовит сдернуть из «тихой гавани» при первом же шухере) ожидает 24.7% годовых :-) Но мы ж понимаем, что *** им на воротник, а не народное достояние? :-)

smart-lab.ru/uploads/images/07/10/11/2019/06/14/bc245e.jpg

ЗЗЫ Но ждать уже недолго — все сомнения развеют в августе.

Алроса и дивиденды 2019

Алроса и дивиденды 2019Всем доброго дня и пятничного настроения! :-)

Думы об Алросе навеяны этой новостью:

http://www.finmarket.ru/news/5032526

Я как-то считал Алросу по «докредитным» показателям, очень у меня чесались руки её купить:

https://smart-lab.ru/forum/ALRS/page132/#comment9786512

и ROA, ROI & ROE были лучше показателей индустрии в 2-3 раза, что говорило о том, что им нужно занимать на новые проекты, но не думал, что они кинутся в это дело с головой :-)

Что изменится сейчас: набранные кредиты «сдвинут» структуру капитала и, самое главное для нас — поменяется net debt/ebitda по которой выплачивается дивиденды. Запомним этот пассаж:

If the ratio amounts from 0.5x to 1x, then the company will pay 70–100% of its free cash flow in dividends, the company said, adding that the ratios will be taken as of the end of a first half of a year or as of the end of a year.

Теперь прикинем с цифрами: за 1 кв. 2019 г. у них Net debt/EBITDA = 38,7/146,2 = 0,26 (на дивы идет 100% FCF)

Затем они берут кредиты:

В рамках двух кредитных линий на $300 млн «АЛРОСА» может привлечь средства в течение трех лет по ставке не более 10% годовых, в рамках двух кредитных линий на 18 млрд рублей — в течение 90 дней по ставке не более 15% годовых

Авто-репост. Читать в блоге >>>

Denisken, как же так? почему ждете 67 у акции с дивами 9 рублей?

Константин Манулов, 9 — это при самом оптимистичном сценарии. у меня получается 6.8р при не самом плохом раскладе:

smart-lab.ru/blog/548594.php

3way_banana_split, доходы.ру обещают 9,42

Василий Посметный, у меня позиция открыта, а доходы.ру поставят на это свое левое йайтцо?

3way_banana_split, там ниже сноска есть, почитайте внимательно

Василий Посметный, ну ок. Кесарю — кесарево