ДиректЛизинг-всем лизингам лизинг!

Я не смотрел чем занимается предприятие «ДиректЛизинг», так как можно догадаться по названию. И всё бы ничего, но финансовое положение предприятия, нетипично для большинства лизинговых контор. Смотрите сами.

Анализ финансового состояния ООО «ДиректЛизинг» проводится с целью оценки:

- финансовой устойчивости предприятия;

- риска ведения бизнеса;

- инвестиционного риска

Здравствуйте, юные инвесторы, начинающие и продвинутые. Огромное вам спасибо за ⭐➕❤👍 и за комментарии под статьёй "Белуга Групп: поле чудес в стране дураков".

Я заметил, чем опаснее в финансовом плане контора, тем больше статья набирает лайков и комментов. Жаль, что стабильные компании остаются незамеченными и будет обидно, что «ДиректЛизинг» ждёт таже участь.

❗ Чтобы личные симпатии и антипатии не влияли на объективность анализа, я не читаю пресс-релизы компаний, я не интересуюсь их сферой деятельности, мне всё равно, как компанию превозносят сторонники и как её топят конкуренты. Я смотрю на финансовое состояние конторы и делаю вывод, в котором меня уже никто не переубедит.

Финансовый анализ ООО «ДиректЛизинг»

С точки зрения финансового анализа ООО «ДиректЛизинг» очень интересная компания. И интересна она, в первую очередь, ростом финансовых показателей и тем, как рационально расходуются заёмные средства.

Финансовые показатели ООО «ДиректЛизинг»

В 2018 году ООО «ДиректЛизинг» было на гране банкротства (почему, не суть важно), но то, что происходило потом, крайне интересно.

Ликвидность баланса

⭐⭐ — ликвидность баланса 25%. Ликвидности не хватает для погашения наиболее срочных обязательств. Тем не менее, сфера деятельности предприятия, даёт некоторые гарантии того, что по текущим обязательствам, предприятие способно рассчитываться по обязательствам поступающими средствами от дебиторской задолженности.

Имущественное положение

⭐⭐⭐⭐ — заёмный капитал ЗК на конец 2018 года составлял 0,5 млрд рублей, при этом собственный капитал был всего 17,5 млн. Естественно, о собственных средствах в обороте СС говорить не приходится. Предприятие не устойчивое. Дальше происходит нечто интересное.

В 2019 году, ООО «ДиректЛизинг» берёт займ в 300 млн и… начинает расти как на дрожжах. По сравнению с предыдущим годом, ЗК вырос незначительно, зато собственный капитал с 17,5 млн, вырос до 498 млн, то есть на 2753%!!! Кроме того, выросла доля СС в оборотных активах с -312,5 млн до 294,5 млн. При этом объёмы текущих обязательств ТО и долгосрочных обязательств ДО выросли всего на 30,2% и 30,9% соответственно.

В 2020 году был получен займ на 400 млн, но не смотря на это, ООО «ДиректЛизинг» ещё больше укрепилось в финансовом плане. ЗК вырос на 36,5%, СК — на 61%, собственные средства в обороте СС — удвоились!!!

Показатели ликвидности

⭐⭐⭐ — На конец 2020 года, предприятие полностью платёжеспособно. Общая платёжеспособность L1 хоть и на минимально допустимом уровне, но покрывает все текущие обязательства на 102%. Что касается перспектив погашения краткосрочных обязательств на протяжении одного года L4, то у ООО «ДиректЛизинг» имеется четырёхкратный запас прочности.

Показатели финансовой устойчивости

⭐⭐⭐⭐ — в 2018 году, как и подобает лизинговым конторам, ООО «ДиректЛизинг» имеет солидную закредитованность, на 1 собственный рубль — 28,98 заёмных. Но дальше происходят нетипичные вещи для лизинговых контор. В 2019 — 2020 гг, беруться очередные займы, но за счёт рационального использования средств и наращивания собственного капитала СК и СС, закредитованность предприятия падает до 1,33 в 2019 г. и дальнейшее падение закредитованности на фоне нового займа до 1,13.

Финансовое состояние

⭐⭐⭐⭐ — Финансовое состояние ООО «ДиректЛизинг» близко к оптимальному на фоне продолжающегося укрепления. Рациональное использование заёмных средств. Угроза потери инвестиций минимальна.

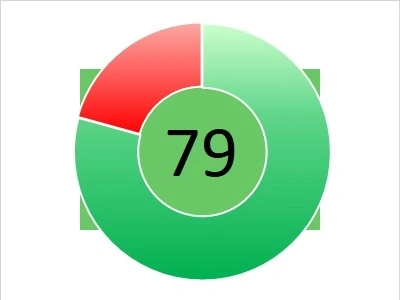

Общий уровень финансового состояния оценивается как перспективный. Общий показатель — 79 баллов.

Финансовая устойчивость

⭐⭐⭐⭐ — Банкротство ООО «ДиректЛизинг» и объявление дефолта по бумагам — маловероятно, но поскольку текущие обязательства обслуживаются за счёт дебиторской задолженности, не стоит выпускать из внимания возможность задержки по расчётам.

Общий уровень финансовой устойчивости оценивается как стабильный. Общий показатель — 77 баллов.

Уровень инвестиционного риска

Уровень инвестиционного риска — средний, ближе к минимальному. Доля облигаций ООО «ДиректЛизинг» от общей доли активов может достигать 3,90%

Мнение эксперта

📌 Предприятие ООО «ДиректЛизинг» показательное с точки зрения ведения бизнеса. Предприятие нацелено на рост собственного капитала, а не на рост заёмного, как это можно наблюдать у большинства лизинговых, и не только, компаний.

Собственно добавить нечего, хочется только пожелать ООО «ДиректЛизинг», успехов и процветания.

Тем не менее, не теряйте голову, а будьте рассудительны и неподкупны при выборе ВДО. Пусть ваши инвестиции не знают дефолтов. С уважением, Алексей Степанович Галицкий.

В ближайших разборах

Не жалеем 👍, голосуем за анализ этих контор.

Настоятельно рекомендую

- 8 полезных формул для предсказания дефолта

- Какие ВДО не надо покупать!? 7 фактов о дефолтах!

- Как правильно выбирать ВДО.

- Как я собираю свой ВДО портфель. 5 шагов к успеху. Часть 1

- Как я собираю свой ВДО портфель. Часть 2

- Все статьи по финансовому анализу предприятий

Полезные ссылки

❗❗ Политика предоставления информации

📚 Рекомендуемая литература

📝 Справочник терминов и понятий

Неплохо было бы в очередь на разбор поставить нефтетрейдеров, бизнес рискованный, интересно посмотреть, кто чем дышит

Будет интересно послушать и про другие ВДО.

Мне представляется интересными Шевченко, Ашин, Брус, СЭЗ, Джи-групп, Охта-групп, СИБКхп и, ПРомомед к изучению:)