Почему в 2021 году нельзя пользоваться картами Сбербанка! "Спасибо" не надо! Табличка со сравнением пластика от конкурентов.

Всем привет!

В предыдущем посте мы разобрались с семейным бюджетом, теперь же настало время делать следующий шаг в нашем финансовом становлении. Речь пойдет о банковском обслуживании.

Недавно я общался с моей подругой, которая очень живо заинтересовалась темой финансовой грамотности, формирования своего капитала и работой на будущее, и при беседе упомянула о том, что держит свои свободные средства на вкладе в одном зеленом банке под 3% годовых. Наш диалог был примерно следующим:

– У меня вот есть вклад на 7000 рублей под 3%. Начало положено)

– Это где такие щедрые проценты? Сбербанк?

– Да, там)) У меня вообще никогда не было карты другого банка. Он почему-то кажется самым надёжным. Привычное заблуждение, видимо...

И я осознал, что мне необходимо написать этот пост, чтобы в том числе достучаться до моей подруги и рассказать какие бывают альтернативы и почему не нужно бояться довериться конкурентам «Зеленого брата».

МЫ ВСЕ С ЧЕГО-ТО НАЧИНАЕМ...

Многие, в начале своего финансового пути, знакомятся с банковским обслуживанием посредством навязанной зарплатной карты. А так в нашей стране лидером по количеству клиентов является Сбербанк, то многие начинают именно с его продуктов.

«А ты оформил карту Сбербанка!??!!?» — Герман Греф (глава Сбербанка).

Да чего уж там. Я сам в 2007 стал клиентом Сбербанка, т.к. мой университет перечислял стипендию только на карты этого банка. Позже, в 2011 году на работе мне уже оформили зарплатную карту и это снова был Сбер.

С тех пор утекло много воды, и от Сбербанка у меня осталась одна банковская карта, которую я держу исключительно для того, чтобы обмениваться денежными средствами с клиентами Сбера. Моим якорным банком на текущий день является Открытие, а Тинькофф-банк в моей иерархии является его правой рукой.

А что поделать, Герман Оскарович...

ВЕТЕР ПЕРЕМЕН

Я до победного пользовался продуктами Сбербанка, пока однажды ко мне в гости в Калининград не приехал мой друг Виталий.

Мы с ним активно гуляли по городу и вечерком засели в кафе. В итоге, когда нам принесли счет, Виталя настоял на том, что платить будет он, т.к. у него по карте Тинькофф повышенный кешбэк в категории «кафе». Аж 5%!

Я начал расспрашивать его о том, что это за карта такая, а также про особенности ее обслуживания. Виталя перечислил мне те плюсы, которыми пользуется лично он: кешбэки (в том числе повышенные на избранные категории) и процент на остаток.

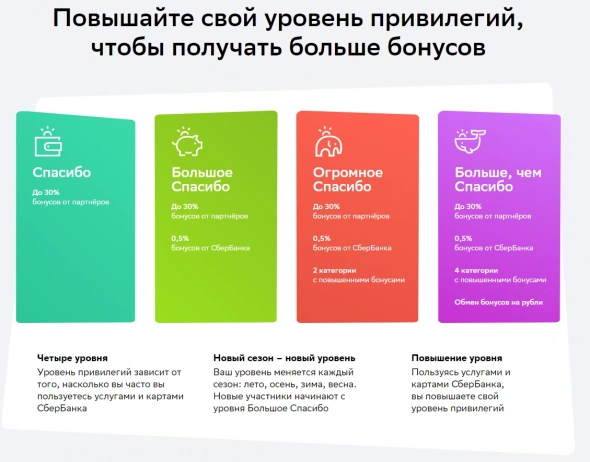

Эти условия мне показались заманчивыми, т.к. у Сбербанка из аналогичных фишек была только программа «Спасибо» со смешным кешбэком в 0,5% от покупки, еще и баллами, которые можно потратить только у партнеров Сбера.

Раньше 0,5% бонусов было положено всем, но теперь программа «эволюционировала» и такой минимальный кешбэк надо еще заслужить.

Я сел и изучил тариф по карте Тинькофф Black (именно такая была у Витали). Поразмыслив пару дней, я заказал выпуск карты.

Что меня сразу поразило — так это то, что карту мне привез на дом курьер через 3 (ТРИ!!!) дня после того, как я оставил заявку на сайте.

Для меня это был «культурный» шок, т.к. в Сбербанке необходимо как минимум ногами дойти до отделения банка, отсидеть там очередь, подписать заявление и ожидать 14 дней выпуска карты. После чего снова идти в отделение, отсидеть очередь и получить карту на руки. Пообщавшись с курьером, выяснилось, что карты выпускаются в Москве и самолетом направляются в Калининград.

В комплекте с картой шел ладно скроенный кардхолдер.

«Вот это сервис» — подумал я.

Я начал пользоваться и сразу подметил плюсы Тинькофф (дальше буду сравнивать со Сбером):

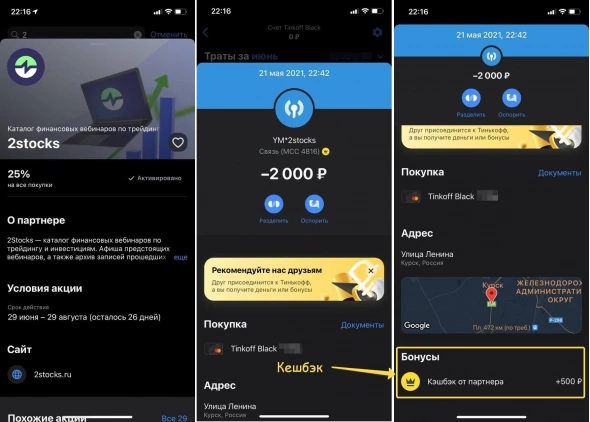

- Кешбэк. Он здесь есть базовый (1%) и повышенный — до 30%. Платится рублями ежемесячно. «Спасибо» от Сбера нервно курит в сторонке. К примеру, месяц назад я приобрел вебинар на сайте 2stocks.ru с кешбэком 25%.

500 рублей экономии.

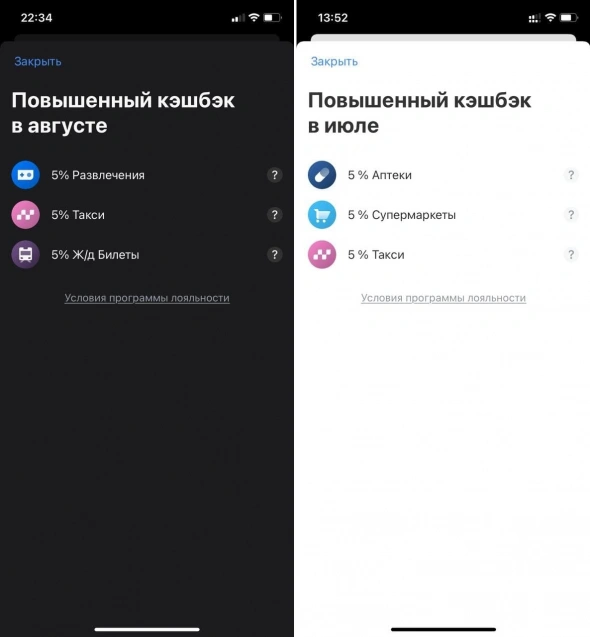

Перед началом нового месяца можно выбрать 3 категории из 6, которые предлагает Тинькофф. Каждый раз это индивидуально.

- Процент на остаток. 4% на остаток на карте в 2021 году (когда я открывал был 6%). Рассчитывается от суммы ежедневного остатка и выплачивается ежемесячно в рублях. У Сбера просто нет такой опции к карте. Хорошая альтернатива вкладу «Управляй» от Сбербанка.

- Снятие денег в банкоматах любых банков. Больше нет проблемы под названием «а где же сберовский банкомат рядом». Теперь можно просто дойти до любого банкомата поблизости и снять наличку там. Минимальная сумма за снятие — 3 тысячи рублей, лимит до 100к в месяц. Хотите больше — ищите банкомат Тинькофф.

- Бесплатные безлимитные межбанковские переводы. Раньше перевести деньги из Сбербанка в другой банк было целым геморроем и за это стоило платить конскую комиссию в 1% от суммы перевода, либо делать это руками и ногами через снятие и прием налички в соответствующих банкоматах разных банков. Тинькофф же просто позволяет перевести деньги по банковским реквизитам счета (БИК и вот это вот все; в 21-м году все эти данные можно достать в мобильном приложении любого банка).

- Процентная ставка по вкладам выше, чем в том же Сбербанке. Здесь что-то добавлять излишне.

- Нет проблемы «где карту открывали, туда и езжайте». Когда у меня заглючила карта тинька (ее перестали принимать банкоматы), я просто написал об этом в чате в приложении, прикрепил фотку глюка в банкомате и уже через 3 (три) дня мне привезли новую карту курьером.

- Нет проблемы «алло, это служба безопасности Сбербанка». Теперь, когда мне звонят по такому поводу и говорят, что с моей карты Сбербанка пытаются перевести 3-5-10 тысяч рублей, мне абсолютно все равно. Я спокоен, зная, что у меня на карте сбера 0 рублей :) Спокойно кладу трубку и продолжаю заниматься своими делами.

Согласитесь, что после Сбербанка, все вышеуказанное просто рвет шаблоны.

СМЕНИЛ ТИНЬКОФФ НА ОТКРЫТИЕ

Т.к. ИИС я открывал в Открытие Брокере, то после того, как у них в банке появилась фирменная карта Opencard — заинтересовался ей. Особенно ее премиальными возможностями. При активах свыше 2 миллионов рублей (брокерские счета в одноименном брокере также учитываются) возможно подключение статуса «премиум».

Осознав, что прохожу по сумме, я заказал карту в отделении и при ее получении оформил себе «премиум». Что он мне давал по сравнению с картой Тинькофф:

- Абсолютно бесплатное обслуживание. Нет абонентской платы, смс оповещения бесплатны. К примеру, в тиньке смс стоят 59р. в месяц. Мелочь, а приятно.

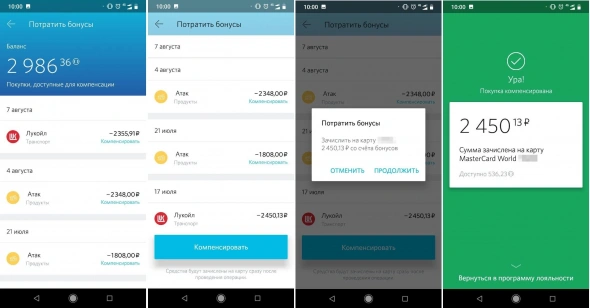

- Повышенный кешбэк для премиума. Почти 2 года я получал 4% кешбэка на все покупки, но с 1 августа условия ухудшились и кешбэк снизился до 3%. Но все равно — это больше чем у конкурентов. Также есть повышенный кешбэк у партнеров. Возврат идет бонусами, которые от 1500 баллов можно конвертировать в рубли через возврат стоимости бывшей покупки.

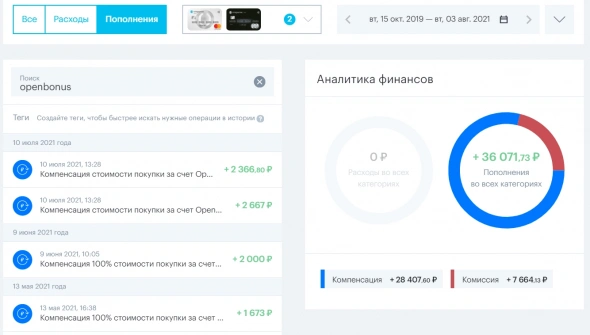

Вот так выглядит механизм компенсации покупок. Копите баллы и потом компенсируете ими предыдущие покупки. На счет зачисляются рубли. Компенсировать можно тогда, когда накопится минимум 1500 баллов и соответственно покупку дороже 1500 рублей.

- Снятие денег в банкоматах любых банков. Без лимитов по сумме. Теперь я вообще не парюсь — иду в любой банкомат и снимаю там любую сумму.

- Бесплатные безлимитные межбанковские переводы. Здесь все также как и в тиньке — без лимита и бесплатно.

Да, здесь нет процента на остаток, но мне ее с лихвой восполняет такой продукт банка Открытие как счет «Моя копилка», который при обычном обслуживании дает 4,5% годовых, а при премиальном — 4,7%. Есть конечно подводные камни в условиях этого счета, но они обходятся двумя кликами в приложении и позволяют получать свои 4,5-4,7% без особых проблем и с возможностью в любой момент снять любую сумму без потери процентов.

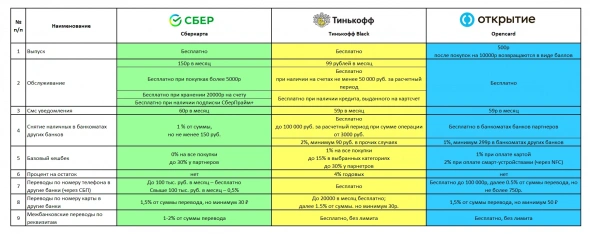

Для тех, кто хочет сделать экспресс-анализ базовых возможностей карточек Сбера, Тинькофф и Открытия, я накидал табличку со сравнением:

Это только базовые возможности, есть еще расширенные (при выполнении тех или иных условий по тратам, подпискам, премиумам и т.п.). В любом случае, если вы хотите иметь полную картину для принятие решения — лучше самостоятельно изучить тарифы поглубже.

А ЧТО ТАМ С НАДЕЖНОСТЬЮ?!

Многие скептики, когда предлагаешь им обратить внимание на продукты других банков в качестве альтернативы Сбербанку, отбрасывают все плюсы и выгоды в сторону и произносят одну сакральную фразу:

«Сбербанк — самый надежный банк в стране. Я хочу, чтобы мои деньги были в безопасности и сохранности»

Персонально хочу достучаться до таких. Особенно до своей подруги. Лена — читай ниже :)

В 2004 году наше государство запустило систему страхования вкладов (ССВ). Сегодня любой более менее уважающий себя банк входит в данную систему и все вклады россиян суммой до 1,4 миллиона рублей застрахованы государством. В случае, если входящий в ССВ банк обанкротится — деньги вернут вкладчикам, да еще и с начисленными процентами.

Значок системы страхования вкладов на сайте банка Открытие.

Иными словами, если банк, в котором вы храните деньги, входит в систему страхования вкладов — вам не о чем беспокоиться. В худшем случае вы потеряете время (несколько месяцев), которое потребуется на возврат ваших средств.

Кто хочет подробнее ознакомиться с тем, как работает эта система — вот ссылка на ее официальный сайт. Там же можно посмотреть, входит ли тот или иной банк в ССВ. Обратите внимание, что с момента введения (2004 год) система прошла 2 мировых кризиса (2008 и 2020 год) и 1 локальный (2014).

Но здесь некоторые особо упертые скептики продолжат гнуть свою линию и произнесут:

«Государство гарантирует… Знаем мы… Опрокинет и не моргнет...»

Уважаемые, если государство опрокинет с возвратом ваших вкладов, значит в стране бушует глубокий кризис, возможно рубль уже достиг ядра земли, а доллар долетел до стратосферы. И здесь уже играют риски совершенно другого уровня.

Все мы помним, что история Сбербанка идет аж «С 1861 года», но так же помним, что случилось со сбережениями наших граждан после развала СССР. Они спокойно обесценились на счетах Сбербанка, при том что сам банк выжил.

Поэтому за сохранностью своих средств надо задумываться не только в разрезе банковского обслуживания, но и в разрезе того, чтобы защититься от более глобальных макроэкономических рисков.

ВЫВОДЫ

Ситуация, когда вы отказываетесь от сильных сторон других банков только потому, что вам боязно и лучше закрыться в надежной «раковине» Сбербанка, мне чем-то напоминает поединок двух соперников, где один не хотел проиграть, а второй хотел победить.

Мы, как розничные клиенты, должны искать более выгодные для себя условия, которые как минимум сэкономят семейный бюджет (с помощью кешбека), а как максимум еще и принесут дополнительную копейку в виде повышенных процентов по вкладам.

К примеру, меньше чем за 2 года в банке Открытие я получил кэшбека на 36 тысяч рублей. Неплохая экономия для семейного бюджета.

Скрин из моего личного кабинета Банка Открытие.

Не стесняйтесь смотреть по сторонам и изучать продукты конкурентов. Даже если вам сейчас страшно полностью отказаться от обслуживания в «надежном госбанке», приценитесь к сильным сторонам других банков. Попробуйте «примерить» их на себя, и оценить разницу если:

- продолжать пользоваться старым банком;

- начать пользоваться новым банком.

И даже если в моменте будет казаться, что по месяцу выгода будет не существенная и это того не стоит, знайте — на дистанции в года и десятилетия эти лишние 0,5-1-2-3% выгоды дадут очень существенную отдачу. Если бы я по старинке пользовался картой Сбербанка, то вместо тех же 36к рублей кешбэка имел бы 4,5к бонусов «Спасибо» с постоянной мыслью «куда их пристроить».

Таким образом не бойтесь открывать что-то новое. Изучайте, считайте и действуйте!

Табличка со сравнением по ссылке.

***

Источник — в моем скромном авторском блоге. Вдруг кому интересно :)

Почему ВТБ не рассматриваете?

Например, в тиньке как начисляется кешбек — заплатил 99,9 рублей — кешбека 0. Заплатил 199,9 — кешбек 1 рубль. Там такая система, что каждая покупка уникальна и кешбек считается по каждой покупке.

В ВТБ вся сумма трат за месяц делится на процент кешбека. Без всяких округлений и прочего. Помимо всего, можно подключить 1,5 % кешбека, если тратите больше 10 тысяч в месяц. А также есть такие-же статьи кешбека (10-30%) в программе «Мультибонус».

Насколько знаю, у альфы тоже неплохие условия кешбека.

Вообщем — статья ни о чем. Не самые лучшие банки с точки зрения бонусов

*цитата не точная, но аффтор высказывания точно греф