27 февраля 2021, 16:05

"Чтобы продать что-нибудь ненужное,...

… нужно сначала надо купить что-нибудь ненужное. А у нас денег нет." ©.

Доброй нерабочей (для разнообразия) субботы всем! Продолжаю описывать свою стратегию направленной опционной торговли. Сначала краткое оглавление предыдущих частей:

1. Общее описание ТС

2. Обоснование причин выбора данной ТС

3. Общий порядок выбора актива для ТС

Сегодня предметно напишу о выборе конкретных опционных позиций, причинах и порядке этого выбора. Но до начала основного текста обязательный дисклеймер:

1. Опционы сопряжены с риском. Все, что вы завели на опционный счет, может быть потеряно, смиритесь с этим.

2. Сейчас (март 2021) — не лучшее время для направленной торговли. Рынок все более отчетливо рисует нам пилу, то ли перед затяжным прыжком, то ли перед взрывным ростом, то ли надолго. В таких обстоятельствах моя ТС работает хуже, поскольку в отсутствие общего рыночного тренда сложнее работает прогнозирование движения БА. Можно использовать отбойные или пробойные стратегии, но их качество прогнозирования хуже. В текущих обстоятельствах я нахожусь в кэше на 70% опционного портфеля и на 90% всего своего портфеля, почти как и ровно год назад — это моя оценка текущего рынка для вашего понимания.

3. Гуру, мастера, любители новизны и продавцы опционов: не читайте этот текст! Вы не найдете здесь откровений, неожиданностей и чего-то нового. Это изложение моей скромной ТС, не претендующей на нетленку, но приносящей приемлемую для меня прибыль. Хотя любой конструктивной критике и дополнениям буду рад.

Почему такой эпиграф? В отличие от реальной жизни, и даже обычного фондового рынка, и даже фьючерсов, опционы позволяют продать что-то ненужное (пут, а лучше — колл), и получить за это деньги, даже когда денег нет. И это свойство опционов требует глубокой осознанности, понимания того, что и почему ты сейчас делаешь, что ты будешь делать, если оказался неправ, и особенно — что ты будешь делать, если оказался прав. То есть, высокого профессионализма. Иначе есть риски увлечься и слить все (алло, алло, Ник Лисон, как слышно, как слышно, прием!). Я себя профессионалом опционов не считаю, поэтому непокрытые продажи для себя исключил, да и покрытыми не злоупотребляю. Моя стратегия рассчитана на удачное нахождение актива, который продемонстрирует в будущем хорошее направленное движение, и которое позволит заработать на росте стоимости уплаченной за опцион премии. Но покупать нужно очень, очень осмотрительно. Рынок ВСЕГДА (!) наказывает нетерпеливых, ленивых и самоуверенных.

Допустим, что мы определились с активом, и допустим, что это некая условная OXY, допустим, я считаю, что бумага подрастет с текущих 27 долларов до 37 долларов. Это 37%, достаточно сильное движение, чтобы им заинтересоваться. Я посмотрел Seeking Alpha, Zacks, Barchart и несмотря на нейтральность общего фона, я, допустим, считаю вход в позицию оправданным. Внимание, это развлекательный пример, а никакая не инвестиционная рекомендация!!!

Теперь надо выбрать экспирацию. Из чего я при этом исхожу? Для начала, посмотрим на угол наклона тренда. Если его продлить в будущее, то мы можем ожидать достижения целевого уровня к началу мая, но если заложить замедление роста, то можем прийти к началу июня. Значит, ожидаемая целевая цена может быть достигнута в горизонте 3 месяцев. Как нас учит Вайн на с. 213, срок опционной позиции должен быть в 2,5 раза длиннее, чем период прогноза. Значит, нам нужна экспирация через примерно 3*2,5=7,5 месяцев.

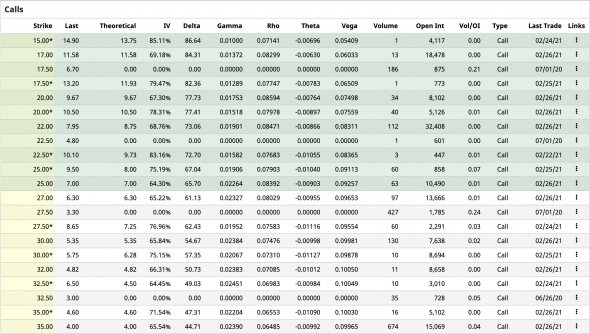

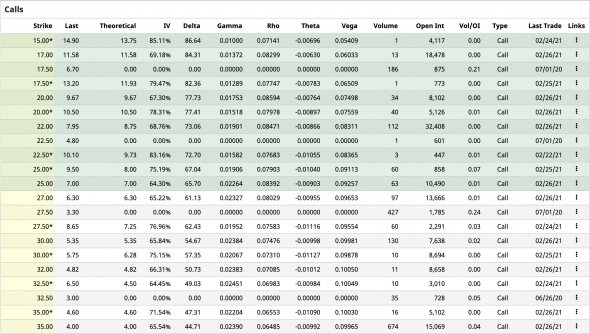

Переходим на сайт Barchart, вбиваем OXY, входим в раздел volatility and greeks и смотрим на доступные экспирации. Поскольку OXY торгуется по февральскому циклу, нам сейчас в конце февраля — начале марта доступны март, апрель, май, август, а также январские LEAPS 2022 и 2023 годов. Августовские опционы экспирируют 20 августа. Это чуть меньше, чем 6 месяцев. Январский LEAPS (следующая доступная экспирация) имеет дату экспирации 21.01.2022. Это чуть меньше, чем 11 месяцев. К целевой экспирации позиции в 7,5 месяцев август ближе января. Смотрим премию, волатильность, ликвидность и греки на деньгах (25 колл) — для простоты, чтобы сравнивать яблоки с яблоками.

Для января 2022:

OI 10490

премия 7,00

IV 64,30%

дельта 65,70

гамма 0,02264

вега 0,09257

тета -0,00903

ро 0,08392

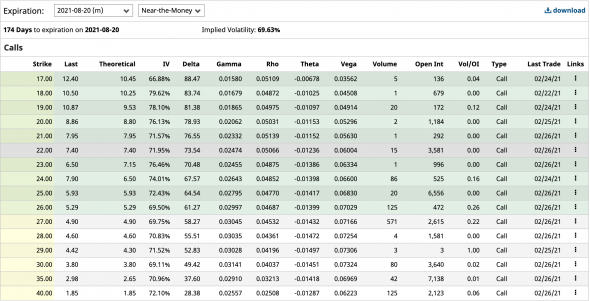

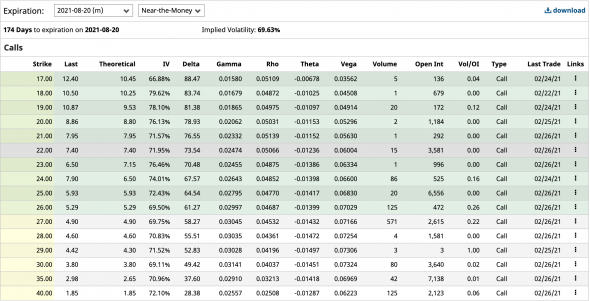

Для августа 2021:

OI 6556

премия 5,93

IV 72,43%

дельта 64,54

гамма 0,02795

вега 0,06830

тета -0,01417

ро 0,04770

Выпишем еще раз получившиеся два столбика рядом и обсудим, что они нам дают.

Для января 2022:

OI 10490

премия 7,00

IV 64,30%

дельта 65,70

гамма 0,02264

вега 0,09257

тета -0,00903

ро 0,08392

Для августа 2021:

OI 6556

премия 5,93

IV 72,43%

дельта 64,54

гамма 0,02795

вега 0,06830

тета -0,01417

ро 0,04770

1. OI — открытый интерес, наиболее очевидный признак ликвидности. Как ни странным может показаться, но LEAPS более ликвиден, чем квартальный опцион. В нашем случае ликвидность имеет важное значение, очко в пользу января.

2. Премия. При удлинении срока жизни опциона на 5/6 (с 6 до 11 месяцев) премия выросла всего на 1/6 (с 6 до 7). Это дает нам дополнительную временную фору на случай, если наш расчет будет верным по сути, но ошибочным по времени. С другой стороны, фактор плеча снижается при росте премии. Если в случае с августом размер плеча (омега или дельта помноженная на цена БА и разделенная на величину премии) равен 2,9, то в случае января 2022 — 2,5. Ну, скажем так, ничья.

3. Дельта. Дельта — это то, на сколько изменится цена опциона, при изменении БА на 1. Мы торгуем направленное движение, для нас, с одной стороны, высокая дельта в плюс, с другой стороны, чем выше дельта, тем глубже опцион в деньгах, тем выше его внутренняя стоимость которую я считаю стоимостью омертвленного капитала или страховки за риск. Низкодельтовые опционы стоят дешево, но другое, грубое описание дельты — это вероятность того, что к экспирации опцион выйдет в деньги. Консерватор вроде меня старается не торговать опционы с вероятностью ниже 50%, поэтому я обычно использую опционы на деньгах, или не очень глубоко в деньгах. В данном случае, с учетом ожидаемого хода БА в 37%, разница между дельтами опционов для меня пренебрежимо мала. Ничья.

4. Гамма — это скорость изменения дельты, или ускорение изменения цены опциона при изменении стоимости БА. Чем выше гамма, тем быстрее дорожает опцион при росте цены, и наоборот. Для нас как покупателей опциона, более высокая гамма предпочтительней. Очко в пользу августа.

5. Вега — зависимость опциона от волатильности. Мы рассчитываем на серьезное движение в цене за непродолжительное время, это движение должно привести к росту волатильности, и к дополнительному росту стоимости нашего купленного опциона. Для нас более высокая вега лучше. Теория в лице Вайна и Натенберга учат нас, что у опционов на деньгах вега выше (в пунктах, но не в соотношении с ценой опциона, это важно!), и у долгосрочных опционов вега выше, чем у краткосрочных. Наш пример это подтверждает и январь получает еще одно очко.

6. Если все предыдущие греки — друзья адепта направленной торговли (если ветер в спину, разумеется), то тета, или, грубо, временной распад опциона — самый главный враг покупателя опционов. Он враг безусловный и всесильный, он — само Время. Есть разные стратегии компенсации теты, и все они связаны с потерей в доходности. Кто-то прикрывается спредом (вертикальным или горизонтальным), я предпочитаю терять на изначальном плече. Давайте сравним. Мы исходили из предположения, что цель по цене БА будет достигнута к началу июня, или примерно за 100 дней. Августовский опцион за 100 дней подешевеет на 1,417 доллара или на 24%. Январский опцион за это время подешевеет на 90,3 цента или 13%. Разница ощутима. Для меня это однозначное и, пожалуй, главное очко в пользу января.

7. Ро — это чувствительность опциона к изменениям в процентной ставке. Если грубо и кратко, то чем выше ро, тем больше дорожает в цене колл в случае повышения процентной ставки. Мы сейчас находимся во времени, когда процентная ставка будет скорее расти, чем падать, и хотя в горизонте нашего опциона это маловероятно, чем выше ро, тем нам лучше. Очко в пользу января.

А как же вмененная волатильность, спросит внимательный читатель? Я ее не пропустил, оставил на закуску. Давайте разбираться. На сайте https://www.optionstrategist.com/calculators/free-volatility-data мы можем по тикеру найти историческую волатильность за 100, 50 и 20 дней. В случае с OXY она такова:

20 дневная 73, 50-дневная 73, 100-дневная 83, IV 74,05 и из последних 599 дней в 75% дней IV была ниже. Что мы можем сказать по поводу этих данных и данных по волатильности на картинках выше. Вообще, нам как покупателям опциона, растущая волатильность в плюс, а падающая выгодна продавцам опциона (нашим идеологическим соперникам, которые постоянно дозаряжают дельта-хедж пулемет и молятся по ночам, чтобы не повторился март 2020 года). Поэтому если IV высока и есть предпосылки к ее снижению, мы получаем дополнительный риск. В то же время (а) очень трудно угадать с активом с низкой IV, который скоро должен внезапно выстрелить. Это примерно как купить коллы на GME за неделю до реддита. И (б) высокая IV совсем не значит, что она обязательно упадет, может и вырасти дальше. Вообще, на тему волатильности написаны томы, я ограничусь очень кратким выводом, в нашем случае IV более дальнего опциона ниже, и шансов на рост у нее больше. Поэтому его и берем.

Итого, со счетом 6:2 в моей консервативной стратегии побеждает LEAPS опцион с экспирацией в январе 2021 года. Значит, его и будем брать. В принципе, необязательно каждый раз проделывать такое большое упражнение. По общему правилу, более дальние опционы лучше для моей ТС, но есть исключения: не по всем бумагам есть LEAPS, не всегда ликвидность на дальних опционах лучше, чем на ближних, да и греки тоже. Но, так сказать, правило буравчика тут такое: выбираешь горизонт для достижения цели по БА, умножаешь на 2,5, выбираешь две наиболее ближних экспирации к целевой дате и из двух берешь дальнюю.

Вообще, я планировал в этой статье написать и про выбор страйка, но теперь понимаю, насколько это было опрометчиво, уже и так три экрана вышло. Ставлю здесь точку и вынесу это в следующий топик.

Теперь можно комментить. Прошу не судить строго, на написание и обработку текста ушло 3 часа личного свободного времени ).

Доброй нерабочей (для разнообразия) субботы всем! Продолжаю описывать свою стратегию направленной опционной торговли. Сначала краткое оглавление предыдущих частей:

1. Общее описание ТС

2. Обоснование причин выбора данной ТС

3. Общий порядок выбора актива для ТС

Сегодня предметно напишу о выборе конкретных опционных позиций, причинах и порядке этого выбора. Но до начала основного текста обязательный дисклеймер:

1. Опционы сопряжены с риском. Все, что вы завели на опционный счет, может быть потеряно, смиритесь с этим.

2. Сейчас (март 2021) — не лучшее время для направленной торговли. Рынок все более отчетливо рисует нам пилу, то ли перед затяжным прыжком, то ли перед взрывным ростом, то ли надолго. В таких обстоятельствах моя ТС работает хуже, поскольку в отсутствие общего рыночного тренда сложнее работает прогнозирование движения БА. Можно использовать отбойные или пробойные стратегии, но их качество прогнозирования хуже. В текущих обстоятельствах я нахожусь в кэше на 70% опционного портфеля и на 90% всего своего портфеля, почти как и ровно год назад — это моя оценка текущего рынка для вашего понимания.

3. Гуру, мастера, любители новизны и продавцы опционов: не читайте этот текст! Вы не найдете здесь откровений, неожиданностей и чего-то нового. Это изложение моей скромной ТС, не претендующей на нетленку, но приносящей приемлемую для меня прибыль. Хотя любой конструктивной критике и дополнениям буду рад.

Почему такой эпиграф? В отличие от реальной жизни, и даже обычного фондового рынка, и даже фьючерсов, опционы позволяют продать что-то ненужное (пут, а лучше — колл), и получить за это деньги, даже когда денег нет. И это свойство опционов требует глубокой осознанности, понимания того, что и почему ты сейчас делаешь, что ты будешь делать, если оказался неправ, и особенно — что ты будешь делать, если оказался прав. То есть, высокого профессионализма. Иначе есть риски увлечься и слить все (алло, алло, Ник Лисон, как слышно, как слышно, прием!). Я себя профессионалом опционов не считаю, поэтому непокрытые продажи для себя исключил, да и покрытыми не злоупотребляю. Моя стратегия рассчитана на удачное нахождение актива, который продемонстрирует в будущем хорошее направленное движение, и которое позволит заработать на росте стоимости уплаченной за опцион премии. Но покупать нужно очень, очень осмотрительно. Рынок ВСЕГДА (!) наказывает нетерпеливых, ленивых и самоуверенных.

Допустим, что мы определились с активом, и допустим, что это некая условная OXY, допустим, я считаю, что бумага подрастет с текущих 27 долларов до 37 долларов. Это 37%, достаточно сильное движение, чтобы им заинтересоваться. Я посмотрел Seeking Alpha, Zacks, Barchart и несмотря на нейтральность общего фона, я, допустим, считаю вход в позицию оправданным. Внимание, это развлекательный пример, а никакая не инвестиционная рекомендация!!!

Теперь надо выбрать экспирацию. Из чего я при этом исхожу? Для начала, посмотрим на угол наклона тренда. Если его продлить в будущее, то мы можем ожидать достижения целевого уровня к началу мая, но если заложить замедление роста, то можем прийти к началу июня. Значит, ожидаемая целевая цена может быть достигнута в горизонте 3 месяцев. Как нас учит Вайн на с. 213, срок опционной позиции должен быть в 2,5 раза длиннее, чем период прогноза. Значит, нам нужна экспирация через примерно 3*2,5=7,5 месяцев.

Переходим на сайт Barchart, вбиваем OXY, входим в раздел volatility and greeks и смотрим на доступные экспирации. Поскольку OXY торгуется по февральскому циклу, нам сейчас в конце февраля — начале марта доступны март, апрель, май, август, а также январские LEAPS 2022 и 2023 годов. Августовские опционы экспирируют 20 августа. Это чуть меньше, чем 6 месяцев. Январский LEAPS (следующая доступная экспирация) имеет дату экспирации 21.01.2022. Это чуть меньше, чем 11 месяцев. К целевой экспирации позиции в 7,5 месяцев август ближе января. Смотрим премию, волатильность, ликвидность и греки на деньгах (25 колл) — для простоты, чтобы сравнивать яблоки с яблоками.

Для января 2022:

OI 10490

премия 7,00

IV 64,30%

дельта 65,70

гамма 0,02264

вега 0,09257

тета -0,00903

ро 0,08392

Для августа 2021:

OI 6556

премия 5,93

IV 72,43%

дельта 64,54

гамма 0,02795

вега 0,06830

тета -0,01417

ро 0,04770

Выпишем еще раз получившиеся два столбика рядом и обсудим, что они нам дают.

Для января 2022:

OI 10490

премия 7,00

IV 64,30%

дельта 65,70

гамма 0,02264

вега 0,09257

тета -0,00903

ро 0,08392

Для августа 2021:

OI 6556

премия 5,93

IV 72,43%

дельта 64,54

гамма 0,02795

вега 0,06830

тета -0,01417

ро 0,04770

1. OI — открытый интерес, наиболее очевидный признак ликвидности. Как ни странным может показаться, но LEAPS более ликвиден, чем квартальный опцион. В нашем случае ликвидность имеет важное значение, очко в пользу января.

2. Премия. При удлинении срока жизни опциона на 5/6 (с 6 до 11 месяцев) премия выросла всего на 1/6 (с 6 до 7). Это дает нам дополнительную временную фору на случай, если наш расчет будет верным по сути, но ошибочным по времени. С другой стороны, фактор плеча снижается при росте премии. Если в случае с августом размер плеча (омега или дельта помноженная на цена БА и разделенная на величину премии) равен 2,9, то в случае января 2022 — 2,5. Ну, скажем так, ничья.

3. Дельта. Дельта — это то, на сколько изменится цена опциона, при изменении БА на 1. Мы торгуем направленное движение, для нас, с одной стороны, высокая дельта в плюс, с другой стороны, чем выше дельта, тем глубже опцион в деньгах, тем выше его внутренняя стоимость которую я считаю стоимостью омертвленного капитала или страховки за риск. Низкодельтовые опционы стоят дешево, но другое, грубое описание дельты — это вероятность того, что к экспирации опцион выйдет в деньги. Консерватор вроде меня старается не торговать опционы с вероятностью ниже 50%, поэтому я обычно использую опционы на деньгах, или не очень глубоко в деньгах. В данном случае, с учетом ожидаемого хода БА в 37%, разница между дельтами опционов для меня пренебрежимо мала. Ничья.

4. Гамма — это скорость изменения дельты, или ускорение изменения цены опциона при изменении стоимости БА. Чем выше гамма, тем быстрее дорожает опцион при росте цены, и наоборот. Для нас как покупателей опциона, более высокая гамма предпочтительней. Очко в пользу августа.

5. Вега — зависимость опциона от волатильности. Мы рассчитываем на серьезное движение в цене за непродолжительное время, это движение должно привести к росту волатильности, и к дополнительному росту стоимости нашего купленного опциона. Для нас более высокая вега лучше. Теория в лице Вайна и Натенберга учат нас, что у опционов на деньгах вега выше (в пунктах, но не в соотношении с ценой опциона, это важно!), и у долгосрочных опционов вега выше, чем у краткосрочных. Наш пример это подтверждает и январь получает еще одно очко.

6. Если все предыдущие греки — друзья адепта направленной торговли (если ветер в спину, разумеется), то тета, или, грубо, временной распад опциона — самый главный враг покупателя опционов. Он враг безусловный и всесильный, он — само Время. Есть разные стратегии компенсации теты, и все они связаны с потерей в доходности. Кто-то прикрывается спредом (вертикальным или горизонтальным), я предпочитаю терять на изначальном плече. Давайте сравним. Мы исходили из предположения, что цель по цене БА будет достигнута к началу июня, или примерно за 100 дней. Августовский опцион за 100 дней подешевеет на 1,417 доллара или на 24%. Январский опцион за это время подешевеет на 90,3 цента или 13%. Разница ощутима. Для меня это однозначное и, пожалуй, главное очко в пользу января.

7. Ро — это чувствительность опциона к изменениям в процентной ставке. Если грубо и кратко, то чем выше ро, тем больше дорожает в цене колл в случае повышения процентной ставки. Мы сейчас находимся во времени, когда процентная ставка будет скорее расти, чем падать, и хотя в горизонте нашего опциона это маловероятно, чем выше ро, тем нам лучше. Очко в пользу января.

А как же вмененная волатильность, спросит внимательный читатель? Я ее не пропустил, оставил на закуску. Давайте разбираться. На сайте https://www.optionstrategist.com/calculators/free-volatility-data мы можем по тикеру найти историческую волатильность за 100, 50 и 20 дней. В случае с OXY она такова:

20 дневная 73, 50-дневная 73, 100-дневная 83, IV 74,05 и из последних 599 дней в 75% дней IV была ниже. Что мы можем сказать по поводу этих данных и данных по волатильности на картинках выше. Вообще, нам как покупателям опциона, растущая волатильность в плюс, а падающая выгодна продавцам опциона (нашим идеологическим соперникам, которые постоянно дозаряжают дельта-хедж пулемет и молятся по ночам, чтобы не повторился март 2020 года). Поэтому если IV высока и есть предпосылки к ее снижению, мы получаем дополнительный риск. В то же время (а) очень трудно угадать с активом с низкой IV, который скоро должен внезапно выстрелить. Это примерно как купить коллы на GME за неделю до реддита. И (б) высокая IV совсем не значит, что она обязательно упадет, может и вырасти дальше. Вообще, на тему волатильности написаны томы, я ограничусь очень кратким выводом, в нашем случае IV более дальнего опциона ниже, и шансов на рост у нее больше. Поэтому его и берем.

Итого, со счетом 6:2 в моей консервативной стратегии побеждает LEAPS опцион с экспирацией в январе 2021 года. Значит, его и будем брать. В принципе, необязательно каждый раз проделывать такое большое упражнение. По общему правилу, более дальние опционы лучше для моей ТС, но есть исключения: не по всем бумагам есть LEAPS, не всегда ликвидность на дальних опционах лучше, чем на ближних, да и греки тоже. Но, так сказать, правило буравчика тут такое: выбираешь горизонт для достижения цели по БА, умножаешь на 2,5, выбираешь две наиболее ближних экспирации к целевой дате и из двух берешь дальнюю.

Вообще, я планировал в этой статье написать и про выбор страйка, но теперь понимаю, насколько это было опрометчиво, уже и так три экрана вышло. Ставлю здесь точку и вынесу это в следующий топик.

Теперь можно комментить. Прошу не судить строго, на написание и обработку текста ушло 3 часа личного свободного времени ).

рискнул $700 чтоб заработать $300.

А если еще и продать страйк 37 за $4, то получим что

рискнем $300 чтоб заработать $700 при том же самом раскладе.

П.С. Сегодняшний пост про сливающих продавцов опционов сидит в топе, набирал кучу призов и будеть входит в лучшие посты недели.

Я рад что так много тупых покупателей.

Однако в моем представлении любая ненаправленная стратегия ровно противоположна и связана с продажей. То есть, если мы предполагаем, что БА некоторое время будет находиться во флете, а его IV будет уменьшаться, на этом можно попробовать заработать, продав позиции с высоким IV. Однако в отличие от покупки голого колла или пута, здесь рисков куда больше, и приходится очень тщательно страховаться. В такие стратегии непрофи вроде меня лучше раньше времени не залезать, так что я тренируюсь пока на кошках.

Почему вы предпочитаете именно зафиксировать прибыль и искать новый актив к покупке?

— Я слышал, что такое пальто — самое чудесное из того, что я когда-либо хотел получить. — Он обернулся к Хардингу и попросил: — Эд, продай пять тысяч обычных акций «ЮС стил» по рыночной цене. Прямо сейчас, Дружище!

Он был азартным человеком, этот Боб, и в его словах всегда была насмешка. Так он давал миру понять, что у него железные нервы. Он продал пять тысяч стальных, и акции немедленно пошли вверх. Поскольку он не был и наполовину таким ослом, как могло показаться по его словам, он потерял на этом только полтора пункта и заявил в офисе, что в Нью-Йорке слишком мягкий климат, чтобы ходить в меховом пальто. Это нездорово и нескромно.

Все остальные заржали. Но очень скоро один из них, чтобы заплатить за пальто, купил акции Тихоокеанской железной дороги. Он потерял тысячу восемьсот долларов и заявил, что соболя хороши для дамской пелерины, но не годятся как подстежка пальто, предназначенного для скромного и интеллигентного мужчины. А потом эти ребятки один за другим пытались уговорить рынок оплатить это пальто.

Однажды я заявил, что куплю это пальто, только чтобы контора на нем не разорилась. Но все дружно заявили, что это неспортивно и, если мне нужно это пальто, я должен добиться, чтобы рынок его оплатил.

я сейчас не касаюсь анализа самого ценового графика, только предлагаемую модель его развития

С «январем» Вы очень мало теряете по Тэте, но и Гамма мала.

Тогда почему с таким «огромным» сроком не взять опцион с меньшей Дельтой?

Ведь максимум профита в % даёт опцион со страйком около «цели».