05 июня 2012, 22:58

Вопрос по опционам! Опционщики, нужна помощь...

Добрый всем вечер!)))

Друзья, соратники, коллеги опционщики, помогите с вопросом!

Приближается дата экспирации фьючерсов на акции. Инструмент — фьючерс на акции Сбербанка (SRM2).

Есть лонговая позиция по фьючерсу на акции Сбербанка (сегодня фьючерс еще и потерял по ГО в цене), есть жуткое желание докупиться на всю катлету...

Какой-либо статистики по поведению связки фьючерса-опциона-спота нет (надеюсь решить этот вопрос).

Я торгую только линейную зависимость, поэтому в опционной позиции не разбираюсь (надеюсь в скором времени хоть как-то восполнить пробелы), но как показывает практика, связь все-таки есть.

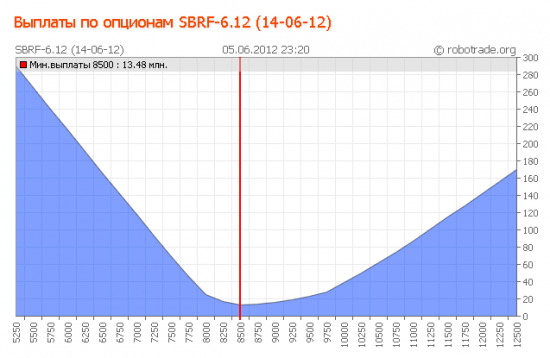

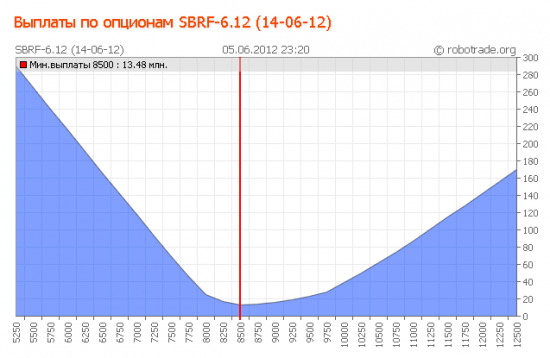

Подскажите, как действовать в такой ситуации, т.к. сталкиваююсь с этим впервые. Мы стремимся к ТМВ (?), если это так, то сейчас более предпочтителен лонг (по фьючерсу).Ссылка

Открытые позиции ...

Есть две идеи развития ситуацию по фьючерсу на Сбербанк (спред между акциями и фьючерсом заметно сужается). Поход к 74-75р и поход на 86-88р. Большее предпочтение ко второму сценарию...

Собственно вопросы:

-Какой вариант предпочтителен исходя из Вашего анализа опционов?

-На какие параметры стоит обращать большего всего внимания при анализе опционов?

— Каков Ваш анализ фьючерса исходя из динамики опционов?

Как-то так...

Друзья, соратники, коллеги опционщики, помогите с вопросом!

Приближается дата экспирации фьючерсов на акции. Инструмент — фьючерс на акции Сбербанка (SRM2).

Есть лонговая позиция по фьючерсу на акции Сбербанка (сегодня фьючерс еще и потерял по ГО в цене), есть жуткое желание докупиться на всю катлету...

Какой-либо статистики по поведению связки фьючерса-опциона-спота нет (надеюсь решить этот вопрос).

Я торгую только линейную зависимость, поэтому в опционной позиции не разбираюсь (надеюсь в скором времени хоть как-то восполнить пробелы), но как показывает практика, связь все-таки есть.

Подскажите, как действовать в такой ситуации, т.к. сталкиваююсь с этим впервые. Мы стремимся к ТМВ (?), если это так, то сейчас более предпочтителен лонг (по фьючерсу).Ссылка

Открытые позиции ...

Есть две идеи развития ситуацию по фьючерсу на Сбербанк (спред между акциями и фьючерсом заметно сужается). Поход к 74-75р и поход на 86-88р. Большее предпочтение ко второму сценарию...

Собственно вопросы:

-Какой вариант предпочтителен исходя из Вашего анализа опционов?

-На какие параметры стоит обращать большего всего внимания при анализе опционов?

— Каков Ваш анализ фьючерса исходя из динамики опционов?

Как-то так...

Читайте на SMART-LAB:

Обновление кредитных рейтингов в ВДО и розничных облигациях (ПАО «ЕВРОТРАНС» присвоен статус "Под наблюдением", ПАО «ГК «САМОЛЕТ» снят статус "Под наблюдением")

⚪️ПАО «ЕвроТранс»

Эксперт РА установил статус «под наблюдением» по рейтингу кредитоспособности, что означает высокую вероятность рейтинговых действий в ближайшее время. Рейтинг компании...

09:00

Мосбиржа МСФО 2025 г. - когда прибыль перестанет падать?

Мосбиржа опубликовала финансовые результаты за 2025 год. Чистая прибыль снизилась на -25% после рекордного 2024 года до 59,4 млрд руб. В 4-м квартале снижение составило -13% до 14,1 млрд руб....

06:37

5 фактов, которые рушат стереотипы!

🔍 Накануне 8 марта мы задали женщинам по всей России вопрос , какой автомобиль они хотели бы приобрести, а также проанализировали нашу базу залоговых автомобилей. В результате — разрушили...

11:32

Нефтяной срез: выпуск №8. Перекрытие Ормузского пролива + рост цен на нефть против слабых отчетов за 4-й квартал 2025 и 1-й квартал 2026? Ищем лучших в все еще слабом секторе

Продолжаю выпускать рубрику — Нефтяной срез. Цель: отслеживать важные бенчмарки в нефтяной отрасли, чтобы понимать куда дует ветер. Прошлый пост: smart-lab.ru/mobile/topic/1229385/

Почему...

05.03.2026

лучше чисто направленные стратегии на опционах не использовать, смысл, для этого есть фьюч…