Язык дракона и танец волатильности

«Настоящее образование включает умение хорошо петь и танцевать». Платон.

Коллега ch5oh задал парадоксальный, на первый взгляд, вопрос: «как продавая дорого то, что стоит дешево, можно ещё и умудриться проиграть?»

Однако парадоксально он выглядит лишь до тех пор, пока мы остаёмся в рамках косной метафизики, не желающей, и не склонной к диалектическому танцу.

Для сравнения этих двух подходов — метафизики и диалектики — мы будем рассчитывать Нэш-равновесные цены двух недельных опционов (STO) и моделировать игру покупателя и продавца. В первом случае мы будем исходить из постоянства (авторегрессии) волатильности, пользуясь исключительно текущей HV, а во втором — из её танца (mean-reverse AR), о котором, как нам кажется, мы знаем чуть более, чем ничего.

* То, что волатильность представляет из себя mean-reverse процесс, подобный движению Орнштейн-Уленбека, неоднократно было показано Дмитрием Новиковым , Евгением Логуновым , и Котом-Бегемотом (например в статьях Авторегрессия волатильности и Путешествие по морю штормов )

Для примера возьмём какой-нибудь простой базовый актив, например индекс американских акций SP500 и построим сначала простую HV модель :

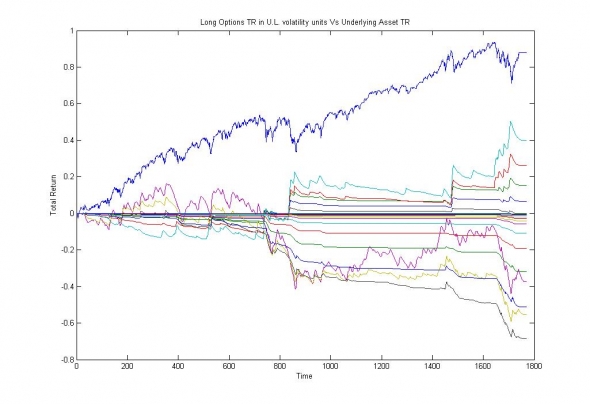

Изображение — Прибыль от удержания базового актива (синяя линия) и прибыль от удержания опционов различных страйков.

Для неискушенного взгляда всё просто прекрасно — стратегии по покупке опционов уверенно усредняются в ноль, индифферентно относятся к пертурбациям базового актива и не выходят, при этом, за рамки приличия, ограниченного геометрическим броуновским движением (GBM) для справедливых (STO) цен. Но, в действительности, это не более чем overfitting или, другими словами, недообучение модели.

Посмотрим теперь на этот результат через призму внутренней оценки модели, т.е. предполагаемого распределения цен базового актива на экспирацию:

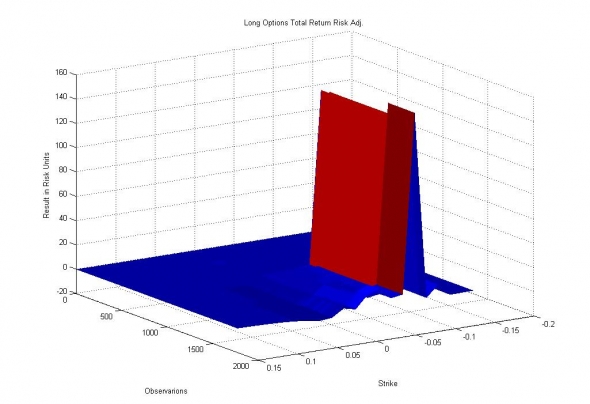

Изображение — Прибыль по стратегиям покупки опционов в единицах собственных оценок модели.

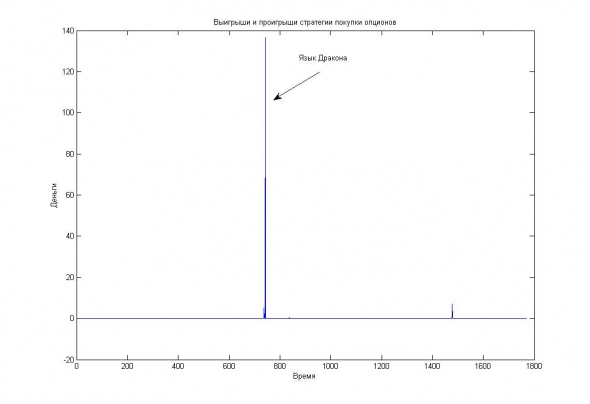

Хорошо видна ступенька, возникающая в прибыли по 12%-му страйку Put опционов (которая будет убытком продавца в рамках модели игры покупателя и продавца), свидетельствующая о том, что в некоторый период низкой волатильности мы оценили вероятность взятия 12% страйка близкой к нулю, продали дешевые опционы за дорого (в текущем моменте) и ... удивительным образом, повторили незавидную судьбу Ильи Коровина, ставшую уже притчей во языцех, и повествующую о том, как инвестиционный портфель опционов может быть единовременно слизан длинным языком Дракона.

Изображение — Язык дракона на графике прибылей/убытков по покупке пут-опционов 12% страйка.

По другим страйкам, надо отметить, ситуация не сильно лучше — результаты покупок лего отклоняются от нулевого равновесия на 10-20 среднеквадратичных отклонений (сигм).

Теперь рассчитаем STO (smile theory optimal) цены опционов с учётом mean-reverse танца волатильности*:

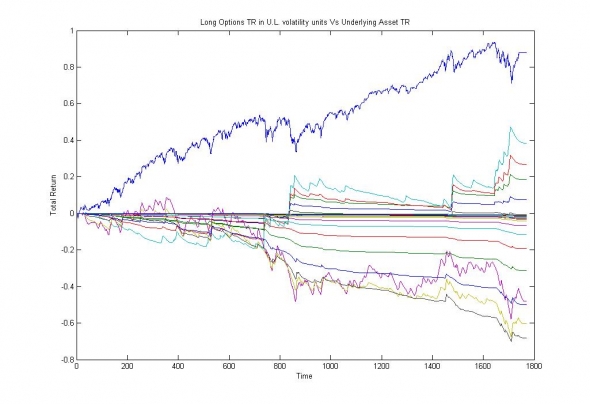

Изображение — Прибыль от удержания базового актива (синяя линия) и прибыль от удержания опционов различных страйков.

На первый взгляд ничего не изменилось, кроме того, что мы покупали и продавали опционы совершенно по другим ценам и совершенно другим сценариям. Рассмотрим результаты стратегий через призму собственных оценок модели:

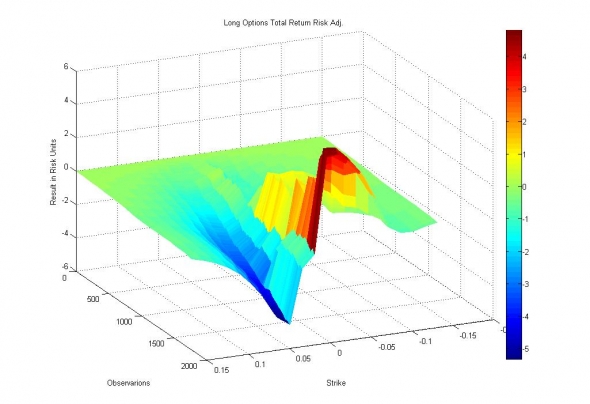

Изображение — Прибыль по стратегиям покупки опционов в единицах собственных оценок модели.

Видно, что несмотря на то, что результаты несколько выходят за рамки приличия GBM и отклоняются от нуля вплоть до 5 сигма (из-за отсутствия put/call паритета), тем не менее, в первом приближении, мы можем считать полученное ценообразование Nash-оптимальным, то есть не дающим преимущества ни покупателю, ни продавцу. Это стало результатом того, что при малой волатильности мы "покупали" опционы дорого, а при высокой — "продавали" опционы дешево. То есть в результате того, что мы совершали не совсем «рациональные» действия, нам удалось избежать злой участи быть съеденным Драконом.

Вывод - без mean-reverse оценок волатильности сколько-нибудь адекватные модели опционного ценообразования не возможны.

UPD:

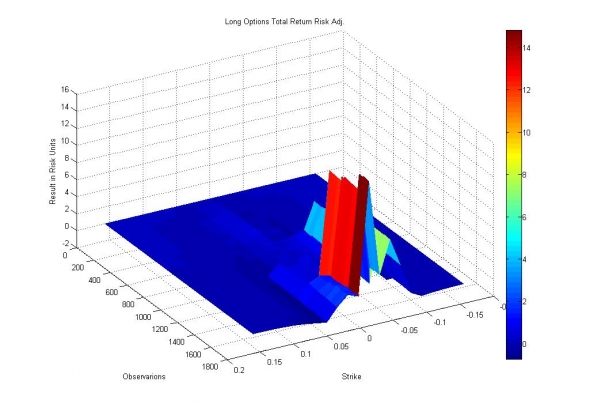

Для полной чистоты эксперимента, приведем поверхность качества оценки опционов с учётом skew, но без mean-reverse :

Изображение — Прибыль (накопленная) по стратегиям покупки опционов в единицах собственных оценок модели.

Как видно — модель упорно совершает всю ту же ошибку — недооценивает опционы при низких значениях исторической волатильности.

Чужие ошибки никого не учат, учат только свои…

А так, получается, что все эти эффекты уже учтены, в том, что:

На SPX есть leverage-effect, поэтому put опционы в среднем выигрывают у call опционов с учётом того, что оба типа опционов имеют одну и ту же цену (модель цены).

Если учесть leverage, то там получается симметрично… почти. В любом случае там какой-то простой моделью уже не обойдешься, чтобы выровнять доходность по всем стайкам.

На ММВБ чуть проще — там с хорошей точностью всё стягивается в ноль (по всем страйкам).

У вас это ни где не предусмотрено. Просто берете некую волатильность и присваиваете всем страйкам. Линейно.

Распределение приращений SPX за две недели в линейном масштабе. Как видно, скос присутствует и здесь.

Но для чистоты ваших расчетов учтите хотя бы скос.

Почему у вас на графике приращений (линейных) по центру 1

Всё равно скос заметный. (это в относительных У.Е)

У меня в скосе уже утена корреляция. Я же не на один день распределение построил, а сразу на две недели, внутри которых волатильность росла или падала.

Эксцесс это показатель как меняется волатильность волатильности. По хорошему у вас должно быть 150 случаев. А их больше. Значит вола была меньше, чем распределение в которое вы хотите все это вписать. Но и есть хвосты, которые выходят за распределение. Значит, в какой то момент вола была больше.

Не совсем.

Да, собственно, на хвосты и акцентирую внимание, когда вола оказывается больше расчетной. В моменты когда вола меньше расчетной я условно покупаю опционы очень дорого (по расчетной) и терплю колоссальные убытки. Но у меня все ошибки в одну сторону — вверх, а это говорит о том, что я (то есть модель) склонен занижать волу и не склонен завышать волу. Занижаю, естественно, только в периоды низкой волатильности, так как сама модель пляшет от HV.

Кстати, если будущее распределение цены имеет смещение по модулю больше «безрисковой ставки», то колл-пут паритет говорит о неэффективности цены опциона «вне денег» из этой пары.

А можно как-то попроще? На пальцах дать вывод на качественном уровне?

Что-то типа «продавать опционы когда ашви уже низкая — это плохо» и «покупать опционы когда ашви уже высокая — тоже плохо»?

И ещё важное уточнение: Вы в этой модели не делаете ДХ совсем? То есть конструкции чисто статические?

Я никогда не делаю дельта-хедж потому что это убыточная стратегия. Это не означает того, что его невозможно прибыльно использовать в некоторых частных случаях, но в общем случае, то есть по умолчанию, я не использую его никогда и даже не планирую использовать.

С ростом сложности AI, когда все рядовые вопросы будут закрыты, может быть я и подумаю над этим, но пока дельта-хедж у меня последний в списке важности при торговле опционами.

Дмитрий Новиков, =) ну и хорошо. Кто прочитал, тот всё понял.

Просто судя по Вашим ответам ни Вы, ни уважаемый Kot_Begemot до конца не поняли статью. =) Или специально шифруетесь.