Портфельная оптимизация как бустинг на «слабых» моделях

Часть 2.

В прошлой части мы подбирали такую комбинацию статистических оценок динамики акций, которая давала нам возможность стабильно выбирать портфель акций лучше среднерыночного, с показателем Шарпа на 26% выше индексного.

Мы также пробовали составлять портфель из портфелей и портфель на основе портфеля оценок, но в силу высокой линейной зависимости оценок и полученных на них портфелей друг от друга Bagging ожидаемо не дал никакого результата.

Тем не менее, этот важный этап подготовительных работ – построение портфеля (или композиции портфелей) на простых, статистических оценках дал нам некоторую отправную точку, относительно которой мы будем рассматривать эффективность всех наших последующих нововведений.

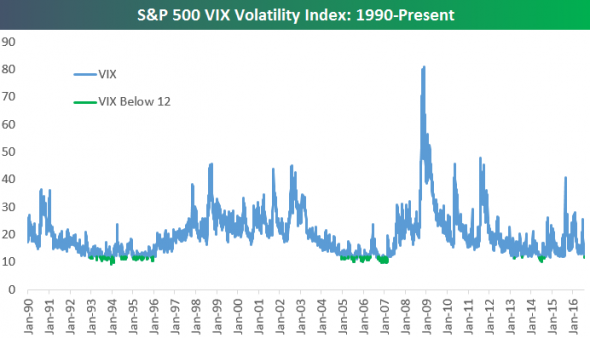

Рис. 6. Иллюстрация динамики волатильности акций США, входящих в состав индекса S&P 500.

Основную проблему стандартных методов мы видим в том, что они разработаны для стационарных стохастических процессов, в то время как любые финансовые (а зачастую природные, биологические и др.), временные ряды имеют нестационарную природу. Так, например, широко известно, что логарифмическое изменение стоимости акций является нестационарным процессом со склонностью к консолидации (кластеризации) волатильности.

В финансовой математике для описания подобного рода явлений широко используются различные авторегрессионные модели – ARCH, GARCH и прочие. Что вполне естественно, так как любая AR модель, например, простая синусоида, будет обладать вышеупомянутым свойством кластеризации.

В этом смысле, вполне естественно, что статистические оценки для подобных нестационарных рядов, полученные средствами, заточенными под ряды стационарные (с постоянной волатильностью), будут сильно искажены, а результаты их применения будут бесполезны. (Простейший портфель показал результаты на валидационном тесте даже хуже среднерыночных)

При этом одних только авторегрессионных моделей волатильности существует порядка сотни, а наряду с ними желаемые распределения с «тяжёлыми хвостами» можно получить с помощью моделей случайной волатильности, например, подбрасывая монетку со случайной ставкой и ещё целого ряда различных методов.

Таким образом, имея такой широкий спектр разнообразных моделей (если они действительно достаточно разнообразны и, соответственно, линейно независимы) мы можем рассчитывать на то, что композиция (Bag/Boost) этих моделей будет обладать намного более высокой обобщающей способностью (прогностической силой), чем каждая из них в отдельности.

Следуя этим рассуждениям, мы подготовили базис из около 50 различных методов оценки риска, доходности и корреляции, учитывающих нестационарность финансовых временных рядов различными способами – от AR-процессов, до оценки рисков по Сортино, – на основе которых впоследствии был построен ряд наиболее устойчивых композиций.

Такой подход позволил нам добиться значительного улучшения показателя Шарпа на рынке NASDAQ по сравнению с портфелем, составленным из простой комбинации простых оценок, но, к сожалению, при линейном переносе полученной композиции на рынок акций ММВБ мы получили далеко не самые лучшие результаты. При этом, новая композиция, заточенная под рынок ММВБ, пересекалась с композицией, заточенной под рынок NASDAQ всего на 30-40%. Что говорит о ещё недостигнутой универсальности методов.

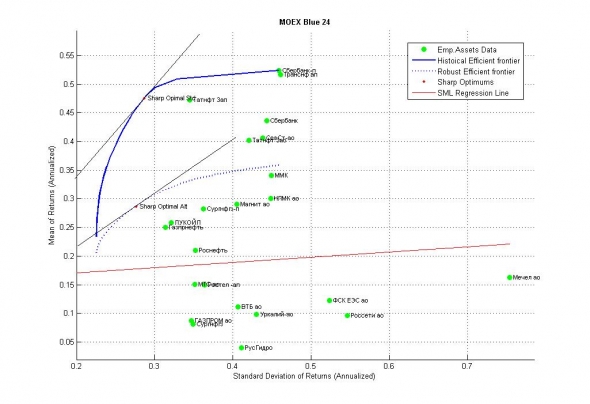

Продемонстрируем полученные результаты на примере 24 голубых фишек, входящих в индекс ММВБ:

Рис.7. Точечная диаграмма голубых фишек ММВБ в плоскости доход/риск за последние 7 лет (24 фишки).

На графике дополнительно изображена апостериорная эффективная граница портфелей Марковица (синяя кривая), «робастная» апостериорная граница с фильтрацией случайных колебаний доходности (пунктирная) и Security Market Line (красная) в виде линейной регрессии по собственному риску.

На этих данных мы построили ряд портфелей, каждый из которых имеет только три экзогенных переменных (входные параметры) – длинна обучающей выборки, уровень сглаживания (если оно применяется) и оптимальный инвестиционный срок (частота пересмотра портфеля):

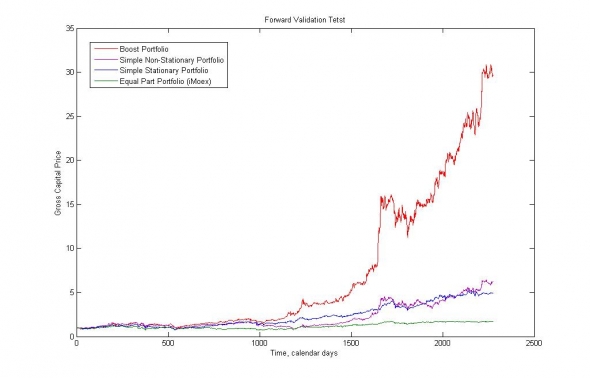

Рис. 8. Демонстрация динамики ликвидационной стоимости портфелей.

- Красная – Boost Portfolio – портфель, полученный на сложной композиции нестационарных и стационарных оценок.

- Фиолетовая – Simple Non-Stationary Portfolio – портфель, полученный на лучшей комбинации нестационарных оценок, с поправкой на кластеризацию волатильности.

- Синяя – Simple Stationary Portfolio – портфель, полученный на лучшей комбинации стандартных оценок.

- Зеленая – Equal Part Portfolio – пассивная равновесная стратегия, соответствующая индексу ММВБ (средняя по данным)

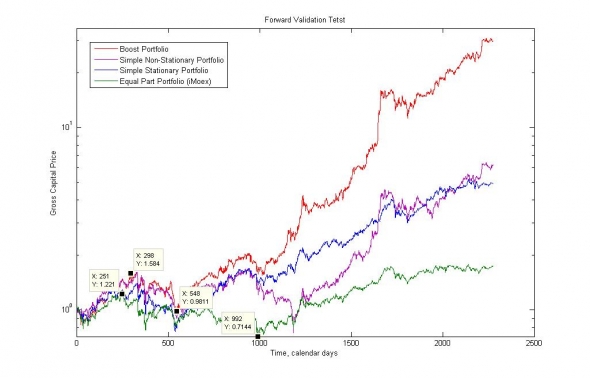

Рис. 9. Демонстрация динамики ликвидационной стоимости портфелей в логарифмическом масштабе. В качестве особых точек выделены точки, соответствующие максимальной просадке индекса и Boost портфеля.

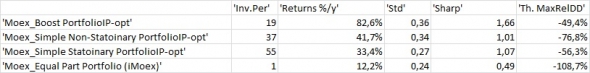

Табл. 2. Статистические характеристики полученных портфелей и предполагаемая максимальная просадка на уровне трёх сигм.

В качестве текущих проблем мы видим:

- Низкую универсальность оценочных методик, требующую значительной корректировки при применении к различным рынкам (ММВБ, NASDAQ).

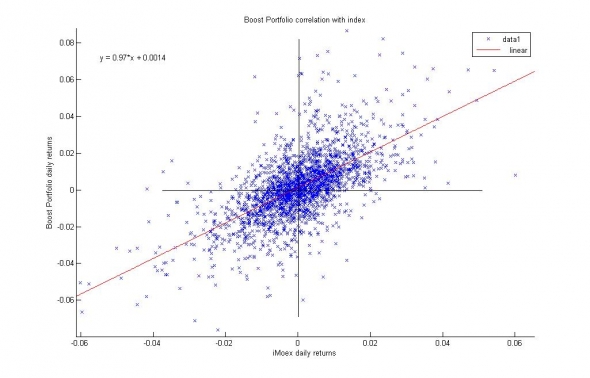

- Высокую степень зависимости полученного портфеля от индекса, повторяющую все его убытки.

- Отсутствие адекватных методик, не требующих применения подхода Bag/Boost.

Рис. 10. Корреляция доходности Boost портфеля и индекса iMOEX.

Обычно корреляция снижается путём покупки 20-40% облигаций, но это говорит не о качественном решении задачи управления портфелем ценных бумаг, а об отсутствии такового.

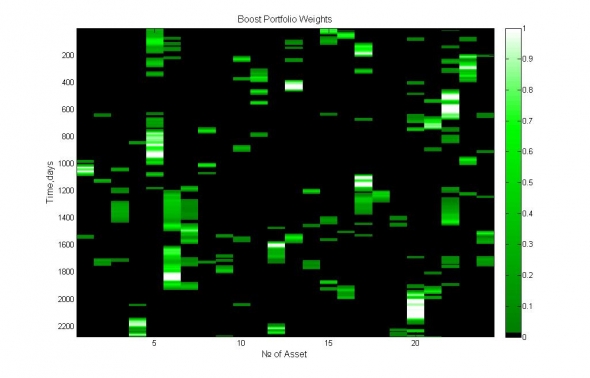

Рис 11. Демонстрация динамики относительных весов активов в Boost портфеле. Время отложено по оси ординат (сверху-вниз), активы – по оси абсцисс.

Видно, что Boost портфель на 80% своего состава преимущественно выбирает две-три, наиболее доходных, некоррелированных акции (из 24), лишь изредка прибегая к концентрированным вложениям в один актив.

портфелем туда, портфелем сюда...

а потом рынок тебе впендюрит.

мужики, которым дали нобелевку по экономике, тоже думали, шо они круто портфэли составляют. пока не пришёл 2008 год. там они свой фонд с портфэлями и просрали.

Нам, трейдунам, которые сравнивают свои доходности с инвест.портфелями, очень полезно всякое такое для личностного роста. Всё время собираюсь начать накапливать акции. Вот уже скоро!