22 августа 2017, 16:16

ММК, Evraz, НЛМК, Северсталь - российские производители стали

Снижение рекомендации по сектору до ДЕРЖАТЬ

ММК:

Evraz:

НЛМК:

Северсталь:

Взгляд на сектор:

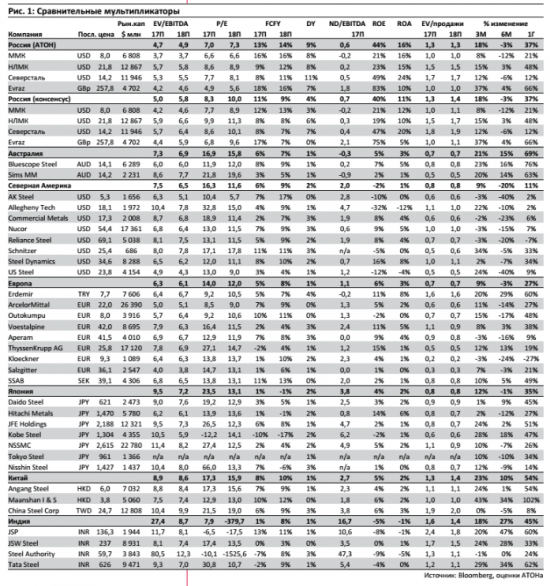

Сравнительный анализ и оценка

Сравнительные мультипликаторы

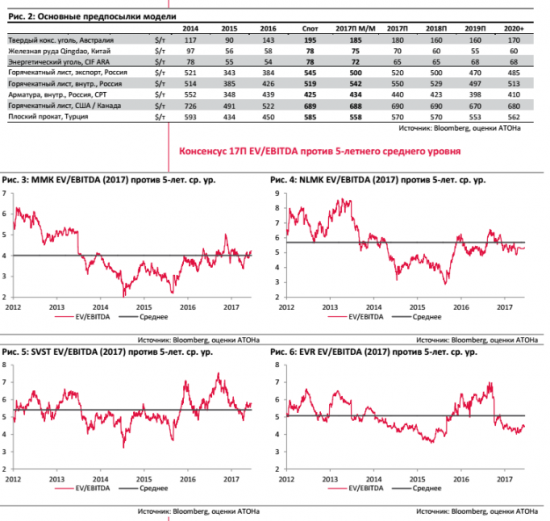

Предпосылки модели

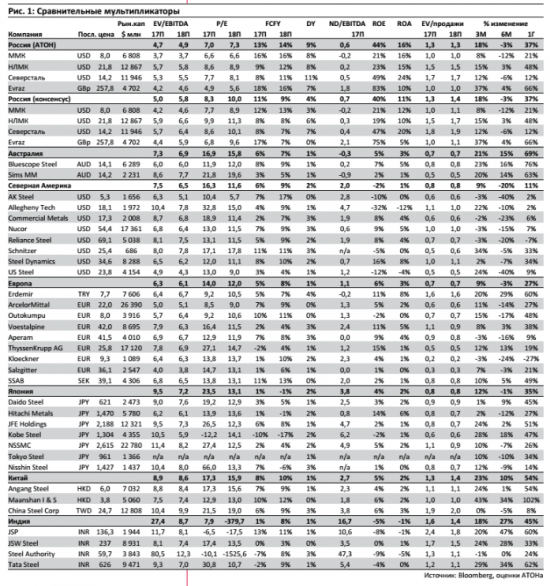

Мы понижаем рейтинги российских производителей стали до ДЕРЖАТЬ, оставив рекомендацию ПОКУПАТЬ только для ММК, поскольку: 1) мы считаем, что компании оценены справедливо высокие значения мультипликаторов в конце 2016 года были вызваны ожиданиями улучшения российско-американских отношений; 2) ралли в ценах на сталь в Китае постепенно сходит на нет на фоне рекордных объемов производства в июле и экономической статистики, указывающей на замедление экономики и активности на рынке недвижимости; 3) потенциал роста цен на внутреннем рынке сохраняется, но уже учтен в консенсус-прогнозах; более того, в 4К цены традиционно снижаются в связи с завершением сезона строительства; 4) основные драйверы роста данных компаний уже в цене. ММК находится в выигрышном положении благодаря низкой вертикальной интеграции и ориентированности на внутренний рынок, а также возможности включения в индекс MSCI.

ММК:

Мы подтверждаем нашу рекомендацию ПОКУПАТЬ для компании (цель — $10/GDR). ММК выигрывает от низкой степени интеграции в сырье, поскольку премия цен на сталь к ценам на сырье находится на рекордно высоком уровне. Также поддержку компании оказывает ориентированность на внутренний рынок, где ожидается продолжение роста цен. Акции ММК все еще торгуются с низким мультипликатором EV/EBITDA (3,7х), предлагая дисконт 26% к уровню российских конкурентов, дивидендную доходность 8%, доходность FCF 16% и низкую долговую нагрузку (0,1х). В 2П17 возможно увеличение free float и включение в MSCI, что может повысить ликвидность и привлечь пассивные инвестиции.

Evraz:

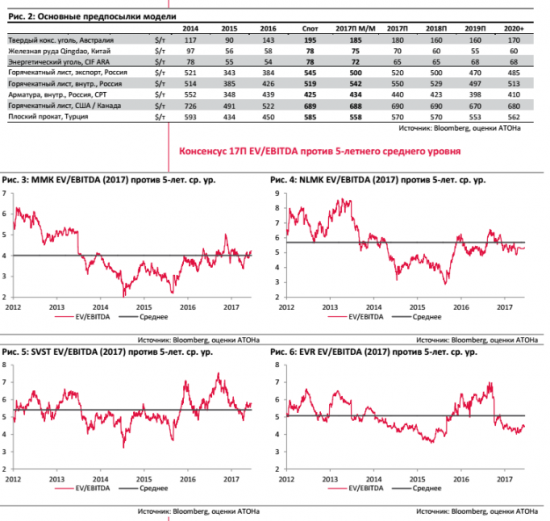

Мы повышаем рейтинг Evraz до ДЕРЖАТЬ и увеличиваем целевую цену до 290 пенсов. Мы недооценили устойчивость роста цен на коксующийся уголь и способность компании снизить долговую нагрузку: доходы от продажи активов в размере $400 млн позволили Evraz возобновить дивидендные выплаты, что стало ключевым катализатором, но теперь уже заложено в цену. Мы считаем, что компания справедливо оценена, и дисконт 12% к российским конкурентам обусловлен более высоким уровнем долговой нагрузки, более низкой ликвидностью и менее предсказуемой дивидендной политикой. Мы ожидаем, что 2П17 будет более сложным для Evraz, и EBITDA угольного дивизиона сократится на 25% п/п на фоне снижения средних цен реализации и проблем с экспортной логистикой, на которые мы указывали после Дня угольных компаний АТОНа.

НЛМК:

Акции компании выросли на 20% с момента повышения нашего рейтинга до ПОКУПАТЬ в январе, достигнув нашей целевой цены, поэтому мы понижаем рейтинг до ДЕРЖАТЬ. Главные катализаторы роста НЛМК включение компании в индекс MSCI и увеличение производства на фабрике окомкования уже отражены в цене акции, в то время как рассматриваемая покупка прокатных активов несёт потенциальный риск снижения рентабельности и дивидендов. Операционная схема НЛМК подразумевает отправку слябов из России на заводы в США и ЕС, что защищает компанию от растущего протекционизма в мире, но мы все же полагаем, что компания справедливо оценена по мультипликатору EV/EBITDA на уровне 5,7x против среднего 5-летнего уровня 5,8х.

Северсталь:

Мы сохранили наш рейтинг ДЕРЖАТЬ с целевой ценой $16/GDR. Вертикальная интеграция снижает волатильность прибыли и увеличивает предсказуемость дивидендных выплат, делая акции похожими на облигации, но текущая рыночная ситуация благоволит неинтегрированным производителям, способным извлечь выгоду из высокой премии цены на сталь к ценам на сырье. Мы полагаем, что Северсталь справедливо оценена на уровне 5,3х EV/EBITDA, характеризуясь высокой ликвидностью ($21,8 млн), низкой долговой нагрузкой (0,4x) и высокими дивидендами (доходность 11%). По нашим оценкам, антидемпинговая пошлина на поставку горячекатного листа в ЕС в размере 5% может сократить EBITDA компании на 2%.

Взгляд на сектор:

Мы считаем, что ралли на рынке стали в Китае постепенно замедляется из- за уменьшения спекулятивного спроса, рекордного производства (74 млн т в июле), снижения темпов роста экономики (а именно — промышленного производства и инвестиций в основной капитал) и охлаждения рынка недвижимости в связи с завершением строительного сезона.АТОН

Сравнительный анализ и оценка

Сравнительные мультипликаторы

Предпосылки модели

0 Комментариев