28 июня 2014, 21:44

Про волатильность

Объясню во-первых, почему волатильность — это крайне важно для тех кто делает деньги на бирже.

Для спикуля чем больше вола, тем больше движухи, тем больше денег можно заработать.

Чем больше волатильность на глобальных рынках — тем больше они скоррелированы между собой, тем лучше работают «поводыри».

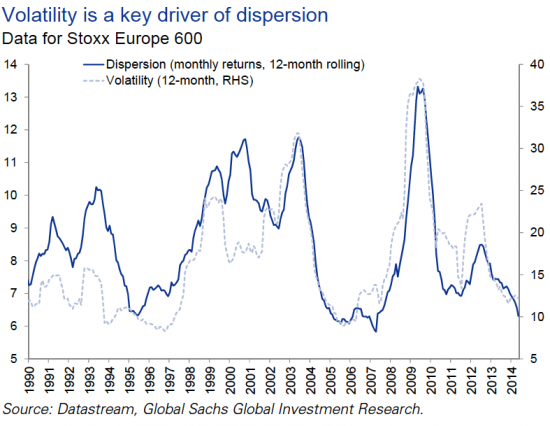

Чем больше волатильность, тем проще зарабатывать коэффициент альфа, хотя бы потому, что повышается дисперсия колебаний акций, что позволяет умелым портфельным управляющим извлекать из этого пользу.

основные выводы примерно следующие (то есть на что надеятся спикулям):

Теперь другие чарты.

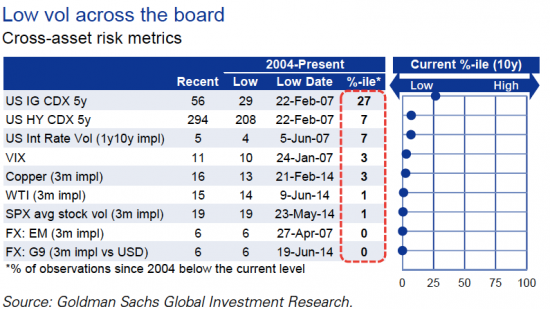

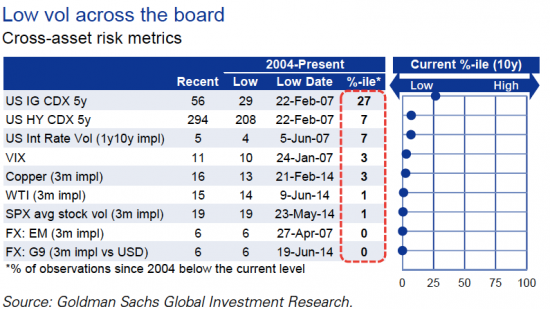

Волатильность за 10 лет — по многим активам минимальная

Это в какой перцентили текущая волатильность по тому или иному глобальному рынку находится относительно последних 10 лет

Ну то есть сколько % времени за последние 10 лет вола была ниже, чем сейчас на данном рынке.

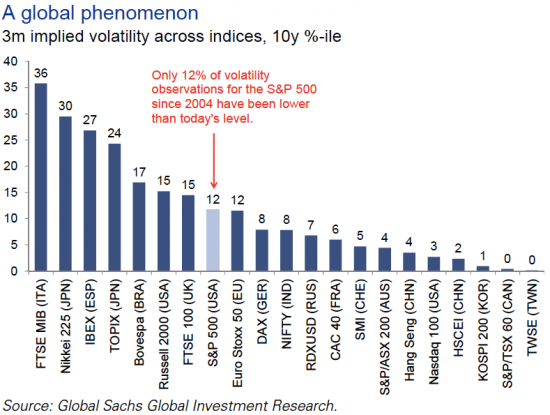

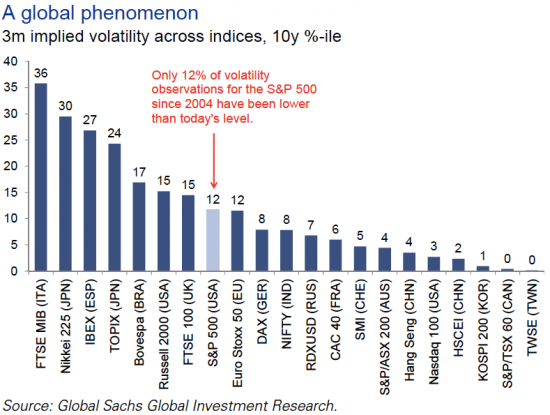

По графику видно, что только 7% времени 3-мес. воатильность российского рынка (RDX) была ниже, чем текущая!

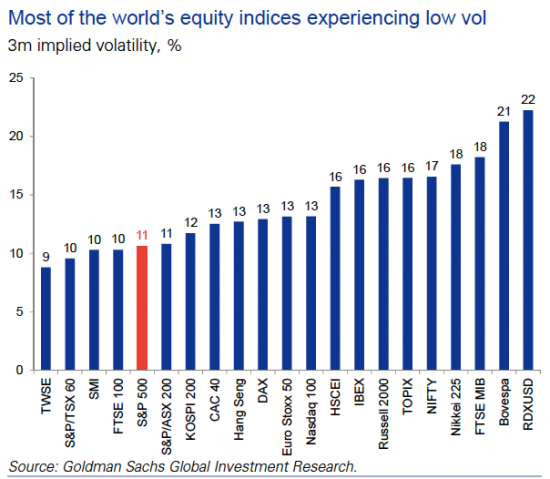

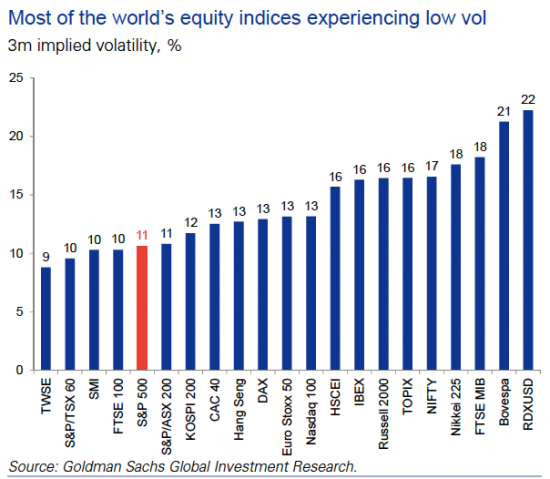

Глобальная вола в абсолютном выражении:

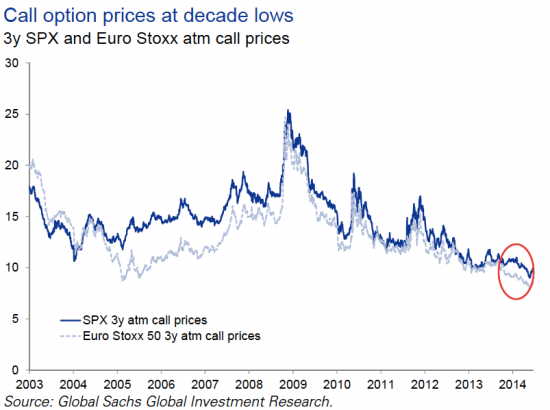

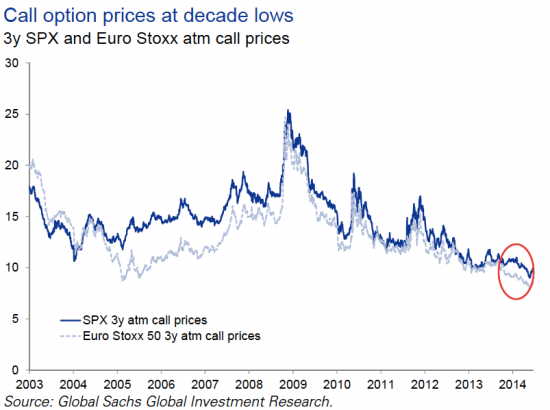

Цена опционов колл на СП500 и ЕвроСтокс — минимальные за 10 лет

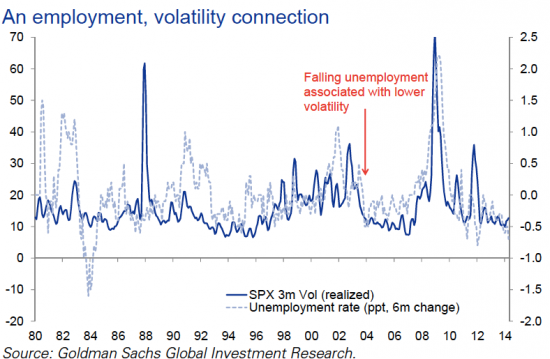

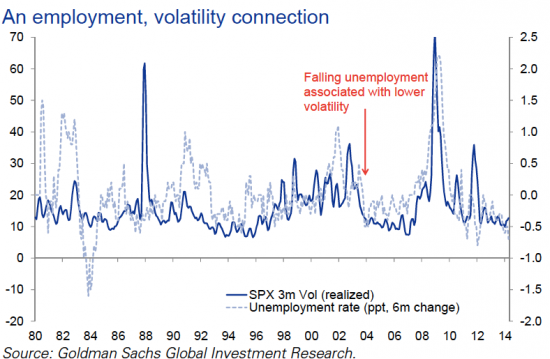

Волатильность VIX и безработица США:

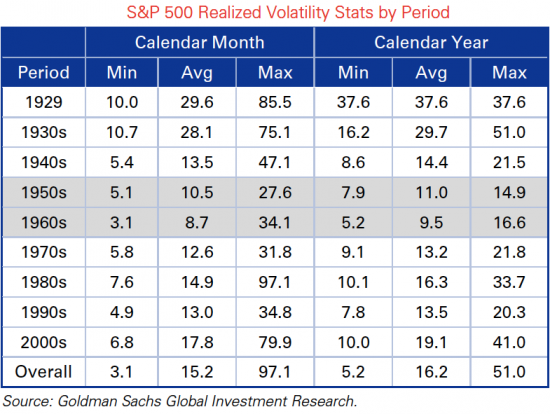

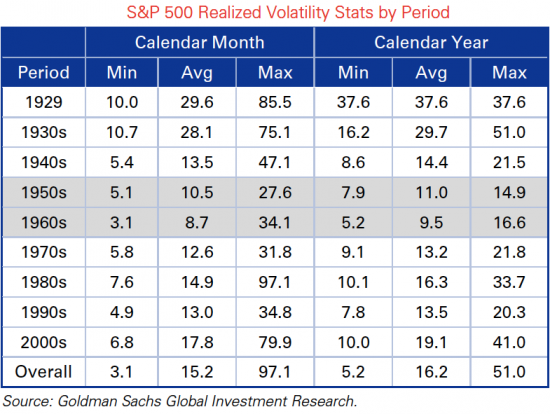

Максимальная и минимальная волатильность американского рынка по десятилетиям:

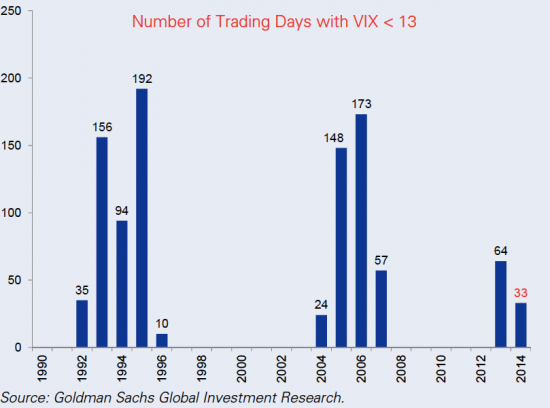

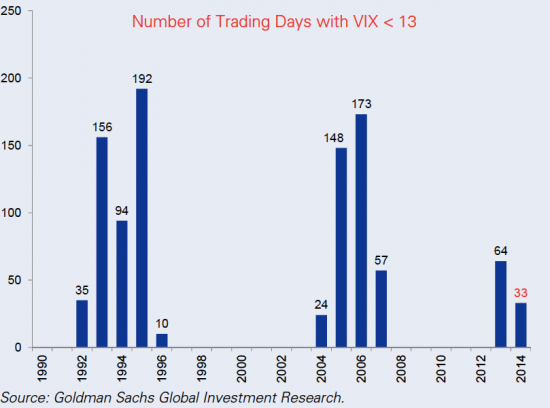

Количество дней с VIX меньше 13 за последние 25 лет:

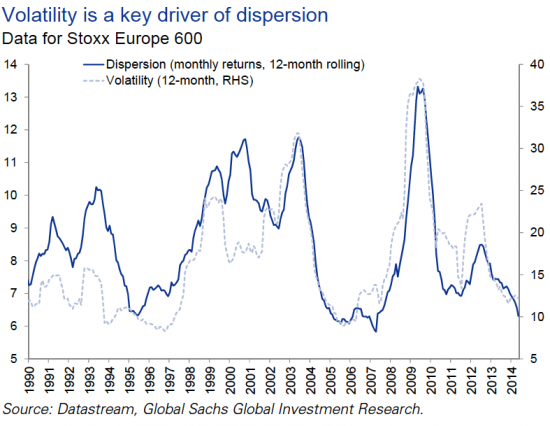

Чем ниже волатильность, тем ниже дисперсия доходов:

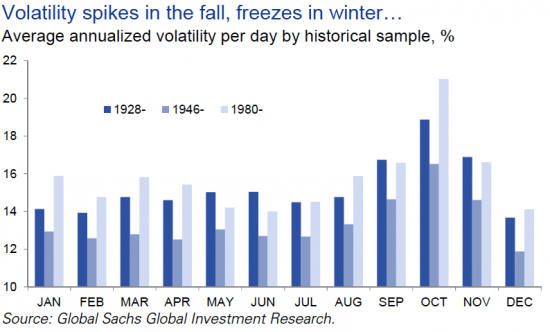

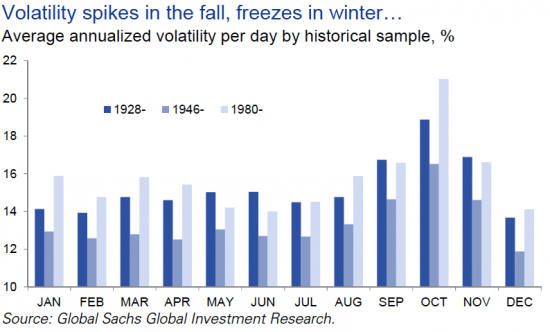

Волатильность любит расти осенью и падать зимой:

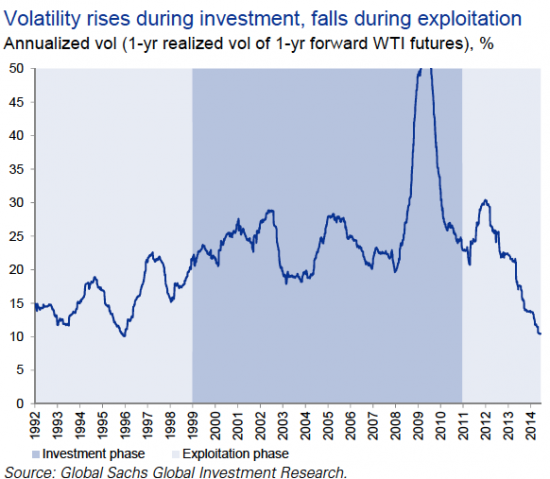

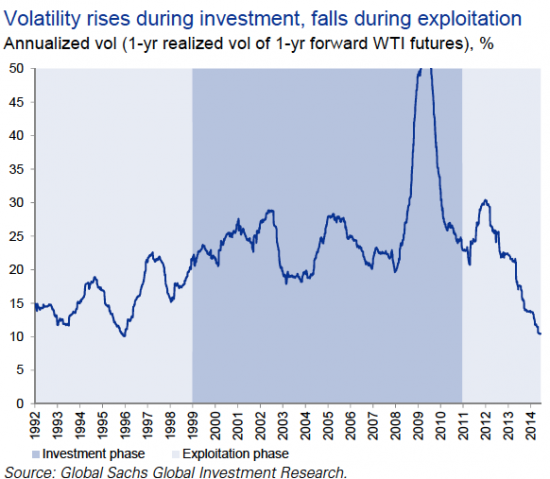

Волатильность нефтяных фьючерсов:

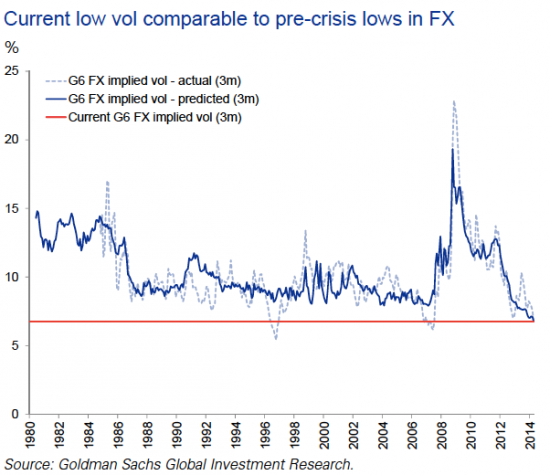

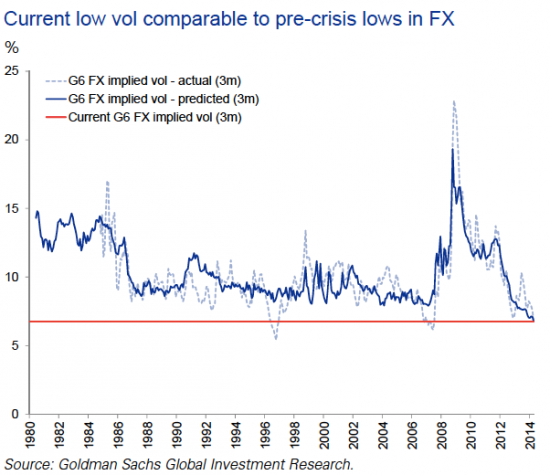

Вола на forex по основным валютным парам вообще померла — хуже еще не было:

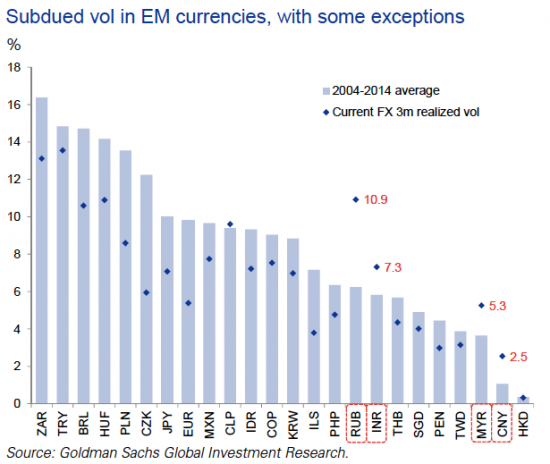

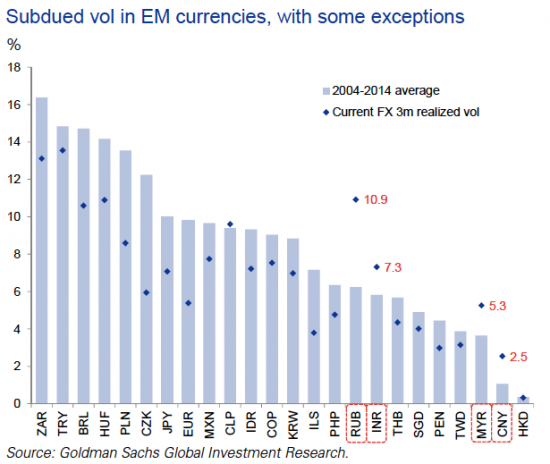

Вола по валютам развивающихся стран:

Для спикуля чем больше вола, тем больше движухи, тем больше денег можно заработать.

Чем больше волатильность на глобальных рынках — тем больше они скоррелированы между собой, тем лучше работают «поводыри».

Чем больше волатильность, тем проще зарабатывать коэффициент альфа, хотя бы потому, что повышается дисперсия колебаний акций, что позволяет умелым портфельным управляющим извлекать из этого пользу.

основные выводы примерно следующие (то есть на что надеятся спикулям):

- в период низкой волатильности народ начинает брать большой риск в т.ч. кредитное плечо, поэтому это рано или поздно заканчивается плачевно, но прежде чем долбанет, может копиться еще достаточно долго

- много надежды на то, что вола начнет расти после того как центральные банки начнут повышать ставки (обычно пузыри взрываются на после ужесточения монетарной политики)

- ну или случайное неожиданное геополитическое риск-событие

- вола по основным валютным парам минимальная за всю историю — торговать ими практически бессмысленно (только это мало кто понимает из тех кто торгует на форексе)!

Теперь другие чарты.

Волатильность за 10 лет — по многим активам минимальная

Это в какой перцентили текущая волатильность по тому или иному глобальному рынку находится относительно последних 10 лет

Ну то есть сколько % времени за последние 10 лет вола была ниже, чем сейчас на данном рынке.

По графику видно, что только 7% времени 3-мес. воатильность российского рынка (RDX) была ниже, чем текущая!

Глобальная вола в абсолютном выражении:

Цена опционов колл на СП500 и ЕвроСтокс — минимальные за 10 лет

Волатильность VIX и безработица США:

Максимальная и минимальная волатильность американского рынка по десятилетиям:

Количество дней с VIX меньше 13 за последние 25 лет:

Чем ниже волатильность, тем ниже дисперсия доходов:

Волатильность любит расти осенью и падать зимой:

Волатильность нефтяных фьючерсов:

Вола на forex по основным валютным парам вообще померла — хуже еще не было:

Вола по валютам развивающихся стран:

Соотношение VIX и реализованной волатильности.

Стата говорит что 100% VIX взлетит в ближайшее время (When the VIX was «overpriced» like it supposedly is now, then six months later it was higher 63% of the time and its average return was +14%. If the VIX was at 13% or below (as now), then six months later it was higher 54 out of 54 days (100% of the time), averaging +27%. )

а потом вола взрывается и продавцам всем жопу рвет моментально

Что касается заметного снижения волатильность на forex — это связано с существенным сокращением prop-трейдинга банковского и соответственно снижением активности валютных десков крупнейших дилеров.

Актуальней всего будет выделить драйверы снижения сегодня и таргетировать волу. Вола растет — уходим в кеш. А прогнозировать ну его нафиг. Вола низкая, держим портфель акций, пусть растут по тренду. Уже сколько раз замечал, как только начинаю дергаться (оптимизировать все) — итог доходность хуже рынка. Не дергаешься, таргетируешь волу, все ок тогда.

Если таргетировал на 20 волу, а она у тебя в портфеле стала 25, то на 5% сокращай объем позиций