Свежие облигации ГТЛК 001Р-21 (флоатер). Покупать или нет

Всё, последний разбор лизинговых облигаций на этой неделе, обещаю. Я же не виноват, что они все решили выехать на биржу одновременно. Только позавчера упомянул ГТЛК в своем обзоре нового выпуска РЕСО-Лизинг, а уже сегодня, 25 апреля, компания собирает заявки на свежие флоатеры с привязкой к ключевой ставке.

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Мой облигационный портфель превысил 1,5 млн рублей и в нём сейчас порядка 100 различных выпусков бондов. Недавно делал обзоры на новые выпуски Евротранс, РЕСО-Лизинг, ПКБ, Новабев, ДАРС Девелопмент.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.🚛А теперь — поехали смотреть на новый выпуск ГТЛК!

Эмитент: АО «ГТЛК»

🚛ГТЛК — полностью государственная лизинговая компания, одна из крупнейших в РФ. Предоставляет весь комплекс услуг финансового и операционного лизинга, преимущественно транспортных средств. Единственным акционером компании является Российская Федерация в лице Министерства транспорта РФ и Министерства финансов РФ.ГТЛК поставляет в лизинг воздушный, беспилотный авиационный, водный и железнодорожный транспорт, энергоэффективный пассажирский транспорт, городской пассажирский транспорт для отечественных предприятий транспортной отрасли, а также осуществляет инвестиционную деятельность в целях развития транспортной инфраструктуры России.

8 апреля 2022, в рамках 5-го пакета санкций EC, ГТЛК стала единственной лизинговой компанией страны, напрямую попавшей под санкции. Также находится под санкциями США, Великобритании и других стран.

🏆На начало 2024 года ГТЛК занимает 5-е место среди всех профильных компаний в РФ по объему нового бизнеса (и 1-е место среди всех не-банковских лизинговых компаний).

👉Рейтинг лизинговых компаний по итогам 2023 года от ЭкспертРА здесь.

⭐Кредитный рейтинг: AА-(RU) от АКРА.

💼ГТЛК — рекордсмен на долговом рынке РФ. В обращении сейчас находятся 36 (тридцать шесть!) выпусков облигаций компании (включая 6 замещающих) на общую сумму в несколько сотен млрд руб. Выпуск ГТЛК 1Р-15 есть у меня на ИИС в ВТБ. Я упоминал про него в видеообзоре своего ИИС.

Основные показатели ГТЛК. Источник: сайт компании

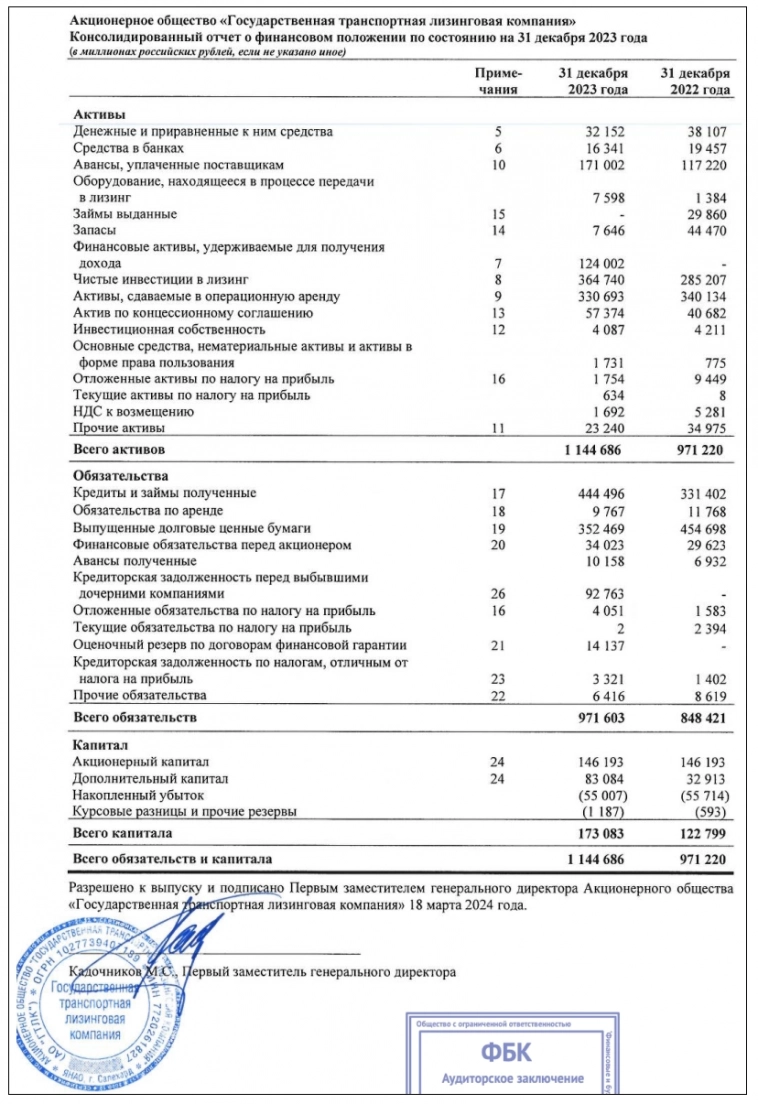

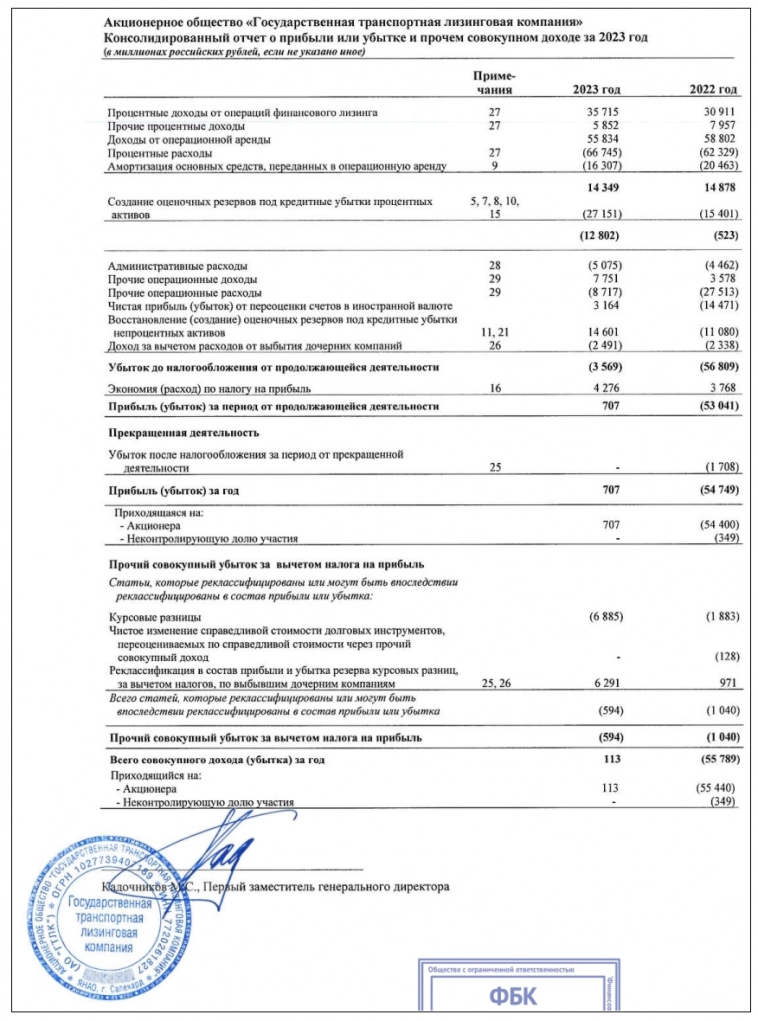

📊Финансовые результаты

На сайте компании доступна отчетность по МСФО за 2023 год. Посмотрим на основные показатели:👉Выручка группы в 2023 составила 97,4 млрд руб. — без существенных изменений к 2022 году.

📈Процентные доходы от операций финансового лизинга выросли на 15,5%, до 35,7 млрд руб. Прочие процентные доходы, напротив, сократились на 26,5%, до 5,85 млрд руб., доходы от операционной аренды — на 5%, до 55,8 млрд рублей. Процентные расходы увеличились на 7%, достигнув 66,7 млрд руб.

📈Чистые инвестиции в лизинг (ЧИЛ) выросли на 27,9%, до 365 млрд руб. на конец 2023 с 285 млрд руб. на конец 2022.

📈ГТЛК в 2023 году получила 113 млн руб. чистой прибыли против 55,8 млрд руб. чистого убытка в 2022-м (оба показателя учитывают курсовые разницы).

👉Убыток ГТЛК за 2022 год был максимальным за всю историю группы. Это объясняется санкциями со стороны США, ЕС и Великобритании. Из-за них была остановлена деятельность международной лизинговой платформы GTLK Global, на которую приходилось до трети от совокупной выручки группы и активы в размере порядка $4,6 млрд. По итогам 2023 года ГТЛК планировала выйти на положительные финансовые результаты, что у неё собственно успешно получилось.

👉В отчете отмечается, что в результате решения Высокого суда Ирландии от 31 мая 2023 года о начале процедуры ликвидации компаний GTLK Europe DAC и GTLK Capital DAC ГТЛК потеряла контроль над ними и их дочерними компаниями. Убыток от выбытия данных компаний составил 2,49 млрд руб.

👉Долговая нагрузка по показателю Обязательства / Собственный капитал равна 5,6x — средний уровень по отрасли.

Источник: отчетность АО «ГТЛК» по МСФО за 2023

⚙️Параметры выпуска 001Р-21

● Номинал: 1000 руб.● Объем: 10 млрд руб.

● Погашение: через 5 лет

● Купонная доходность: КС + 240 б.п.

● Периодичность выплат: 4 раза в год

● Амортизация: нет

● Оферта: да (пут-оферта через 3,5 года)

● Рейтинг: АA-(RU) от АКРА

● Доступен для неквалов: да

👉Организатор выпуска: Совкомбанк.

👉Сбор книги заявок — 25 апреля, размещение на бирже — 3 мая 2024 года.

🤔Резюме: можно поплавать

🚛Итак, ГТЛК размещает выпуск флоатеров солидным объемом 10 млрд руб. на 5 лет с ежеквартальной выплатой купонов, без амортизации и с пут-офертой через 3,5 года.✅Очень крупный и известный эмитент. Крупнейшая полностью государственная лизинговая компания с кредитным рейтингом AA-.

✅Операционные показатели растут. Компания смогла оправиться от санкций и вернулась к прибыли после провального 2022 года. Чистые инвестиции в лизинг и собственный капитал выросли почти на треть.

✅Флоатеры сейчас актуальны, а надёжные флоатеры с повышенной (относительно ключевой ставки) доходностью — актуальны ещё больше. Ориентировочный спред 240 б.п. к ключевой ставке выглядит достаточно интересно.

⛔Оферта через 3,5 года. «Купить и забыть» не получится.

💼Вывод: очередной приличный по параметрам выпуск от крупнейшей лизинговой компании. Если спред к ключевой ставке останется на уровне 200 б.п. или выше, можно будет присмотреться к покупке (помня об оферте).

👉Подписывайтесь на мой телеграм — там все обзоры, качественная аналитика, новости и инвест-юмор.📍 Лучшие замещающие облигации для покупки весной 2024. Почему я грущу

--------------------

✅Ещё больше интересного — в моем телеграм-канале

Мой блог в Дзене: Инвестор Сид

Профиль в Тинькофф Пульс: sid_the_sloth

phan03 мая 2024, 15:14Нормально так торги начались0

phan03 мая 2024, 15:14Нормально так торги начались0