"Что русскому хорошо, то немцу смерть" - почему американский рынок падает, пока наш растёт?

На протяжении последних недель американский рынок показывает сугубо нисходящую динамику, сильно пугая всех тех, кто так верил в его незыблемый, бесконечный рост. А российский фондовый рынок наоборот, в последние недели уверенно растёт, и вроде всё ему нипочём. Заглянем в происходящее поглубже.

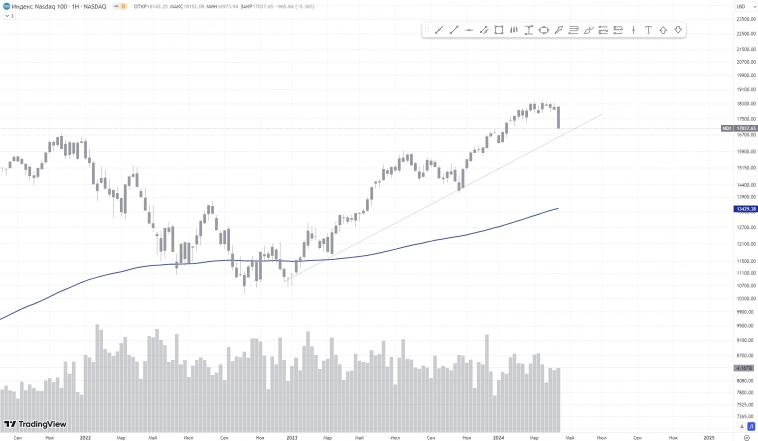

Техническая картина. Американский рынок.

Для начала оценим текущее состояние рынков через базовую метрику.

Индекс широкого рынка SPY крайне уверенно снижается за прошедшую неделю — целых 3%. В общем зачёте, снижение индекса составляет уже более 5%, что можно считать коррекцией.

Державшийся до победного индекс технологических компаний показал на прошлой неделе серьёзное падение на целых 5,36%. В общем зачёте, снижение от пика составляет уже 7,3% — приличная коррекция.

Довольно странно, но при таком резком падении ключевых индексов американского рынка мы не видим столь же значимого роста индекса доллара. В происходящем есть некоторая неорганичность.

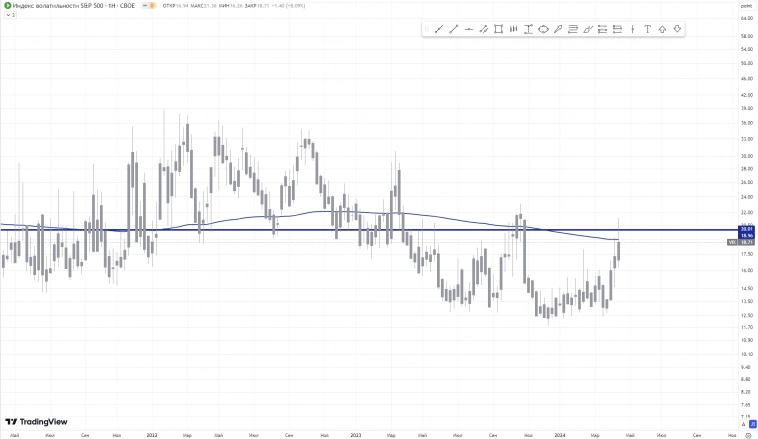

Волатильность же наоборот, довольно органично показывает нам что рынок находится в стрессовой ситуации. На прошлой неделе мы пробили отметку в 20 б.п. снизу, что как бы намекает нам о грядущем периоде нестабильности на рынке.

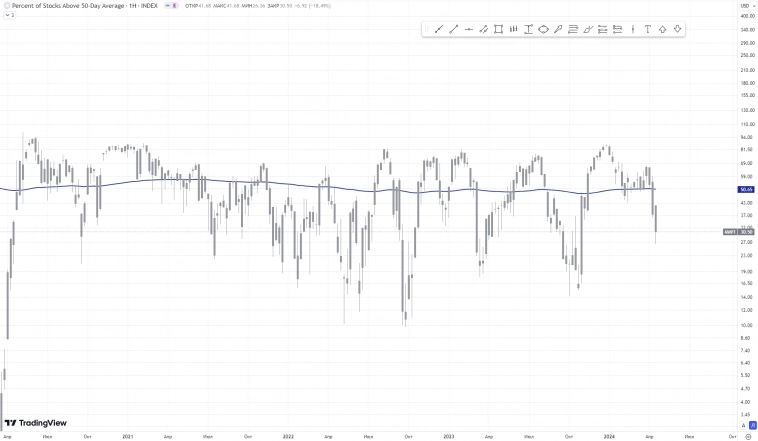

Количество компаний, находящихся выше своей 50-дневной скользящей средней резко упало за последние пару недель до отметки в 30% — ширина в рынке сильно сузилась.

Та же ситуация видна и на количестве компаний, находящихся выше своих 200-дневных средних значений, но пока что не столь критично. Коррекция пока что имеет шоковый, а не системный характер.

Великая и страшная «жижа» показывает остановку своего восходящего движения. Недавние шоковые новости с ближнего востока о вот-вот начинающейся третьей мировой не подтвердились, и спокойно улеглись в сознании участников рынка. Опытные участники рынка зафиксировали свои прибыли на факте свершения ответа Ирана Израилю. Но, стоит отметить, что тренд по-прежнему восходящий, что крайне негативно для американской экономики — инфляционное давление продолжит нарастать в ближайшее время.

Техническая картина. Российский рынок.

Динамика нашего рынка выглядит более уверенно и положительно.

После продолжительного застоя рынка, с августа прошлого года, по февраль текущего, мы увидели разрядку этого накопления наверх. Движение на сегодня выглядит очень органично, плавно, что очень хорошо для его продолжения. Рисковые инструменты, скорее всего, продолжать радовать нас восходящим трендом.

Индекс долгового рынка наоборот, показывает катастрофическую динамику. Надеждой на остановку этого падения в ближайшее время может стать заседание ЦБ РФ, которое состоится в конце недели 26 числа. Но в целом, пока ставки столь высоки, и рынок видит риск продолжения ужесточения монетарной политики, говорить о наступлении «хороших времён» для долгового рынка не приходится.

Пара рубледоллара, так хорошо коррелирующая с индексом Мосбиржи, показывает умеренно-восходящую динамику. Это также пока что положительно сказывается на динамике нашего рынка.

События. Американский рынок.

Американские корпорации начали отчитываться за 1-ый квартал 2024 года. Сохраняйте себе календарик, чтобы не пропустить важные обновления данных. Пока что все крупные корпорации, что уже показали свои цифирьки, выглядят очень уверенно, и рапортуют о превышении прогнозных показателей.

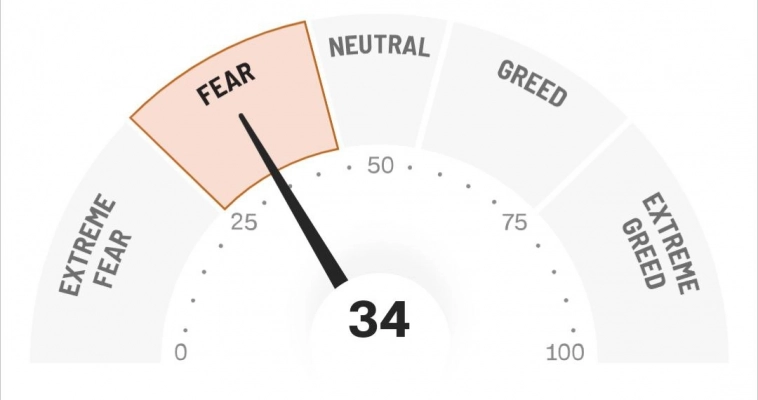

Но уровень страха на рынке, в связи с последними событиями, продолжает серьёзно нарастать.

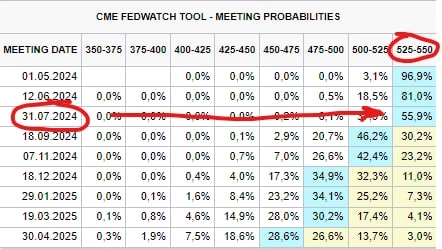

Да, из недавно прошедшего, стоит вспомнить выступление главы ФРС на очередном форуме — J.Powell заявил, что усилия ФРС не увенчались должным успехом, и что период удержания ключевой ставки может быть сильно увеличен. Прочие члены совета директоров вообще предположили, что при необходимости ключевая ставка может быть повышена. Рисковые инструменты, в связи с такими заявлениями, находятся под ещё большим давлением.

События. Российский рынок.

На нашем рынки, из интересных событий, можно отметить грядущее заседание ЦБ РФ. На фоне последних обновлений макроэкономических данных, решение ЦБ выглядит довольно ожидаемым, на мой взгляд — ставку сохранят на уровне в 16%.

Проходящий же сезон отчётности наших компаний также довольно позитивен — компании отчитываются довольно уверенно. Да и последние события на ближнем востоке, приведшие нефтяные котировки к росту, сказываются на нашей экономике очень хорошо — нефтяные доходы в бюджет крайне высоки, и превосходят среднестатистические отметки.

Итоги.

Американский фондовый рынок перешёл в фазу стресса и коррекции. Именно это видно из рассмотренных выше факторов. Всему виной столь сложная ситуация с инфляционным давлением, на фоне нарастающей геополитической напряжённости. Участники рынка, живущие ожиданиями, видят высокую вероятность того, что ставку вообще могут не снизить в этом году. Уже не говоря о вероятности её очередного повышения.

Ключевой вопрос на сегодня — станет ли этот риск системным, получит ли он развитие, и приведёт ли к серьёзной коррекции с текущих отметок? Или же это очередной шоковый стресс, который скоро будет переварен, и рынок вернётся к своему безумному росту.Я же предположу, что мы будем находится в боковом диапазоне до осени.

На нашем рынке, из-за той же самой геополитической напряжённости на ближнем востоке, всё очень даже кучеряво — рост цен на нефть даёт нашему бюджету сверхдоходы. Компании в целом отчитываются довольно хорошо, обещая приличные дивидендные доходности, да и общая экономическая метрика говорит об уверенности нашей экономики в целом.

Заседание ЦБ РФ в эту пятницу, и большое обновление макроданных после него в этот же день, подскажут нам динамику рисковых инструментов на ближайший месяц. Но пока что я сохраняю позитивный настрой, и вижу продолжение восходящей динамики.

Как бы оно ни было на самом деле, всегда сохраняйте холодный разум, и трезвое мышление. Помните — риск- и мани-менеджмент это наше всё.

Более подробную и оперативную информацию можете прочитать в моём ТГ-канале, ссылка на который есть в моём профиле.

Роман Владимирович25 апреля 2024, 22:20Спасибо0

Роман Владимирович25 апреля 2024, 22:20Спасибо0