| Число акций ао | 838 млн |

| Номинал ао | 0.01 руб |

| Тикер ао |

|

| Капит-я | 830,2 млрд |

| Выручка | 744,9 млрд |

| EBITDA | 160,6 млрд |

| Прибыль | 81,0 млрд |

| Дивиденд ао | 0 |

| P/E | 10,2 |

| P/S | 1,1 |

| P/BV | 1,6 |

| EV/EBITDA | 5,2 |

| Див.доход ао | 0,0% |

| Северсталь Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Северсталь акции

-

Северсталь прогнозирует, что спрос на сталь в строительном секторе РФ по итогам 2025 г. покажет снижение на 10% — ТАСС со ссылкой на пресс-службу компании

Северсталь прогнозирует, что спрос на сталь в строительном секторе РФ по итогам 2025 г. покажет снижение на 10% — ТАСС со ссылкой на пресс-службу компанииСеверсталь прогнозирует, что спрос на сталь в строительном секторе РФ по итогам 2025 года покажет снижение на 10%, сообщили ТАСС в пресс-службе компании.

Сокращение спроса в строительстве объясняется в том числе высокой ключевой ставкой, низким объемом запусков новых проектов, а также сокращением льготных финансовых инструментов.

Снижение потребления металла ожидается во всех основных потребительских отраслях в этом году, добавили в Северстали.

tass.ru/ekonomika/25943437

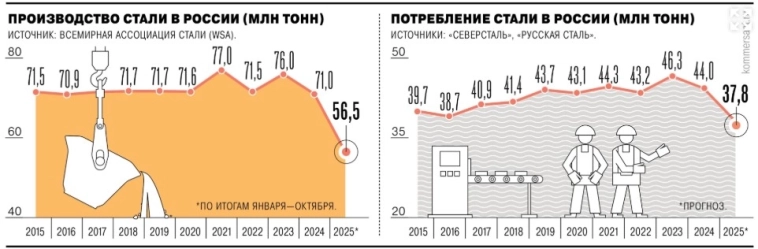

Авто-репост. Читать в блоге >>> Объем производства стали в России в 2025 году сократится на 19%, до 57 млн тонн, а потребление упадет до минимума с 2011 года, снизившись на 15% – до 37,1 млн тонн — исследование НКР — ТАСС

Объем производства стали в России в 2025 году сократится на 19%, до 57 млн тонн, а потребление упадет до минимума с 2011 года, снизившись на 15% – до 37,1 млн тонн — исследование НКР — ТАССОбъем производства стали в России в 2025 году сократится на 19%, до 57 млн тонн, а потребление упадет до минимума с 2011 года, снизившись на 15% — до 37,1 млн тонн, сообщается в исследовании рейтингового агентства НКР.

«В России видимое потребление стали, по оценкам НКР, снизится на 15% в 2025 году, до 37,1 млн тонн — минимума с 2011 года. Для сравнения: в 2023 году потребление достигало рекордных 46,3 млн тонн, то есть падение с исторического максимума составляет почти 20%», — говорится в отчете.

Эксперты добавили, что прогноз на 2026 год остается сдержанно-пессимистичным. При благоприятном стечении обстоятельств возможно незначительное восстановление производства — до 3% роста по сравнению с 2025 годом. Потенциальными драйверами роста эксперты называют смягчение монетарной политики и снижение ставок, реализация инфраструктурных национальных проектов и увеличение экспорта в страны развивающегося мира.

Аналитики связывают сокращение производства и спроса с сочетанием внутренних и внешних факторов: геополитическими ограничениями, перенасыщением мирового рынка стали, высокими процентными ставками и укреплением рубля. По оценке Организации экономического сотрудничества и развития (ОЭСР), глобальный избыток производственных мощностей в 2025 году вырос до порядка 680 млн тонн, что усугубляет давление на цены и объемы выпуска.

Авто-репост. Читать в блоге >>> Рейтинговые агентства АКРА и «Эксперт РА» присвоили ESG-рейтинг «Северстали»

Рейтинговые агентства АКРА и «Эксперт РА» присвоили ESG-рейтинг «Северстали»

Полученные оценки подтверждают высокий уровень интеграции ESG-принципов в стратегию и операционную деятельность «Северстали», а также устойчивость бизнес-модели компании.⭐️ Агентство АКРА присвоило ESG-рейтинг «Северстали»на уровне AA. «Эксперт РА» — на уровне ESG-AA- со стабильным прогнозом.

🔹 Аналитики агентства АКРА отметили подход компании к реализации климатических проектов, высокий уровень переработки отходов и оборотного водопотребления. Также они положительно оценили условия и уровень оплаты труда, масштаб социальных инвестиций в регионах присутствия, прозрачность раскрытия информации, развитую систему риск-менеджмента и активную роль Совета директоров в вопросах устойчивого развития.

Аналитики «Эксперт РА» также высоко оценило практики компании:

🔹 В экологической сфере — прогресс компании в снижении выбросов загрязняющих веществ, развитую систему обращения с отходами, высокий уровень экологического целеполагания и высокую долю оборотного водоснабжения.

Авто-репост. Читать в блоге >>> Международные резервы России на 05.12.2025г: $741,5 млрд (+20,7% г/г; +3% м/м)

Международные резервы России на 05.12.2025г: $741,5 млрд (+20,7% г/г; +3% м/м)

Международные резервы Российской Федерации

*** Дата *** $ млрд => Курс ЦБ РФ на отчетную дату

05.12.2025 * $741,5 млрд => 76,97 руб/ $1

07.11.2025 * $719,8 млрд => 81,37 руб/ $1

03.10.2025 * $722,5 млрд => 81,00 руб/ $1

05.09.2025 * $698,5 млрд => 81,29 руб/ $1

01.08.2025 * $676,4 млрд => 80,31 руб/ $1

04.07.2025 * $690,6 млрд => 78,78 руб/ $1

06.06.2025 * $698,5 млрд => 79,12 руб/ $1

02.05.2025 * $680,2 млрд => 81,49 руб/ $1

04.04.2025 * $658,0 млрд => 84,38 руб/ $1

07.03.2025 * $639,1 млрд => 89,57 руб/ $1

07.02.2025 * $626,9 млрд => 96,91 руб/ $1

03.01.2025 * $609,5 млрд => 101,67 руб/ $1

…

06.12.2024 * $614,4 млрд => 103,38 руб/ $1

05.01.2024 * $598,5 млрд => 89,68 руб/ $1

…

01.12.2023 * $592,9 млрд => 88,58 руб/ $1

06.01.2023 * $582,0 млрд => 70,33 руб/ $1

cbr.ru/hd_base/mrrf/mrrf_7d/?UniDbQuery.Posted=True&UniDbQuery.From=12.2023&UniDbQuery.To=12.2025

Как обстоят дела на рынке стали?

Как обстоят дела на рынке стали?

На российском фондовом рынке широко представлены металлургические компании. Состояние дел этих компаний, во многом зависит от состояния конкретной отрасли. Сегодня предлагаю пройтись по рынку стали.

По итогам 2024 года крупнейшим производителем стали в мире вновь оказался Китай (1 005 млн тонн). Россия занимает только 5-ое место (71 млн тонн, в 14 раз меньший объем).

Китай же является крупнейшим экспортером стали (94 млн тонн, 9% от общего объёма производства). Россия занимает только 8-ое место (14 млн тонн, 20% от общего объёма производства). Важно отметить, что и в досанкционном и доковидном 2018 году экспорт российской стали уже заметно отставал от китайской (33 млн тонн против 69 млн тонн).

Обратимся к графику цены на сталь. Можем заметить, что рекордный рост цены на сталь пришелся, в основном, на 2021 и 2022 годы, что вызвано ковидными ограничениями и санкциями на Россию. В последние 3 года фиксируется падение цен. Эксперты объясняют это явление двумя факторами: увеличением производственных мощностей в Китае и снижением спроса из-за кризиса в сфере недвижимости в Китае. Кроме того, существуют опасения, что этот тренд сохранится в 2026-2027 годах.

Авто-репост. Читать в блоге >>> В России сформировалась рекордная разница между внутренними и экспортными ценами на горячекатаный прокат: премия цен на сталь в России достигла $147/т и стала максимальной за годы — Ведомости

В России сформировалась рекордная разница между внутренними и экспортными ценами на горячекатаный прокат: премия цен на сталь в России достигла $147/т и стала максимальной за годы — ВедомостиВ 2025 году в России сформировалась рекордная разница между внутренними и экспортными ценами на горячекатаный прокат. По данным компании «Эйлер», к концу ноября премия достигла $147 за тонну с учётом доставки. При экспортной цене $445/т FOB Черное море и доставке в $30/т внутренняя цена составила $562/т EXW — максимальное расхождение за несколько лет.

Средняя премия в ноябре составляла $136/т, а в январе–ноябре — $151/т. Прогноз по году — $150/т, что на 34% выше, чем годом ранее, и в 1,9–2,3 раза выше, чем в 2021–2023 годах. Тогда премия находилась на уровне $67–80/т, а её доля во внутренней цене — 8–11% против 26% в 2025 году.

Экспортные цены в 2025 году, по прогнозу, снизятся на 12% до $460/т, тогда как внутренняя цена упадёт только на 5% до $580/т, что усиливает расхождение. Максимальный уровень премии в текущем году был зафиксирован в июне — $243/т, тогда как в январе она была всего $40–50/т.

Авто-репост. Читать в блоге >>> Выпуск стали в РФ по итогам 2025 г. снизится до 66,5 млн тонн, а потребление — до 38,9 млн тонн. Ситуация усугубляется низкой экспортной рентабельностью и санкционным давлением — Ъ

Выпуск стали в РФ по итогам 2025 г. снизится до 66,5 млн тонн, а потребление — до 38,9 млн тонн. Ситуация усугубляется низкой экспортной рентабельностью и санкционным давлением — Ъ

Металлургическая отрасль остается в одном из самых затяжных кризисов за свою историю. Выпуск стали в России по итогам 2025 года снизится до 66,5 млн тонн, а потребление — до 38,9 млн тонн. Ситуация усугубляется низкой экспортной рентабельностью и санкционным давлением на российских производителей. Отрасль настаивает на пересмотре акциза на жидкую сталь и снижении налоговой нагрузки, а также на необходимости государственной поддержки потребителей и смягчении денежно-кредитной политики. По прогнозу экспертов, в 2026 году возможно лишь незначительное восстановление, а для выхода на докризисный уровень могут потребоваться годы.

Подробнее: www.kommersant.ru/doc/8273113?nav_id=chapter1

Авто-репост. Читать в блоге >>> Рейтинговые агентства НРА и RAEX повысили ESG-рейтинг «Северстали»

Рейтинговые агентства НРА и RAEX повысили ESG-рейтинг «Северстали»Это свидетельствует о высоком уровне экологической и социальной ответственности компании и качестве соответствующих практик.

⭐️ «Национальное Рейтинговое Агентство» повысило ESG-рейтинг «Северстали» до уровня «ААA.esg» (высший уровень). RAEX — увеличило рейтинговый балл ESG-оценки до 88,08 баллов (рейтинговый класс АА).

🔹 По данным аналитиков НРА, присвоение «Северстали» ESG-рейтинга на уровне «ААA.esg» обусловлено устойчивым снижением удельных показателей выбросов загрязняющих веществ в атмосферу и электроэнергии, высокими показателями оборотного и повторного использования воды, ростом вложений в мероприятия по охране окружающей среды, интеграцией экологических требований в систему взаимодействия с контрагентами.

По данным аналитиков агентства RAEX, оценки компании следующие:

🔹 оценка за экологическую составляющую — АА;

🔹 в социальной сфере оценка ААА — наивысший уровень. Высокий балл получили метрики, связанные с социальными льготами и взаимодействием с местными сообществами. Также компания эффективно управляет рисками, связанными с привлечением и удержанием талантов;

Авто-репост. Читать в блоге >>> Металлурги испытывают трудности с обслуживанием долга, в 2026г со смягчением ДКП им станет легче — зампред Сбера

Металлурги испытывают трудности с обслуживанием долга, в 2026г со смягчением ДКП им станет легче — зампред СбераМеталлургические компании испытывают некоторые сложности с обслуживанием задолженности из-за крепкого рубля и высоких ставок, в следующем году на фоне ожидаемого смягчения денежно-кредитной политики (ДКП) им должно стать легче, заявил зампред правления Сбербанка Анатолий Попов.

«Компании этого сектора попали в непростую ситуацию, связанную с двумя факторами: это достаточно крепкий рубль и достаточно высокий уровень ключевой ставки — спред между реальной инфляцией и ключевой ставкой. Мы видим, что наши компании, портфель которых находится в Сбербанке, они накопили достаточный запас прочности и, с некоторыми трудностями, но все равно проходят сложившуюся ситуацию. Мы ожидаем смягчения денежно-кредитной политики в следующем году, и в этом смысле компаниям будет проще работать на рынке»,

— сообщил Попов журналистам в кулуарах «FI Day: ИИ и блокчейн».

Этот сектор не единственный, который столкнулся с проблемами в обслуживании долгов. В последнее время среди крупных компаний упоминалось ОАО «РЖД».

Авто-репост. Читать в блоге >>> Северсталь в 2026 году планирует инвестировать 4,6 млрд руб. в развитие Яковлевского ГОКа — ТАСС

Северсталь в 2026 году планирует инвестировать 4,6 млрд руб. в развитие Яковлевского ГОКа — ТАСССеверсталь в 2026 году планирует инвестировать 4,6 млрд рублей в развитие Яковлевского ГОКа. Об этом сообщили ТАСС в пресс-службе компании.

В 2026 планируется освоить инвестиционную программу в объеме 4,6 млрд рублей, — говорится в сообщении.

В компании отметили, что основными проектами станут строительство надшахтного комплекса ствола № 3, дальнейшее обновление парка горной техники и поверхностного оборудования, а также строительство карьера песков. Яковлевский ГОК уверенно развивается, реализуя производственные и инвестиционные программы, которые должны обеспечить выход на уровень 4 млн тонн руды в 2026 году.

Ранее генеральный директор Северстали Александр Шевелев сообщал, что ГОК в настоящее время загружен на 100%, и по итогам года произведет около 3,5 млн тонн продукции.

Ключевым клиентом Яковлевского ГОКа является Череповецкий металлургический комбинат компании Северсталь

tass.ru/ekonomika/25874383

Авто-репост. Читать в блоге >>> Кризис перепроизводства стали: какие перспективы?

Кризис перепроизводства стали: какие перспективы?Цены на сталь стоят на многолетних минимумах. Затяжной кризис в секторе недвижимости в Китае привел к снижению потребления и перепроизводству стали, которое, в свою очередь, создало рекордные объемы экспорта излишней китайской стали на глобальные рынки и оказало давление на мировые цены.

Внутренний рынок стали Китая давит на мировые цены

После пиковых значений в 2020-2021 гг. производство и потребление стали в Китае ушло в нисходящий тренд на фоне затяжного кризиса в секторе недвижимости.

На долю Китая приходится около 58% мирового производства и 52% мирового потребления стали, поэтому конъюнктура на внутреннем рынке стали является одним из определяющих факторов для мировых цен на сталь.

- По данным WSA, в 2024 г. производство стали снизилось на 1,3% г/г, до 1005 млн т (-5.6% к уровню 2020 г.).

- По расчетам Energy (на основе данных таможни, NBS и CISA), потребление снизилось на 4,8% г/г, до 893 млн т, что на 10,2% ниже, чем в 2021 г., когда рынок недвижимости достиг пика.

Авто-репост. Читать в блоге >>> Северсталь наращивает объемы выпуска

Северсталь наращивает объемы выпускаСеверсталь дает рынку осторожный, но позитивный сигнал. Компания оценивает выпуск стали в 2026 году на уровне около 11,5 млн тонн. Это выше показателя 2025 года, который руководство видит на уровне 11 млн тонн.

Рост в 4,5% укладывается в общий тренд восстановления металлургии после периодов снижения загрузки. Крупные ремонты в доменно-конвертерном переделе завершены. Это снимает технологические ограничения и позволяет приблизиться к проектной мощности Череповецкого комбината в 12 млн тонн.

Дальнейшая траектория будет зависеть от экспортной конъюнктуры и внутреннего спроса. Расширение инфраструктурных проектов поддерживает рынок, но геополитическая волатильность и ограничения логистики сохраняются. Компания прямо говорит о возможности корректировки плана в случае ухудшения внешних условий. Такой подход снижает ожидания резкого наращивания производства и отражает осторожность менеджмента.

Для отрасли важно, что Северсталь не форсирует объемы, а ориентируется на маржинальность. В 2024 году давление на цены и рост фрахта уже заставили производителей сокращать поставки с низкой рентабельностью.

Авто-репост. Читать в блоге >>> Северсталь может увеличить производство стали примерно на 4,5% г/г, до 11,5 млн тонн в 2026 году, учитывая завершенные работы в доменно-конвертерном переделе — ТАСС

Северсталь может увеличить производство стали примерно на 4,5% г/г, до 11,5 млн тонн в 2026 году, учитывая завершенные работы в доменно-конвертерном переделе — ТАСС«Северсталь» ожидает увеличения производства стали примерно на 4,5%, до 11,5 млн тонн в 2026 году, учитывая завершенные работы в доменно-конвертерном переделе, но может скорректировать показатель в зависимости от рынка. Об этом сообщили ТАСС в пресс-службе компании.

«С учетом завершившихся крупных ремонтов в доменно-конвертерном переделе, это означает, что мы теоретически должны выйти примерно на 11,4-11,5 млн тонн по итогам 2026 года. Но, конечно, мы будем ориентироваться на рынок и при негативном сценарии развития ситуации вполне возможна корректировка», — уточнили в пресс-службе.

Источник: tass.ru/ekonomika/25851829

Авто-репост. Читать в блоге >>> Экспортные цены на российский горячекатаный прокат будут оставаться в диапазоне $478–519 как минимум до 2028 года — прогноз Kept — Ъ

Экспортные цены на российский горячекатаный прокат будут оставаться в диапазоне $478–519 как минимум до 2028 года — прогноз Kept — ЪЭкспортные цены на российский горячекатаный прокат, по прогнозам Kept, будут оставаться около текущих уровней как минимум до 2028 года. Основная причина — слабый мировой спрос на сталь, затяжной кризис строительного сектора Китая и торговые войны, замедляющие глобальную экономику. В этих условиях любое повышение котировок будет связано скорее с инфляцией, чем с изменением фундаментальных факторов.

По базовому сценарию Kept, при сохранении текущей ситуации стоимость горячекатаного проката в портах Черного моря до 2027 года будет колебаться в пределах $478–487 за тонну (FOB), а на Дальнем Востоке — $509–519 за тонну. Рост начнется лишь в 2028 году: до $512 и $548 за тонну, а в 2029-м — до $540 и $578 соответственно. Эксперты подчеркивают, что даже эти уровни не отражают восстановления рынка, а лишь инфляционное удорожание.

Мировая сталелитейная отрасль переживает спад. По данным WSA, с января по октябрь 2025 года выпуск стали в 70 странах снизился на 2,1%, до 1,51 млрд тонн. Китай сократил производство на 3,9% (до 817,9 млн тонн), Россия — на 4,9% (до 56,5 млн тонн). На этом фоне цены на горячекатаный прокат в российских портах в третьем квартале 2025 года были на 14–15% ниже уровней прошлого года.

Авто-репост. Читать в блоге >>> Кто заплатит дивиденды в 2026 году: Северсталь, НЛМК или ММК?

Кто заплатит дивиденды в 2026 году: Северсталь, НЛМК или ММК?7 декабря 2025 года в 15:00 по МСК я проведу прямой эфир на площадке Т-Банка в рамках моего канала «Хочу жить на дивиденды».

🔍 Тема эфира — глубокий разбор Северстали, НЛМК и ММК:

— Кто сейчас эффективнее зарабатывает?

— У кого больше шансов начать платить дивиденды в 2026 году?

— Какой из этих металлургических гигантов достоин места в вашем дивидендном портфеле?Всё на основе последних отчётов — без спекуляций, только цифры и здравый смысл.

💬 Буду рад ответить на ваши вопросы в прямом эфире!

👉 Присоединяйтесь к эфиру по ссылке:

www.tbank.ru/invest/pulse/broadcast/7sanches771225/P.S. Если вы ещё не подписаны на канал «Хочу жить на дивиденды» — самое время это сделать!

$MAGN $CHMF $NLMK

Авто-репост. Читать в блоге >>>

Металлургию ждет изменение структуры внутреннего спроса — Ъ

Металлургию ждет изменение структуры внутреннего спроса — Ъ

Активный ранее рост производства металлоконструкций до 2030 года замедлится, тогда как выпуск проката и катанки будет устойчиво увеличиваться, считают аналитики Neo. Первый сегмент ограничен крупными государственными проектами, а второй — поддерживается более гибким внутренним спросом со стороны бизнеса. Металлурги в целом рассчитывают на активизацию потребления стали строительной отраслью после 2027 года.

Производство металлоконструкций в РФ с 2025 до 2030 года может увеличиться на 10,3%, до 9,6 млн тонн, стального строительного проката и катанки — на 22,3%, до 20,8 млн тонн, прогнозируют в консалтинговой компании Neo. С учетом ожидаемого роста цен обороты этих рынков к 2030 году достигнут 2,5 трлн и 2,9 трлн руб. соответственно. По прогнозам Neo, металлоконструкции с 2025 до 2030 года подорожают на 37,3%, до 272,3 тыс. руб. за тонну, легированная сталь — на 23,4%, до 84,3 тыс. руб. за тонну, нелегированная — на 31,1%, до 56,9 тыс. руб. за тонну.

Авто-репост. Читать в блоге >>>

Инсайд металлопрокат Звонил тут на пару заводов, арматуру под ноль выкупают металлотредеры. Но сейчас по ней цены конечно на лоях 42000 р/т...

ICEDONE, Дно будет весной 2026г

Покупаю металлургов и богатею: Ставка на будущий взрывной рост

Покупаю металлургов и богатею: Ставка на будущий взрывной ростНа внесённые вчера средства на ИИС докупил в свой портфель металлургов. ММК у меня уже был на 65к, добрал ещё двух из «железной троицы».

По 25к вложил в Северсталь и НЛМК. Компании находятся на локальных минимумах. Первая стоит столько же, сколько и в 2017 году. Вторая вообще, на уровнях 2010 года.

В 2024 и 2025 годах обе компании столкнулись с вызовами, связанными с неблагоприятной рыночной конъюнктурой, санкциями и падением экспорта, что отразилось на их финансовых результатах. Тем не менее, обе компании сохраняют прибыльность и реализуют стратегические проекты.

А как только речь зайдёт о дивидендах, так только и успевай пристегиваться. Тузэмун он всегда неизбежен.

Как думаете, металлурги топ?

P.s.в понедельник подгружу сделки в портфель, который доступен в описании канала 😉

Авто-репост. Читать в блоге >>> Путин подписал закон о льготах для "Газпрома", "Олкона" (входит в СевСталь) и "Роснефти"

Путин подписал закон о льготах для "Газпрома", "Олкона" (входит в СевСталь) и "Роснефти"

Путин подписал закон о льготах для «Газпрома», «Олкона» и «Роснефти»

Президент России Владимир Путин подписал закон, который, в числе прочего, предоставляет вычеты по НДПИ «Газпрому» и «Олкону» (Оленегорский горно-обогатительный комбинат, входит в «Северсталь»), а также увеличивает размер вычета для «Роснефти»

publication.pravo.gov.ru/document/0001202511280017?index=1

Соответствующие изменения вносятся в Налоговый кодекс в рамках бюджетного пакета.

Они предусматривают предоставление вычета по НДПИ Газпрому:

с 1 ноября 2026 года по 31 июля 2027 года — по 2,44 миллиарда рублей в месяц,

с 1 августа 2027 года по 31 июля 2028 года — по 3,5 миллиарда,

с 1 августа 2028 года — по 5,5 миллиарда.

Одновременно вводится коэффициент, позволяющий изымать у независимых производителей газа дополнительные доходы,

возникающие в результате опережающей индексации цен на газ для промышленности на 3 п.п. ежегодно в 2026-2028 годах.

Закон также предоставляет «Олкону» право на вычет по НДПИ в 2026-2030 годах при добыче железной руды

Авто-репост. Читать в блоге >>> Путин подписал закон, который, в числе прочего, предоставляет вычеты по НДПИ Газпрому и «Олкону» (входит в Северсталь), а также увеличивает размер вычета для Роснефти

Путин подписал закон, который, в числе прочего, предоставляет вычеты по НДПИ Газпрому и «Олкону» (входит в Северсталь), а также увеличивает размер вычета для Роснефти◾ Президент России Владимир Путин подписал закон, который, в числе прочего, предоставляет вычеты по НДПИ «Газпрому» и «Олкону» (Оленегорский горно‑обогатительный комбинат, входит в «Северсталь»), а также увеличивает размер вычета для «Роснефти». Соответствующий документ размещён на сайте официального опубликования правовых актов.

◾ Соответствующие изменения вносятся в Налоговый кодекс в рамках бюджетного пакета. Они предусматривают предоставление вычета по НДПИ «Газпрому»:

с 1 ноября 2026 года по 31 июля 2027 года — по 2,44 млрд рублей в месяц;

с 1 августа 2027 года по 31 июля 2028 года — по 3,5 млрд рублей;

с 1 августа 2Desktop 2028 года — по 5,5 млрд рублей.

◾ Замглавы Минфина РФ Алексей Сазанов ранее заявлял, что вычет в размере 5,5 млрд рублей в месяц будет действовать, предположительно, до 2034 года.

◾ Одновременно вводится коэффициент, позволяющий изымать у независимых производителей газа дополнительные доходы, возникающие в результате опережающей индексации цен на газ для промышленности на 3 п. п. ежегодно в 2026–2028 годах.

Авто-репост. Читать в блоге >>> Российские металлурги за 10 мес 2025г обеспечили 51% поставок стальных полуфабрикатов в Турцию - экспорт увеличился на 49,5% г/г до 1,52 млн т — Ъ

Российские металлурги за 10 мес 2025г обеспечили 51% поставок стальных полуфабрикатов в Турцию - экспорт увеличился на 49,5% г/г до 1,52 млн т — Ъ

Российские металлурги за 10 мес 2025г обеспечили 51% поставок стальных полуфабрикатов в Турцию — экспорт увеличился на 49,5% г/г до 1,52 млн т , следует из обзора аналитической компании SteelOrbis.

Общий импорт стальных полуфабрикатов Турцией за девять месяцев 2025 года составил 2,98 млн тонн (+8,6% г/г). Стоимость поставок оценивается в $1,44 млрд.

Годом ранее РФ также была первой по поставкам стальных полуфабрикатов в Турцию, но с долей около 37%.

Заводы в Турции готовы активно закупать импортный материал, поскольку продажи готовой стали на внутреннем рынке остаются высокими и у большинства заводов есть заказы до конца января.

В ноябре, следует из данных BigMint, спрос на стальную заготовку из РФ был слабым. Российские заводы сохранили предложения в портах Черного моря на поставку в декабре—январе на уровне $435–440 за тонну (FOB).

www.kommersant.ru/doc/8232716?tg

Авто-репост. Читать в блоге >>> СевСталь

СевСталь

Дневной график

Прогноз негативный.

Ближайшая цель снижения – 900 руб. (уже не удержит… уже не серьёзный уровень… увы .. 860 приготовиться)

Ближайшая техническая цель снижения – 828 руб., нижняя граница интервала базы “F”.

Часовой график

Авто-репост. Читать в блоге >>>

Северсталь - факторы роста и падения акций

- У Северстали самая высокая степень интеграции сырьевой базы: железной руды и каменного угля, близкая к 100%, как следствие, рекордно низкая себестоимость (20.11.2024)

- У Северстали самая большая доля продукции с выс добавленной стоимостью среди металлургов РФ (20.11.2024)

- Возможно, что мировой (китайский) рынок стали в 2024 пройдет свое дно, т.к. 100% всех производителей в Китае убыточны при текущем уровне цен (20.11.2024)

- Стратегия 2028 планирует зарабатывать +150 млрд EBITDA к уровню 2023 года, то есть всего около 410 млрд EBITDA (или +2,6 млн т металлопродукции) (20.11.2024)

- Дополнительные налоги съедают прибыль (17.10.2023)

- Снижение цен на сталь в Китае, отсутствие свободных продаж на экспорт (20.11.2024)

- Из-за высокой ставки в 2025 году стройка в РФ накроется медным тазом, отрасль скорее всего покажет худший результат, чем в 2024 году (20.11.2024)

- Пик капитальных затрат в 2025 году ~170 млрд руб (20.11.2024)

Северсталь - описание компании

ПАО "Северсталь" (ИНН 3528000597) — международная горно-металлургическая компания — концентрирует своё производство на продуктах с высокой добавленной стоимостью. Компания имеет опыт приобретения и интеграции активов в Северной Америке и Европе. Ей также принадлежат горнодобывающие предприятия в России, обеспечивающие сырьём производства компании. Акции компании котируются на российских торговых площадках РТС и ММВБ, глобальные депозитарные расписки представлены на Лондонской фондовой бирже.

Выручка Группы выросла на 4.0% по сравнению с предыдущим кварталом и составила $2,259 млн. (1 кв. 2018: $2,173 млн.) в основном благодаря росту объемов реализации дивизиона «Северсталь Ресурс» во втором квартале 2018 года;

Групповой показатель EBITDA значительно увеличился на 23.8% по сравнению с предыдущим кварталом и достиг $874 млн. (1 кв. 2018: $706 млн.) на фоне роста выручки Группы и снижения себестоимости продаж дивизиона «Северсталь Российская Сталь». Показатель рентабельности EBITDA увеличился на 6.2 п.п. и достиг рекордного уровня в 38.7% (1 кв. 2018: 32.5%). При этом показатель рентабельности Группы остается одним из самых высоких в отрасли;

Свободный денежный поток составил $598 млн. (1 кв. 2018: $289 млн.), отражая эффект от снижения чистого оборотного капитала на фоне снижения балансов дебиторской задолженности и складских запасов. Стабильный свободный денежный поток остается одним из ключевых стратегических приоритетов Компании;

Чистая прибыль составила $557 млн. (1 кв. 2018: $461 млн.), в том числе убыток по курсовым разницам в размере $56 млн. Без учета данного фактора неденежного характера чистая прибыль «Северстали» во 2 кв. 2018 года составила бы $613 млн. (1 кв. 2018: $449 млн.);

Денежные потоки на капитальные инвестиции возросли на 17.6% по сравнению с предыдущим кварталом (1 кв. 2018: $136 млн.), и составили $160 млн., что было обусловлено факторами сезонного характера. Ожидается, что программа капитальных инвестиций Группы на 2018 г. останется на уровне 49.5 млрд руб. и большей частью затронет инвестиции в коксоаглодоменное производство.

Чистый долг снизился на 80.5% до $153 млн. на конец 2 кв. 2018 (1 кв. 2018: $785 млн.), что отражает рост баланса денежных средств на конец отчетного периода ввиду генерации свободного денежного потока за квартал. Долг Компании представлен Еврооблигациями со сроками погашения в 2021, 2022 годах, а также конвертируемыми облигациями со сроками погашения в 2021 и 2022 годах;

Рекомендованные дивиденды за три месяца, завершившихся 30 июня 2018 года, составляют 45.94 рублей на акцию.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций