ВТБ продает 27.5% акций Теле2 за 42 млрд. рублей и 17% акций Ростелекома. Подробности здесь. Новость о продаже Ростелекома банку вышла вчера после закрытия торгов, сегодня акции банка открылись с гэпом вниз, Ростелеком сначала подскочил на 2%, а после упал на 2.5% от цены закрытия. Ростелеком оценен слишком дорого – 15 P/E.

Оценка, по которой Ростелеком приобретает 27.5% Теле2, соответствует P/E 24. Однако у Теле2 есть перспективы роста в отличие от Ростелекома.

«Все это выглядит как перекладывание из одного переоцененного актива в другой переоцененный актив», — мнение эксперта клуба РДВ.

| Число акций ао | 6 620 млн |

| Номинал ао | 50 руб |

| Тикер ао |

|

| Капит-я | 1 090,8 млрд |

| Опер.доход | 1 267,0 млрд |

| Прибыль | 483,7 млрд |

| Дивиденд ао | 25,58 |

| P/E | 2,3 |

| P/B | 0,4 |

| ЧПМ | 1,4% |

| Див.доход ао | 29,7% |

| ВТБ Календарь Акционеров | |

| Прошедшие события Добавить событие | |

ВТБ акции

86₽ +0.08%

-

Динамика акций Ростелекома в ближайшие дни замедлится - Альфа-Банк

Динамика акций Ростелекома в ближайшие дни замедлится - Альфа-Банк

Совет директоров компании «Ростелеком» сегодня одобрит структуру сделки по покупке Tele2, а также дату и повестку дня связанного с этим событием Внеочередного общего собрания акционеров (ВОСА). После заседания совета директоров менеджмент компании проведет телефонную конференцию для инвесторов, в ходе которой сообщит подробную информацию о сделке. Мы ожидаем, что повестка дня ВОСА также будет включать и рекомендацию совета директоров в отношении промежуточных дивидендных выплат за 2019 г., о чем было заявлено в ходе прошедшей на прошлой неделе телефонной конференции по финансовым результатам за 3К19.

Вчера газета “Коммерсант” опубликовала подробности оценки стоимости актива при слиянии. Обыкновенные акции «Ростелекома» оцениваются в 93,21 руб. за акцию нового выпуска; таким образом, вклад ВТБ в капитал «Ростелекома» составит 66 млрд руб. Оценка 10% обыкновенных акций «Ростелекома», принадлежащих его дочернему предприятию компании «Мобител», эквивалентна стоимости 10% акций T2 РТК Холдинга и составляет в обоих случаях 24 млрд руб. Таким образом, 100% акций Tele2 оценивается в 240 млрд руб. (EV составляет 376 млрд руб., исходя из чистого долга на конец 2018). Из 55%-й доли T2 RTK Holding, которую приобретет Ростелеком, 10% будут обменены, за 27,5% компания заплатит денежными средствами, полученными в результате нового выпуска акций, и оставшиеся 17,5% будут оплачены из других источников, вероятно, за счет привлечения нового долга (текущий коэффициент чистый долг/LTM EBITDA «Ростелекома» составляет 1,9x).

Авто-репост. Читать в блоге >>> Grigory Saveliev, ты бухгалтер чтоли или аудитор?)

Grigory Saveliev, ты бухгалтер чтоли или аудитор?)

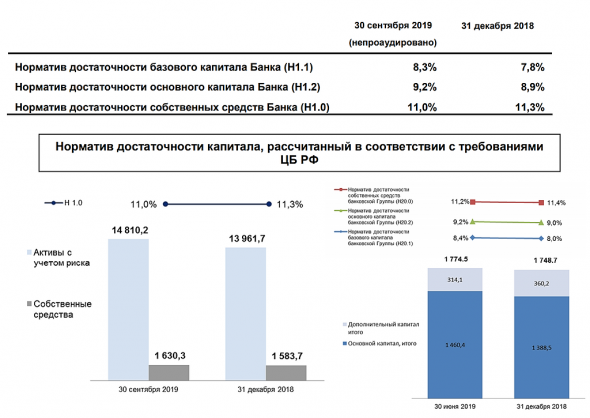

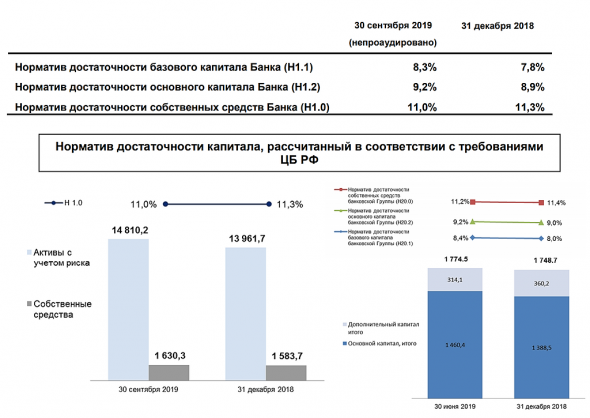

У меня больше вопрос, почему эти уровни достаточности не совпадают с теми которые были во 2 квартале ВТБ - доходность реалистична, но кейс остается спекулятивным - Финам

ВТБ - доходность реалистична, но кейс остается спекулятивным - Финам

ВТБ – второй крупнейший по активам и кредитам банк в России с активами около 15,6 трлн руб. Доля государства в капитале около 60%.

Прибыль акционеров выросла на 26% г/г в 3К2019 до 51 млрд руб. За 9 мес. компания заработала 128 млрд руб. (-8% г/г). Доходы от кредитования снизились на 8,5% в 3К2019, после резервирования – на 1,7%; комиссии повысились на 7,2%.

Цель по прибыли 200 млрд руб. может быть достигнута за счет снижения резервов и нерегулярных статей — доходов от трейдинга, переоценки активов, прибыли от сделок. По части резервирования, менеджмент понизил прогноз по стоимости риска 2019П с 1,2% до ~1%. В 4-м квартале банк планирует отразить прибыль от продажи доли в «Теле2», хотя расчеты будут закрыты в 2020 г.

Прибыль 200 млрд руб. в этом году, а также ожидания пополнения капитала через выпуск бессрочных и субординированных облигаций подкрепляют шансы на выплату 50% прибыли по итогам года. Дивиденд может составить 0,0039 руб. с доходностью 8,8%, но вряд ли это сможет стать сильным катализатором роста. «Сбербанк» предлагает сопоставимую доходность с меньшими рисками, и в следующем году ожидается стагнация прибыли (-4% г/г). В противовес банку будут работать макроэкономические тенденции — меньшие ставки, ослабление спроса на банковские кредиты, рост долговой нагрузки потребителей.

Мы сохраняем рекомендацию «держать» и целевую цену. Бумаги адекватно оценены рынком, и мы пока не видим значимых катализаторов для существенного роста.

Малых Наталия

ГК «Финам»

Авто-репост. Читать в блоге >>> ВТБ подпишется на «Ростелеком». В правительстве утвердили цену акций оператора для допэмиссии в пользу банка

ВТБ подпишется на «Ростелеком». В правительстве утвердили цену акций оператора для допэмиссии в пользу банка

Как стало известно “Ъ”, в правительстве утвердили размещение голосующих акций «Ростелекома» в рамках допэмиссии по закрытой подписке в пользу ВТБ по цене 93,21 руб. Предполагается, что ВТБ выкупит акции «Ростелекома» на общую сумму 66 млрд руб.

www.kommersant.ru/doc/4156236

Продажа большей части ВТБ

В продолжение всех моих постов про вложения в ВТБ

https://smart-lab.ru/blog/tradesignals/541459.php#comments

https://smart-lab.ru/blog/tradesignals/549418.php

https://smart-lab.ru/blog/548331.php

https://smart-lab.ru/blog/tradesignals/550876.php

Продаю 90% своей позиции банка ВТБ, так как цена уже подходит к линии годового ATR(коричневая линия), цена может не дойти до нее несколько пунктов, а может наоборот пробить ее, но это мне не известно поэтому фиксирую прибыль...

… и в этом году с ВТБ пока что больше ничего не жду, может и будет выстрел по срабатыванию стопов и маржин-колов шортистов, но это движение уже возьму очень малым обьемом. Конечно фундаментальные предпослылки к дальнейшему росту есть в виде увеличения чистой прибыли.После отчетности цена выросла, однако коррекцию никто не отменял… ну вообщем время покажет .

Единственно меня смутил такой момент, я вот в телеграме прочел, что чистая прибыль уменьшилась,

Авто-репост. Читать в блоге >>>

Дмитрий Широков, да эту помойку за счастье по 48 продать, ох и трудно банкам придется в 2020, но я буду уже тогда работать только со сбером, в ВТБ я больше не ногой

Александр, Ну на следуйщий год надо еще смотреть как будут события развиваться

Продажа большей части ВТБ

В продолжение всех моих постов про вложения в ВТБ

https://smart-lab.ru/blog/tradesignals/541459.php#comments

https://smart-lab.ru/blog/tradesignals/549418.php

https://smart-lab.ru/blog/548331.php

https://smart-lab.ru/blog/tradesignals/550876.php

Продаю 90% своей позиции банка ВТБ, так как цена уже подходит к линии годового ATR(коричневая линия), цена может не дойти до нее несколько пунктов, а может наоборот пробить ее, но это мне не известно поэтому фиксирую прибыль...

… и в этом году с ВТБ пока что больше ничего не жду, может и будет выстрел по срабатыванию стопов и маржин-колов шортистов, но это движение уже возьму очень малым обьемом. Конечно фундаментальные предпослылки к дальнейшему росту есть в виде увеличения чистой прибыли.После отчетности цена выросла, однако коррекцию никто не отменял… ну вообщем время покажет .

Единственно меня смутил такой момент, я вот в телеграме прочел, что чистая прибыль уменьшилась,

Авто-репост. Читать в блоге >>>

Дмитрий Широков, да эту помойку за счастье по 48 продать, ох и трудно банкам придется в 2020, но я буду уже тогда работать только со сбером, в ВТБ я больше не ногой Продажа большей части ВТБ

Продажа большей части ВТБ

В продолжение всех моих постов про вложения в ВТБ

https://smart-lab.ru/blog/tradesignals/541459.php#comments

https://smart-lab.ru/blog/tradesignals/549418.php

https://smart-lab.ru/blog/548331.php

https://smart-lab.ru/blog/tradesignals/550876.php

Продаю 90% своей позиции банка ВТБ, так как цена уже подходит к линии годового ATR(коричневая линия), цена может не дойти до нее несколько пунктов, а может наоборот пробить ее, но это мне не известно поэтому фиксирую прибыль...

… и в этом году с ВТБ пока что больше ничего не жду, может и будет выстрел по срабатыванию стопов и маржин-колов шортистов, но это движение уже возьму очень малым обьемом. Конечно фундаментальные предпослылки к дальнейшему росту есть в виде увеличения чистой прибыли.После отчетности цена выросла, однако коррекцию никто не отменял… ну вообщем время покажет .

Единственно меня смутил такой момент, я вот в телеграме прочел, что чистая прибыль уменьшилась,

Авто-репост. Читать в блоге >>>

Народ, нихрена не понимаю!

ВТБ чет мухлюет со своим показателем достаточности капитала.

Раньше они его везде показывали, а сейчас, этот показатель у них резко упал и вообще не соответствует прошлым предыдущим значениям...

Может кто пояснить:)

Тимофей Мартынов, в базовый и основной капитал попадает нераспределенная прибыль (но только аудированная), она есть, и он вырос соответственно, а в разницу между основным и собственными средствами банка (т.е. дополнительный капитал) попадают переоценки, неаудированная прибыль, и разные способы привлеченного капитала, типа субординированных депозитов и префов. Если при росте основного дополнительный сократился, значит либо что-то переоценили, либо прибыль из неаудированной попала в аудированную (в данном случае скорее всего это), либо суборд отдали или префы погасили Госдума одобрила законопроект об отмене банковского роуминга.

Госдума одобрила законопроект об отмене банковского роуминга.

15:57

Москва, 12 ноября — «Вести.Экономика». Законопроект об отмене комиссии за межрегиональные переводы внутри одного банка в России прошел первое чтение в парламенте.

Поправки к закону «О банках и банковской деятельности», принятые в первом чтении, направлены на отмену так называемого «банковского роуминга» на территории страны. В пояснительной записке к документу отмечается, что размер комиссии при переводе денежных средств по счетам физических лиц «не может быть обусловлен открытием указанных банковских счетов в разных обособленных подразделениях кредитной организации».

Премьер-министр РФ Дмитрий Медведев на заседании правительства в октябре 2019 г. подчеркнул, что «банковский роуминг» является межрегиональной дискриминацией внутри России. По его словам, подобная практика «недопустима и должна быть устранена».

В одобренных в первом чтении законодательных нормах отмечается, что после окончательного утверждения поправок требования к унификации тарифов кредитных организаций при осуществлении переводов на всей территории России в связи с устанавливаемыми требованиями «предусматриваются по истечении 180 дней со дня его официального опубликования».

Подробнее: https://www.vestifinance.ru/articles/128070

В правительстве утвердили цену акций для допэмиссии Ростелеком в пользу ВТБ — по 93,21 руб.

В правительстве утвердили цену акций для допэмиссии Ростелеком в пользу ВТБ — по 93,21 руб.

ВТБ подпишется на «Ростелеком»

12.11.2019, 18:41

Как стало известно “Ъ”, в правительстве утвердили размещение голосующих акций «Ростелекома» в рамках допэмиссии по закрытой подписке в пользу ВТБ по цене 93,21 руб. Предполагается, что ВТБ выкупит акции «Ростелекома» на общую сумму 66 млрд руб.

В правительстве согласовали оценку голосующих акций «Ростелекома» для допэмиссии в пользу ВТБ по 93,21 руб. за акцию, сообщил “Ъ” источник, знакомый с условиями сделки. Информацию об оценке одной обыкновенной акции «Ростелекома» в пресс-службах компании и ВТБ не комментируют. Цену размещения дополнительных акций «Ростелекома» 13 ноября определит совет директоров оператора, следует из повестки заседания, опубликованной компанией 12 ноября.

По данным “Ъ”, в правительство была представлена оценка одной обыкновенной акции «Ростелекома» и 55% долей в уставном капитале оператора связи ООО «Т2 РТК Холдинг» (оказывает услуги под брендом Tele2).

Отчет об оценке датирован 8 октября 2019 года, все активы оценивались по состоянию на 31 декабря 2018 года. Указанная в нем стоимость 55% доли «Т2 РТК Холдинг» — 132 млрд руб. Стоимость одной обыкновенной акции «Ростелекома» в составе 100% пакета обыкновенных акций составила 100,6 руб. Привилегированные акции «Ростелекома» оценщик оценил с дисконтом в 16% к обыкновенным, утверждает источник “Ъ”, близкий к оператору.

Как сообщал “Ъ” 11 ноября, по условиям сделки ВТБ подпишет договор о выкупе около 708 млн обыкновенных акций «Ростелекома». Оператор рассчитывает привлечь в результате допэмиссии 66 млрд руб., уточнил собеседник “Ъ”. Ранее о такой же оценке сообщал РБК. 11 ноября “Ъ” писал, что допэмиссия может оцениваться примерно в 56 млрд руб. исходя из рыночных котировок акций на 8 ноября 2019 года.

Сделка проходит в рамках консолидации «Ростелекомом» 55% «Т2 РТК Холдинга». «Ростелеком» уже контролирует 45% «Т2 РТК Холдинга», остальные 55% у Tele2 Russia Holding AB (50% в нем принадлежат ВТБ, 40% — Invintel B.V. Алексея Мордашова, 10% — банку «Россия» Юрия Ковальчука и его партнеров).

Как сообщал “Ъ”, «дочка» «Ростелекома» «Мобител» и Tele2 Russia Holding AB заключат договор об обмене 10% обыкновенных акций «Ростелекома» на 10% долей в «Т2 РТК Холдинге». Еще 45% «Т2 РТК Холдинга» «Ростелеком» выкупит у Tele2 Russia Holding AB, оплатив денежными средствами.По нынешним условиям сделки, за 45% «Т2 РТК Холдинга» «Ростелеком» заплатит 108 млрд руб. денежных средств из которых 66 млрд руб., как предполагается, он привлечет в результате допэмиссии в пользу ВТБ.

В рамках договора мены стороны признали равноценной стоимость 10% обыкновенных акций «Ростелекома» и 10% «Т2 РТК Холдинга» — 24 млрд руб. Из каких источников будут привлечены еще 42 млрд руб. для выкупа 17,5% «Т2 РТК Холдинга», в пресс-службе «Ростелекома» оперативно не уточнили.

www.kommersant.ru/doc/4156236#full

Народ, нихрена не понимаю!

ВТБ чет мухлюет со своим показателем достаточности капитала.

Раньше они его везде показывали, а сейчас, этот показатель у них резко упал и вообще не соответствует прошлым предыдущим значениям...

Может кто пояснить:)

Тимофей Мартынов,

Я вот здесь смотрю www.banki.ru/banks/ratings/?BANK_ID=327&date1=2019-10-01&date2=2019-09-01

По отчету ВТБ: сам по себе отчет банка неплох, чистые процентные и комиссионные доходы достаточно стабильны, при этом продолжается тренд снижения доли просроченных кредитов (5,5%), стоимость риска составила в отчетном квартале уменьшилась до 1%, поддерживает маржу опережающий рост кредитов физическим лицам, в том числе — ипотеки, корпоративный же портфель в целом повторяет динамику рынка. Прогноз менеджмента предполагает рост корпоративного кредитного портфеля менее 5%, и рост кредитного портфеля физических лиц на 20% за 2019 год.

Основным трендом в банковском секторе сейчас является продолжение цикла снижения процентных ставок. И если при развороте уровня ставок (2-3-й кварталы 2019), этот процесс оказал даже краткосрочное поддерживающее влияние на маржу, то по мере продолжения снижения ставок, процентная маржа неизбежно будет снижаться с резким падением в случае разворота динамики ключевой ставки вверх (пассивы в среднем более короткие, чем активы, и быстрее отразят рост ставки, в то время, как значительная часть кредитов будет с зафиксированной ранее низкой ставкой). Отдельно следует упомянуть влияние тренда снижения ключевой ставки через рынок ценных бумаг: у ВТБ, как и прочих крупных банков существенный портфель облигаций, и эти бумаги по мере снижения доходностей рынка дорожали. Во-первых, этот процесс уже явно подходит к завершению (прекратится положительный эффект переоценки облигаций), а во-вторых, при смене тренда ключевой ставки, либо любых нервных движениях у нерезидентов, цена облигаций может скорректироваться, и в результате у банка будет отрицательная переоценка вместо положительной.

Уместно провести небольшое сравнение ВТБ со Сбербанком: рыночная капитализация ВТБ всего 0,7 капитала (включая привилегированные акции), против почти 1,3 у Сбера, однако это совершенно оправданно эффективностью ВТБ — рентабельность капитала (ROE) которого составляет 10,4% против 20,7% у Сбера, и получается, что P/E = 6.6 (с учетом префов) против 6,2 у Сбера, т.е. ВТБ стоит на рынке даже чуть дороже, чем Сбер. Устойчивость ВТБ к спаду в экономике гораздо ниже, чем у Сбера: рентабельность активов ROA составляет всего 1,07% против 2,87% у Сбера, чистая процентная маржа 3,3% против 5,1% у Сбера. Необходимо отметить, что большая маржа Сбербанка говорит о несколько большем потенциале ее снижения от процесса снижения ставок (большая маржа Сбера обусловлена более дешевыми пассивами, стоимость которых не получится снижать на такое же количество процентных пунктов, как другим банкам, при том, что % доход по активам будет снижаться приблизительно также, как у прочих крупных банков в силу серьезной конкуренции). Также демонстрацию различия двух крупнейших российских банков мы видим прямо в сегодняшних новостях про переход долга Мечела из Сбера в ВТБ. Про финансовое положение Мечела промолчим. Вероятно, ВТБ планирует добавить этот актив в свою коллекцию непрофильных бизнесов, постепенно превращаясь в аналог ВЭБа, в то время, как Сбербанк концентрируется на финансовом бизнесе и инновационном направлении.

Ранее А. Костин прогнозировал прибыль банка в 200 млрд. за 2019 год. Эта цифра вполне достижима, учитывая, что ВТБ планирует отразить переоценку по сделке с долей в TELE2 в результатах за 4-й квартал, а также возможность немного «поиграть» с резервами. В случае выхода на данный результат, при текущих ценах акций, дивидендная доходность ВТБ будет сравнима со Сбером.

Резюме: акции банка ВТБ оценены относительно справедливо с учетом текущей ситуации, однако нельзя забывать два важных момента:

1 — финансовый результат кредитной организации легко корректируется в достаточно широких пределах творческим подходом к формированию/восстановлению резервов;

2- в случае замедления экономики и / или разворота тренда снижения ключевой ставки на ее рост, банки окажутся первыми пострадавшими, и в этом случае устойчивость Сбербанка существенно выше, чем даже у ВТБ.

Grigory Saveliev, твой комментарий опять победил Статистика по клиентам участников торгов фондового рынка Московской Биржи публикуется на ежемесячной основе

Статистика по клиентам участников торгов фондового рынка Московской Биржи публикуется на ежемесячной основе

Зарегистрированных клиентов в Системе торгов

Зарегистрировано Октябрь 2019 Сентябрь 2019

Физические лица 5 073 106 4 754 345

Юридические лица 25 146 24 873

Иностранные физлица 12 520 12 178

Иностранные юрлица 5 604 5 574

Передавшие средства в ДУ 56 793 54 026

Всего 5 173 169 4 850 996

Активных клиентов (совершивших в течение месяца хотя бы одну сделку)

Зарегистрировано Октябрь 2019 Сентябрь 2019

Физические лица 306 419 260 021

Юридические лица 1 203 1 075

Иностранные физлица 1 069 920

Иностранные юр лица 267 270

Передавшие средства в ДУ 10 794 12 222

Всего 319 752 274 508

p.s. Население России 146,78 млн человек из них активно торгующих на фондовом рынке всего лишь 0,21% россиян.

p.p.s. ИИС понаоткрывали на родственников или один спекуль сразу в нескольких избушках — вот и все увеличение Общего количества.

Начал формировать шортовую позицию по ВТБ.

Шорт лесенкой, от 0.047825 и выше расставил на продажу.

Первый шорт от 0,047825 прошел.

Марэк, то есть, тебе как бы пофиг, что бумага идёт на таких объёмах наверх?..)

я бы тебя сейчас прямо уволил бы

Роман Лисин,(Советский Союз), наверно в БКС трудится)

Они мастера на растущем рынке в шортах миллиарды просирать

12.11.2019

ВТБ в настоящее время входит в тройку крупнейших брокеров Московской биржи по числу зарегистрированных клиентов. Согласно данным торговой площадки, по итогам октября 2019 года у Сбербанка было 1,023 млн клиентов, у Тинькофф-банка — 806 тыс. клиентов, у ВТБ — 570 тыс. клиентов. С начала года в абсолютных цифрах максимальный прирост клиентов наблюдался у Тинькофф-банка — 520 тыс., Сбербанк привлек 479 тыс. человек, ВТБ — 250 тыс. человек.

Марэк, клиентов много, а комиса с них крохи. У Тинька особенно, сборище нищебродов… В последние два дня интересно выглядят акции ВТБ - Финам

В последние два дня интересно выглядят акции ВТБ - Финам

В последние два дня интерес представляют бумаги ВТБ.

Акции банка пробили уровень сопротивления 0,045 рубля и закрепились выше 0,047.

На отметке 0,05 можно задумываться о фиксации прибыли. Защитный стоп-приказ можно поставить на отметке 0,045…

Дроздов Сергей

ГК «Финам»

Авто-репост. Читать в блоге >>>

я бы тебя сейчас прямо уволил бы

я бы тебя сейчас прямо уволил бы

Роман Лисин,(Советский Союз),

Судя по твоему посту ты представитель избушки. Это тебе торгующему на избу покуй куда пойдет акция, потому что деньги не твои, а избы на которую ты работаешь. В случае пролета в акциях, ты просто не получшь квартальные бонусы и всего-то делов, а твою зарплату тебе выплатят всегда.

В отличии от тебя, я торгую на свои и денег у меня не так много, и в случае пролета в акциях я теряю свои деньги, и зарплату мне никто не платит за то, что я торгую на фонде.

Вот в этом вся суть и огромная разница между избой и обычным спекулем.

ВТБ - факторы роста и падения акций

- Если ВТБ закончит "мутить" с непрофильными активами, то RoE банка вырастет (02.06.2019)

- С июля банк работает в прибыль, убытки остались в 2022 году (14.03.2023)

- Допэмиссия должна решить все проблемы с достаточностью капитала. Дальше курс на восстановление прибыли. (14.03.2023)

- Купленные Открытие и РНКБ вместе зарабатывали 80 млрд руб. чп в 2021 году (+23% к ЧП ВТБ в 2021 году). (14.03.2023)

- При подсчете рыночной капитализации ВТБ надо учитывать 520 млрд рублей, на которые были выпущены привилегированные акции в пользу Минфина и ВТБ - эти акции на рынке не торгуются, но ВТБ имеет обязательство платить по ним дивиденды (17.03.2017)

- Выплаты по префам ВТБ существенно влияют на див. доходность обычки. (22.03.2017)

- Участники рынка могут опасаться, что повышение процентных ставок вызовет снижение спроса на кредиты со стороны физических лиц (29.10.2021)

- Банк пользуется всеми послаблениями ЦБ, дивидендов здесь можно ожидать годами. (14.03.2023)

- Самая низкая достаточность капитала Н1 среди публичных банков, что в теории может означать очередную допэмиссию (14.12.2024)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

ВТБ - описание компании

ВТБ — второй по размеру активов банк в России. Является системно значимым банком, основным акционером является государство в лице РФФИ (60,9%).1 Допэмиссия 1К2023 = 149 млрд руб

2 Допэмиссия 2К2023 = 93,8 млрд руб

Головной банк группы ВТБ, в которую входят: ВТБ, ВТБ 24, Банк Москвы, Почта банк, Мосводоканалбанк, Транскредитбанк, ВРБ Москва, Еврофинанс Моснарбанк, Банк ВТБ Северо-Запад. В состав группы также входят банки -нерезиденты: ВТБ Банк (Украина), ВТБ Беларусь (Беларусь), ДО АО Банк ВТБ (Казахстан), ЗАО «Банк ВТБ (Армения)», Vietnam-Russia Joint Venture Bank, Russian Commercial Bank (Cyprus) Ltd., ОАО Банк ВТБ (Азербайджан), Banco VTB-Africa S.A., АО «Банк ВТБ (Грузия)», ВТБ Банк (Франция), АО ВТБ Банк (Германия), ВТБ Банк (Австрия) АГ. Также имеются филиал в Китае и Индии.

В октябре 2015 года получил статус члена Шанхайской биржи золота (Shanghai Gold Exchange, SGE) с правом участия в торгах на международном отделении биржи в зоне свободной торговли Шанхая.

Уставный капитал ВТБ составляет 651,34 млрд руб.

12,96 трлн обыкновенных акций (на 130 млрд руб по номиналу), из которых 60,935% принадлежат Росимуществу.

Также в уставный капитал входят 21,404 триллиона привилегированных акций (на 214 млрд руб), принадлежащих Минфину РФ.

АСВ принадлежат 3,074 триллиона привилегированных акций типа А (на 307,4 млрд руб), или 47,2% уставного капитала ВТБ.

Обыкновенные акции составляют лишь 1/3 уставного капитала ВТБ:

Обыкновенные акции ВТБ торгуются на Московской Бирже, а также на LSE в виде ГДР.

1 ГДР на акции ВТБ эквивалентен 2000 обыкновенных акций.

ВТБ является акционером следующих компаний:

✅Группа ПИК == 23,05%

✅

✅

✅

✅

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций