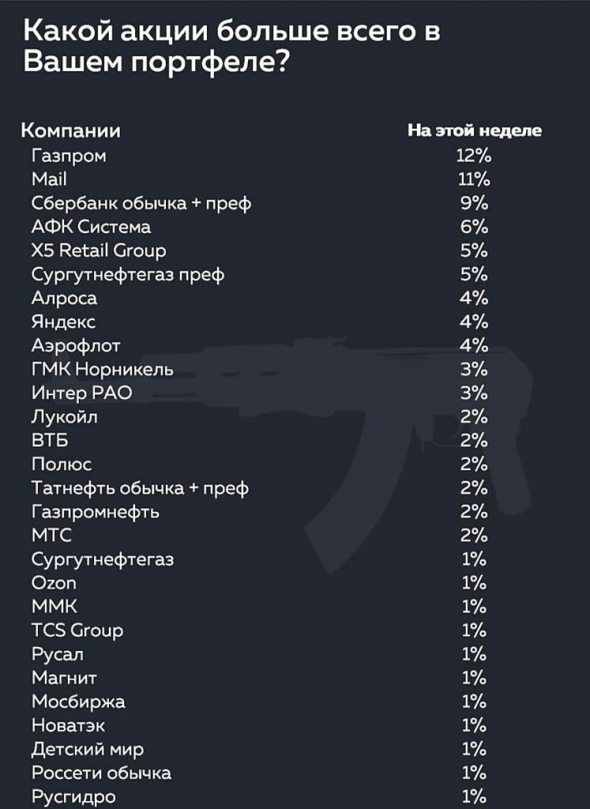

Mail Ru Group - перспективы развития новых направлений и вывод активов на IPO - КИТ Финанс Брокер

Описание компании: Mail.ru Group — российская IT компания, объединяет более 100 проектов. Ключевые — ВКонтакте, Одноклассники, Delivery Club, Ситимобил, Юла, Warface. Компания демонстрирует двухзначный рост выручки, и как полагается компаниям роста инвестирует полученные доходы в дальнейшее развитие.

Финансовые результаты: Выручка компании за год выросла на 21,2% по сравнению с 2019 г. – до 107,4 млрд руб. в основном благодаря масштабированию игрового бизнеса и сервисов онлайн-образования, выручка которых выросла в 3,1 раза.

При этом чистая прибыль снизилась на 32,1% – до 10 млрд руб. из-за роста операционных расходов на маркетинг и персонал, а также из-за снижения рекламных доходов в социальных сетях из-за влияния пандемии COVID-19.

Mail Group в 2020 г. значительно увеличила инвестиции в развитие бизнеса, чтобы увеличить долю на таких перспективных ранках, как доставка еды, онлайн-игры и онлайн-образование.

В результате чего, компания получила убыток в 2020 г. из-за участия в таких ассоциированных компаниях и совместных предприятиях, как AliExpress Россия и O2O. В частности, из-за экосистемы O2O, в которую включила популярный сервис доставки еды Самокат.

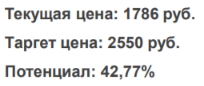

На фоне полученного убытка, котировки Mail Group показывают отрицательную динамику. Участники рынка не ожидали такого убытка от компании роста. Мы же наоборот, подтверждаем рекомендацию покупать бумаги Mail Group с целевым ориентиром 2550 руб. Текущие инвестиции в персонал, маркетинг и покупка компаний, позволят занять доминирующее положение на таких рынках, как доставка еды, онлайн-игры и онлайнобразование.

КИТ Финанс Брокер

Авто-репост. Читать в блоге

>>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций