Ну не знаю, я на таких «байках» часть продал )

ZaPutinNet, а зачем? компания платит солидные дивиденды и может их на 33% увеличить если отремонтирует блок, какой смысл её продавать?

| Число акций ао | 63 049 млн |

| Номинал ао | 0.4 руб |

| Тикер ао |

|

| Капит-я | 99,4 млрд |

| Выручка | 134,3 млрд |

| EBITDA | – |

| Прибыль | 39,4 млрд |

| Дивиденд ао | – |

| P/E | 2,5 |

| P/S | 0,7 |

| P/BV | 0,4 |

| EV/EBITDA | – |

| Див.доход ао | 0,0% |

| Юнипро Календарь Акционеров | |

| 06/03 Отчет МСФО за 2025 год | |

| 06/03 Отчет РСБУ за 2025 год | |

| 13/03 Дата отсечки под собрание акционеров | |

| 07/04 Собрание акционеров | |

| 29/04 Отчет РСБУ за 3 месяца 2026 года | |

| 29/07 Отчет РСБУ за 6 месяцев 2026 года | |

| 06/08 Отчет МСФО за 6 месяцев 2026 года | |

| 29/10 Отчет МСФО за 9 месяцев 2026 года | |

| Прошедшие события Добавить событие | |

Ну не знаю, я на таких «байках» часть продал )

достали старый скелет из шкафа?👇

Роман Ранний, откуда новость? От самой компании или опять какой-нибудь телего-канал?

достали старый скелет из шкафа?👇

юнипро защитная фишка, немцы не будут вводить санкции против немцев, сидим спокойно

что за скупка?

Andrealin, инсайдер покупает, который в телеге вем велел прдать

что за скупка?

Также снизились платежи по ДПМ из-за снижения доходности ОФЗ.

Дилетант, опа! ДПМ чтоль привязана к плавающим ставкам?

я чето подзабывать стал

я думал там сразу доходность возврата инвестиций фиксируется

ведь когда ты строишь блоки ты занимаешь под один процент (высокий) а потом ставка если падает, то норма возврата получается не удовл.

Тимофей Мартынов, я тоже так думал, но в презентации они написали, что выплаты по ДПМ плавающие

Также снизились платежи по ДПМ из-за снижения доходности ОФЗ.

Дилетант, опа! ДПМ чтоль привязана к плавающим ставкам?

я чето подзабывать стал

я думал там сразу доходность возврата инвестиций фиксируется

ведь когда ты строишь блоки ты занимаешь под один процент (высокий) а потом ставка если падает, то норма возврата получается не удовл.

ПАО Юнипро 1 пол 2020

1. Конъюнктура: рост выработки на ГЭС совпал с локдауном и падением спроса на электроэнергию. На рынке зафиксировано перепроизводство, в результате цены упали на 11-14% г/г. Гидрогенерация заместила выработку на ГРЭС, которые принадлежат Юнипро, в 1пол 2020 спад составил 14,1%.

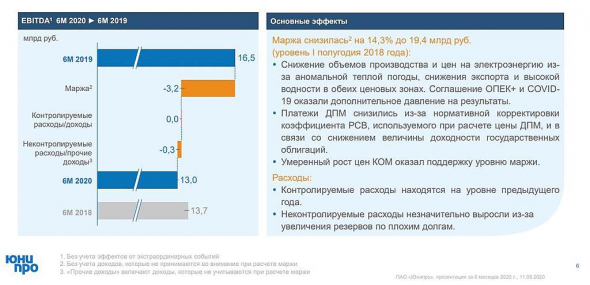

2. Финансовые результаты: из-за снизившейся выработки выручка в 1 пол 2020 упала на 12,1% до 37,6 млрд, EBITDA – на 26% до 13 млрд, базовая чистая прибыль – на 26% до 8,2 млрд. Также снизились платежи по ДПМ из-за снижения доходности ОФЗ. Операционные затраты почти не изменились из-за роста закупок электроэнергии со стороны и обесценения ОС и НМА.

Показатели на уровне 1 пол 2018-го. OCF составил 10,9 млрд, полностью покрывает CAPEX в размере 4,3 млрд.

3. Финансовое положение: компания погасила последние 2,5 млрд займа и теперь не имеет краткосрочных и долгосрочных долгов.

4. Перспективы: очередной перенос срока запуска 3 блока Березовской ГРЭС уже на конец 1 кв 2021 из-за пандемии (впоследствии возобновятся платежи за мощность). Осталось инвестировать всего 6 млрд. Уже с 1 кв 2020 заканчиваются платежи по ДПМ на энергоблоках Шатурской и Яйвинской, а в 3 кв – на двух блоках Сургутской ГРЭС. Частично будет компенсировано модернизацией 3 блоков Сургутской ГРЭС, однако поставка мощности (и платежи) начнется только в 2022 и 2024-2025 гг.

5. Дивиденды: в декабре выплатят 11 коп/акц (3,4% чистыми), в 2021-2022 обещают уже 32 коп/акц (9,8% годовых чистыми). Многое зависит от запуска 3 блока Березовской ГРЭС, если опять затянут, повышение дивов перенесется, т.к. в 1 пол payout был 85%, а еще нужно проводить CAPEX. Но текущие 22 коп/акц они в любом случае заплатят.

6. Вывод: компания без долга с привлекательными дивидендами, которые имеют перспективу роста. Наверное, самая понятная и предсказуемая история в российской генерации. Купил и забыл.

Юнипро МСФО 6мес2020 Висим только на дивидендах

За полгода важное:

Нераспределенная прибыль чуть шевельнулась до 55,06 млрд руб.

Долгосрочные обязательства уменьшились до 5,857 млрд руб на 4,6 %

Краткосрочные обязательства уменьшились хорошо до 6,8 млрд руб на 30,6 %

Год к году важное:

Выручка за 6мес2020 минус 12,1% (37,553 млрд руб) из-за сокращения объема генерации и падения цен на рынке на сутки вперед. Тепло мол, и даже мол соглашение ОПЕК+ и коронавирус снизили спрос на электроэнергию. Выручка упала по всем статьям.

Операционные расходы за 6мес2020 минус жалкий 1,1% (29,277 млрд руб).

Финансовая деятельность и игры с хеджированием и переносом его результатов привели к уменьшению совокупного дохода до 6,858 млрд руб, минус 36,1%. Куда как хуже материнской Uniper, у которой чистая прибыль лишь на 26,5% ниже.

Прибыль на акцию за полгода упала до 0,11 руб (в 1пг2019 0,175 руб), минус 37,1%. Печально.

И ужасно надоевший перенос запуска третьего энергоблока Березовской ГРЭС на 1 полугодие 2021г. А как ожидали запуска в конце 2020г! Даже оставшиеся затраты в 7 млрд руб уже никого не интересуют (за полгода еще потребовалось 1 млрд на ремонт добавить). По сути котировки висят только на планах о выплате дивидендов по 20 млрд руб дивидендов в 2021, 2022 годах, да и в декабре еще 7 млрд руб (а планировали 13). Кто же рубанет ниточку, на которой висят котировки? Вот уже вторую ниточку тянет Ульф Баккмайер про планы 20 млрд дивидендов и в 2023, 2024 годах.

Прогнозы по EBITDA — медленное сползание на уровень 25 млрд руб. За 1пг2020 EBITDA сократилась на 19% до 13,2 млрд руб.

Одно радует, компания активно готовится к переводу с договоров о предоставлении мощности (ДПМ) на конкурентный отбор мощности (КОМ). Может Фортум что-то сделает? Так долго ведь он настойчиво покупал.

Также снизились платежи по ДПМ из-за снижения доходности ОФЗ.

🇷🇺Юнипро (UPRO) ПОКУПАТЬ👍

Инвестиционный горизонт: 2 — 3 месяца

Цена входа: текущая рыночная

Цель: 3,15 руб.

Потенциальная доходность на сделку: 16%

Объём входа: 21%

Стоп-приказ: 2,56 руб.

Технический анализ

Бумага торгуется в боковом широком тренде, где низкой точкой находится уровень 2,70 руб. Открывать позиции стоит от текущих уровней с целью 3,15 руб. При покупке на 21% и выставлением стоп заявки на уровне 2,56 руб., риск на портфель составит 1,10%. Соотношение прибыль/риск составляет 3,2.

Фундаментальный фактор

«Юнипро» — компания тепловой генерации электроэнергии. В состав входят 5 тепловых станций с суммарной установленной мощностью 11,205 ГВт.

Отчет по МСФО за 1П 2020 отразил неблагоприятные отраслевые тенденции — снижение загрузки ТЭС на фоне высокой водности, снижение спроса на энергопотребление из-за аномально теплой зимы, карантина, сокращения загруженности нефтяных компаний. Производство электроэнергии сократилось в 1П 2020 на 14,1% г/г, тепла — на 12,4% г/г.

Несмотря на не совсем позитивную отчетность по компании, есть и положительные моменты, это запуск новых мощностей, после ремонта энергоблока, что приведет к увеличению EBITDA на 30% и прозрачная дивидендная политика, при текущих ценах размер дивидендов составляет около 8-9%.

_investmentconsulting@corp.finam.ru

Манипуляторы😀 на днях только велели продавать до 2,50

drbv, и ведь подняли пару процентов

🇷🇺Юнипро (UPRO) ПОКУПАТЬ👍

Инвестиционный горизонт: 2 — 3 месяца

Цена входа: текущая рыночная

Цель: 3,15 руб.

Потенциальная доходность на сделку: 16%

Объём входа: 21%

Стоп-приказ: 2,56 руб.

Технический анализ

Бумага торгуется в боковом широком тренде, где низкой точкой находится уровень 2,70 руб. Открывать позиции стоит от текущих уровней с целью 3,15 руб. При покупке на 21% и выставлением стоп заявки на уровне 2,56 руб., риск на портфель составит 1,10%. Соотношение прибыль/риск составляет 3,2.

Фундаментальный фактор

«Юнипро» — компания тепловой генерации электроэнергии. В состав входят 5 тепловых станций с суммарной установленной мощностью 11,205 ГВт.

Отчет по МСФО за 1П 2020 отразил неблагоприятные отраслевые тенденции — снижение загрузки ТЭС на фоне высокой водности, снижение спроса на энергопотребление из-за аномально теплой зимы, карантина, сокращения загруженности нефтяных компаний. Производство электроэнергии сократилось в 1П 2020 на 14,1% г/г, тепла — на 12,4% г/г.

Несмотря на не совсем позитивную отчетность по компании, есть и положительные моменты, это запуск новых мощностей, после ремонта энергоблока, что приведет к увеличению EBITDA на 30% и прозрачная дивидендная политика, при текущих ценах размер дивидендов составляет около 8-9%.

_investmentconsulting@corp.finam.ru

Манипуляторы😀 на днях только велели продавать до 2,50