Юнипро: результаты за 2К18 по МСФО: EBITDA +8% г/г

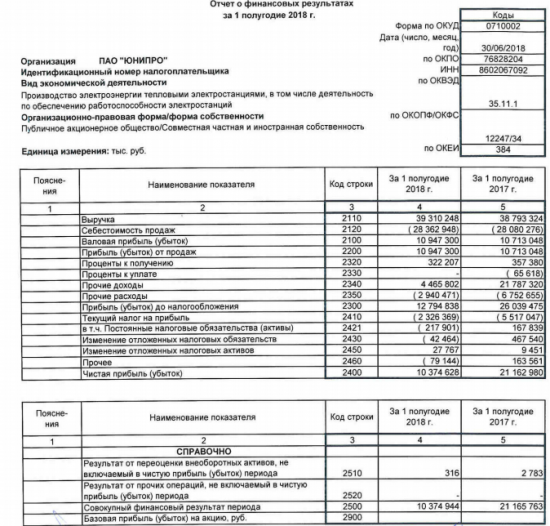

Выручка выросла на 1% г/г до 17.3 млрд руб., т.к. снижение отпуска электроэнергии на 7% г/г было нивелировано ростом цен РСВ и увеличением платежей по ДПМ Сургутской ГРЭС-2. Показатель EBITDA подскочил на 8% г/г (против 2К17 с корректировкой на разовую страховую выплату за Березовскую ГРЭС в размере 20.4 млрд руб.) и достиг 6.0 млрд руб. на фоне снижения контролируемых операционных расходов, в частности, по ремонту третьего блока Березовской ГРЭС). Чистая прибыль составила 3.1 млрд руб. (против скорректированного показателя минус 0.6 млрд руб. во 2К17), отражая рост EBITDA. Капзатраты выросли на 11% г/г до 2.9 млрд руб., из которых приблизительно 70% было направлено на восстановление Березовской ГРЭС. В 1П18 FCF достиг 7.8 млрд руб., увеличившись на 51% г/г против 5.1 млрд руб. в 1П17 (с корректировкой на страховую выплату).

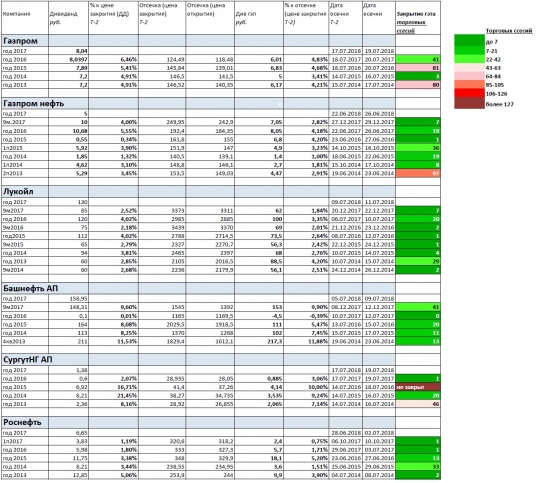

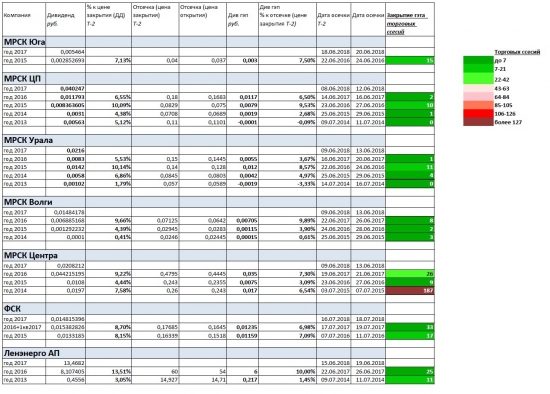

Результаты демонстрируют сильную динамику в годовом сопоставлении (против скорректированного 2К17), и поэтому мы рассматриваем их как ПОЗИТИВНЫЕ для акций с точки зрения восприятия, наряду с объявлениями, сделанными вчера на телеконференции (см. отдельную новость ниже). Мы подтверждаем нашу рекомендацию ПОКУПАТЬ по Юнипро, поскольку мы по-прежнему считаем ее одной из самых привлекательных дивидендных историй среди публичных энергогенераторов в России. У компании есть огромный потенциал роста дивидендов, который проявится во 2П19, как только компания вновь запустит свой третий энергоблок Березовской ГРЭС. Последний должен заметно повысить финансовые показатели и денежные потоки Юнипро.АТОН

читать дальше на смартлабе

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций