Коллеги, подскажите новичку, чем вам МТС ни Юнипро?

4Give, 4Give, во первых ты стебаешься(ты не новичёк, а давно на форуме), а во вторых, я согласен по поводу МТС.

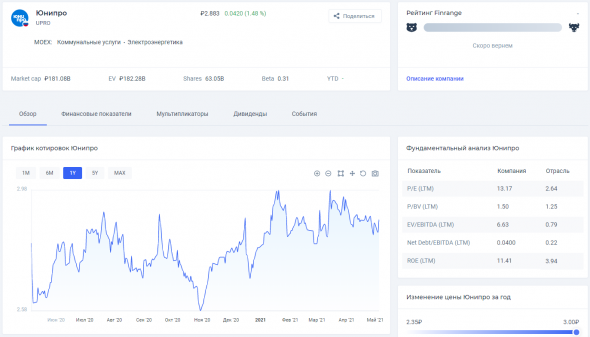

| Число акций ао | 63 049 млн |

| Номинал ао | 0.4 руб |

| Тикер ао |

|

| Капит-я | 102,1 млрд |

| Выручка | 129,4 млрд |

| EBITDA | 22,8 млрд |

| Прибыль | 31,1 млрд |

| Дивиденд ао | – |

| P/E | 3,3 |

| P/S | 0,8 |

| P/BV | 0,5 |

| EV/EBITDA | 4,5 |

| Див.доход ао | 0,0% |

| Юнипро Календарь Акционеров | |

| 01/03 Дата отсечки под собрание акционеров | |

| 06/03 Отчет МСФО за 2025 год | |

| 06/03 Отчет РСБУ за 2025 год | |

| 26/03 Собрание акционеров | |

| 29/04 Отчет РСБУ за 3 месяца 2026 года | |

| 29/07 Отчет РСБУ за 6 месяцев 2026 года | |

| 06/08 Отчет МСФО за 6 месяцев 2026 года | |

| 29/10 Отчет МСФО за 9 месяцев 2026 года | |

| Прошедшие события Добавить событие | |

Коллеги, подскажите новичку, чем вам МТС ни Юнипро?

4Give,

МТС

= чистый долг как 5 годовых прибылей

= выплаты дивов более 100% от прибыли

= выплата процентов по долгу уже по размеру как 70% прибыли

= высокая конкуренция — клиентов больше не становится, а деньги тратятся, чтоб текущих удержать

= тарифы на связь или стагнируют или падают

= прибыль на уровне 2011 года — не растет

= давайте вспомним про мегафон — который тоже торговался на бирже а потом оформил делистинг)

= пакет яровой — растущий капекс

Юнипро

= долгов нет

= выплаты около 70% от прибыли

= введенные новые мощности дают 14% годовых компании на вложения на 10-15 лет вперед

Коллеги, подскажите новичку, чем вам МТС ни Юнипро?

4Give,

МТС

= чистый долг как 5 годовых прибылей

= выплаты дивов более 100% от прибыли

= выплата процентов по долгу уже по размеру как 70% прибыли

= высокая конкуренция — клиентов больше не становится, а деньги тратятся, чтоб текущих удержать

= тарифы на связь или стагнируют или падают

= прибыль на уровне 2011 года — не растет

= давайте вспомним про мегафон — который тоже торговался на бирже а потом оформил делистинг)

Максим Соколов, а зачем долг сравнивать с прибылью, а не с ебитдой?

А остальные пункты вообще не в пользу Юнипро — тут и конкренция с самим Газпромом, и тарифы зарегулированы государством, про не растущую прибыль вообще скромно умолчим, плюс сильная завязка на краткосрочные ДПМ, ну а про делистинг — этим как раз славен Фортум, хозяин Юнипро.

any_to_real, а то на ебитду можно жить производственной компании с долгами? Спросите у Зюзина, как у него получается)

Григорий, но вообще-то проценты платятся с ебитды, а не с чистой прибыли.

Компания опубликовала смешанные финансовые результаты, которые отразили эффект от снижения платежей за мощность в результате перехода из ДПМ в оплату мощности по тарифам КОМ и РД двух энергоблоков ПГУ.Атон

При этом ожидается, что со 2К21 года вклад 3 блока ГРЭС сможет компенсировать снижение прибыли. Рекомендованные финальные дивиденды за 2020 обеспечивают доходность 4.5%. Дата закрытия реестра — 22 июня 2021.

Коллеги, подскажите новичку, чем вам МТС ни Юнипро?

4Give,

МТС

= чистый долг как 5 годовых прибылей

= выплаты дивов более 100% от прибыли

= выплата процентов по долгу уже по размеру как 70% прибыли

= высокая конкуренция — клиентов больше не становится, а деньги тратятся, чтоб текущих удержать

= тарифы на связь или стагнируют или падают

= прибыль на уровне 2011 года — не растет

= давайте вспомним про мегафон — который тоже торговался на бирже а потом оформил делистинг)

Максим Соколов, а зачем долг сравнивать с прибылью, а не с ебитдой?

А остальные пункты вообще не в пользу Юнипро — тут и конкренция с самим Газпромом, и тарифы зарегулированы государством, про не растущую прибыль вообще скромно умолчим, плюс сильная завязка на краткосрочные ДПМ, ну а про делистинг — этим как раз славен Фортум, хозяин Юнипро.

any_to_real, а то на ебитду можно жить производственной компании с долгами? Спросите у Зюзина, как у него получается)

Коллеги, подскажите новичку, чем вам МТС ни Юнипро?

4Give,

МТС

= чистый долг как 5 годовых прибылей

= выплаты дивов более 100% от прибыли

= выплата процентов по долгу уже по размеру как 70% прибыли

= высокая конкуренция — клиентов больше не становится, а деньги тратятся, чтоб текущих удержать

= тарифы на связь или стагнируют или падают

= прибыль на уровне 2011 года — не растет

= давайте вспомним про мегафон — который тоже торговался на бирже а потом оформил делистинг)

Максим Соколов, а зачем долг сравнивать с прибылью, а не с ебитдой?

А остальные пункты вообще не в пользу Юнипро — тут и конкренция с самим Газпромом, и тарифы зарегулированы государством, про не растущую прибыль вообще скромно умолчим, плюс сильная завязка на краткосрочные ДПМ, ну а про делистинг — этим как раз славен Фортум, хозяин Юнипро.

Почему рынок не замечает, что за 13 месяцев будет 3 выплаты дивов?

Об этом вчера справедливо заметил форумчанин «мимо проходил».

Видимо 15% дивов за 13 месяцев в защитном секторе никому не интересны?

А я не гордый, я подбираю)

Андрей, Когда есть варианты получить 20-30% до конца года, то 15% за год не особо интересно)

В любые времена также есть люди которые вкладывают в ОФЗ — хотя там доходность еще меньше)

Почему рынок не замечает, что за 13 месяцев будет 3 выплаты дивов?

Об этом вчера справедливо заметил форумчанин «мимо проходил».

Видимо 15% дивов за 13 месяцев в защитном секторе никому не интересны?

А я не гордый, я подбираю)

Коллеги, подскажите новичку, чем вам МТС ни Юнипро?

4Give,

МТС

= чистый долг как 5 годовых прибылей

= выплаты дивов более 100% от прибыли

= выплата процентов по долгу уже по размеру как 70% прибыли

= высокая конкуренция — клиентов больше не становится, а деньги тратятся, чтоб текущих удержать

= тарифы на связь или стагнируют или падают

= прибыль на уровне 2011 года — не растет

= давайте вспомним про мегафон — который тоже торговался на бирже а потом оформил делистинг)

Коллеги, подскажите новичку, чем вам МТС ни Юнипро?

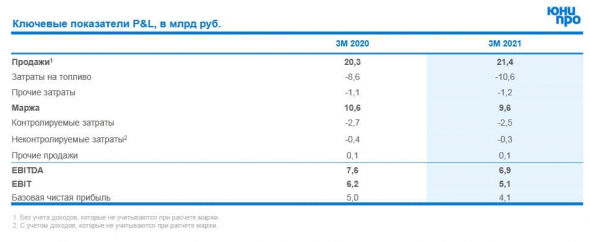

— Выручка: 21,5 млрд руб. (+5,3% г/г)

— EBITDA: 7,6 млрд руб. (-10,1% г/г)

— Чистая прибыль: 4,1 млрд руб. (-18,1% г/г)

Юнипро опубликовала финансовую отчетность по итогами I кв. 2021 г. по МСФО. Истекшие договора ДПМ по энергоблокам ПГУ Шатурской и Яйвинской ГРЭС не помешали нарастить выручку на 5,3% по отношению к I кв. 2020 г. По итогам квартала компания выручила 21,5 млрд руб.

Положительная динамика объясняется улучшением ситуации с платежами со стороны бывших неплательщиков на Северном Кавказе и республики Тыва. Холодная зима и наращивание экспорта позитивно сказались на выручке Юнипро. Станции компании увеличили выработку электричества вслед за восстановлением спроса и ростом деловой активности. Нужно учитывать, что в I кв. 2021 г. компания поднимала цены в условиях роста объемов экспортируемой в Прибалтику и Финляндию электроэнергии.

Как говорится, спасибо что не энел, впрочем, еще не вечер.

Морти, а в чем проблема то, я правда не понимаю. дивиденды больше обещенных. План развития есть че ей падать то)

Как говорится, спасибо что не энел, впрочем, еще не вечер.

Результаты, на наш взгляд, нейтральны, больший интерес представляет некоторое ухудшение прогноза менеджмента по EBITDA до 25-28 млрд руб. (в марте озвучивался гайденс 25-30 млрд руб.), а также по дивидендам с 20 млрд руб. до 18 млрд руб.Малых Наталия

🧮 Юнипро сегодня отчиталась по МСФО за 1 кв. 2021 года, актуализировала планы по запуску третьего энергоблока Берёзовской ГРЭС, а также сообщила о дивидендных новостях.

📈 По сравнению с аналогичным периодом прошлого года, выручка компании в отчётном периоде выросла на 5,3% до 21,5 млрд рублей, на фоне восстановления экономики от последствий COVID-19, влияния холодной зимы, а также роста цен на рынке РСВ.

📉 Однако на фоне окончания действия договоров ДПМ в отношении энергоблоков ПГУ Шатурской и Яйвинской ГРЭС (с января 2021 года) и их замещением менее маржинальными договорами о предоставлении мощности по тарифам КОМ, показатель EBITDA в итоге не досчитался 10,1% (г/г) и довольствовался результатом 6,88 млрд рублей, а чистая прибыль и вовсе сократилась на 15,3% до 4,04 млрд. Правда, в самое ближайшее время снижение эти выпшавших ДПМ-доходов должно быть компенсировано маржинальной выручкой от энергоблока №3 Берёзовской ГРЭС, о котором ещё пойдёт речь ниже.