Может такое быть ?

Один Маск, вроде, гораздо большей долей владеет. А он всяко не один )

Поясните, где я не втыкаю ?

| Tesla Календарь Акционеров | |

| Прошедшие события Добавить событие | |

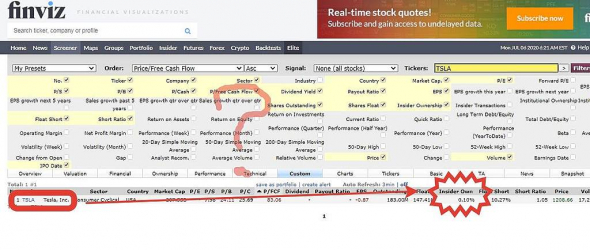

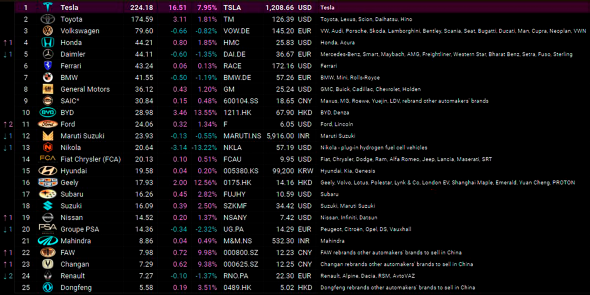

После экспоненциального роста Теслы ведутся споры о том, а что это за компания вообще. На первый взгляд это автопроизводитель, но кто то говорит, что Тесла это продавец батареек, кто то говорит что Тесла это технологии и т.д. В реальности же Тесла = Илон Маск. И не столько потому, что он гениальный управленец, а исключительно по стоимости его услуг в затратах компании. Вот немного сравнительной статистики с компанией Toyota:

СЕО компенсация за автомобиль:

СЕО компенсация в % от прибыли компании:

СЕО компенсация в реальных цифрах:

Ну и самое красивое, СЕО компенсация в % от прибыли:

Что тут добавить, Остап Бендер нервно курит, глядя на такую схему перетока капитала из кармана инвесторов, в карман управленца.

Больше интересной и полезной информации по рынкам и по инвестициям, у меня в Telegram канале.

Хотя мы наблюдаем масштабное возвращение рынка акций в прежнее состояние, опасность еще не миновала. Рынки вступают в третий квартал в по-прежнему хрупком состоянии. Индекс VIX указывает на очень волатильное лето; данные о прибылях за второй квартал, наконец, покажут реальный урон для корпоративного сектора и, может быть, примерно обрисуют нам перспективу.Гарнри Питер

Повышение объемов поставок с апреля по июнь увеличивает вероятность сохранения компанией прибыльности по итогам этого периода. Прохождение точки безубыточности является одним из основных условий попадания котировок в индекс S&P 500, что привлечет в акции Tesla новых инвесторов, обеспечив их драйвером роста.Меркулов Вадим

Производство автомобилейTesla

1 кв 2017г: 25 418

6 мес 2017г: 51 126

9 мес 2018г: 76 462

За 2017г: 101 027

1 кв 2018г: 34 494 (+39,6% г/г)

6 мес 2018г: 87 833

9 мес 2018г: 167 975

За 2018г: 254 530

1 кв 2019г: 77 100 (+123,5% г/г)

6 мес 2019г: 164 148

9 мес 2019г: 260 303

За 2019г: 365 194

1 кв 2020г: 102 672 (+33,2% г/г)

6 мес 2020г: 184 944

Итого за 42 месяца выпущено: 905 695 авто

Поставки автомобилей Tesla

1 кв 2017г: 25 000

6 мес 2017г: 47 100

9 мес 2018г: 73 250

За 2017г: 103 120

1 кв 2018г: 29 980 (+19,8% г/г)

6 мес 2018г: 70 720

9 мес 2018г: 154 220

За 2018г: 244 920

1 кв 2019г: 63 000 (+110,2% г/г)

6 мес 2019г: 158 200

9 мес 2019г: 255 200

За 2019г: 367 200

1 кв 2020г: 88 400 (+40,3% г/г)

6 мес 2020г: 179 050

Итого за 42 месяца продано: 894 290 авто

https://www.sec.gov/Archives/edgar/data/1318605/000156459020031568/tsla-ex991_24.htm

В пульсе чувак отметился. Портфель перевалил границу в 100 мультов. Только Тесла и только лонг. В течение 1,5 лет. Больше никаких сделок!

Чувствую себя каким-то ничтожеством...

Евдокимов Сергей, Так и надо зарабатывать, весь вопрос, чтобы найти золото в куче мусора.

khornickjaadle, что-то внутри мне всё-равно не позволяет признать, что Тесла и есть то самое золото. Прям ломки какие-то. Когнитивный диссонанс.

Инвесторам Tesla предлагается проголосовать за увольнение исполнительного директора Илона Маск (Elon Musk) из совета директоров компании, поскольку накапливается недовольство в связи со сделкой по его бонусам, которые могут привести к выплате руководителю рекордных $55,8 млрд.

Компания Pirc, являющаяся влиятельным советником акционеров, в том числе пенсионных фондов Великобритании, во вторник рекомендовала, чтобы инвесторы проголосовали против соглашения Tesla о выплате вознаграждения руководителям, поскольку оно несправедливо обогащает исполнительного директора.

Pirc считает, что выплата может привести к судебному иску против компании: «Совет директоров, в том числе исполнительный директор Илон Маск, вознаграждают себя чрезмерными компенсационными пакетами в течение трёхлетнего периода, которые позволяют руководству обогащаться за счёт компании».

Продажи Tesla падают. По итогам 2020г опять ждем убытка.

....

Марэк, и в каком месте они падают ?

Сам же ниже цифры выкладывал. Совсем нисколько не портянки )) Еще и по 2 раза.

Или ты их только постишь, но не читаешь ?

Растет производство. Растут продажи. И в штуках и в деньгах !

Евдокимов Сергей, не 16млрн это круто при стоимости компании под 200млрд.

РоманП., это к чему?

Евдокимов Сергей, к P/E=300

Продажи Tesla падают. По итогам 2020г опять ждем убытка.

....

Марэк, и в каком месте они падают ?

Сам же ниже цифры выкладывал. Совсем нисколько не портянки )) Еще и по 2 раза.

Или ты их только постишь, но не читаешь ?

Растет производство. Растут продажи. И в штуках и в деньгах !

Евдокимов Сергей, не 16млрн это круто при стоимости компании под 200млрд.

РоманП., это к чему?