Ряд крупных российских банков в этом году активно увеличивали число офисов, несмотря на тренд по переводу обслуживания в онлайн-каналы. В следующем году банки обещают продолжить расширение филиальных сетей. При этом банки нередко отказываются от традиционных форматов офисов в пользу меньших площадей, для самоокупаемости которых может быть достаточно выдать всего лишь один кредит в день.

Несколько банков планируют увеличить число офисов в ближайшее время, следует из опроса “Ъ”. В частности, ВТБ планирует за три года увеличить их количество в 1,4 раза, до 1,8 тыс. отделений. Альфа-банк намерен выйти в сотню новых городов. Почта-банк планирует расширение на 500 новых точек обслуживания, сеть Совкомбанка может вырасти на 10–15% (около 170–250 офисов), а Газпромбанк планирует увеличить сеть на 20%, или 80 новых офисов.

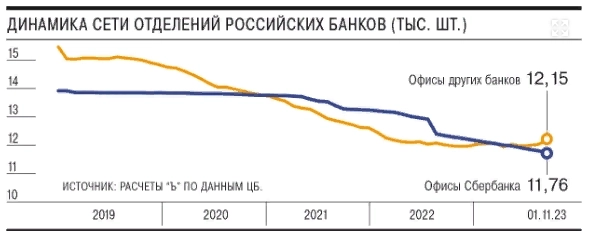

В целом за 2019–2021 годы сеть банковских офисов сократилась на 2 тыс. отделений.

При этом за десять месяцев 2023 года, по данным ЦБ, число банковских офисов сократилось больше чем на 300.

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций