| Число акций ао | 324 млн |

| Номинал ао | 0.00149999250004 руб |

| Тикер ао |

|

| Капит-я | 53,2 млрд |

| Выручка | 73,2 млрд |

| EBITDA | 4,5 млрд |

| Прибыль | 3,1 млрд |

| Дивиденд ао | – |

| P/E | 17,2 |

| P/S | 0,7 |

| P/BV | -8,6 |

| EV/EBITDA | 13,2 |

| Див.доход ао | 0,0% |

| Softline Календарь Акционеров | |

| 29/06 ГОСА по дивидендам за 2023 год | |

| Прошедшие события Добавить событие | |

Softline акции

-

Softline установил окончательную цену в рамках IPO на уровне $7,5 за ГДР

Softline установил окончательную цену в рамках IPO на уровне $7,5 за ГДР

Исходя из Цены предложения, общая рыночная капитализация Softline на момент начала условных торгов на основном рынке Лондонской фондовой биржи составит

примерно 1,5 миллиарда долларов США

Параметры Предложения

• Цена предложения составляет 7,50 доллара США за ГДР.

• Предложение состоит из 53 333 334 ГДР, представляющих новые Обыкновенные акции, которые будут выпущены Компанией. В результате продажи ГДР,

выпущенных на новые акции, Компания привлечет 400,0 миллионов долларов США, которые будут направлены на финансирование приобретений в

соответствии со стратегией Группы по слияниям и поглощениям, для будущих органических или неорганических инвестиций, часть средств также будет

направлена на общекорпоративные цели.

• В дополнение к этому ряд существующих акционеров Softline (совместно, «Акционеры, участвующие в опционе доразмещения») предоставят до 8 000 000 ГДР, удостоверяющих право на существующие Обыкновенные акции, в качестве опциона доразмещения. Опцион доразмещения предоставлен следующими акционерами (i) Softline Group Inc (бенефициарный владелец – г-н Игорь Боровиков); (ii) Da Vinci Private Equity Fund II L.P; (iii) Investment Partnership Da Vinci Pre-IPO Fund; и (iv) Zubr Capital Fund I LP.

Авто-репост. Читать в блоге >>>

сегодня ожидаем: До 26.10.2021 можно подавать заявки на IPO

см. календарь по акциям

Амиран, джан а ММВБ в курсе, что СОФТУНЫ ЛАЙФ выходят на охоту????????

Разбор Softline перед IPO

Продолжается золотая пора для IPO. На текущей неделе планируется размещение GDR на Лондовской и Московской биржах Softline. Это ведущий международный поставщик решений и услуг в области цифровой трансформации и кибербезопасности со штаб-квартирой в Лондоне. Осуществляет свою деятельность почти в 100 городах на четырех континентах в более чем 50 странах мира, обслуживая более 150 000 клиентов организаций. Главной фишкой компании является статус поставщика Licensing Service Providers Microsoft, который имеют всего 10 компаний в мире.

В результате листинга Softlinе рассчитывает привлечь около $400 млн для органического или неорганического роста за счет M&A. Для укрепления стратегического позиционирования и катализатора для развития возможностей компании в части цифровой трансформации.

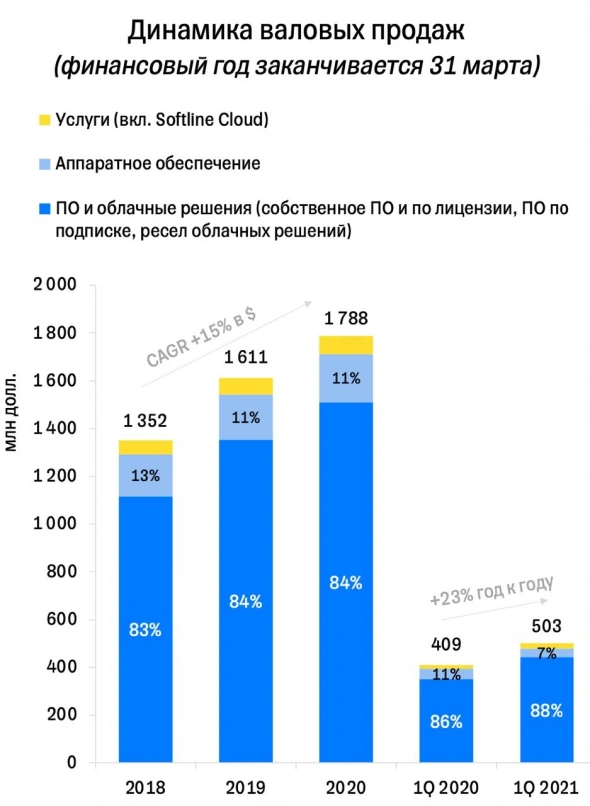

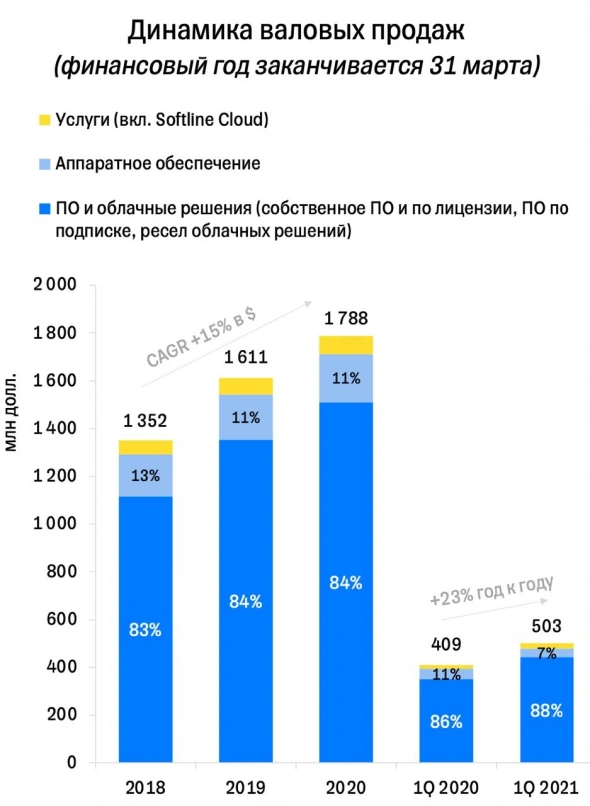

IT-компании принято оценивать по темпу роста выручки. Так, совокупный годовой темп роста выручки Softlinе с 2006 года по 2020 год составил 25% при CAGR зарубежных аналогов в 20%. Долговая нагрузка несколько высокая, но на приемлемом уровне 2,5х.

Есть вероятность, что размещение планируется проводить по нижней границе целевого диапазона $7,5 за GDR. В этом случае мультипликатор P/S составит 0,75х, а большинство зарубежных конкурентов торгуются в среднем с мультипликатором P/S 1,5х.

Из плюсов можн отметить среднегодовой темп выручки, который выше, чем у конкурентов. Инвесторы всегда дают предпочтение быстрорастущим компаниям. А также фокус менеджмента на масштабировании бизнеса на развивающихся рынках, что позволяет рассчитывать на сохранение высоких темпов роста выручки в будущем, поскольку в данных странах низкий уровень цифровизации экономики.

Резюмируя выше сказанное, Softlinе достаточно интересная компания для нашего фондового рынка. Цифровизация мировой экономики с каждым годом будет набирать обороты, давая бизнесу развиваться. Однако, стоит учитывать риски. Все-таки компания не чистый IT-бизнес, а скорее «цифровой ритейлер», поэтому назвать дешевым IPO я бы точно не стал.

*Не является индивидуальной инвестиционной рекомендацией

Без лишних слов, мой крутейший телеграм канал - https://t.me/joinchat/jNGA5DmeuLZiMWJi

Авто-репост. Читать в блоге >>>

Владимир Литвинов, Спасибо! Вы первый написали что еще и на Лондоне будет размещение! Долго не мог найти этой инфы. Куплю там. Разбор Softline перед IPO

Разбор Softline перед IPOПродолжается золотая пора для IPO. На текущей неделе планируется размещение GDR на Лондовской и Московской биржах Softline. Это ведущий международный поставщик решений и услуг в области цифровой трансформации и кибербезопасности со штаб-квартирой в Лондоне. Осуществляет свою деятельность почти в 100 городах на четырех континентах в более чем 50 странах мира, обслуживая более 150 000 клиентов организаций. Главной фишкой компании является статус поставщика Licensing Service Providers Microsoft, который имеют всего 10 компаний в мире.

В результате листинга Softlinе рассчитывает привлечь около $400 млн для органического или неорганического роста за счет M&A. Для укрепления стратегического позиционирования и катализатора для развития возможностей компании в части цифровой трансформации.

IT-компании принято оценивать по темпу роста выручки. Так, совокупный годовой темп роста выручки Softlinе с 2006 года по 2020 год составил 25% при CAGR зарубежных аналогов в 20%. Долговая нагрузка несколько высокая, но на приемлемом уровне 2,5х.

Есть вероятность, что размещение планируется проводить по нижней границе целевого диапазона $7,5 за GDR. В этом случае мультипликатор P/S составит 0,75х, а большинство зарубежных конкурентов торгуются в среднем с мультипликатором P/S 1,5х.

Из плюсов можн отметить среднегодовой темп выручки, который выше, чем у конкурентов. Инвесторы всегда дают предпочтение быстрорастущим компаниям. А также фокус менеджмента на масштабировании бизнеса на развивающихся рынках, что позволяет рассчитывать на сохранение высоких темпов роста выручки в будущем, поскольку в данных странах низкий уровень цифровизации экономики.

Резюмируя выше сказанное, Softlinе достаточно интересная компания для нашего фондового рынка. Цифровизация мировой экономики с каждым годом будет набирать обороты, давая бизнесу развиваться. Однако, стоит учитывать риски. Все-таки компания не чистый IT-бизнес, а скорее «цифровой ритейлер», поэтому назвать дешевым IPO я бы точно не стал.

*Не является индивидуальной инвестиционной рекомендацией

Без лишних слов, мой крутейший телеграм канал - https://t.me/joinchat/jNGA5DmeuLZiMWJi

Авто-репост. Читать в блоге >>>

А на какой бирже будет размещение непосредственно акций? На насдаке или лондоне?

А на какой бирже будет размещение непосредственно акций? На насдаке или лондоне? IPO Softline ожидается по $7,5 за ГДР, индикативный спрос высокий

IPO Softline ожидается по $7,5 за ГДР, индикативный спрос высокийСделка ожидается по цене 7,5 доллара за GDR. Индикативный спрос превышает ожидаемый объем сделки на этом уровне цены

— источник

Авто-репост. Читать в блоге >>> Softline Holding Plc - Прибыль 1 кв 2021г, завершился 30.06.2021: $1,35 млн (-32,5% г/г)

Softline Holding Plc - Прибыль 1 кв 2021г, завершился 30.06.2021: $1,35 млн (-32,5% г/г)

Softline Holding Plc (ранее Axion Holding Cyprus Ltd. (14.09.2021)) — международная ИТ-компания консолидирующая все активы Группы Softline, которая является поставщиком ИТ-решений и сервисов. Работает на рынках России, Восточной Европы, центральной Азии, Америки, Индии и Юго-Восточной Азии. Softline предлагает программное обеспечение как услугу (SaaS), облачные решения в сфере Интернета вещей (IoT), роботизации и автоматизации (RPA), больших данных (Big Data), машинного обучения (ML), кибербезопасности и аналитики.

Softline была основана в 1993 году в Москве Игорем Боровиковым выпускником МГУ, кандидатом математических наук. В декабре 2008 года компания была зарегистрирована в Кипре. Штаб-квартира находится в Москве, Россия и Лондоне, Великобритания. По состоянию на декабрь 2020 года в компании работало 4900 человек.Axion Holding Cyprus Ltd.

The Company issued share capital is 1,205.92 USD as follows:

• 97,364 Ordinary Shares of nominal value of $0.01 each;

• 16,438 Series A Nonredeemable Preferred Shares of $0.01 each; and

• 6,790 Series A Redeemable Preferred Shares of $0.01 each.

Всего: 120 592 акций

Капитализация на

Общий долг FY – 31.03.2019г: $312,54 млн

Авто-репост. Читать в блоге >>>

Softline Holding Plc (ранее Axion Holding Cyprus Ltd. (14.09.2021)) — российская компания консолидирующая все активы Группы Softline, которая является глобальным поставщиком IT решений и услуг и занимает одну из лидирующих позиций на рынке в России. Группа осуществляет операционную деятельность на рынках России, Латинской Америки, Индии и Юго-Восточной Азии, а также стран Восточной Европы и Центральной Азии.

Softline Holding Plc (ранее Axion Holding Cyprus Ltd. (14.09.2021)) — российская компания консолидирующая все активы Группы Softline, которая является глобальным поставщиком IT решений и услуг и занимает одну из лидирующих позиций на рынке в России. Группа осуществляет операционную деятельность на рынках России, Латинской Америки, Индии и Юго-Восточной Азии, а также стран Восточной Европы и Центральной Азии.

Softline была основана в 1993 году в Москве Игорем Боровиковым выпускником МГУ, кандидатом математических наук. Штаб-квартира находится в Москве, Россия и Лондоне, Великобритания. По состоянию на декабрь 2020 года в компании работало 4900 человек.

Axion Holding Cyprus Ltd.

The Company issued share capital is 1,205.92 USD as follows:

• 97,364 Ordinary Shares of nominal value of $0.01 each;

• 16,438 Series A Nonredeemable Preferred Shares of $0.01 each; and

• 6,790 Series A Redeemable Preferred Shares of $0.01 each.

Всего: 120 592 акций

Капитализация на

Общий долг FY – 31.03.2019г: $312,54 млн

Общий долг FY – 31.03.2020г: $345,90 млн

Общий долг FY– 31.03.2021г: $538,96 млн

Общий долг 1 кв – 30.06.2021г: $658,77 млн

Выручка FY – 31.03.2019г: $1,130 млрд

Выручка FY – 31.03.2020г: $1,362 млрд

Выручка 1 кв – 30.06.2021г: $349,82 млн

Выручка FY– 31.03.2021г: $1,517 млрд

Выручка 1 кв – 30.06.2021г: $443,55 млн

Прибыль FY – 31.03.2021г: $402 тыс

Прибыль FY – 31.03.2021г: $9,54 млн

Прибыль 1 кв – 30.06.2021г: $2,00 млн

Убыток FY – 31.03.2021г: $2,19 млн

Прибыль 1 кв – 30.06.2021г: $1,35 млн

softline.com/uploads/files/ea9a56/155cdd/7eaa21/UKO3-2003361885-v1%20Group%20Financial%20Statements.pdf

softline.com/investor-relations/ipo-materials

Дивидендная политика Softline предполагает направление на выплату дивидендов не менее 25% чистой прибыли, но не раньше, чем через пару лет по итогам отчётного года, который закончится 31 марта 2023 г. В перспективе 3-5 лет выручка Softline может увеличиться на 15-20% - Финам

В перспективе 3-5 лет выручка Softline может увеличиться на 15-20% - Финам

Softline, поставщик решений и услуг в области цифровой трансформации и кибербезопасности со штаб-квартирой в Лондоне. Компания помогает осуществить цифровую трансформацию и предоставляет услуги по информационной безопасности заказчикам из более чем 50 стран и около 100 городов по всему миру.

Первичное размещение Softline и определение цены должно состояться 26 октября, во вторник. Торги должны начаться на Лондонской и Московской биржах 27 октября. Участвовать в IPO можно через «ФИНАМ». Компания намерена выпустить порядка 45 млн DDR. Диапазон цены — $7,5-10,5.за расписку.

В перспективе 3-5 лет выручка компании может увеличиться на 15-20%. Будем ждать как рынок воспримет эту компанию.

Делицын Леонид

ГК «Финам»

Авто-репост. Читать в блоге >>>

Эй чайки хорош лаять, вот еще предложение с ключевой фразой!

Хорошо известная долговому рынку Softline Group вскоре получит листинг акций.

Вскоре, ясно вам вскоре!!! А главное кто ей разрешит! Одного уже закрыли. До размещался.

Вон ромашкина ренесашка, три дня отбивалася от санкций.

Kuzmich74, а чо нет то ) книга заявок покрыта, спрос превышает предложение (якобы).

Еdd, уард давай попробуем предугадать, кода?

До 31 октября начнут торговаться?

Я думаю что нет, кто больше?

Эй чайки хорош лаять, вот еще предложение с ключевой фразой!

Хорошо известная долговому рынку Softline Group вскоре получит листинг акций.

Вскоре, ясно вам вскоре!!! А главное кто ей разрешит! Одного уже закрыли. До размещался.

Вон ромашкина ренесашка, три дня отбивалася от санкций.

Kuzmich74, а чо нет то ) книга заявок покрыта, спрос превышает предложение (якобы). Эй чайки хорош лаять, вот еще предложение с ключевой фразой!

Эй чайки хорош лаять, вот еще предложение с ключевой фразой!

Хорошо известная долговому рынку Softline Group вскоре получит листинг акций.

Вскоре, ясно вам вскоре!!! А главное кто ей разрешит! Одного уже закрыли. До размещался.

Вон ромашкина ренесашка, три дня отбивалася от санкций.

Блогер в общем-то прав, называть Софтлайн ИТ компанией, а уж тем более ведущим системным интегратором, можно с большой натяжкой, бОльшая часть выручки у них продажа лицензий, да бокс-мувинг железок, никакой добавленной стоимости там нет, на чем они собираются расти по 20% в год только выручки (а уж тем более ebitda, да повышения рентабельности, а она у них 3%, рыночная) совершенно не понятно, особенно учитывая тенденции импортозамещения правительства. Так что текущая оценка в 1 млрд норм, ну будущая, с натяжкой, что вырастет рентабельность по ebitda, ну может 1.5-2 млрд (как сейчас по IPO), но этой край, больше там никакого объяективного роста не может быть, кроме спекулятивного.

AlexeyTikhonov, посмотрите Softwareone с капитализацией 3,6 млрд, $ и их структуру доходов, Softcat c 5,6 млрд $, можно ли сказать, что они фактически продавцы софта и железа? А не экспертизы и комплексных решений для задач по 4-й промышленной и цифровой трансформации? Правильно ли так рассуждать?

Предприятие не сможет внедрить решения Azure или VMware, или систему банкинга или контроля конечных точек без интегратора и т.п. Это невозможно. ИТ растет и особенно на развивающихся рынках. Я думаю, с хорошим менеджментом и верным курсом (как они заявляют) – перспективы прекрасные.

edd, Да, ключевое, без интегратора, но софтлайн не интегратор, экспертиза у них слабоватая в полноценных внедрениях. Да, честно сказать, и у классических то интеграторов не так уж рост последние годы, выручка стагнирует, прибыль тоже на месте. Так что все ИТ уже наелось, все снова уходит в инсорс компании свои, без интеграторов.

И кстати у Ваших примеров, посмотрите какая там рентабельность, и какая у РФ у ИТ, вот и ответ, почему у них высокая капитализация, а у нас нет.

Блогер в общем-то прав, называть Софтлайн ИТ компанией, а уж тем более ведущим системным интегратором, можно с большой натяжкой, бОльшая часть выручки у них продажа лицензий, да бокс-мувинг железок, никакой добавленной стоимости там нет, на чем они собираются расти по 20% в год только выручки (а уж тем более ebitda, да повышения рентабельности, а она у них 3%, рыночная) совершенно не понятно, особенно учитывая тенденции импортозамещения правительства. Так что текущая оценка в 1 млрд норм, ну будущая, с натяжкой, что вырастет рентабельность по ebitda, ну может 1.5-2 млрд (как сейчас по IPO), но этой край, больше там никакого объяективного роста не может быть, кроме спекулятивного.

AlexeyTikhonov, посмотрите Softwareone с капитализацией 3,6 млрд, $ и их структуру доходов, Softcat c 5,6 млрд $, можно ли сказать, что они фактически продавцы софта и железа? А не экспертизы и комплексных решений для задач по 4-й промышленной и цифровой трансформации? Правильно ли так рассуждать?

Предприятие не сможет внедрить решения Azure или VMware, или систему банкинга или контроля конечных точек без интегратора и т.п. Это невозможно. ИТ растет и особенно на развивающихся рынках. Я думаю, с хорошим менеджментом и верным курсом (как они заявляют) – перспективы прекрасные. пишет

пишет

t.me/investiary/2425

Хорошо известная долговому рынку Softline Group вскоре получит листинг акций. Я изучал компанию, когда покупал ее облигации, под IPO немного освежил информацию.

Softline представляет собой глобального игрока (более 50 стран присутствия) на рынке IT-услуг. Сама компания выступает скорее как IT-ритейлер и представитель сервиса, сотрудничая с крупнейшими IT-производителями. По сути компания помогает на местах внедрять IT-решения от ведущих разработчиков (преимущественно Microsoft), участвуя в цифровой трансформации клиента.

«От локального поставщика ПО до глобального лидера в сфере цифровой трансформации и кибербезопасности» — гласит стартовый слайд презентации (https://softline.com/uploads/investors/Softline%20-%20Retail%20Investor%20Presentation%20(RUS).pdf) к IPO, вектор роста пронизывает содержание всех остальных слайдов.

К преимуществам размещения можно отнести

— широкое географическое распределение бизнеса, особое внимание развивающимся рынкам, где можно расти более высокими темпами

— ведущие позиции в ряде цифровых решений и направлений, многолетний опыт сотрудничества с лидерами IT-отрасли, устойчивая бизнес-модель предоставляемого сервиса

— положительная финансовая характеристика полученная в ходе размещения и обслуживания облигационных займов

— двузначные темпы роста выручки (34% средний долгосрочный рост выручки за 15 лет, 60% возобновляемая выручка)

— размещение с предварительной допэмиссией, что больше ориентирует на направление средств в дело

— вектор продолжения глобальной экспансии и M&A, существенный потенциал расширения бизнеса

— ориентир удержания показателя Net Debt/EBITDA ~ 1

— несырьевая история на фоне повсеместно подросшего сырья и соответствующих активов

— 4 из 7 члена совета директоров являются независимыми

К недостаткам размещения можно отнести

— значительно меньшая маржинальность бизнеса по сравнению с разработчиками ПО, меньше конкурентных преимуществ

— высокая зависимость от одного поставщика решений (Microsoft)

— текущее отсутствие дивидендов, выплаты возможны с 2023 года (принята дивполитика 25% от чистой прибыли МСФО, однако разумно предположить, что это будут небольшие выплаты)

— в дальнейшем можно ориентироваться на некоторое замедление темпов роста бизнеса, косвенно об этом говорит появление дивидендной отдачи, сама компания напрямую об этом говорит в прогнозах: дальнейший темп роста выручки ожидается в области 18-20%

— текущая долговая нагрузка повышенная, актуальный Net Debt/EBITDA ~ 2

— стоимостные метрики ближе к IT-отрасли, хотя формат бизнеса компании ближе к ритейлу/сфере услуг

— выход на рынок через депозитарные расписки

Принял решение поучаствовать в размещении небольшой долей портфеля (менее 2%), чтобы в дальнейшем при возможности докупить до 3%. Блогер в общем-то прав, называть Софтлайн ИТ компанией, а уж тем более ведущим системным интегратором, можно с большой натяжкой, бОльшая часть выручки у них продажа лицензий, да бокс-мувинг железок, никакой добавленной стоимости там нет, на чем они собираются расти по 20% в год только выручки (а уж тем более ebitda, да повышения рентабельности, а она у них 3%, рыночная) совершенно не понятно, особенно учитывая тенденции импортозамещения правительства. Так что текущая оценка в 1 млрд норм, ну будущая, с натяжкой, что вырастет рентабельность по ebitda, ну может 1.5-2 млрд (как сейчас по IPO), но этой край, больше там никакого объяективного роста не может быть, кроме спекулятивного.

Блогер в общем-то прав, называть Софтлайн ИТ компанией, а уж тем более ведущим системным интегратором, можно с большой натяжкой, бОльшая часть выручки у них продажа лицензий, да бокс-мувинг железок, никакой добавленной стоимости там нет, на чем они собираются расти по 20% в год только выручки (а уж тем более ebitda, да повышения рентабельности, а она у них 3%, рыночная) совершенно не понятно, особенно учитывая тенденции импортозамещения правительства. Так что текущая оценка в 1 млрд норм, ну будущая, с натяжкой, что вырастет рентабельность по ebitda, ну может 1.5-2 млрд (как сейчас по IPO), но этой край, больше там никакого объяективного роста не может быть, кроме спекулятивного.

Вот тут подробный разбор этой компании.

Сухие цифры. Этого не показывают в рекламных брошюрах брокеров

m.youtube.com/watch?v=JmFLhKknvLc

Евгений Забродин, вышлите ему контакты, он не смог найти на сайте softline.com/ru/about/Investor-Relations / Этот блогер стоимостный инвестор (по его словам), грубо говоря, он ищет недооценённые компании (это было легко в прошлом веке Бену Грэму) и при этом не понимает ИТ-бизнес, стратегию этого бизнеса и фундаментальный статус ИТ сегодня/завтра.

edd, при всем уважении, я не хочу тратить время на пересылку контактов. Вы возможно либо либо брокер, который хочет получить комиссию, либо сотрудник Софтлайн.

Это не единственный обзор, вот например ещё. Если вы считаете, что люди не правы, то скажите в чем они не правы?

www.youtube.com/watch?v=FYy3BT34GZY Смотрите с 27:50

Евгений Забродин, это снова какой-то блогер, он говорит, что Софтлайн это не ИТ-компания, а ритейл (ну пусть даже софтварный). Я выключил на этом. www.tadviser.ru/index.php/Статья: Ранкинг_TAdviser100:_Крупнейшие_ИТ-компании_в_России_2020

Мне не импонируют необразованные блогеры, которые не понимают бизнес, ИТ — что-то пытаются анализировать и выводят на этом громкие тезисы.

edd, может быть они и не образованные блогеры, но они оперируют конкретными цифрами и фактами. А когда выводы делаются из маркетингового буклета какого-нибудь Тинькова -это вызывает удивление. Соответсвенно либо объясните каким образом в обозримом будущем можно заработать на этих бумагах, либо давайте закончим эту дискуссию.

Вот тут подробный разбор этой компании.

Сухие цифры. Этого не показывают в рекламных брошюрах брокеров

m.youtube.com/watch?v=JmFLhKknvLc

Евгений Забродин, вышлите ему контакты, он не смог найти на сайте softline.com/ru/about/Investor-Relations / Этот блогер стоимостный инвестор (по его словам), грубо говоря, он ищет недооценённые компании (это было легко в прошлом веке Бену Грэму) и при этом не понимает ИТ-бизнес, стратегию этого бизнеса и фундаментальный статус ИТ сегодня/завтра.

edd, при всем уважении, я не хочу тратить время на пересылку контактов. Вы возможно либо либо брокер, который хочет получить комиссию, либо сотрудник Софтлайн.

Это не единственный обзор, вот например ещё. Если вы считаете, что люди не правы, то скажите в чем они не правы?

www.youtube.com/watch?v=FYy3BT34GZY Смотрите с 27:50

Евгений Забродин, это снова какой-то блогер, он говорит, что Софтлайн это не ИТ-компания, а ритейл (ну пусть даже софтварный). Я выключил на этом. www.tadviser.ru/index.php/Статья:Ранкинг_TAdviser100:_Крупнейшие_ИТ-компании_в_России_2020

Мне не импонируют необразованные блогеры, которые не понимают бизнес, ИТ — что-то пытаются анализировать и выводят на этом громкие тезисы.

Вот тут подробный разбор этой компании.

Сухие цифры. Этого не показывают в рекламных брошюрах брокеров

m.youtube.com/watch?v=JmFLhKknvLc

Евгений Забродин, вышлите ему контакты, он не смог найти на сайте softline.com/ru/about/Investor-Relations / Этот блогер стоимостный инвестор (по его словам), грубо говоря, он ищет недооценённые компании (это было легко в прошлом веке Бену Грэму) и при этом не понимает ИТ-бизнес, стратегию этого бизнеса и фундаментальный статус ИТ сегодня/завтра.

edd, при всем уважении, я не хочу тратить время на пересылку контактов. Вы возможно либо либо брокер, который хочет получить комиссию, либо сотрудник Софтлайн.

Это не единственный обзор, вот например ещё. Если вы считаете, что люди не правы, то скажите в чем они не правы?

www.youtube.com/watch?v=FYy3BT34GZY Смотрите с 27:50

Вот тут подробный разбор этой компании.

Сухие цифры. Этого не показывают в рекламных брошюрах брокеров

m.youtube.com/watch?v=JmFLhKknvLc

Евгений Забродин, вышлите ему контакты, он не смог найти на сайте softline.com/ru/about/Investor-Relations / Этот блогер стоимостный инвестор (по его словам), грубо говоря, он ищет недооценённые компании (это было легко в прошлом веке Бену Грэму) и при этом не понимает ИТ-бизнес, стратегию этого бизнеса и фундаментальный статус ИТ сегодня/завтра.

Спекулятивно акции Softline могут быть интересны — Универ Капитал

Softline объявил диапазон цены размещения в ходе предстоящего IPO. Он составит $7,5-10,5 за бумагу. Что дает будущую капитализацию эмитента на уровне 1,5-2 млрд USD. При обороте за 2020год в 1,8 млрд USD. Из-за того, что основной доход компании приходится на продажу чужих IT-продуктов, несмотря на значительный оборот, EBITDA за 2020 год составила 52 млн USD, при том, что чистая прибыль составила -2,2 млн USD.

Как и со многими другими быстрорастущими IT-компаниями, стандартные оценки через текущие мультипликаторы ничего интересного инвесторам не дают. Капитализация на уровне оборота. При том, что EV/EBITDA составит 30-40. По нашим расчетам, эмитент сможет получать чистую прибыль на уровне 10% от EBITDA, что дает коэффициент P/E 300-400.

Но если посмотреть на эмитента под другим углом, ситуация улучшается. Оборот бизнеса с 2006 по 2020 ежегодно растет на 25%. Похожими темпами растет и EBITDA — под 20% в год. Это достигается за счет активных сделок M&A 16 уже проведено, и 30 сделок готовятся. В результате, компания уже присутствует более чем в 50 странах мира. Если экстраполировать эти темпы роста в будущее, к 2025 году можно получить следующие показатели: EBITDA, 150-200 млн USD, чистая прибыль на уровне 20-30 млн USD. Для российского фондового рынка даже будущие мультипликаторы выглядят завышенными, но эмитент уже вышел в своем бизнесе за пределы России, и будет размещаться на LSE. Международные инвесторы могут смотреть на бизнес Softline, как на одного из лидеров в мире в своем сегменте. Спекулятивно акции эмитента могут быть интересны. Но фундаментально эмитент станет интересен в момент перехода от стратегии M&A к гашению долга, когда чистая прибыль и EBITDA станут ближе друг к другу.

Тузов Артем

ИК «УНИВЕР Капитал»

Авто-репост. Читать в блоге >>>

stanislava, у них аналитика поверхностная без понимания бизнеса и стратегии, будущем ИТ, активной фазы роста ИТ. Софтлайн один из крупнейших ИТ-интеграторов в России с присутствием + экспансией на глобальные рынки с огромной экспертизой, а доля ИТ-услуг в этом году прогнозируется в районе 31% от общей доли прибыли. Отличный актив в портфель на долгосрок, почти уникальный на сегодня в российском ФР. ИМХО

edd, Так оно, но при чистой прибыли $2 млн. размещаться под $1,5-1,8 млрд…

Alex, в сфере ИТ это не имеет значения, EV/EBITDA в среднем сравнима с иностранными аналогами. Читая прибыль 12 прогнозная. 2.2 в ковидный год была )

edd, Это с какими аналогами, кто еще ретейлит винду?

Виталий Маслов, вы поверхностно смотрите на эту компанию без понимания этого бизнеса. посмотрите тот же softwareone.com, схожи по бизнес-модели, только капитализация у них выше. Виндоус уже давно не приносит денег вроде как ) Сейчас же эпоха 4-й промышленной революции и цифровой трансформации, везде необходим ИТ-сервис и решения в комплексе, те же облака и т. п. Microsoft уже давно уходит от поставщиков для типичных продуктов, Office уже можно купить на компанию с настроенным Azure, где и не нужна никакая интеграция и поддержка. Скоро и Windows по подписке будет в пакете Office365. ИМХО, посмотрим ) Вот тут подробный разбор этой компании.

Вот тут подробный разбор этой компании.

Сухие цифры. Этого не показывают в рекламных брошюрах брокеров

m.youtube.com/watch?v=JmFLhKknvLc

Спекулятивно акции Softline могут быть интересны — Универ Капитал

Softline объявил диапазон цены размещения в ходе предстоящего IPO. Он составит $7,5-10,5 за бумагу. Что дает будущую капитализацию эмитента на уровне 1,5-2 млрд USD. При обороте за 2020год в 1,8 млрд USD. Из-за того, что основной доход компании приходится на продажу чужих IT-продуктов, несмотря на значительный оборот, EBITDA за 2020 год составила 52 млн USD, при том, что чистая прибыль составила -2,2 млн USD.

Как и со многими другими быстрорастущими IT-компаниями, стандартные оценки через текущие мультипликаторы ничего интересного инвесторам не дают. Капитализация на уровне оборота. При том, что EV/EBITDA составит 30-40. По нашим расчетам, эмитент сможет получать чистую прибыль на уровне 10% от EBITDA, что дает коэффициент P/E 300-400.

Но если посмотреть на эмитента под другим углом, ситуация улучшается. Оборот бизнеса с 2006 по 2020 ежегодно растет на 25%. Похожими темпами растет и EBITDA — под 20% в год. Это достигается за счет активных сделок M&A 16 уже проведено, и 30 сделок готовятся. В результате, компания уже присутствует более чем в 50 странах мира. Если экстраполировать эти темпы роста в будущее, к 2025 году можно получить следующие показатели: EBITDA, 150-200 млн USD, чистая прибыль на уровне 20-30 млн USD. Для российского фондового рынка даже будущие мультипликаторы выглядят завышенными, но эмитент уже вышел в своем бизнесе за пределы России, и будет размещаться на LSE. Международные инвесторы могут смотреть на бизнес Softline, как на одного из лидеров в мире в своем сегменте. Спекулятивно акции эмитента могут быть интересны. Но фундаментально эмитент станет интересен в момент перехода от стратегии M&A к гашению долга, когда чистая прибыль и EBITDA станут ближе друг к другу.

Тузов Артем

ИК «УНИВЕР Капитал»

Авто-репост. Читать в блоге >>>

stanislava, у них аналитика поверхностная без понимания бизнеса и стратегии, будущем ИТ, активной фазы роста ИТ. Софтлайн один из крупнейших ИТ-интеграторов в России с присутствием + экспансией на глобальные рынки с огромной экспертизой, а доля ИТ-услуг в этом году прогнозируется в районе 31% от общей доли прибыли. Отличный актив в портфель на долгосрок, почти уникальный на сегодня в российском ФР. ИМХО

edd, Так оно, но при чистой прибыли $2 млн. размещаться под $1,5-1,8 млрд…

Alex, в сфере ИТ это не имеет значения, EV/EBITDA в среднем сравнима с иностранными аналогами. Читая прибыль 12 прогнозная. 2.2 в ковидный год была )

edd, Это с какими аналогами, кто еще ретейлит винду?

Softline - факторы роста и падения акций

- Околонулевая прибыль и глубоко отрицательный денежный поток (13.09.2023)

- В отчетности за 1П2023 отразили куплю-продажу доли в Atalaia Management Group за 4 млрд руб, под которые потом сделали резерв под обесценивание (вывод денег?) (13.09.2023)

Softline - описание компании

Softline — международная ИТ-компания, поставщик ИТ-решений и сервисов, работающий на рынках России, восточной Европы, центральной Азии, Америки, Индии и Юго-Восточной Азии.Торги акциями SoftLine на Мосбирже начались 1 ноября, код SFTL. Акции включены в котировальный список первого уровня.

В рамках IPO эмитент привлек 400 млн долларов, разместив 61 333 334 акций по цене $7,5 за бумагу. По итогам IPO free-float компании составил до 31%.

~50% выручки — за рубежом

ОТЧЕТЫ КОМПАНИИ СДВИНУТЫ НА 1 КВАРТАЛ!

ФИНАНСОВЫЙ ГОД У КОМПАНИИ ЗАКАНЧИВАЕТСЯ 31 МАРТА.

The Group is a leading solutions provider in global digital transformation and cyber security .The Group marshals the digital transformation of its customers’ businesses, connecting over 150,000 enterprise customers in every vertical industry with over 6,000 best-in-class IT vendors and delivering its own services and proprietary solutions.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций