| Число акций ао | 4 741 млн |

| Номинал ао | 0.0016 руб |

| Тикер ао |

|

| Капит-я | 2 503,4 млрд |

| Выручка | 3 765,0 млрд |

| EBITDA | 1 087,7 млрд |

| Прибыль | 323,6 млрд |

| Дивиденд ао | 44,51 |

| P/E | 7,7 |

| P/S | 0,7 |

| P/BV | 0,9 |

| EV/EBITDA | 3,1 |

| Див.доход ао | 8,4% |

| Газпромнефть Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Газпромнефть акции

-

«Одобрить предложения о выплате дивидендов по результатам деятельности ПАО «Газпром нефть» за девять месяцев 2017 года в денежной форме в размере 10 руб. на одну обыкновенную акцию»

«Одобрить предложения о выплате дивидендов по результатам деятельности ПАО «Газпром нефть» за девять месяцев 2017 года в денежной форме в размере 10 руб. на одну обыкновенную акцию»

www.e-disclosure.ru/portal/event.aspx?EventId=4J5ynPKYU0iehbpgAodT2Q-B-B

Raiffeisenbank снизил рейтинг ADR и акций «Газпром нефти» до «держать» в связи с ростом котировок

Raiffeisenbank снизил рейтинг ADR и акций «Газпром нефти» до «держать» в связи с ростом котировок

ИНТЕРФАКС — Raiffeisenbank повысил прогнозную стоимость

американских депозитарных расписок (ADR) «Газпром нефти» (MOEX: SIBN) с $22 до

$23,8 за штуку и акций компании с 246 рублей до 277 рублей за штуку, сообщается

в обзоре аналитиков банка Андрея Полищука и Сергея Гарамиты.

Между тем рекомендация для депозитарных расписок и акций «Газпром нефти»

была понижена с «покупать» до «держать» в связи с ростом котировок этих бумаг.

«По нашему мнению на текущих ценовых уровнях бумаги „Газпром нефти“ торгуются

вблизи справедливой стоимости. Мы полагаем, что основным ограничением для

дальнейшего роста их котировок является низкое количество акций в свободном

обращении (free-float составляет менее 4%)» — пишут аналитики.

Как говорится в обзоре, эксперты Raiffeisenbank сохраняют позитивный взгляд

на компанию. Они считают, что уже в этом году «Газпром нефть» сможет показать по

итогам года положительный свободный денежный поток, что позволит ей вернуться к

практике выплаты промежуточных дивидендов. Совет директоров «Газпром нефти» 9 ноября обсудит промежуточные дивиденды за 9 месяцев

Совет директоров «Газпром нефти» 9 ноября обсудит промежуточные дивиденды за 9 месяцев

Совет директоров «Газпром нефти» на заседании 9 ноября обсудит рекомендацию по выплате промежуточных дивидендов за девять месяцев 2017 года и определит дату проведения внеочередного собрания акционеров компании, говорится в сообщении «Газпром нефти». Согласно расчетам VTB Capital, «Газпром нефть» может выплатить промежуточные дивиденды в размере 9,6 рубля на акцию, то есть 25% от чистой прибыли по МСФО. (Прайм)

emitent.1prime.ru/News/NewsView.aspx?GUID={2E608F2E-ED77-4328-B5BF-3EB0724803A6} Газпром нефть - акционерам может быть выплачено 37,540 млрд руб., что дает дивидендную доходность в 3,4-3,6%

Газпром нефть - акционерам может быть выплачено 37,540 млрд руб., что дает дивидендную доходность в 3,4-3,6%

Газпром нефть рассматривает возможность выплаты дивидендов за 9 месяцев в 25% прибыли от МСФО — источники

Газпром нефть рассматривает возможность выплаты промежуточных дивидендов за 9 месяцев 2017 года, рассказали Интерфаксу источники, знакомые с ситуацией. По словам одного из собеседников агентства, компания может направить на промежуточные дивиденды порядка 25% чистой прибыли по МСФО — в рамках дивидендной политики НК. По словам другого собеседника агентства, вопрос о дивидендах за 9 месяцев может быть вынесен на ближайший совет директоров Газпром нефти.

Компания ещё не публиковала финансовые результаты за 9 месяцев, но чистая прибыль Газпром нефти по МСФО по итогам первого полугодия 2017 года выросла на 23,1% — до 111 млрд руб. В целом, по итогам 9 мес. можно ожидать показатель на уровне 150-160 млрд руб., т.е. акционерам может быть выплачено 37,540 млрд руб., что дает дивидендную доходность в 3,4-3,6%

Промсвязьбанк

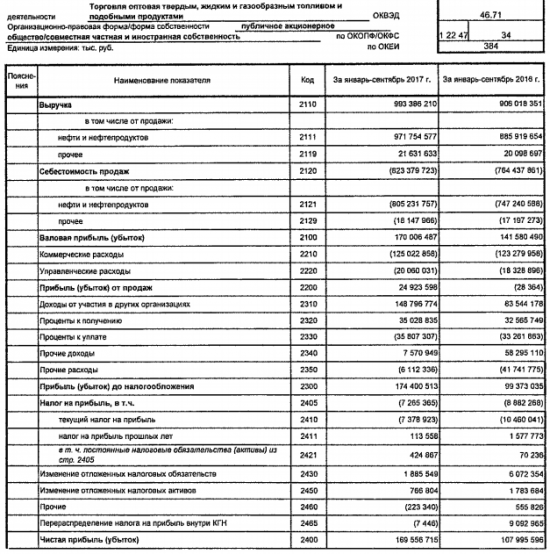

Газпром нефть – рсбу

Газпром нефть – рсбу

4 741 299 639 акций http://ir.gazprom-neft.ru/fileadmin/user_upload/documents/shareholders_meetings/2015/ustav_gazprom_neft__v_novoi__redaktcii.pdf стр.6

Капитализация на 27.10.2017г: 1 116,58 млрд руб

Общий долг на 31.12.2016г: 1,11 трлн руб

Общий долг на 30.06.2017г: 1,10 трлн руб

Общий долг на 30.09.2017г: 1,09 трлн руб

Выручка 9 мес 2016г: 906,02 млрд руб

Выручка 9 мес 2017г: 993,39 млрд руб

Валовая прибыль 9 мес 2016г: 141,58 млрд руб

Валовая прибыль 9 мес 2017г: 170,00 млрд руб

Прибыль 9 мес 2015г: 52,38 млрд руб

Прибыль 2015г: 16,15 млрд руб

Прибыль 1 кв 2016г: 18,79 млрд руб

Прибыль 6 мес 2016г: 79,22 млрд руб

Прибыль 9 мес 2016г: 108,00 млрд руб

Прибыль 2016г: 122,46 млрд руб

Прибыль 1 кв 2017г: 13,59 млрд руб

Прибыль 6 мес 2017г: 149,99 млрд руб

Прибыль 9 мес 2017г: 169,56 млрд руб

Прибыль 2017г: 190 млрд руб – Прогноз. Р/Е 5,9

http://www.e-disclosure.ru/portal/files.aspx?id=347&type=3 Газпром нефти - чистая прибыль по РСБУ за 9 месяцев выросла в 1,6 раза, до 169,6 млрд руб

Газпром нефти - чистая прибыль по РСБУ за 9 месяцев выросла в 1,6 раза, до 169,6 млрд руб

Чистая прибыль Газпромнефти по РСБУ в январе-сентябре выросла в 1,6 раза по сравнению с аналогичным периодом прошлого года и составила 169,6 миллиарда рублей, следует из отчета нефтяной компании.Выручка компании выросла на 9,6% и составила 993,4 миллиарда рублей.

отчет

Индийские компании проявляют интерес к проектам «Газпром нефти» на арктическом шельфе

Индийские компании проявляют интерес к проектам «Газпром нефти» на арктическом шельфе

«Обсуждаем сотрудничество с различными индийскими компаниями, всех приглашаем на арктический российский шельф», — заявил заместитель генерального директора Газпромнефти Андрей Патрушев в кулуарах Индийского энергетического форума, организованного в рамках конференции CERAWeek. Он утвердительно ответил на вопрос, есть ли заинтересованные индийские компании. (Прайм)

emitent.1prime.ru/News/NewsView.aspx?GUID={06D6A190-9285-4FF2-AFB0-FD6764CD99F6} Газпромнефть, ключ на старт.

Газпромнефть, ключ на старт.

На годах Газпромнефть тестирует годовой максимум пин бара с длинной тенью, в случае пробоя ожидаю полёт в космические дали. Может и правда найдут что-то ценное в новом месторождении:

В подтверждение этого сценария на месяцах отработка параболы и цена не уходит вниз, а топчется возле уровня годов, в случае пробоя ожидаю быстрого достижения уровня 258:

По Эксперту ТА в вверху не добили расчётные цели:

Если брать, то на долго ;) Газпром нефть - продолжит добычу даже при цене на нефть $10-20 за баррель - Дюков

Газпром нефть - продолжит добычу даже при цене на нефть $10-20 за баррель - Дюков

Газпромнефть продолжит добычу нефти даже при цене в 10-20 долларов за баррель. Об этом заявил глава компании Александр Дюков, выступая на Российской энергетической неделе:«Даже при цене 10-15-20 долларов за баррель мы будем продолжать добывать. Причина этому — качество запасов, наличие инфраструктуры. Уже достаточно много инвестировано денег в обустройство, и есть инфраструктура, и конечно, наша налоговая система, которая уникальна, которая позволяет нам быть эффективными при низких ценах. Также стоит отметить прямую связь между курсом рубля к доллару и, соответственно, ценами на нефть»

«Мы видим значительный потенциал для наращивания добычи»

Прайм Газпром нефть - открыла новое месторождение в Охотском море с запасами 255 млн тонн н.э.

Газпром нефть - открыла новое месторождение в Охотском море с запасами 255 млн тонн н.э.

Компания Газпромнефть-Сахалин, дочерняя компания Газпромнефть, завершила бурение и испытание поисково-оценочной скважины на Аяшском лицензионном участке на шельфе Охотского моря.

В результате этого открыто новое месторождение углеводородов с оценочными геологическими запасами порядка 255 млн тонн нефтяного эквивалента.

Детальная оценка запасов будет подготовлена к середине 2018 года.

Аяшский лицензионный участок в Охотском море – часть проекта «Сахалин-3». Участок расположен в северо-восточной части шельфа о.Сахалин, в 55 км от береговой линии. Глубина моря в точке бурения первой скважины – 62 метра. Ранее на Аяшском лицензионном участке были выполнены сейсморазведочные работы 3D в объеме 2,15 тыс. кв. км.

РНС Газпромнефть и Сибур - намерены подписать соглашения с Saudi Aramco в ходе РЭН

Газпромнефть и Сибур - намерены подписать соглашения с Saudi Aramco в ходе РЭНГазпромнефть и Сибур планируют подписать соглашения с Saudi Aramco (гос. компания Саудовской Аравии) в рамках «Российской энергетической недели» (РЭН). Об этом сообщил министр энергетики Александр Новак.

«В рамках форума планируется подписание нескольких соглашений, в том числе между компаниями „Газпром нефть“ и Saudi Aramco, меморандум о сотрудничестве. Он направлен на создание совместного научно-исследовательского центра, участие на базе „Газпром нефти“. Кроме этого, есть предварительные договоренности о подписании меморандума между компанией „Сибур“ и Saudi Aramco о реализации совместного нефтегазохимического проекта на территории Саудовской Аравии»

Новак отметил, что Россия видит перспективы развития сотрудничества с Саудовской Аравией в нефтесервисе на территории королевства при участии российских компаний.

Газпромнефть - не будет увеличивать масштабы своей деятельности в Курдистане

Газпромнефть - не будет увеличивать масштабы своей деятельности в Курдистане

Газпром нефть отказалась от разработки блока Halabja в Курдистане

Ведомости, со ссылкой на журнал Нефтекомпас, этим утром сообщают, что Газпром нефть решила не разрабатывать блок Halabja в Иракском Курдистане. Среди причин называется высокогорье (2 000 м), отсутствие инфраструктуры и оставшиеся минные поля после недавних боевых действий. Кроме Halabja Газпром нефть имеет лицензию еще на два блока в Курдистане — Shakal и Garmian, на последнем уже ведется добыча со скважины Sarkala-1 (6 000 барр. в сутки на конец 1П17), и компания планирует пробурить еще пять скважин на Garmian, увеличив общий объем добычи до 7,33 млн барр. в год. Газпром нефть также разрабатывает месторождение Бадра в Ираке.

Неготовность компании увеличивать масштабы своей деятельности в Курдистане связана с высокими политическими рисками и абсолютно понятна. Автономия лишь недавно провела референдум, по результатам которого выступает за полную независимость от Ирака — это вызвало острую реакцию со стороны соседних стран, от Ирака до Турции. Поскольку добыча на блоке Halabja пока не ведется, а на Курдистан приходится лишь малая часть добычи Газпром нефти, мы считаем новость НЕЙТРАЛЬНОЙ для акций Газпром нефти и сохраняем нашу рекомендацию ПОКУПАТЬ.

АТОН «Газпром нефть» планирует модернизацию Омского нефтеперерабатывающего завода

«Газпром нефть» планирует модернизацию Омского нефтеперерабатывающего заводаПАО «Газпром нефть» инвестирует более 5,2 млрд рублей в проект по модернизации существующей отложенной коксохимической установки производительностью 767 тыс. тонн в год на Омском нефтеперерабатывающем заводе в Западной Сибири в рамках текущей программы модернизации для снижения воздействия на окружающую среду и улучшения производственных мощностей, коэффициентов конверсии, энергоэффективности и производственных качеств.

Наряду с повышением общей эффективности, а также способностью к дальнейшей обработке тяжелых нефтяных остатков, проект капитального ремонта специально предоставит заводу новую технологию, позволяющую производить 38 700 тонн сырого игольчатого кокса, высокоструктурированного малометаллического малосернистого карбона, в качестве сырья для металлургической, ядерной, химической и космической отраслях, говорится в сообщении «Газпром нефти».

Проект, для которого «Газпром нефть» выбрала ОАО «Гипрогазоочистка», для оказания инженерного проектирования, будет включать в себя следующее:

• Полная замена трех стареющих кокс-барабанов новыми барабанами из биметаллической стали производства ОАО «Волгограднефтемаш», Волгоград, которые будут оснащены скользящей (открывающей-закрывающей) системой клапанов.

• Строительство дополнительного хранилища для производства игольчатого кокса.

• Установка новой колонны для обработки вторичного сырья.

• Строительство новой взрывобезопасной диспетчерской.

• Установка автоматических газоаналитических ресурсов, средств пожарной безопасности и автоматизированной системы подачи пара.

Проект также снизит воздействие на окружающую среду от операций на площадке на 75% в результате более глубокой обработки коксового газа, сообщает «Газпром нефть».

После завершения модернизированного завод станет первым в России, способным производить игольчатый кокс для дальнейшей переработки в готовый продукт для производства графитовых электродов.

По словам оператора, модернизированное оборудование будет продолжать выпускать анодный кокс вместе с игольчатым коксом.

В рамках своих модернизационных работ в Омской области второй фазы оператор недавно завершил установку основного оборудования для нового нефтеперерабатывающего комплекса мощностью 2 млн. Тонн в год, а также начал строительство на площадке двухэтажной 2-миллионной установки Газпром нефть - надеется получить особый налоговый режим для добычи нефти на Баженовской свите

Газпром нефть - надеется получить особый налоговый режим для добычи нефти на Баженовской свите

Минэнерго России одобрило заявку Газпром нефти для получения особого налогового режимаКомпания надеется получить особый налоговый режим для добычи нефти на Баженовской свите – аналога американской сланцевой нефти. Технологии извлечения баженовской свиты в настоящее время не позволяют добывать ее рентабельно.

Первый замглавы Газпром нефти Вадим Яковлев на Тюменском нефтегазовом форуме:Ключевым сейчас является создание справедливых налоговых условий. Такие задачи мы вместе с государством решать умеем. По примеру Нового порта можно говорить, что решение там было успешно найдено. В стандартных налоговых условиях этот проект никогда бы не был реализован

Минэнерго РФ одобрило заявку Газпром нефти и присвоило статус национального проекту «Создание комплекса отечественных технологий и высокотехнологичного оборудования разработки запасов баженовской свиты».

Баженовская свита – горизонт горных пород, выявленных в центральной части Западной Сибири на глубинах 2-3 тыс. м.

Нефть и Капитал Газпром нефть - планирует увеличить в 2017 г. добычу углеводородов на 3-4%

Газпром нефть - планирует увеличить в 2017 г. добычу углеводородов на 3-4%

Газпром нефть планирует увеличить добычу углеводородов в 2017 году на 3-4%, до 89,4 млн тонн нефтяного эквивалента. Об этом сообщил первый заместитель генерального директора «Газпром нефти» Вадим Яковлев на Тюменском нефтегазовом форуме.«За последние три года мы растем в среднем с темпом 10 процентов в год. В этом числе в этом году рост будет 3-4 процента»,

Прогноз добычи нефти в Новом порту увеличен до 10 млн тонн.«В этом году добудем около 6 млн тонн и дальше будем увеличивать добычу в потенциале до 10 млн тонн»

Финанз

Финанз Газпром нефть - провела с Бадры в Ираке крупнейшую в своей истории морскую отгрузку нефти

Газпром нефть - провела с Бадры в Ираке крупнейшую в своей истории морскую отгрузку нефти

«Газпром нефть Бадра» (дочерняя компания Газпромнефти) осуществила крупнейшую в истории Газпромнефти морскую отгрузку нефти на экспорт — партия углеводородов объемом 1,78 миллиона баррелей отправлена в США.Это вторая поставка нефти, которую «Газпром нефть Бадра» направила на американский рынок. До этого нефть отгружали в Европу и Азию — всего, 12 отгрузок.

Углеводороды, экспортируемые из Ирака «Газпром нефтью», поставляются государственной компанией SOMO (State Oil Marketing Organization) в качестве возмещения затрат при освоении месторождения Бадра.

Прайм Лукойл, Газпром нефть - в случае повышения акцизов компании пострадают сильнее, чем нефтепроизводители

Лукойл, Газпром нефть - в случае повышения акцизов компании пострадают сильнее, чем нефтепроизводители

Правительство рассматривает возможность дополнительного повышения акцизов

Как сообщают Ведомости, правительство рассматривает возможность дополнительного повышения акцизов на внутренние продажи нефтепродуктов в два этапа: на 0,5 руб. за литр с 1 января 2018 и еще на 0,5 руб. на литр с 1 июля 2018. Это выше текущих планов по повышению акцизов в соответствии с инфляцией в 4%, которые предполагают повышение цен на бензин примерно на 0,3 руб. за литр и на дизель — на 0,23 руб. за литр. Эта инициатива должна принести бюджету 55-60 млрд руб. дополнительных налоговых доходов, которые планируется использовать для строительства дорог в Калининградской области и в Крыму.

Новость НЕГАТИВНА для нефтяных компаний, поскольку она предполагает увеличение налоговой нагрузки на фоне достаточно низкой рентабельности переработки из-за продолжающегося налогового маневра в нефтяном секторе. Хотя нефтяные компании обычно перекладывают акцизы на плечи конечных потребителей через повышение цен на топливо, это требует времени и никогда не случается одномоментно. Компании с высокой долей переработки (ЛУКОЙЛ, Газпром нефть) в случае повышения акцизов пострадают сильнее, чем нефтепроизводители, больше ориентированные на добычу (Роснефть, Сургутнефтегаз, Татнефть).

АТОН Citi понизил рекомендацию по акциям Лукойла, Татнефти и Газпром нефти

Citi понизил рекомендацию по акциям Лукойла, Татнефти и Газпром нефти

14.09.17 13:41

Аналитики Citi понизили рекомендации по бумагам Татнефти (обыкновенные акции), Лукойла и Газпром нефти с «покупать до „нейтрально“, цели остаются прежними — $7.24, $52.90 и $3.80 соответственно. Причиной корректировки стал недавний рост котировок акций этих компаний. Газпром нефть - по итогам 2017 г планирует добыть более 60 миллионов тонн нефти

Газпром нефть - по итогам 2017 г планирует добыть более 60 миллионов тонн нефти

Президент Газпромнефти Александр Дюков, отвечая на вопрос о прогнозируемых показателях компании по итогам текущего года в контексте продления соглашения с ОПЕК о сокращении добычи:«Точную цифру сейчас сказать не могу, но определенно больше 60 миллионов тонн, по углеводородам в целом — 89,6 миллиона тонн»

Прайм NIS «Газпром нефти» увеличит долю в крупнейшей нефтехимической компании Сербии до 21%

NIS «Газпром нефти» увеличит долю в крупнейшей нефтехимической компании Сербии до 21%

Совет директоров «Газпром нефти» на заседании во вторник принял решение о приобретении NIS, дочерним предприятием «Газпром нефти», доли в крупнейшей нефтехимической компании Сербии HIP Petrohemija (ХИПП). Ранее сообщалось, что NIS в течение следующих 6 месяцев увеличит долю HIP Petrohemija (ХИПП) на чуть менее 21%. Это произойдет из-за списания долга нефтехимической компании перед NIS в размере 150 млн евро. (Финанз) Газпромнефть - стала маркет-мейкером на рынке фьючерсных контрактов на нефть Urals на СПбМТСБ

Газпромнефть - стала маркет-мейкером на рынке фьючерсных контрактов на нефть Urals на СПбМТСБ

Газпромнефть стала маркет-мейкером на рынке фьючерсных контрактов на нефть Urals на Санкт-Петербургской международной товарно-сырьевой бирже (СПбМТСБ).«В рамках программы поддержания предложения на рынке поставочных биржевых фьючерсных контрактов на экспортируемую нефть сорта Urals на условиях поставки FOB порт Приморск компания будет подавать и поддерживать заявки на продажу российской марки нефтяной смеси в основном режиме торгов»

В настоящее время на СПбМТСБ формируется пул нефтяных компаний — маркет-мейкеров.

«Формирование в России экспортного биржевого рынка нефти — важный процесс, в рамках которого сегодня вырабатываются механизмы ценообразования, развиваются связи товарной и финансовой сфер… Предоставляемая компанией отраслевая экспертиза заложит основу для создания эффективных механизмов биржевой торговли, учитывающих интересы всех участников торгов»

Прайм

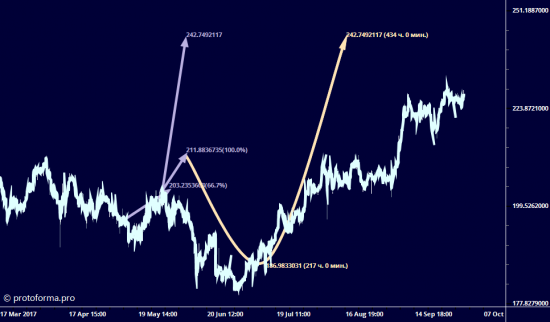

Газпромнефть. SIBN. Цель: ±239,55 (244,75) руб.

Газпромнефть. SIBN. Цель: ±239,55 (244,75) руб.

Все в заголовке. Не ожидаю обновления хая января 2017, потому что не жду курс рубля на достижении хая выше 61/$.

Допускаю максимум в ±244,75 руб.

Успехов!

Газпромнефть - факторы роста и падения акций

- Один из самых качественных нефтяников в плане бизнеса - большая доля современной переработки + современные месторождения с низкой себестоимостью добычи (17.10.2023)

- Газпром нуждается в дивидендах от Газпромнефти -> дивидендный поток будет расти со временем (17.10.2023)

- Free Float всего 4,32% от уставного капитала (22.07.2021)

- Добыча и выручка могут пострадать в 1П2023 из-за введения нефтяного эмбарго, а также эмбарго на экспорт нефтепродуктов с 5.02.2023 (27.12.2022)

- Из-за низкого free float всегда есть риск принудительного выкупа от Газпрома и делистинга с биржи (17.10.2023)

Газпромнефть - описание компании

Газпромнефть — дочерняя компания ГазпромаОАО «Газпром нефть» (ИНН 5504036333) и ее дочерние компании являются обладателями 61 лицензии на разведку и разработку месторождений. Доказанные запасы нефти на принадлежащих компании месторождениях превышают 4.5 млрд баррелей. Добыча углеводородов в 2014 году составила 488.1 млн баррелей н.э. (66.25 млн т н.э.), увеличившись на 6.7% по сравнению с результатами 2013 года. Крупнейшим акционером компании является группа «Газпром».

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций