| Число акций ао | 4 741 млн |

| Номинал ао | 0.0016 руб |

| Тикер ао |

|

| Капит-я | 2 291,7 млрд |

| Выручка | 3 765,0 млрд |

| EBITDA | 1 087,7 млрд |

| Прибыль | 323,6 млрд |

| Дивиденд ао | 44,51 |

| P/E | 7,1 |

| P/S | 0,6 |

| P/BV | 0,8 |

| EV/EBITDA | 2,9 |

| Див.доход ао | 9,2% |

| Газпромнефть Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Газпромнефть акции

-

21 июня 2024

21 июня 2024

Поставки нефти из России в КНР в январе-мае 2024 года выросли до 11%, до 340,13 млн баррелей. Об этом сообщает Главное таможенное управление КНР. Стоимость поставленной нефти составила $27,8 млрд, что на 21% выше результата прошлого года.

Россия является крупнейшим поставщиком углеводородов в Китай. На втором месте — Саудовская Аравия, которая поставила 256,10 млн баррелей нефти на $21,1 млрд. На третьем месте по объему поставок расположен Ирак с результатом в 199,70 млн баррелей на $15,6 млрд.

В 2023 году Россия экспортировала в Китай 779,32 млн баррелей нефти, что на 24% больше, чем в 2022 году.

"Газпром нефть" Проведение заседания совета директоров и его повестка дня

"Газпром нефть" Проведение заседания совета директоров и его повестка дня

2. Содержание сообщения

2.1. Дата принятия Председателем Совета директоров эмитента решения о проведении заседания совета директоров эмитента: 19.06.2024;

2.2. Дата проведения заседания совета директоров (наблюдательного совета) эмитента: 25....

Авто-репост. Читать в блоге >>>

Газпромнефть, стоит ли покупать от текущих? Весь 2023 год акции крупного нефтяника показывали бурный рост, но после прохождения дивидендной о...

MoneyVest, Нет не стоит 550-500

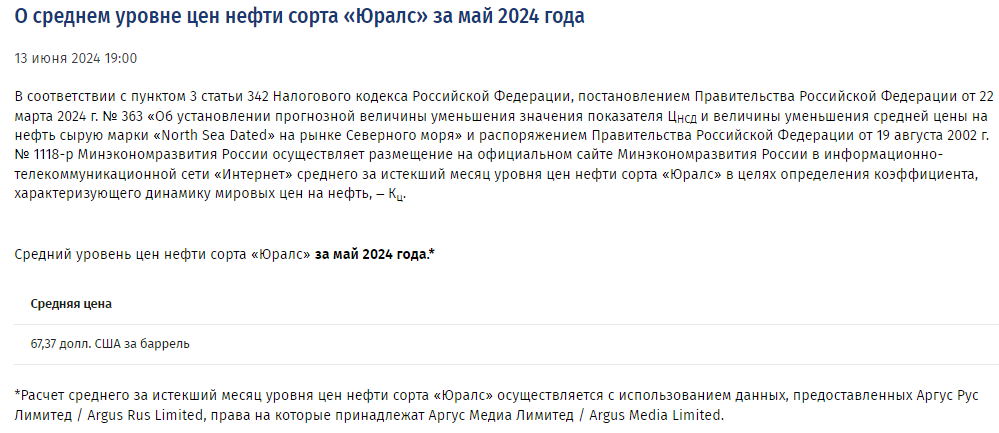

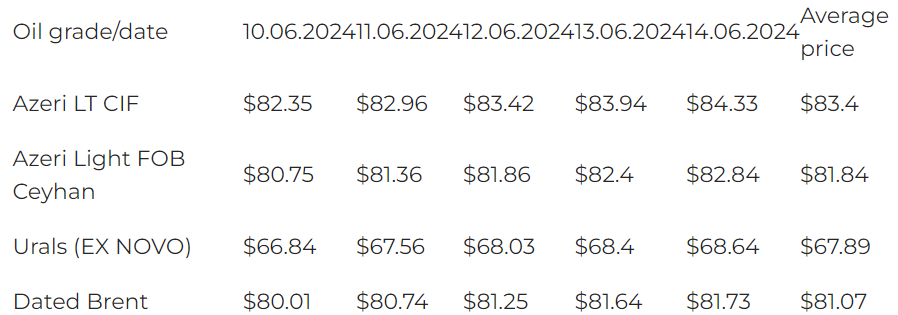

Цена нефти Urals выросла до $67,89 за баррель (+5,67% по сравнению с предыдущей неделей)

Цена нефти Urals выросла до $67,89 за баррель (+5,67% по сравнению с предыдущей неделей)

BAKU, Azerbaijan, June 18. Цена на азербайджанскую нефть выросла на прошлой неделе.

Средняя цена на нефть марки Azeri Light на азербайджанском месторождении «Азери-Чираг-Гюнешли» на CIF выросла на $3,6 (4,51%) до $83,4 за баррель по сравнению с предыдущей неделей. Самая высокая цена барреля за этот период составила $84,33, а самая низкая – $82,35.

Средняя цена на нефть марки Azeri Light FOB в турецком порту Джейхан на прошлой неделе составила в среднем $81,84 за баррель, что на $3,8 (4,87%) больше, чем на предыдущей неделе. Максимальная цена составила $82,84 за баррель, а минимальная — $80,75 за баррель.

Цена на нефть марки Urals выросла на 3,64 доллара (5,67%) по сравнению с предыдущей неделей до $67,89 за баррель. Максимальная цена на URALS достигла $68,64 за баррель, а минимальная – $66,84 за баррель.

Цена на нефть марки Brent выросла на 3,68 доллара (4,76 процента) до $81,07 за баррель. Максимальная цена на датированную Brent достигла $81,73 за баррель, а минимальная – $80,01 за баррель. "Газпром нефть" Присвоение или изменение рейтинга эмитента рейтинговым агентством или иной организацией на основании договора

"Газпром нефть" Присвоение или изменение рейтинга эмитента рейтинговым агентством или иной организацией на основании договора

2. Содержание сообщения

2.1. Объект присвоения рейтинга (эмиссионные ценные бумаги и (или) их эмитент) – эмиссионные ценные бумаги и эмитент ПАО «Газпром нефть»;

2.2 Вид рейтинга, который присвоен объекту рейтинговой оценки (кредитный рейтинг; рейтинг долгосрочной кредитоспособности (платежеспособности); рейтинг корпоративного управления; иное):

кредитный рейтинг;

2....

Авто-репост. Читать в блоге >>>

Газпромнефть, стоит ли покупать от текущих?

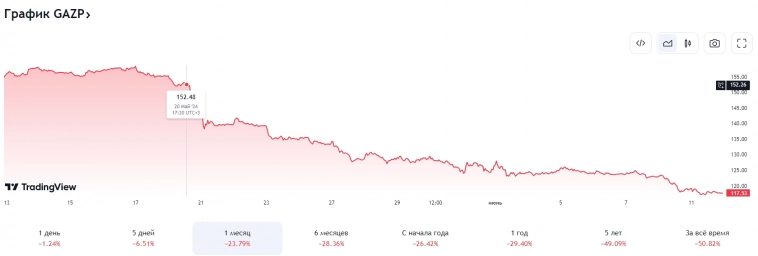

Газпромнефть, стоит ли покупать от текущих?Весь 2023 год акции крупного нефтяника показывали бурный рост, но после прохождения дивидендной отсечки бумаги показывают снижение почти на 25%, открывая отличную возможность для покупки.

✅ Основные идеи на данный момент:

1. Голованя компания в виде Газпрома все также убыточна, так что из Газпром нефти будут тянуть дивы и, если Газпром снова заберет 75% дивидендами, то дивдоходность может быть 16%.

2. На фоне существенного роста рублевых цен на нефть российского сорта Urals, за I полугодие компания может показать весьма сильные результаты.

3. В этом году Газпром нефть получит почти удвоенные выплаты от правительства.

✔️ В целом, для нефтяников в текущем году конъюнктура сложилась отличная, а пока у Газпром решает свои проблемы остается вероятность того, что дивиденды останутся на высоком уровне.

Слегка напрягает только то, что 95% акций принадлежит именно Газпрому, а их управленческие решения вызывают вопросы, но думаю, что тут обойдется без неприятностей.

❗️ Газпром нефть — фундаментально сильная компания с отличными дивидендами на ближайшие пару лет. От текущих уровней бумаги выглядят все также весьма интересно!

Авто-репост. Читать в блоге >>>

Газпромнефть. День

Газпромнефть. ДеньНа дневном графике цена отбилась от границы синего канала и сейчас повторно тестирует сильный гориз.уровень 722,55. В случае еще одного теста и начале отбоя от этого уровня можно брать лонг с первой целью в виде границы синего канала(742 на сегодня)

В случае пробоя с тестом снизу гориз.уровня 722,55 лонги лучше прикрыть и ждать возврата выше этого уровня с тестом сверху

Также можно пробовать лонг в случае выхода цены выше границы синего канала(742 на сегодня) с тестом сверху

Как торговать уровни — писал здесь.

При торговле не забываем про стопы и тейки!

Пересечение уровней в одном месте усиливает этот уровень.

Ключевые уровни на графиках и в тексте выделены жирным.

Не является индивидуальной инвестиционной рекомендацией.

Больше графиков в моем TG-канале.

Подписывайтесь на t.me/cap_of_charts

Лайки приветствуются :-)

Авто-репост. Читать в блоге >>> Результаты на российском рынке за 10-14 июня 2024 г.

Результаты на российском рынке за 10-14 июня 2024 г.В конце каждой недели мы в Finrange подводим промежуточные итоги и делимся результатами.

Спекулятивный портфель с 11 июля 2022 г.:

- Текущая сумма: 2 468 767,14 руб.

- Результат за неделю -11 289,95 руб.

- Доходность портфеля: +208,6%

Основная стратегия: Поиск спекулятивных идей на основе технического анализа с учётом рыночного сантимента с минимальным соотношением риск к прибыли 1 к 3. Одновременно может быть открыто до 4-х позиций с удержанием от нескольких дней до нескольких недель. Используются кредитные плечи, шорты и мани-менеджмент.

В начале этой недели, перед введением санкций в отношении НКЦ, я закрыл длинные позиции по акциям Астры и Газпром нефти практически на уровне нуля и перевернулся в шорт по акциям Норильского никеля. Когда рынок начал отскакивать в четверг и пятницу, короткая позиция закрылась по стоп-лоссу, который был установлен на уровне безубыточности. В результате, спекулятивный портфель снизился на 0,45% по сравнению со снижением индекса МосБиржи на 0,54%. При этом я не участвовал в выкупе акций.

Авто-репост. Читать в блоге >>>

Газпром всё. А как насчет Газпромнефти?

Газпром всё. А как насчет Газпромнефти?🎢На 24 % упала цена Газпрома за 24 дня. Основное падение было 20 мая и далее уже плавно снижались до текущих цифр.

🔥Видимо инвесторы наконец поняли, что дивидендов и перспектив на ближайшие годы не будет. 4.4% приносил Газпром в среднем с 2013 года, когда индекс акций РФ приносил по 12.6%. Газпромнефть показывала 23.7% годовых. Невероятный результат — одна из лучших компаний нашего рынка. Причем растет довольно плавно и равномерно в отличии от Полюса, который показал однажды супер результат и в боковике много лет.

Авто-репост. Читать в блоге >>> Nuttall: Распродажи нефти после плана ОПЕК+ по сокращению добычи «неоправданны».

Nuttall: Распродажи нефти после плана ОПЕК+ по сокращению добычи «неоправданны».

Jun 6, 2024 Bloomberg.

После того, как ОПЕК+ сократила добычу нефти, опубликованный ранее на этой неделе, один из старших портфельных менеджеров заявил, что реакционные настроения рынка коренятся в «неправильной интерпретации».

Эрик Натталл (Eric Nuttall), партнер и старший портфельный менеджер Ninepoint Partners, сказал Bloomberg, что распродажи нефти после опубликованного плана ОПЕК+ «совершенно неоправданы с использованием фундаментальных факторов».

«Я думаю, что это коренится в сильном непонимании того, что получилось и чего пытается достичь ОПЕК+», — сказал он Bloomberg в четверг.

«Беспокойство, похоже, вызывает то, что восемь членов, которые добровольно сокращают объемы, выступили с дорожной картой, в которой изложено, что они продлят сокращения до следующего квартала, а затем, начиная с октября, медленно и постепенно вернут их обратно», — сказал он.

Натталл добавил, что финансовый рынок нефти «в 30-50 раз больше, чем физический рынок».

После заявления ОПЕК+ некоторые аналитики указали на стабильность, связанную с длительным продлением сокращений, в то время как другие выразили сомнение в способности ОПЕК+ поддерживать рост добычи на фоне всплесков предложения со стороны конкурентов.

«Неверное толкование заключается в том, что существует жесткий план по увеличению объемов, есть опасения по поводу ослабления экономики в Соединенных Штатах, Китае и т. д.», — сказал Натталл, добавив, что дорожная карта ОПЕК+ «не высечена в камне».

«Краеугольным камнем политики ОПЕК было быть проактивным, упреждающим и предупредительным», — пояснил он. «Любой, кто следит за ОПЕК, должен знать, что это не жесткий план; Это зависит от рыночных условий».

Он добавил, что рассматривает план ОПЕК+ «позитивно», потому что он сигнализирует о том, что «они более оптимистичны, чем консенсус сейчас, по условиям спроса».

Он отметил, что, начиная со следующей недели, изъятие глобальных запасов должно «значительно увеличиться», что приведет к «переломному моменту для настроений».

«Два месяца назад мы были на пике эйфории, а сейчас мы на пике пессимизма», — сказал он.

«Я думаю, что грядет жеребьевка, которая скоро изменит настроения в гораздо более бычью сторону». “I think the draw is coming that is going to soon shift sentiment much more bullishly.” Управление энергетической информации США (EIA)

Управление энергетической информации США (EIA)

Jun. 11, 2024

Обзор прогноза

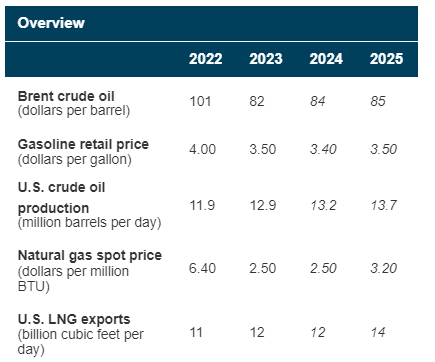

Новые данные по добыче сырой нефти и природного газа в США. В этом месяце мы публикуем данные по добыче нефти и природного газа в регионах. Эти данные предоставляют региональную разбивку по внутренней добыче сырой нефти и природного газа в существующих производственных таблицах и вводят некоторые ряды данных, ранее опубликованные в Отчете о производительности бурения и Сланцевом газе и трудноизвлекаемой нефти, в STEO.

Добыча сырой нефти в США. Добыча сырой нефти в США вырастет, по нашему прогнозу, на 2% с 2023 года до среднегодовых 13,2 млн баррелей в сутки (б/с) в 2024 году и еще на 4% в 2025 году до 13,7 млн б/с. Рост добычи лидирует в Пермском регионе, на который приходится почти 50% внутренней добычи сырой нефти, за ним следуют регион Игл-Форд и Федеральный залив Мексиканского залива.

Добыча нефти ОПЕК+. В нашем майском прогнозе мы предполагали, что ОПЕК+ начнет ослаблять некоторые добровольные сокращения добычи, начиная с третьего квартала 2024 года (3К24). В соответствии с недавним заявлением группы, мы ожидаем, что ОПЕК+ начнет ослаблять добровольные сокращения в 4К24. В результате, мы ожидаем, что продление добровольного сокращения добычи ОПЕК+ приведет к продолжению снижения мировых запасов нефти в 1К25. Хотя мы ожидаем, что цены на сырую нефть вырастут с уровня начала июня, более низкие, чем ожидалось, цены на нефть марки Brent в мае означают, что наш прогноз на 2024 год составляет $84 за баррель, что на 4% ниже нашего майского прогноза.

Добыча природного газа. Мы ожидаем, что добыча природного газа в США упадет на 1% в 2024 году из-за низких цен на природный газ. Добыча природного газа в регионе Хейнсвилл, по нашему прогнозу, упадет на 9% в этом году, а добыча в регионе Аппалачи упадет на 4%. Снижение прогноза частично компенсируется ростом на 4% в Пермском регионе, в основном потому, что большая часть природного газа, добываемого в Пермском бассейне, связана с добычей нефти. Мы прогнозируем, что добыча природного газа в США увеличится на 2% в следующем году, причем рост будет наблюдаться во всех трех этих регионах, поскольку цены на природный газ растут по нашему прогнозу.

Цены на природный газ. Мы ожидаем, что падение добычи природного газа в США в 2024 году продолжит оказывать повышательное давление на спотовую цену природного газа Henry Hub. Мы ожидаем, что спотовая цена Henry Hub в этом году составит в среднем 2,50 доллара за миллион британских тепловых единиц (MMBtu), что на 13% выше, чем мы ожидали в прошлом месяце, при этом цены вырастут с $2,12 за MMBtu в мае до $3,30 за MMBtu в декабре 2024 года.

Расходы на электроэнергию. Этим летом, с июня по август, мы ожидаем, что ежемесячные счета за электроэнергию для частных потребителей в США составят в среднем около 170 долларов, примерно столько же, сколько и прошлым летом. Мы ожидаем, что снижение цен на электроэнергию для населения в большинстве районов страны частично компенсирует незначительное увеличение потребления электроэнергии в результате нашего предположения, что летние температуры в этом году будут теплее.

Потребление электроэнергии. Мы пересмотрели наш прогноз по розничным продажам электроэнергии в коммерческий и промышленный секторы в сторону незначительного повышения по сравнению с майским STEO, чтобы отразить изменения в наших ожиданиях по спросу на электроэнергию со стороны центров обработки данных. Мы ожидаем, что коммерческий спрос, который включает спрос со стороны дата-центров, в Южной Атлантике увеличится на 5% в 2024 году и на 2% в 2025 году. Мы ожидаем, что спрос в коммерческом секторе Западно-Южного Центрального региона увеличится на 3% в этом году и на 1% в следующем.

Alex,

Чему радуетесь — непонятно! При Девальвации — Всем плохо будет! Высокая инфляция — это ПУТЬ в Никуда! Только пр низкой инфляции — что...

Алексей — Трейдинг, Посмотрите примеры Ирана, Аргентины, Турции. Высокая инфляция — долговые бумаги — хлам. Фондовый рынок — сохраняет хотя бы на уровне инфляции сбережения.

Андрей С, Внезапная девальвация и тю тю эти рубли, а бизнес всегда инфляцию отобьет, потому что реальными активами торгует

Alex,

Чему радуетесь — непонятно! При Девальвации — Всем плохо будет! Высокая инфляция — это ПУТЬ в Никуда! Только пр низкой инфляции — что то будут созидать и строить! И будет расти Покупательская Способность населения!

А то что бизнес отобьет девальвацию — ЭТО МИФ — который придумали Умные люди!

За 1-3 месяца ты можешь много заработать из-за девальвации — а далее тебя накроет ВОЛНА роста затрат и в Итоге по году — результат будет хуже!

Результаты торговли на российском рынке за 3-7 июня 2024 г.

Результаты торговли на российском рынке за 3-7 июня 2024 г.В конце каждой недели мы в Finrange подводим промежуточные итоги и делимся результатами.

Спекулятивный портфель с 11 июля 2022 г.:

- Текущая сумма: 2 480 057,09 руб.

- Результат за неделю +124 107,3 руб.

- Доходность портфеля: +210,07%

Основная стратегия: Поиск спекулятивных идей на основе технического анализа с учётом рыночного сантимента с минимальным соотношением риск к прибыли 1 к 3. Одновременно может быть открыто до 4-х позиций с удержанием от нескольких дней до нескольких недель. Используются кредитные плечи, шорты и мани-менеджмент.

В начале этой неделе я закрыл шорты по ацкиям Группы ВК (+10,73%) и "префам Мечела" (+28,71%). Перевернулся в лонг и открыл спекулятивные позиции по акциям Озона (+8,83%) и Газпром нефти (+4,86%). В результате на последних 4-х сделках я в 2 раза перекрыл все последние стопы-лоссы. Суммарная доходность с учётом убыточной серии сделок составила почти +39%. В итоге спекулятивный портфель на этот раз вырос на 5,26% по сравнению с ростом индекса МосБиржи на 0,50%.

Авто-репост. Читать в блоге >>> Инвестиционный портфель на 2 этап конкурса

Инвестиционный портфель на 2 этап конкурса

В первом этапе конкурса я занял 1 место. Буду стараться удерживать эту позицию.

На 2 этап я делаю ставку лишь на одну акцию — Газпром нефть. Основание — это обзоры аналитиков, которые пророчат рост свыше 900 рублей.

Вот такой вот короткий аргумент.

Авто-репост. Читать в блоге >>> "Газпром нефть" не ожидает существенного влияния от роста налога на прибыль до 25%

"Газпром нефть" не ожидает существенного влияния от роста налога на прибыль до 25%

Глава «Газпром нефти» Александр Дюков не ожидает существенного влияния на компанию от налоговых изменений, в частности, от роста налога на прибыль с 20% до 25%, сказал он журналистам в кулуарах ПМЭФ.

«Основные налоги, которые мы платим, это все-таки НДПИ, НДД и различные акцизы. Налог на прибыль — лишь небольшая часть общей корзины налогов в отрасли», — заявил он.

Дюков добавил, что компания исходит из того, что активно инвестирующие компании, в том числе «Газпром нефть», смогут рассчитывать на механизмы стимулирования инвестиций. «И в том числе — на использование льгот и вычетов по налогу на прибыль. Правительство декларирует именно такой подход к корректировкам налоговой системы», — добавил он.

Авто-репост. Читать в блоге >>> Дивиденды Газпромнефти за 2024 г могут составить 99,49 руб/акцию (д/д 14,3%) - Газпромбанк

Дивиденды Газпромнефти за 2024 г могут составить 99,49 руб/акцию (д/д 14,3%) - ГазпромбанкПо итогам 2023 г. выручка Газпром нефти составила рекордные 3 520 млрд руб. (+3,2% г/г) благодаря увеличению объема добычи углеводородов и поддержанию объемов переработки на НПЗ на уровне предыдущего года. Поддержку выручке также оказали рост цен на нефть и нефтепродукты и ослабление рубля в 2П23. Расчетная EBITDA, по нашим оценкам, соответствует 1 086 млрд руб. (-8% г/г), скорректированная EBITDA – 1 319 млрд руб. (-6,8% г/г). Чистая прибыль по итогам 2023 г. составила 641 млрд руб. (-14,7% г/г) в связи с изменением макроэкономических параметров, повышением тарифов естественных монополий и ростом налоговой нагрузки. Свободный денежный поток компании в 2023 г. достиг значительных 400,5 млрд руб. (+71,7% г/г). Результаты за 2П23 и 2023 г. оказались на уровне наших ожиданий.

21 мая совет директоров Газпром нефти объявил о рекомендации финального дивиденда за 2023 г. в размере 19,49 руб./акц. (доходность – 2,8%). Реестр акционеров для получения дивидендов будет закрыт 8 июля 2024 г.

Авто-репост. Читать в блоге >>> Газпромнефть и КФУ будут развивать химию для нефтегазовой отрасли

Газпромнефть и КФУ будут развивать химию для нефтегазовой отраслиСотрудничество нацелено на разработку отечественных технологий для выпуска химической продукции, которая используется в процессах добычи и подготовки углеводородов

В рамках партнерства «Газпром нефть» сформирует перечень наиболее востребованных компонентов и материалов, а также проанализирует объемы химической продукции, в которых сегодня нуждаются предприятия отрасли. Казанский федеральный университет займется координацией научно-исследовательских проектов и разработкой рецептур химии и сырья в собственных лабораториях.

«Новое соглашение поможет объединить нашу отраслевую экспертизу и индустриальные возможности с научно-техническим потенциалом КФУ для развития российской малотоннажной химии. Наше стратегическое сотрудничество будет способствовать решению общеотраслевой задачи по созданию полного цикла производства отечественных реагентов для нефтегазовой отрасли: от поиска молекулы до выпуска готовой продукции», — сказал председатель правления «Газпром нефти» Александр Дюков.

tass.ru/ekonomika/21038833

Авто-репост. Читать в блоге >>>

Газпромнефть - факторы роста и падения акций

- Один из самых качественных нефтяников в плане бизнеса - большая доля современной переработки + современные месторождения с низкой себестоимостью добычи (17.10.2023)

- Газпром нуждается в дивидендах от Газпромнефти -> дивидендный поток будет расти со временем (17.10.2023)

- Free Float всего 4,32% от уставного капитала (22.07.2021)

- Добыча и выручка могут пострадать в 1П2023 из-за введения нефтяного эмбарго, а также эмбарго на экспорт нефтепродуктов с 5.02.2023 (27.12.2022)

- Из-за низкого free float всегда есть риск принудительного выкупа от Газпрома и делистинга с биржи (17.10.2023)

Газпромнефть - описание компании

Газпромнефть — дочерняя компания ГазпромаОАО «Газпром нефть» (ИНН 5504036333) и ее дочерние компании являются обладателями 61 лицензии на разведку и разработку месторождений. Доказанные запасы нефти на принадлежащих компании месторождениях превышают 4.5 млрд баррелей. Добыча углеводородов в 2014 году составила 488.1 млн баррелей н.э. (66.25 млн т н.э.), увеличившись на 6.7% по сравнению с результатами 2013 года. Крупнейшим акционером компании является группа «Газпром».

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций