| Число акций ао | 4 741 млн |

| Номинал ао | 0.0016 руб |

| Тикер ао |

|

| Капит-я | 2 301,7 млрд |

| Выручка | 3 765,0 млрд |

| EBITDA | 1 087,7 млрд |

| Прибыль | 323,6 млрд |

| Дивиденд ао | 44,51 |

| P/E | 7,1 |

| P/S | 0,6 |

| P/BV | 0,8 |

| EV/EBITDA | 3,0 |

| Див.доход ао | 9,2% |

| Газпромнефть Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Газпромнефть акции

-

Chef, согласен, управленцы многих компаний жмотятся на дивиденды. Практически, инвесторам выбирать не из кого. Надеяться, что в ближайшие 2-3 года ситуация будет меняться в лучшую сторону, не приходится. Только вопрос Arti ставил не о том, почему народ вкладывается в западные компании.«Скажите, а зачем эта компания вообще торгуется на бирже, зачем это нужно Газпрому? Ведь он собственник 95+% акций.»

сегодня ожидаем: закр реестра для ГОСА (19,82 р)

см. календарь по акциям

Амиран, 26 июня отсечка

Скажите, а зачем эта компания вообще торгуется на бирже, зачем это нужно Газпрому? Ведь он собственник 95+% акций. Мог бы выкупить оставшиеся в принудительном порядке. P/E меньше 4, т.е. эта покупка окупилась бы за 4 года, я правильно понимаю (хотя сейчас о хорошей прибыли говорить не приходится, но до 2020 было все неплохо)? Не нужно было бы тратиться на публичную отчетность, собрания акционеров и т.п. Или Газпром рассматривает вариант с продажей в будущем части пакета своих акций Газпромнефти, и для этих целей неплохо поддерживать статус публичной компании?

Arti, Делать ПАО / продолжать оставаться ПАО — Обычно это бывает нужно акционерам для контроля менеджмента и других акционеров. В ПАО сложнее своровать — требования к публичным компаниям — публиковать отчеты.

(Газпром собственник 95,679% акций)

ir.gazprom-neft.ru/fileadmin/user_upload/documents/ad-hoc_releases/ad_hoc_releases_rus/2020/4/alist_31-03-2020.pdf

Скажите, а зачем эта компания вообще торгуется на бирже, зачем это нужно Газпрому? Ведь он собственник 95+% акций. Мог бы выкупить оставшиеся в принудительном порядке. P/E меньше 4, т.е. эта покупка окупилась бы за 4 года, я правильно понимаю (хотя сейчас о хорошей прибыли говорить не приходится, но до 2020 было все неплохо)? Не нужно было бы тратиться на публичную отчетность, собрания акционеров и т.п. Или Газпром рассматривает вариант с продажей в будущем части пакета своих акций Газпромнефти, и для этих целей неплохо поддерживать статус публичной компании?

Arti, с моей точки зрения, именно публичные акционерки один из залогов здоровой конкуренции и успешной экономики страны. Не хотелось бы, но возможен вариант полной, или частичной отмены пенсий. С такой точки зрения чем больше достойных компаний на фондовом рынке, тем проще идти к своей «обеспеченной» старости, рядовым гражданам страны. Отстранившись от здорового патриотизма и включив элементарную логику, каждый из нас понимает, что каждый $ вложенный нами в западную экономику — это тормоз в развитие отечественной. Это просто математика начальной школы. А мы плюёмся, что на российском фондовом очень мало достойных, стабильных компаний для долгосрочного, диверсифицированного инвестирования. И хорошо, что есть такие компании, как Газпромнефть. Их бы ещё «упросить» платить дивы не меньше 12% и было бы ладушки-оладушки. Газпром — это социально ориентированная компания. А это многогранное понятие, а не только строительство бассейнов для народа.

Артур, Я бы с вами силно поспорил насчет нашей экономики и наших супер компании, но боюсь ваш «здоровый патреотизм» затмил ваш разум!!! Вы посмотрите вокруг, у нас без кризиса болшие публичные компании по прибыли были неахти, да и жадноваты с разными отмазками насчет хороших дивидендов за последние 10 лет. Хороших, стабильо платяших- хорошие дивиденды за те же 10лет, можно посчетать на палцах одной руки, ну максимум и10палцев НЕ ЗАГНУТЬ, все какая то херня: «То хрен — длиннен, то рубаха коротка!» Я имею ввиду один год сработают хорошо, другой плохо, то как к примеру металлургический сектор цикличен2-3 ну максимум4года. ХОРОШИХ СТАБИЛНЫХ КОМПАНИЙ И ПО ПРИБЫЛИ И ДИВИДЕНДАМ — ПОДЧЕРКНУ: " СЧИТАННЫЕ ЕДИНИЦЫ "! А как наше государство и власть в нем обесценивает накопления граждан, тут хочеш не хочеш в валюту смоешся!!! Принцып один нищее население — легче держать в узде, отсюда рост авторитаризма у власти ( вы сами все понемаете). Деволвация время от времени помогает в выше описанном — про власть!!! Как то так.

Скажите, а зачем эта компания вообще торгуется на бирже, зачем это нужно Газпрому? Ведь он собственник 95+% акций. Мог бы выкупить оставшиеся в принудительном порядке. P/E меньше 4, т.е. эта покупка окупилась бы за 4 года, я правильно понимаю (хотя сейчас о хорошей прибыли говорить не приходится, но до 2020 было все неплохо)? Не нужно было бы тратиться на публичную отчетность, собрания акционеров и т.п. Или Газпром рассматривает вариант с продажей в будущем части пакета своих акций Газпромнефти, и для этих целей неплохо поддерживать статус публичной компании?

Arti, с моей точки зрения, именно публичные акционерки один из залогов здоровой конкуренции и успешной экономики страны. Не хотелось бы, но возможен вариант полной, или частичной отмены пенсий. С такой точки зрения чем больше достойных компаний на фондовом рынке, тем проще идти к своей «обеспеченной» старости, рядовым гражданам страны. Отстранившись от здорового патриотизма и включив элементарную логику, каждый из нас понимает, что каждый $ вложенный нами в западную экономику — это тормоз в развитие отечественной. Это просто математика начальной школы. А мы плюёмся, что на российском фондовом очень мало достойных, стабильных компаний для долгосрочного, диверсифицированного инвестирования. И хорошо, что есть такие компании, как Газпромнефть. Их бы ещё «упросить» платить дивы не меньше 12% и было бы ладушки-оладушки. Газпром — это социально ориентированная компания. А это многогранное понятие, а не только строительство бассейнов для народа. Скажите, а зачем эта компания вообще торгуется на бирже, зачем это нужно Газпрому? Ведь он собственник 95+% акций. Мог бы выкупить оставшиеся в принудительном порядке. P/E меньше 4, т.е. эта покупка окупилась бы за 4 года, я правильно понимаю (хотя сейчас о хорошей прибыли говорить не приходится, но до 2020 было все неплохо)? Не нужно было бы тратиться на публичную отчетность, собрания акционеров и т.п. Или Газпром рассматривает вариант с продажей в будущем части пакета своих акций Газпромнефти, и для этих целей неплохо поддерживать статус публичной компании?

Скажите, а зачем эта компания вообще торгуется на бирже, зачем это нужно Газпрому? Ведь он собственник 95+% акций. Мог бы выкупить оставшиеся в принудительном порядке. P/E меньше 4, т.е. эта покупка окупилась бы за 4 года, я правильно понимаю (хотя сейчас о хорошей прибыли говорить не приходится, но до 2020 было все неплохо)? Не нужно было бы тратиться на публичную отчетность, собрания акционеров и т.п. Или Газпром рассматривает вариант с продажей в будущем части пакета своих акций Газпромнефти, и для этих целей неплохо поддерживать статус публичной компании? Компания «Газпром нефть» завершила сделку по приобретению у «Растро» торговой марки «Ижора», под которой выпускаются битумно-полимерные мастики и герметики для строительства и обслуживания транспортной и промышленно-гражданской инфраструктуры. Производство продукции под этим товарным знаком будет локализовано на заводе битумных материалов «Газпром нефти» в Вязьме. Cовокупный объем выпуска битумно-полимерных мастик и герметиков горячего применения на этом предприятии увеличится на 20% — до более чем 5 тыс. т. в год.

Компания «Газпром нефть» завершила сделку по приобретению у «Растро» торговой марки «Ижора», под которой выпускаются битумно-полимерные мастики и герметики для строительства и обслуживания транспортной и промышленно-гражданской инфраструктуры. Производство продукции под этим товарным знаком будет локализовано на заводе битумных материалов «Газпром нефти» в Вязьме. Cовокупный объем выпуска битумно-полимерных мастик и герметиков горячего применения на этом предприятии увеличится на 20% — до более чем 5 тыс. т. в год.

tass.ru/ekonomika/8482043 Компания «Газпромнефть-Заполярье» ввела в эксплуатацию первую многоствольную скважину «фишбон» на нефтяной оторочке Чаяндинского нефтегазоконденсатного месторождения в Якутии. Стартовая добыча многозабойной скважины вдвое превысит показатели ранее используемых горизонтальных конструкций и составит около 400 т. в сутки. Всего на нефтяной оторочке Чаяндинского месторождения до 2024 г. будет пробурено 44 высокотехнологичные скважины такого типа.

Компания «Газпромнефть-Заполярье» ввела в эксплуатацию первую многоствольную скважину «фишбон» на нефтяной оторочке Чаяндинского нефтегазоконденсатного месторождения в Якутии. Стартовая добыча многозабойной скважины вдвое превысит показатели ранее используемых горизонтальных конструкций и составит около 400 т. в сутки. Всего на нефтяной оторочке Чаяндинского месторождения до 2024 г. будет пробурено 44 высокотехнологичные скважины такого типа.

tass.ru/ekonomika/8462115 Московский НПЗ «Газпром нефти» внедрил автоматизированную цифровую систему управления. Она будет контролировать как технологические процессы, так и элементы безопасности. Система является полностью Российской. Внедрение современных систем управления является частью программы цифрового развития нефтеперерабатывающих активов «Газпром нефти».

Московский НПЗ «Газпром нефти» внедрил автоматизированную цифровую систему управления. Она будет контролировать как технологические процессы, так и элементы безопасности. Система является полностью Российской. Внедрение современных систем управления является частью программы цифрового развития нефтеперерабатывающих активов «Газпром нефти».

tass.ru/ekonomika/8462217 Sberbank CIB понизил акции Роснефти и Газпром Нефти с Держать до Продавать.

Sberbank CIB понизил акции Роснефти и Газпром Нефти с Держать до Продавать.

Целевая цена по Роснефти установлена на уровне 325,47 руб. за акцию. Даунсайд 4,5%.

Целевая цена на Газпром Нефти установлена на уровне 318 руб. за акцию.

Даунсайд 4,4%. Газпром нефть - добыча будет рентабельна при $20 за баррель

Газпром нефть - добыча будет рентабельна при $20 за баррель

Заместитель генерального директора Газпромнефти по экономике и финансам Алексей Янкевич:«Даже если уровень цен будет держаться в районе 20 долларов за баррель, добыча для нас останется рентабельной»

«Мы рассматриваем несколько сценариев развития событий: от 15 до 40 долларов за баррель. Это позволяет корректировать расходы и при этом сохранять эффективность производства»

Заместитель генерального директора по логистике, переработке и сбыту компании Анатолий Чернер:

«Инвестиционная программа downstream (переработка и сбыт — ред.) в свете последних событий, безусловно, претерпит изменения, но пока рано давать им полную оценку. Модернизация активов является стратегической задачей компании и, несмотря на непростую текущую ситуацию, будет продолжена»

«Сегодня большинство проектов находятся в той стадии, когда их заморозка, с одной стороны, не даст экономического эффекта — основной объем инвестиций уже сделан, а с другой стороны, негативно скажется на перспективах и технологическом развитии компании»

источник

Авто-репост. Читать в блоге >>> ДОБЫЧА «ГАЗПРОМ НЕФТИ» #SIBN РЕНТАБЕЛЬНА ПРИ $20 ЗА БАРРЕЛЬ, КОМПАНИЯ ТАКЖЕ ТЕСТИРУЕТ ЦЕНЫ В $15-40 — ЗАМГЕНДИРЕКТОРА — ПРАЙМ

ДОБЫЧА «ГАЗПРОМ НЕФТИ» #SIBN РЕНТАБЕЛЬНА ПРИ $20 ЗА БАРРЕЛЬ, КОМПАНИЯ ТАКЖЕ ТЕСТИРУЕТ ЦЕНЫ В $15-40 — ЗАМГЕНДИРЕКТОРА — ПРАЙМ

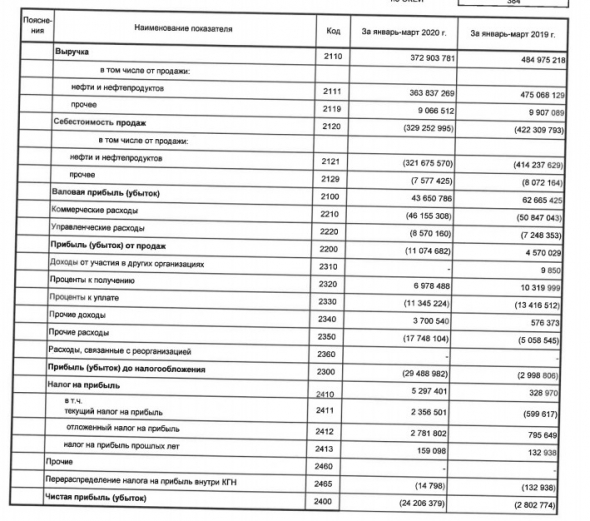

Газпром нефть – рсбу/мсфо

Газпром нефть – рсбу/мсфо

4 741 299 639 акций ir.gazprom-neft.ru/akcionernyi-kapital/akcii/

Капитализация на 04.05.2020г: 1,550.88 трлн руб

Общий долг на 31.12.2017г: 1,175.81 трлн руб/ мсфо 1,270.88 трлн руб

Общий долг на 31.12.2018г: 1,448.15 трлн руб/ мсфо 1,529.11 трлн руб

Общий долг на 31.12.2019г: 1,330.48 трлн руб/ мсфо 1,612.29 трлн руб

Общий долг на 31.03.2020г: 1,372.95 трлн руб

Выручка 2017г: 1,374.52 трлн руб/ мсфо 1,934.59 трлн руб

Выручка 1 кв 2018г: 432,098 млрд руб/ мсфо 520,633 млрд руб

Выручка 2018г: 2,070.01трлн руб/ мсфо 2,489.29 трлн руб

Выручка 1 кв 2019г: 484,975 млрд руб/ мсфо 586,359 млрд руб

Выручка 2019г: 1,809.83 трлн руб/ мсфо 2,485.31 трлн руб

Выручка 1 кв 2020г: 372.904 млрд руб

Убыток от курсовых разниц – мсфо 2017г: 241 млн руб

Убыток от курсовых разниц – мсфо 2018г: 33,558 млрд руб

Прибыль от курсовых разниц – мсфо 2019г: 10,518 млрд руб

Прибыль 1 кв 2017г: 13,587 млрд руб/ Прибыль мсфо 64,734 млрд руб

Прибыль 2017г: 154,863 млрд руб/ Прибыль мсфо 269,678 млрд руб

Убыток 1 кв 2018г: 13,474 млрд руб/ Прибыль мсфо 74,145 млрд руб

Прибыль 2018г: 90,172 млрд руб/ Прибыль мсфо 400,993 млрд руб

Убыток 1 кв 2018г: 2,803 млрд руб/ Прибыль мсфо 112,672 млрд руб

Прибыль 6 мес 2019г: 215,434 млрд руб/ Прибыль мсфо 225,452 млрд руб

Прибыль 9 мес 2019г: 215,580 млрд руб/ Прибыль мсфо 336,751 млрд руб

Прибыль 2019г: 216,872 млрд руб/ Прибыль мсфо 422,088 млрд руб

Убыток 1 кв 2020г: 22,206 млр руб

www.e-disclosure.ru/portal/files.aspx?id=347&type=3

ir.gazprom-neft.ru/novosti-i-otchety/finansovye-otchety/msfo/

ОПТИМИЗАЦИЯ ФИНАНСИРОВАНИЯ ИНВЕСТПРОГРАММЫ «ГАЗПРОМ НЕФТИ» В 2020 ГОДУ МОЖЕТ СОСТАВИТЬ ОКОЛО 20% — ТОП-МЕНЕДЖЕР — ПРАЙМ

ОПТИМИЗАЦИЯ ФИНАНСИРОВАНИЯ ИНВЕСТПРОГРАММЫ «ГАЗПРОМ НЕФТИ» В 2020 ГОДУ МОЖЕТ СОСТАВИТЬ ОКОЛО 20% — ТОП-МЕНЕДЖЕР — ПРАЙМ Газпром нефть - открыты новые перспективные участки в ЯНАО

Газпром нефть - открыты новые перспективные участки в ЯНАО

«Газпромнефть-Ноябрьскнефтегаз» в рамках геологоразведочных работ на Воргенском лицензионном участке в ЯНАО выделил два новых перспективных кластера.

Начальные геологические ресурсы участков оцениваются в 80 млн тонн нефтяного эквивалента.

«На сегодняшний день Воргенский участок — самый крупный в портфеле активов „Ноябрьскнефтегаза“. Определение контуров нефтеносности позволит повысить успешность поисково-разведочного бурения и ускорить последующее освоение этой территории, что станет важным фактором дальнейшего развития не только нашего предприятия, но и всей ямальской нефтедобычи».

релиз

Авто-репост. Читать в блоге >>> ОБЪЕМ ИНВЕСТПРОГРАММЫ «ГАЗПРОМ НЕФТИ» В 2019 ГОДУ СОСТАВИЛ 453 МЛРД РУБ — КОМПАНИЯ

ОБЪЕМ ИНВЕСТПРОГРАММЫ «ГАЗПРОМ НЕФТИ» В 2019 ГОДУ СОСТАВИЛ 453 МЛРД РУБ — КОМПАНИЯ Изящное решение Газпром нефти по дивидендам!

Изящное решение Газпром нефти по дивидендам!Очень изящно сегодня поступил Совет директоров Газпромнефти, рекомендовав «одобрить предложения о выплате годовых дивидендов по результатам деятельности компании в 2019 году в размере 37,96 руб. на одну обыкновенную акцию (с учётом дивидендов, выплаченных ранее по результатам шести месяцев 2019 года в размере 18,14 руб)».

C одной стороны, дивидендных выплат в размере 200+ млрд рублей по итогам 2019 года мы не увидели (о чём так небезосновательно мечтали в своих сладких снах), ограничившись в общей сложности суммой в 180 млрд. Но с другой стороны, серьёзные намерения о переходе на дивиденды в размере 50% от ЧП по МСФО, озвученные на февральском Дне инвестора Газпрома в Нью-Йорке, Газпромнефть по сути сдержала! Просто я в своих оптимистических расчётах закладывался на 50% от ЧП за весь 2019 год, а надо было за точку отсчёта брать второе полугодие.

Авто-репост. Читать в блоге >>> Газпром нефть - дивиденды по результатам 2019 года — рекомендация совета директоров

Газпром нефть - дивиденды по результатам 2019 года — рекомендация совета директоров

Совет директоров Газпром нефть рекомендовал выплатить дивиденды по результатам 2019 года.

Акция: Газпром нефть-1-ао

Дивиденд на акцию: 37,96 руб.

Дата закрытия реестра: 26.06.2020

Тип сф: Решения совета директоров (наблюдательного совета)

Текст сущфакта:

2.1. Кворум заседания совета директоров (наблюдательного совета) эмитента и результаты голосования по вопросам о принятии решений: по вопросам повестки дня в заседании приняли участие 13 членов Совета директоров из 13. Кворум имеется.

Итоги голосования по вопросам повестки дня:

«ЗА» — 13 голосов

«ПРОТИВ» — 0 голосов

«ВОЗДЕРЖАЛСЯ» — 0 голосов

2.2. Содержание решений, принятых советом директоров эмитента:

Повестка дня:

1. Об исполнении Инвестиционной программы, Бюджета (финансового плана) и программы финансовых заимствований Группы «Газпром нефть» на 2019 год по итогам деятельности Группы в 2019 году.

2. О проекте годового отчета ПАО «Газпром нефть» за 2019 год.

3. О созыве годового Общего собрания акционеров ПАО «Газпром нефть».

4. Об определении:

• даты окончания приема бюллетеней для голосования на годовом Общем собрании акционеров;

• почтового адреса, по которому могут направляться заполненные бюллетени для голосования, и адреса сайта, на котором может быть заполнена электронная форма бюллетеней для голосования;

• даты, на которую определяются (фиксируются) лица, имеющие право на участие в годовом Общем собрании акционеров ПАО «Газпром нефть».

5. Об утверждении повестки дня годового Общего собрания акционеров ПАО «Газпром нефть».

6. Об определении порядка сообщения акционерам о проведении годового Общего собрания акционеров ПАО «Газпром нефть».

7. Об утверждении отчета о заключенных ПАО «Газпром нефть» в 2019 году сделках, в совершении которых имеется заинтересованность.

8. О перечне информации (материалов), предоставляемой акционерам при подготовке к проведению годового Общего собрания акционеров ПАО «Газпром нефть», и порядке ее предоставления.

9. О распределении прибыли ПАО «Газпром нефть» за 2019 год.

10. О рекомендациях по размеру дивиденда по акциям ПАО «Газпром нефть», порядку его выплаты и дате, на которую определяются лица, имеющие право на получение дивидендов по результатам 2019 года.

11. О вознаграждении членов Совета директоров ПАО «Газпром нефть».

12. О вознаграждении членов Ревизионной комиссии ПАО «Газпром нефть».

Решения по вопросу 1:

Принять к сведению информацию об исполнении Инвестиционной программы, Бюджета (финансового плана) и программы финансовых заимствований Группы «Газпром нефть» на 2019 год по итогам деятельности Группы в 2019 году.

Решения по вопросу 2:

1. Предварительно утвердить годовой отчет ПАО «Газпром нефть» за 2019 год (приложение 1).

2. Рекомендовать годовому Общему собранию акционеров ПАО «Газпром нефть» утвердить годовой отчет ПАО «Газпром нефть» за 2019 год.

Решения по вопросу 3:

1. Созвать годовое Общее собрание акционеров ПАО «Газпром нефть».

2. Провести годовое Общее собрание акционеров ПАО «Газпром нефть» в форме заочного голосования.

Решения по вопросу 4:

1. Определить:

— дату окончания приема бюллетеней для голосования на годовом Общем собрании акционеров ПАО «Газпром нефть» – 11 июня 2020 года;

— почтовый адрес, по которому могут направляться заполненные бюллетени для голосования – 190000, г. Санкт-Петербург, ул. Почтамтская д. 3-5, ПАО «Газпром нефть»;

— адрес сайта в информационно-телекоммуникационной сети «Интернет», на котором может быть заполнена электронная форма бюллетеней для голосования: lk.draga.ru

2. Определить 18 мая 2020 года (конец операционного дня) в качестве даты, на которую определяются (фиксируются) лица, имеющие право на участие в годовом Общем собрании акционеров ПАО «Газпром нефть».

Решения по вопросу 5:

Утвердить повестку дня годового Общего собрания акционеров ПАО «Газпром нефть» 11 июня 2020 года:

1. Утверждение годового отчета ПАО «Газпром нефть» за 2019 год.

2. Утверждение годовой бухгалтерской (финансовой) отчетности, в том числе отчета о финансовых результатах ПАО «Газпром нефть» за 2019 год.

3. О распределении прибыли ПАО «Газпром нефть» за 2019 год.

4. О размере дивидендов, форме и сроках их выплаты, а также о дате, на которую определяются лица, имеющие право на получение дивидендов по результатам 2019 года.

5. Избрание членов Совета директоров ПАО «Газпром нефть».

6. Избрание членов Ревизионной комиссии ПАО «Газпром нефть».

7. Утверждение аудитора ПАО «Газпром нефть» на 2020 год.

8. О вознаграждении членов Совета директоров ПАО «Газпром нефть».

9. О вознаграждении членов Ревизионной комиссии ПАО «Газпром нефть».

Решения по вопросу 6:

1. Утвердить текст сообщения о проведении годового Общего собрания акционеров ПАО «Газпром нефть» 11 июня 2020 года (приложение 2).

2. Опубликовать сообщение о проведении годового Общего собрания акционеров ПАО «Газпром нефть» на официальном сайте ПАО «Газпром нефть» в сети Интернет по адресу: www.gazprom-neft.ru не позднее 11 мая 2020 года.

Решения по вопросу 7:

1. Утвердить отчет о заключенных ПАО «Газпром нефть» в 2019 году сделках, в совершении которых имеется заинтересованность (приложение 3).

2. Включить отчет о заключенных ПАО «Газпром нефть» в 2019 году сделках, в совершении которых имеется заинтересованность, в состав материалов, предоставляемых акционерам при подготовке к годовому Общему собранию акционеров ПАО «Газпром нефть».

Решения по вопросу 8:

1. Определить следующий перечень информации (материалов), предоставляемой акционерам при подготовке к проведению годового Общего собрания акционеров ПАО «Газпром нефть» 11 июня 2020 г.:

— Повестка дня годового Общего собрания акционеров ПАО «Газпром нефть».

— Проекты решений годового Общего собрания акционеров ПАО «Газпром нефть» по вопросам повестки дня.

— Годовой отчет ПАО «Газпром нефть» за 2019 год.

— Годовая бухгалтерская (финансовая) отчетность ПАО «Газпром нефть» за 2019 год.

— Заключение Ревизионной комиссии ПАО «Газпром нефть» о достоверности данных, содержащихся в годовом отчете и годовой бухгалтерской (финансовой) отчетности ПАО «Газпром нефть» за 2019 год.

— Заключение аудитора ПАО «Газпром нефть» по годовой бухгалтерской (финансовой) отчетности ПАО «Газпром нефть» по итогам деятельности за 2019 год.

— Оценка заключения аудитора, подготовленная Комитетом по аудиту Совета директоров ПАО «Газпром нефть».

— Сведения о кандидатах для избрания в Совет директоров и Ревизионную комиссию, в том числе сведения о наличии или отсутствии письменного согласия выдвинутых кандидатов на избрание.

— Сведения о кандидатуре аудитора ПАО «Газпром нефть» на 2020 год.

— Рекомендации Совета директоров ПАО «Газпром нефть» по распределению прибыли ПАО «Газпром нефть» за 2019 год.

— Рекомендации Совета директоров ПАО «Газпром нефть» по размеру дивиденда по акциям ПАО «Газпром нефть», порядку его выплаты и дате, на которую определяются лица, имеющие право на получение дивидендов по результатам 2019 года.

— Отчет о заключенных ПАО «Газпром нефть» в 2019 году сделках, в совершении которых имеется заинтересованность.

— Информация об акционерных соглашениях, заключенных в течение года до даты проведения годового Общего собрания акционеров ПАО «Газпром нефть».

2. Определить, что указанная в п.1 настоящего решения информация (материалы) предоставляется акционерам для ознакомления с 12 мая 2020 г. по адресам: 190000, г. Санкт-Петербург, ул. Почтамтская д. 3-5, 191002, г. Санкт-Петербург, ул. Большая Морская д. 20 и 117246, г. Москва, Научный проезд, д. 17, по рабочим дням с 09-00 до 18-00 часов, а также на официальном сайте ПАО «Газпром нефть» в сети Интернет по адресу: www.gazрrom-neft.ru.

Решения по вопросу 9:

1. Одобрить проект распределения прибыли ПАО «Газпром нефть», полученной по результатам деятельности в 2019 году (приложение 4).

2. Рекомендовать годовому Общему собранию акционеров ПАО «Газпром нефть» утвердить предлагаемое Советом директоров ПАО «Газпром нефть» распределение прибыли ПАО «Газпром нефть», полученной по результатам деятельности в 2019 году.

Решения по вопросу 10:

1. Одобрить предложения о выплате годовых дивидендов по результатам деятельности ПАО «Газпром нефть» в 2019 году в денежной форме в размере 37,96 руб. на одну обыкновенную акцию (с учетом дивидендов, выплаченных по результатам шести месяцев 2019 года в размере 18,14 руб. на одну обыкновенную акцию); определить дату составления списка лиц, имеющих право на получение дивидендов – 26 июня 2020 года; определить срок выплаты дивидендов: номинальному держателю и являющемуся профессиональным участником рынка ценных бумаг доверительному управляющему, которые зарегистрированы в реестре акционеров – не позднее 10 июля 2020 года, а другим зарегистрированным в реестре акционеров лицам – не позднее 31 июля 2020 года; осуществить выплату дивидендов способом, указанным в реестре акционеров.

2. Рекомендовать годовому Общему собранию акционеров ПАО «Газпром нефть» принять решение о выплате дивидендов по результатам деятельности ПАО «Газпром нефть» в 2019 году в соответствии с предложениями, одобренными Советом директоров ПАО «Газпром нефть».

Решения по вопросу 11:

Рекомендовать годовому Общему собранию акционеров ПАО «Газпром нефть» принять следующее решение по вопросу о вознаграждении членов Совета директоров ПАО «Газпром нефть»:

1. Выплатить вознаграждение членам Совета директоров ПАО «Газпром нефть», не занимающим должности в исполнительных органах ПАО «Газпром нефть» (не являющимся исполнительными директорами) – по 0,005% от показателя EBITDA по данным консолидированной финансовой отчетности ПАО «Газпром нефть» в соответствии со стандартами МСФО за 2019 год (базовое вознаграждение).

2. Председателю Совета директоров ПАО «Газпром нефть» выплатить дополнительное вознаграждение в размере произведения размера базового вознаграждения члена Совета директоров ПАО «Газпром нефть» на коэффициент 1,15.

3. Членам комитетов Совета директоров ПАО «Газпром нефть» выплатить дополнительное вознаграждение — по 10% от размера базового вознаграждения члена Совета директоров ПАО «Газпром нефть».

4. Дополнительно к вознаграждению членов комитетов Совета директоров Председателям комитетов Совета директоров ПАО «Газпром нефть» выплатить вознаграждение — по 50% от размера вознаграждения члена комитета Совета директоров ПАО «Газпром нефть».

Решения по вопросу 12:

1. Одобрить предложение о вознаграждении членов Ревизионной комиссии в следующем размере:

— Председателю Ревизионной комиссии – 1 200 000 рублей;

— членам Ревизионной комиссии – по 830 000 рублей.

2. Внести указанное предложение на рассмотрение годового Общего собрания акционеров ПАО «Газпром нефть» 11 июня 2020 года.

2.3. Дата проведения заседания совета директоров (наблюдательного совета) эмитента, на котором приняты соответствующие решения: 24.04.2020 г.;

2.4. Дата составления и номер протокола заседания совета директоров (наблюдательного совета) эмитента, на котором приняты соответствующие решения: 27.04.2020 г., Протокол № ПТ-0102/16.

2.5. Идентификационные признаки акций, владельцы которых имеют право на участие в общем собрании акционеров эмитента: Государственный регистрационный номер выпуска ценных бумаг, дата государственной регистрации: 1-01-00146А от 17.10.1995 г. Наименование регистрирующего органа, осуществившего государственную регистрацию выпуска (дополнительного выпуска) ценных бумаг: ФКЦБ России, ISIN RU0009062467.

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=347

Дивиденды Газпром нефть: https://smart-lab.ru/q/SIBN/dividend/

Авто-репост. Читать в блоге >>> Газпром нефть: рекордные дивиденды, но дальше будет снижение

Газпром нефть: рекордные дивиденды, но дальше будет снижение

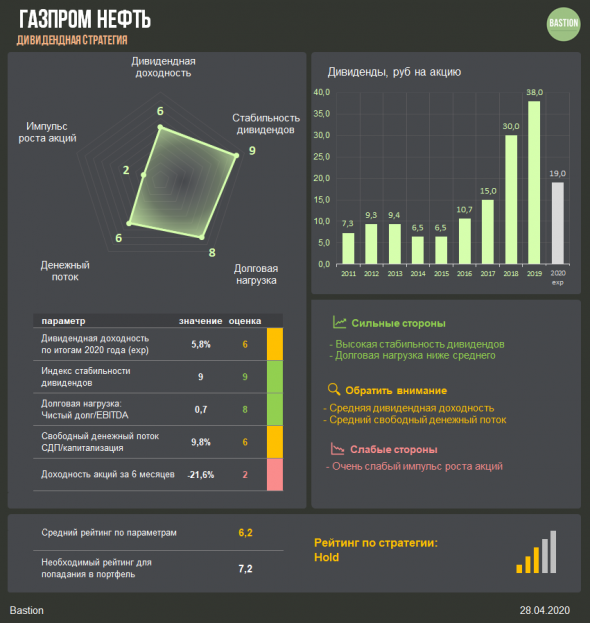

▪️Компания рекомендовала дивиденды по итогам 2019 года в 37,96 руб на акцию. Выплаты станут рекордными в истории — рост на 27% г/г. Доходность к текущей цене — 12,1%. Рекомендация включает 18,14 руб на акцию, выплаченных по итогам 1 полугодия, финальная выплата составит 19,8 руб.▪️В 2020 году дивиденды снизятся из-за падения цен на нефть. В базовом сценарии прибыль компании составит 180 млрд руб. При коэффициенте выплат в 50% дивиденды сократятся до 19 руб, доходность к текущей цене — 5,8%.

▪️#DivRus: Hold. На дивидендный рейтинг компании негативно влияет ожидаемое падение выплат по итогам 2020 года. Снижение цен на нефть также увеличит долговую нагрузку и ухудшит свободный денежный поток Газпром нефти.

Следить за обновлениями по стратегии можно в Telegram Bastion.

Авто-репост. Читать в блоге >>>

СОВЕТ ДИРЕКТОРОВ «ГАЗПРОМ НЕФТИ» РЕКОМЕНДУЕТ РЕКОРДНЫЕ ДИВИДЕНДЫ ЗА 2019 ГОД В 37,96 РУБ НА АКЦИЮ — КОМПАНИЯ

Почему я такую новость нашел?

Ильдар Арасланов, Новость хорошая и для Газпромнефти и для Газпрома, материнская компания тоже больше денег получит.

Газпромнефть - факторы роста и падения акций

- Один из самых качественных нефтяников в плане бизнеса - большая доля современной переработки + современные месторождения с низкой себестоимостью добычи (17.10.2023)

- Газпром нуждается в дивидендах от Газпромнефти -> дивидендный поток будет расти со временем (17.10.2023)

- Free Float всего 4,32% от уставного капитала (22.07.2021)

- Добыча и выручка могут пострадать в 1П2023 из-за введения нефтяного эмбарго, а также эмбарго на экспорт нефтепродуктов с 5.02.2023 (27.12.2022)

- Из-за низкого free float всегда есть риск принудительного выкупа от Газпрома и делистинга с биржи (17.10.2023)

Газпромнефть - описание компании

Газпромнефть — дочерняя компания ГазпромаОАО «Газпром нефть» (ИНН 5504036333) и ее дочерние компании являются обладателями 61 лицензии на разведку и разработку месторождений. Доказанные запасы нефти на принадлежащих компании месторождениях превышают 4.5 млрд баррелей. Добыча углеводородов в 2014 году составила 488.1 млн баррелей н.э. (66.25 млн т н.э.), увеличившись на 6.7% по сравнению с результатами 2013 года. Крупнейшим акционером компании является группа «Газпром».

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций