| Число акций ао | 50 млн |

| Номинал ао | 0.67 руб |

| Тикер ао |

|

| Капит-я | 44,4 млрд |

| Выручка | 25,3 млрд |

| EBITDA | – |

| Прибыль | 10,4 млрд |

| Дивиденд ао | 985,5 |

| P/E | 4,3 |

| P/S | 1,8 |

| P/BV | 0,5 |

| EV/EBITDA | – |

| Див.доход ао | 111,4% |

| SFI | ЭсЭфАй Календарь Акционеров | |

| Прошедшие события Добавить событие | |

SFI | ЭсЭфАй акции

-

Массовое изменение рейтингов в нашем рейтинге акций

Массовое изменение рейтингов в нашем рейтинге акций

Добрый день! Напоминаю, что у нас в премиум разделе есть рейтинг-акций. Вчера мы коллективно обсудили пересмотр рейтингов по многим компаниям, теперь спешим поделиться с вами результатом.

Изменение рейтингов коснулось компаний: DIAS, EELT, FIVE, GLTR, LKOH, NLMK, OGKB, MSNG, TGKA, GAZP, POSI, RASP, QIWI, SBER, SFIN, SVCB, TCSG.

Авто-репост. Читать в блоге >>> Европлан: одно из самых интересных IPO в 2024 году

Европлан: одно из самых интересных IPO в 2024 годуКрупнейшая в России лизинговая компания (из независимых) объявила о намерении провести IPO на Мосбирже

👉 Начало торгов ожидается в марте 2024 года (т.е. на следующей неделе?)

👉 Сделка cash-out, основной акционер SFI продает небольшой пакет в рынок — компании привлечение капитала не нужно на текущий момент

👉 Европлан станет первой публичной лизинговой компанией в России, доля портфеля у Европлана около 10% от общего рынка

👉 Компания предоставляет услуги 146 тыс. клиентам, при этом ⅔ клиентов пользуются услугами регулярно (после выплаты лизинга берут следующий)

👉 Бизнес-модель компании выглядит безрисковой — компания получает аванс от покупателя и весь заем обеспечен текущим залогом с запасом по стоимости

Авто-репост. Читать в блоге >>>

Европлан объявил о намерении провести IPO на Мосбирже

Европлан объявил о намерении провести IPO на МосбиржеДрузья, пришло время важного анонса!

Наш якорный актив – Европлан – объявил о намерении провести IPO на Мосбирже.

Детали предложения:

- Листинг акций и начало торгов на Московской бирже планируется уже в конце марта. Таким образом, Европлан может стать первой в России публичной компанией лизинговой отрасли

- После IPO инвестиционный холдинг SFI сохранит за собой преобладающую долю в акционерном капитале компании.

- Ожидается включение наших акций компании в первый уровень листинга Московской биржи. Lock-up период для компании, действующего акционера и аффилированных лиц – 180 дней с даты начала торгов

- Предложение будет доступно для физических лиц и институциональных инвесторов, подать заявку на участие в IPO можно будет через ведущих российских брокеров.

ЛК «Европлан» – одна из крупнейших российских автолизинговых компаний. Согласно данным «Эксперт РА», по итогам 2023 года ЛК заняла шестое место среди российских лизинговых компаний по объему нового бизнеса – 200,4 млрд руб. без НДС. Выход компании на биржу стал логичным шагом для дальнейшего развития бизнеса в новом для себя статусе публичной компании.

Авто-репост. Читать в блоге >>> ПАО Европлан объявляет о намерении провести IPO

ПАО Европлан объявляет о намерении провести IPO

ПАО «Лизинговая компания «Европлан» (далее – Компания, Европлан, а совместно с подконтрольными компаниями – Группа), крупнейший независимый лизингодатель, объявляет о намерении провести первичное публичное предложение (далее – IPO или Предложение) обыкновенных акций (далее – Акции) с листингом на Московской бирже.

• Листинг и начало торгов Акциями Компании ожидаются в марте 2024 года. Таким образом, Европлан может стать первой в России публичной компанией лизинговой отрасли – одного из самых маржинальных сегментов российского рынка финансовых услуг.

• Ожидается, что в рамках IPO единственный акционер Компании, ПАО «ЭсЭфАй» [2], предложит инвесторам принадлежащие ему Акции. • Компания ожидает включение своих Акций в первый уровень листинга Московской биржи.

•После IPO ПАО «ЭсЭфАй» сохранит за собой преобладающую долю в акционерном капитале Компании и продолжит принимать участие в росте бизнеса Группы и дальнейшем укреплении ее лидерских позиций на российском рынке автолизинга.

Авто-репост. Читать в блоге >>> Дайджест об активах холдинга за неделю

Дайджест об активах холдинга за неделю

Всем привет! Представляем вам основные новости недели об активах холдинга:

- На этой неделе группа «М.Видео-Эльдорадо» (доля SFI – 10,4%) подвела итоги 2023 года, продемонстрировав позитивную динамику финансовых результатов: в частности, EBITDA группы выросла на 49% до 21,5 млрд руб.

- ВСК (доля владения SFI- 49% акций) совместно с ГК «АвтоСпецЦентр» выяснили, что за 2023 год продажи коммерческого транспорта выросли в три раза. Спрос на китайские марки удвоился, на него пришлось порядка 70% продаж. При этом, в общей массе эксплуатируемого коммерческого транспорта лидерство пока остается за российскими марками.

- Прирост запасов «Русснефти» (доля SFI – 11,2%) по итогам 2023 года составил 8,3 млн тонн нефти (+ 130%). Компания добыла 6,434 млн тонн нефти и 2,11 млрд кубометров газа. Кроме того, компания ввела в эксплуатацию 69 новых нефтяных скважин.

Авто-репост. Читать в блоге >>>- На этой неделе группа «М.Видео-Эльдорадо» (доля SFI – 10,4%) подвела итоги 2023 года, продемонстрировав позитивную динамику финансовых результатов: в частности, EBITDA группы выросла на 49% до 21,5 млрд руб.

Внимание на открытии📈

Внимание на открытии📈

$SFIN — оказался прав, и от тех отметок развернулась эта безумная бумага, не стал переносить на сегодня, потому что кажется, что с открытия будет задерг вверх резкий, а затем вниз

t.me/+3hY-WK_xYG43ZWQ8 — Заходи в канал. Будь сильным и разумным инвестором.

$LSRG — продолжается сильное накопление и поджатие, вчера под закрытие даже зашли объемы, возможно сегодня пойдем закрепляться над отметкой в 1000

Авто-репост. Читать в блоге >>> Ранее акции «Европлана» уже торговались на бирже. Впервые компания провела IPO в декабре 2015 года. Тогда были размещены 25% минус одна акция компании, а сам «Европлан» оценили в ₽13,1 млрд.

Ранее акции «Европлана» уже торговались на бирже. Впервые компания провела IPO в декабре 2015 года. Тогда были размещены 25% минус одна акция компании, а сам «Европлан» оценили в ₽13,1 млрд.

Лизинговая компания «Европлан» сообщила об объявлении компанией Europlan Holdings Limited (Кипр) (которая была единственным акционером компании на момент начала публичного предложения и на 100% контролируется Михаилом Шишхановым) результатов публичного предложения обыкновенных акций «Европлан» на Московской Бирже.

Ценовой диапазон предложения в рамках IPO «Европлана» был установлен от 525 до 570 руб. за акцию.

Рыночная капитализация «Европлана» по цене предложения составила 13 млрд рублей.

В результате маркетинга предложения среди широкого круга инвесторов и биржевого букбилдинга, осуществленного в период с 4 по 9 декабря 2015 года

Торги акциями с торговым кодом «EPLN» на Московской бирже начались 11 декабря 2015 года. 10 декабря проходили расчеты по поступившим заявкам.

Лизинговая компания «Европлан» провела SPO, в пятницу — 2 декабря 2016 года, разместила на Московской бирже 18,6% акций за 15 млрд руб.

Цена за акцию составила 720 руб. (ориентир был 680–730 руб.), таким образом, компания разместила пакет практически по максимуму. Торги начнутся во второй половине декабря 2016 г.

Часть общего выпуска допэмиссии была оплачена семьей Шишханова – Гуцериева 100% акций пенсионного фонда (НПФ) «Сафмар» и 49% акций ВСК. Таким образом, капитализация лизинговой компании, исходя из цены размещения, составила 80,4 млрд руб.

Было подано 1 615 заявок, удовлетворено 1606, рассказал предправления Московской биржи Александр Афанасьев. На физлиц пришлось более 1 570 заявок (почти на 1 млрд руб.), еще 33 – на институциональных инвесторов (на 14 млрд руб.), уточнил член совета директоров «Европлана» Авет Миракян.

Переподписка, по его словам, составила более 50%, а самые крупные заявки (одна из них – на 26% выпуска) были от банков, в том числе государственных.

Доля акций в свободном обращении у «Европлана» с учетом ранее размещенных бумаг составит около 29%, уточнил Миракян. «71% остается у ФГ «Сафмар», – сказал Шишханов. По его словам, в самой группе контроль будет у Михаила Гуцериева (51%), еще 29,5% – у Шишханова и 19% – у Саит-Салама Гуцериева.

«Мы работали с очень профессиональными организаторами размещения: с «ВТБ капиталом» и «Атоном» <...> Сами очень много встречались с инвесторами», – ответил на вопрос об успешном SPO Шишханов, добавив, что надеялся на большее – он верил в капитализацию «Европлана» в 90 млрд руб.

В рамках преимущественного права бумаги не размещались из-за отсутствия заявок, свидетельствую данные компании. #SFIN

#SFIN

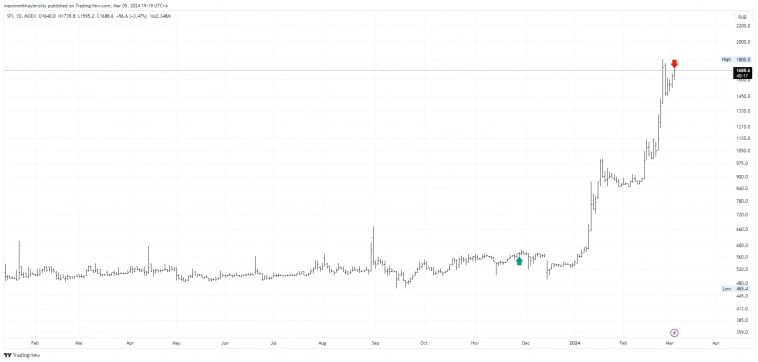

📊Да, для рос. рынка 250% за 3 мес это конечно сильно. Отработали все озвученные цели тут (https://t.me/c/1778238344/5209) и тут (https://t.me/c/1778238344/5250)

Компания в целом растущая! За 22г ЧП выросла на 47%, а за 23г рост осуществился аж в 4 раза. На этом факторе рынок закладывает увеличение дивиденда. Это один из ключевых драйверов мощного роста цены

📈Цена после столь мощного выноса конечно знатно перегрета и ее рост объективно ограничивается. Учитывая негативный фон широко рынка и сильнейшие перегрев цены лезть в позиции конечно опасно.

Но покупатель то до сих пор преобладает и цену тащат не смотря на широкое снижение рынка. Технически в рамках восходящего тренда вижу потенциал роста еще на ~50%☝️

Важно учесть, это заключительный виток глобального движения.

ИНФОРМАЦИЯ ВЗЯТА ИЗ КАНАЛА t.me/+UwUeMEXAPHY1Mzdi

"ЭсЭфАй" Совершение подконтрольной эмитенту организацией существенной сделки

"ЭсЭфАй" Совершение подконтрольной эмитенту организацией существенной сделки

2. Содержание сообщения

2.1. Лицо, которое совершило существенную сделку (эмитент; подконтрольная эмитенту организация, имеющая для него существенное значение): подконтрольная эмитенту организация, имеющая для него существенное значение;

2....

Авто-репост. Читать в блоге >>> "ЭсЭфАй" Совершение подконтрольной эмитенту организацией существенной сделки

"ЭсЭфАй" Совершение подконтрольной эмитенту организацией существенной сделки

2. Содержание сообщения

2.1. Лицо, которое совершило существенную сделку (эмитент; подконтрольная эмитенту организация, имеющая для него существенное значение): подконтрольная эмитенту организация, имеющая для него существенное значение;

2....

Авто-репост. Читать в блоге >>>

"ЭсЭфАй" Совершение подконтрольной эмитенту организацией существенной сделки

"ЭсЭфАй" Совершение подконтрольной эмитенту организацией существенной сделки

2. Содержание сообщения

2.1. Лицо, которое совершило существенную сделку (эмитент; подконтрольная эмитенту организация, имеющая для него существенное значение): подконтрольная эмитенту организация, имеющая для него существенное значение;

2....

Авто-репост. Читать в блоге >>> "ЭсЭфАй" Совершение подконтрольной эмитенту организацией существенной сделки

"ЭсЭфАй" Совершение подконтрольной эмитенту организацией существенной сделки

2. Содержание сообщения

2.1. Лицо, которое совершило существенную сделку (эмитент; подконтрольная эмитенту организация, имеющая для него существенное значение): подконтрольная эмитенту организация, имеющая для него существенное значение;

2....

Авто-репост. Читать в блоге >>> Топ-5 самых доходных акций в 2024 году

Топ-5 самых доходных акций в 2024 году

Пришла пора определить пятёрку акций, которые дали самую высокую доходность акционерам в 2024 году.

Акции Эсэфай

Те, кто держал акции Эсэфай с самого начала года, смогли получить прибыль в 205%. Казалось бы, зачем мотать себе нервы спекуляциями, когда достаточно купить такую акцию как Эсэфай.

Авто-репост. Читать в блоге >>> "ЭсЭфАй" Решения совета директоров

"ЭсЭфАй" Решения совета директоров

2. Содержание сообщения

2.1. Кворум заседания совета директоров (наблюдательного совета) эмитента и результаты голосования по вопросам о принятии решений.

В заседании Совета директоров приняли участие 7 (семь) членов Совета директоров ПАО «ЭсЭФАй» (далее – «Общество») из 7 (семи) избранных членов Совета директоров....

Авто-репост. Читать в блоге >>> ЭсЭфАй +200% за 3 месяца / Фиксация прибыли / Топовая сделка за 18 месяцев публичной работы

ЭсЭфАй +200% за 3 месяца / Фиксация прибыли / Топовая сделка за 18 месяцев публичной работыРедкий случай – второй пост за день. Есть причина – веская.

Итак:

Эмитент ЭсЭфАй добавлен в портфель 28 ноября 2023 г. Озвучил покупку в этот же день здесь: https://t.me/Maxim_Mikhaylevskiy/403Сделка является самой прибыльной за 18 месяцев публичной работы!!!

Постоянная аудитория знает, что в планах фиксация прибыли была по цене 1.974р. Почему зафиксировал по 1710?Ответ прост – позиция была открыта на ½ от станд. объема и текущая прибыль в размере 200% является эквивалентом станд. объема позиции в денежном эквиваленте.

Средства освободились. Претенденты на покупку есть, озвучивал ранее.

Поздравляю тех, кто также за короткий период времени закрыл отличную сделку.

Актуальный портфель/История сделок/Аналитика торговых операцийdrive.google.com/drive/folders/1HKBuu4WsFsYn5BDltBv7607Kxg6oO3IL?usp=drive_link

Все оперативные действия по портфелю публикуются на канале (https://t.me/+b6ASRAChm7YyMTYy):— хронология добавления позиций;

Авто-репост. Читать в блоге >>>

"ЭсЭфАй" Проведение заседания совета директоров и его повестка дня

"ЭсЭфАй" Проведение заседания совета директоров и его повестка дня

2. Содержание сообщения

2.1. Дата принятия председателем совета директоров (наблюдательного совета) эмитента решения о проведении заседания совета директоров (наблюдательного совета) эмитента или дата принятия иного решения, которое в соответствии с уставом эмитента, его внутренними документами или обычаями делового оборота является основанием для проведения заседания совета директоров (наблюдательного совета) эмитента: 01 марта 2024 года....

Авто-репост. Читать в блоге >>> ПАО «ЛК „Европлан“ (ЭсЭфАй) – рсбу/ мсфо

ПАО «ЛК „Европлан“ (ЭсЭфАй) – рсбу/ мсфо

Лизинговая компания „Европлан“

Номинал 1 руб

120 000 000 обыкновенных акций

www.e-disclosure.ru/portal/files.aspx?id=37082&type=1

Капитализация на 00.03.2024г:

Капитал 1 уровня – мсфо 31.12.2020г: 17,125 млрд руб (21,2%)

Капитал 1 уровня – мсфо 31.12.2021г: 25,447 млрд руб (19,0%)

Капитал 1 уровня – мсфо 31.12.2022г: 33,634 млрд руб (22,4%)

Капитал 1 уровня – мсфо 30.09.2023г: 40,534 млрд руб (20,7%)

Капитал 1 уровня – мсфо 31.12.2023г: 42,327 млрд руб (20,2%)

www.e-disclosure.ru/portal/FileLoad.ashx?Fileid=1823753 стр.52

Общий долг на 31.12.2019г: 115,121 млрд руб/ мсфо 65,491 млрд руб

Общий долг на 31.12.2020г: 140,548 млрд руб/ мсфо 81,931 млрд руб

Общий долг на 31.12.2021г: 146,694 млрд руб/ мсфо 144,851 млрд руб

Общий долг на 31.12.2022г: 164,275 млрд руб/ мсфо 155,473 млрд руб

Общий долг на 30.09.2023г: 219,924 млрд руб/ мсфо 199,685 млрд руб

Общий долг на 31.12.2023г: _______млрд руб/ мсфо 220,021 млрд руб

Выручка 2019г: 29,611 млрд руб/ мсфо 12,574 млрд руб

Выручка 9 мес 2020г: 24,345 млрд руб/ мсфо 10,401 млрд руб

Выручка 2020г: 33,816 млрд руб/ мсфо 14,286 млрд руб

Выручка 9 мес 2021г: 16,796 млрд руб/ мсфо 13,133 млрд руб

Выручка 2021г: 22,962 млрд руб/ мсфо 18,735 млрд руб

Выручка 9 мес 2022г: 25,516 млрд руб/ мсфо 20,315 млрд руб

Выручка 2022г: 32,983 млрд руб/ мсфо 27,756 млрд руб

Выручка 1 кв 2023г: 8,883 млрд руб/ мсфо 7,516 млрд руб

Выручка 6 мес 2023г: 19,039 млрд руб/ мсфо 15,519 млрд руб

Выручка 9 мес 2023г: 30,105 млрд руб/ мсфо 24,649 млрд руб

Выручка 2023г: ______млрд руб/ мсфо 35,488 млрд руб

Прибыль 2019г: 5,204 млрд руб/ Прибыль мсфо 4,826 млрд руб

Прибыль 9 мес 2020г: 2,529 млрд руб/ Прибыль мсфо 4,401 млрд руб

Прибыль 2020г: 5,611 млрд руб/ Прибыль мсфо 6,044 млрд руб

Прибыль 9 мес 2021г: 4,037 млрд руб/ Прибыль мсфо 6,126 млрд руб

Прибыль 2021г: 6,178 млрд руб/ Прибыль мсфо 8,673 млрд руб

Прибыль 1 кв 2022г: 1,725 млрд руб/ Прибыль мсфо 2,327 млрд руб

Прибыль 6 мес 2022г: 4,300 млрд руб/ Прибыль мсфо 5,529 млрд руб

Прибыль 9 мес 2022г: 6,372 млрд руб/ Прибыль мсфо 8,395 млрд руб

Прибыль 2022г: 8,200 млрд руб/ Прибыль мсфо 11,891 млрд руб

Прибыль 1 кв 2023г: 1,873 млрд руб/ Прибыль мсфо 3,305 млрд руб

Прибыль 6 мес 2023г: 6,965 млрд руб/ Прибыль мсфо 7,005 млрд руб

Прибыль 9 мес 2023г: 13,756 млрд руб/ Прибыль мсфо 10,624 млрд руб

Прибыль 2023г: ______млрд руб/ Прибыль мсфо 14,796 млрд руб

www.e-disclosure.ru/portal/files.aspx?id=37082&type=4

europlan.ru/investor/reports

Европлан – Дивидендная история

Период * Объявлены * Реестр дата * Сумма дивиденда * Дивиденд

9 м 2023 * 07.11.2023 * 18.11.2023 * 2 300 400 000 руб * 19,17 руб

6 м 2023 * 08.09.2023 * 19.09.2023 * 1 500 000 000 руб * 12,50 руб

6 м 2022 * 23.08.2022 * 02.09.2022 * 1 500 000 000 руб * 12,50 руб

2021 год * 24.06.2022 * 04.07.2022 * 2 000 400 000 руб * 16,67 руб

9 м 2020 * 15.01.2021 * 25.01.2021 * 1 200 000 000 руб * 10,00 руб

9 м 2020 * 01.12.2020 * 11.12.2020 * 1 200 000 000 руб * 10,00 руб

6 м 2020 * 04.09.2020 * 15.09.2020 * 1 800 000 000 руб * 15,00 руб

2019 год * 07.05.2020 * 18.05.2020 * 1 000 800 000 руб * 8,34 руб

www.e-disclosure.ru/portal/company.aspx?id=37082 ЛК «Европлан» объявляет финансовые результаты по МСФО за 2023 год: лизинговый портфель вырос на 40% и достиг рекордных 230 млрд руб.

ЛК «Европлан» объявляет финансовые результаты по МСФО за 2023 год: лизинговый портфель вырос на 40% и достиг рекордных 230 млрд руб.ЛК «Европлан», один из лидеров российского рынка лизинга и крупнейший независимый лизингодатель, объявляет финансовые результаты по МСФО с заключением аудитора за 2023 год.

Ключевые финансовые результаты консолидированнойфинансовой отчетности за 2023год (ссылка на отчетность):

- Лизинговый портфель – совокупный остаток чистых инвестиций в лизинг – за 2023 год вырос на 40% – до 230 млрд руб. Это произошло как за счет высокого уровня повторных обращений, так и вследствие роста числа новых клиентов.

- Капитал с начала 2023 года вырос на 32,1% и составил 44,7 млрд руб.

- Чистая прибыль за 2023 год выросла на 24,4% г/г и составила рекордные 14,8 млрд руб. Стабильно высокий уровень сервиса и высокий уровень цифровизации бизнес-процессов позволяют компании обеспечивать оптимальные для клиентов условия покупки транспорта, что находит отражение в финансовых результатах.

- Рентабельность капитала (RoAE) составила 37,7%

- Рентабельность активов (RoAА) составила 6,5%.

Авто-репост. Читать в блоге >>> Чистая прибыль Европлана в 2023 году выросла на 24,4%, почти до 15 млрд рублей

Чистая прибыль Европлана в 2023 году выросла на 24,4%, почти до 15 млрд рублей

Чистая прибыль по МСФО лизинговой компании (ЛК) «Европлан», которая активно готовится к IPO в ближайшее время, в 2023 году составила 14,8 млрд рублей против 11,9 млрд – годом ранее. Капитал лизингодателя за 12 месяцев прошлого года вырос на 32,1% и составил 44,7 млрд рублей. Таким образом, средняя рентабельность капитала (ROAE) «Европлана» по итогам 2023 года составила 37,7%.

Средняя рентабельность активов (ROAA) ЛК за 12 месяцев находилась на уровне 6,5%. Лизинговый портфель компании – совокупный остаток чистых инвестиций в лизинг (ЧИЛ) – за прошлый год вырос на 40%, до 230 млрд рублей. Как отмечается в сообщении ЛК, «число выдач клиентам в лизинг грузовиков выросло на 31%, легковых автомобилей – на 82%, легких коммерческих авто – на 29%». В совокупных выдачах растет и доля выдачей электромобилей: на конец года она составляет 2% от всего объема легкового транспорта в портфеле.

Объем нового бизнеса – стоимость переданных в лизинг российским предпринимателям автотранспорта и техники с НДС – за 2023 год вырос на 49% и составил 239 млрд рублей, общее количество заключенных лизинговых сделок также увеличилось на 49% и превысило 55 тысяч.

Авто-репост. Читать в блоге >>> "ЭсЭфАй" Совершение подконтрольной эмитенту организацией существенной сделки

"ЭсЭфАй" Совершение подконтрольной эмитенту организацией существенной сделки

2. Содержание сообщения

2.1. Лицо, которое совершило существенную сделку (эмитент; подконтрольная эмитенту организация, имеющая для него существенное значение): подконтрольная эмитенту организация, имеющая для него существенное значение;

2....

Авто-репост. Читать в блоге >>>

SFI | ЭсЭфАй - факторы роста и падения акций

- Фундаментально дешёвая компания (21.02.2020)

- Холдинг, внутри есть компании которые в сумме могут стоить кратно дороже, чем отдельно ЭсЭфАй (20.10.2023)

- 57,3% акции квазиказначейские (23.10.2023)

- 21.07.2022 SFI купила 10,37% тонущей М.Видео у Гуцериевской структуры Веридж Инвестментс Лимитед (23.07.2023)

- Продают по-немногу казначейские акции в стакан (20.10.2023)

- Акционер под санкциями (20.10.2023)

SFI | ЭсЭфАй - описание компании

SFI (ПАО «ЭсЭфАй», MOEX: SFIN) – публичный диверсифицированный инвестиционный холдинг, портфель активов которого состоит из российских компаний, занимающих ведущие места в своих сегментах рынка. SFI объединяет лизинговые и страховые активы, ИТ-стартапы, инвестирует в крупные миноритарные доли промышленных и розничных компаний.

Холдингу SFI принадлежат:

- 100% акций лизинговой компании «Европлан»;

- 49% акций Страхового Дома ВСК;

- 51% сервиса облачного гейминга GFN.RU;

- 10,4% розничной сети «М.Видео-Эльдорадо»;

- 11,2% нефтедобывающей компании «РуссНефть».

Структура акционерного капитала SFI: 58,92% владеют компании периметра холдинга SFI, в том числе операторы обратного выкупа ценных бумаг; 30,37% акций принадлежат крупным миноритарным акционерам; 10,71% акций SFI находятся в свободном обращении.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций