| Число акций ао | 21 587 млн |

| Число акций ап | 1 000 млн |

| Номинал ао | 3 руб |

| Номинал ап | 3 руб |

| Тикер ао |

|

| Тикер ап |

|

| Капит-я | 7 113,3 млрд |

| Опер.доход | 4 240,0 млрд |

| Прибыль | 1 707,0 млрд |

| Дивиденд ао | – |

| Дивиденд ап | – |

| P/E | 4,2 |

| P/B | 0,9 |

| ЧПМ | 6,2% |

| Див.доход ао | 0,0% |

| Див.доход ап | 0,0% |

| Сбербанк Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Сбербанк акции

ао: 314.93₽ +0.08%ап: 314.91₽ +0.07%

-

Марэк, да, я тоже об этом думал, поскольку дешевеют кредиты всех форм и спрос на них повышается. Как раз 16-го ЦБ понизит ставку на 25 б.п. или на 50 б.п. Скорее всего если ФРС 14-го повысит ставку, то Цб понизит на 25 б.п. как в марте. Инвестиционную длинную позицию теоретически можно открывать, потому что и на ММВБ давно просится какая-то коррекция и цены на нефть не сказать, что на лоях, но не на хаях, есть куда расти. Но поведение бумаги предыдущую неделю меня смущает, она явно смотрит вниз. Даже дивэп не закрыли и на 2/3, небольшой отскок и снова 145,5. Поэтому пока что наверное на заборе посижу и посмотрю на движение цены.

Марэк, да, я тоже об этом думал, поскольку дешевеют кредиты всех форм и спрос на них повышается. Как раз 16-го ЦБ понизит ставку на 25 б.п. или на 50 б.п. Скорее всего если ФРС 14-го повысит ставку, то Цб понизит на 25 б.п. как в марте. Инвестиционную длинную позицию теоретически можно открывать, потому что и на ММВБ давно просится какая-то коррекция и цены на нефть не сказать, что на лоях, но не на хаях, есть куда расти. Но поведение бумаги предыдущую неделю меня смущает, она явно смотрит вниз. Даже дивэп не закрыли и на 2/3, небольшой отскок и снова 145,5. Поэтому пока что наверное на заборе посижу и посмотрю на движение цены. Auximen, Если тебе интересна акция, то какая принципиальная разница почем ее покупать, по 145 или по 142 руб. — разница всего 2%.

Auximen, Если тебе интересна акция, то какая принципиальная разница почем ее покупать, по 145 или по 142 руб. — разница всего 2%.

Начинай покупать сейчас и растяни заявки до твоих 142 руб.

Не призываю, просто высказал своё вью.

p.s. Любое понижение ставки ЦБ РФ дает плюс к прибыли российским банкам.

Помнится, Костин в 2016г. высказался даже более конкретно: «Понижение ставки на 1% увеличивает годовую прибыль ВТБ на 23 млрд руб.

Я так понимаю, что у Сбера, в таком случае она увеличивется еще больше.

13.06.17 HSBC: сокращение ключевой ставки на 25 б.п. поможет доллару упасть до 55 рублей

В пятницу этой недели (16 июня) Совет директоров Банка России принимает решение по ключевой ставке (текущее значение 9.25%). Среди опрошенных агентством Bloomberg экномистов, 9 респондентов ожидают снижение ставки на 50 базисных пунктов, 12 прогнозируют сокращение ключевой ставки на 25 базисных пунктов и 2 эксперта вообще не ожидают изменений.

Аналитики HSBC прогнозируют сокращение ключевой ставки на 50 б.п. (0.5%), но предупреждают, если ЦБ примет решение снизить ключевую ставку на 25 базисных пунктов, это окажет поддержку курсу российской валюты, так как такое решение станет сигналом политики «сильного рубля». В этом случае курс снизится до 55 рублей за доллар, что для валюты США станет новым годовым минимумом, ну а для рубля, соответственно, максимумом.

Если же Банк Росии в соответствии с ожиданиями экспертов HSBC снизит ключевую ставку на 50 б.п. (0.5%), то такое решение стимулирует некоторое незначительное ослабление курса рубля. Доллар США может быть уязвимым к дальнейшему снижению после заседания ФРС

Доллар США может быть уязвимым к дальнейшему снижению после заседания ФРС

13 июня 2017

Доллар США ослаб до начала текущей сессии. По мнению CBA, валюта США уязвима к дальнейшему снижению на этой неделе. Ожидается, что в четверг ФРС повысит диапазон для ключевой процентной ставки на 25 базисных пунктов, до 1%-1,25%. Однако, ФРС, вероятно, понизит свои прогнозы относительно базового индекса цен на личное потребление (PCE), что может оказать давление на доллар. Также есть риск, что ФРС понизит свой долгосрочный прогноз относительно срединного уровня для процентных ставок, добавляют в CBA. Очередное заседание ФРС может иметь крайне важные последствия для финансового сектора

Очередное заседание ФРС может иметь крайне важные последствия для финансового сектора

12.06.2017

Заседание Федеральной резервной системы, которое состоится в этом месяце, возможно, станет одним из важнейших для акций финансовых компаний за последние несколько лет.

Мало кто сомневается в том, что ФРС повысит процентные ставки, – это станет благом для многих крупных банков. Важнее то, что именно ФРС скажет о сокращении своего баланса, которое может произойти в этом году.

В настоящее время ФРС владеет казначейскими облигациями на сумму 2,5 трлн долларов и ипотечными ценными бумагами на 1,8 трлн долларов – это наследие многочисленных раундов количественного смягчения. Центробанк поддерживал стабильный уровень, регулярно инвестируя в новые ценные бумаги по мере погашения старых. Как ожидают аналитики, ФРС сообщит новые подробности о постепенном выходе из этих повторных инвестиций, что позволит выверенным темпом сокращать баланс.

Это может стать новым стимулом для роста уже подорожавших акций финансового сектора, которые подскочили в конце прошлой недели после нескольких месяцев стагнации.

В рамках текущего цикла ужесточения политики ФРС повышала краткосрочные процентные ставки, оставляя долгосрочные на низком уровне. В чистом виде эффект для многих банков, в особенности крупных, был положителен, поскольку многие из их кредитов привязаны к краткосрочным ориентирным ставкам вроде Libor.

Однако банки хотят получать более высокий доход и от долгосрочных активов, в том числе ипотечных кредитов, кредитов на покупку недвижимости и ценных бумаг, обеспеченных ипотекой. Это особенно актуально для региональных кредитных банков, а из числа крупных игроков – для Wells Fargo.

Еще сильнее в росте долгосрочных процентных ставок заинтересованы компании по страхованию жизни, которые владеют массой долгосрочных активов для обеспечения своих будущих обязательств.

Если ФРС начнет сокращать свою базу активов, ей придется сокращать и взятые на баланс обязательства, в том числе избыточные резервы, которые коммерческие банки хранят в центральном банке, напоминает аналитик FTN Financial Джим Фогель. Это позволит банкам перенести большую часть ресурсов в высокодоходные финансовые инструменты.

Конечно, резкий рост долгосрочных процентных ставок может навредить банкам, так как сократит спрос на ипотечные кредиты и может дестабилизировать рынок ценных бумаг, обеспеченных ипотекой. Но ФРС намерена избежать такого развития событий за счет постепенного снижения объема выкупа.

Хотя ФРС и ранее заявляла о намерении сократить баланс, долгосрочные процентные ставки с начала года снижались, а акции банков, которые резко росли в конце 2016 года, отставали от широкого рынка. Это говорит о том, что ослабевший оптимизм в отношении инфляции и экономического роста затмил ожидания инвесторов в отношении роста долгосрочных ставок.

Тем не менее уход с рынка крупного государственного игрока явно повлечет за собой рост долгосрочных ставок. Акции финансового сектора, которые уже сильнее других выигрывают от ужесточения денежно-кредитной политики, могут получить новый импульс для роста.

Дивиденды Сбербанк и НЛМК

Кто-нибудь знает почему депозитарные расписки Сбербанка и НЛМК торгуются сегодня на LSE без дивидендного гэпа?

alexander_PhD, дело в том, что фактическая отсечка на мосбирже на 2 дня раньше из-за режима T+2.

А реальная дата закрытия реестра 14.06.

Смотри тутнаверху есть календарь

Дивиденды Сбербанк и НЛМК

Дивиденды Сбербанк и НЛМК

Кто-нибудь знает почему депозитарные расписки Сбербанка и НЛМК торгуются сегодня на LSE без дивидендного гэпа? Я создал синтетическую позицию из проданных на локальных хаях сентябрьских фьючерсов и купленных на локальных лоях опционов колл. Дельта позиции имеет небольшой минус. Позицию набирал 5 дней.

Я создал синтетическую позицию из проданных на локальных хаях сентябрьских фьючерсов и купленных на локальных лоях опционов колл. Дельта позиции имеет небольшой минус. Позицию набирал 5 дней.

Во вторник дивидендный гэп.

Во вторник дивидендный гэп.

В случае закрепления цены в течение 2-3 дней ниже 147 руб. — произойдет коррекция до ценовой зоны 135-140 руб.

ну, 130 не ожидаю увидеть, а вот откупаться во вторник на уровне 142-144 намерен

ну, 130 не ожидаю увидеть, а вот откупаться во вторник на уровне 142-144 намерен

ЦБ поддержал уголовную ответственность сотрудников банков за забалансовые вклады

ЦБ поддержал уголовную ответственность сотрудников банков за забалансовые вклады

09 июня 14:06

Интерфакс

Банк России считает нужным ввести ответственность для рядовых банковских сотрудников, участвующих в оформлении забалансовых вкладов, сообщила председатель Банка России Эльвира Набиуллина, выступая сегодня в Госдуме.

«На наш взгляд, необходимо введение ответственности и серьезных последствий не только для собственников и менеджеров таких банков, но и для всех тех, кто участвует в таком воровстве денег клиентов, обычных сотрудников, потому что мы видим, что они из одного банка переходят в другой с этими схемами», — сказала Набиуллина.

Она напомнила, что вместе с правоохранительными органами прорабатывается возможность введения уголовной ответственности за забалансовые депозиты. «Попросту это воровство денег клиентов. И когда мы у такого банка отзывали лицензию, выяснялось, что обязательства перед вкладчиками не учтены. Мы совместно с АСВ и банковским сообществом прорабатываем сейчас механизмы дополнительной защиты прав вкладчика и создания специальной информационной базы по вкладам, которая позволяла бы учитывать вклады и их контролировать», — отметила председатель ЦБ.

www.vedomosti.ru/finance/news/2017/06/09/693829-tsb-ugolovnuyu Сбербанк - акции снижаются из-за новостей о решении арбитражного суда по иску Транснефти

Сбербанк - акции снижаются из-за новостей о решении арбитражного суда по иску Транснефти

Суд удовлетворил иск Транснефти к Сбербанку по сделке с убытком около 66 млрд рублей

Арбитражный суд Москвы в четверг удовлетворил иск Транснефти к Сбербанку России о недействительности сделки с убытком около 66 млрд рублей с производными финансовыми инструментами в рамках генерального соглашения о срочных сделках на финансовых рынках. Представитель Транснефти отметила, что Сбербанк, обладая полной информацией о возможных рисках, не довел ее до компании.

Данная новость негативна для акций Сбербанка, которые упали вчера на 0,6% по итогам дня (оа). Бумаги Транснефти, напротив, выросли на 0,9%. Тем не менее, очевидно, что Сбербанк будет оспаривать данное решение суда, об этом компания уже сделала заявление. Мы считаем, что влияние новости краткосрочно негативно. И даже если оспорить не удастся, то сумма иска составляет около 10% от ожидаемой чистой прибыли Сбербанка, т.е. банк даже при таком раскладе получит рекордный финрезультат по прибыли.

Промсвязьбанк Сбербанк - максимальный эффект для справедливой цены в пределах 3%

Сбербанк - максимальный эффект для справедливой цены в пределах 3%

Банк в первой инстанции проиграл иск Транснефти

Транснефть оспорила сделку, принесшую убыток в 66 млрд руб. Арбитражный суд Москвы вчера удовлетворил иск Транснефти к Сбербанку о признании недействительной срочной сделки, заключенной в 2013-2014 гг., по хеджированию валютных рисков, которая принесла Транснефти убыток в 66 млрд руб. Суть претензии Транснефти заключается в том, что банк не полностью предупредил компанию о рисках. Сбербанк будет подавать апелляцию после получения полного текста постановления. Представители Сбербанка заявили, что удивлены решением суда и что Транснефть при заключении сделки подписывала декларацию о рисках.

Сценарий создания резервов на всю сумму, по нашему мнению, маловероятен. Учитывая, что исход апелляции неясен, существует риск досоздания Сбербанком резервов. Кроме того, возможно несколько сценариев, предполагающих разную величину этих резервов. В случае, если апелляция Сбербанка будет успешной или если банк должен будет признать убыток, эквивалентный полученной в данной сделке прибыли (что, как мы понимаем, должно составлять менее 10% от суммы иска), влияние на показатели банка будет несущественным. При худшем (по нашей оценке, маловероятном, но все же возможном) сценарии банку придется создавать резервы на полную сумму, что соответствует около 10% нашей прогнозной прибыли на текущий год.

Мы видим максимальный эффект для справедливой цены в пределах 3%. По РСБУ банк будет создавать резервы в том случае, если вероятность убытка будет оценена выше 50%. На текущий момент мы видим максимальное влияние на справедливую цену Сбербанка (если банк полностью досоздаст резервы и чистая прибыль за 2017 г. окажется на 10% ниже нашего прогноза) в пределах 3%.

Уралсиб Решение арбитражного суда неожиданное и негативное для Сбербанка (сделки с деривативами)

Решение арбитражного суда неожиданное и негативное для Сбербанка (сделки с деривативами)

Суд поддержал Транснефть в деле против Сбербанка относительно убытков по деривативам

Ранее Транснефть подала иск к Сбербанку о недействительности сделки с деривативами, подписанной в конце 2013, которая привела к убыткам компании в размере 66 млрд руб. из-за существенной девальвации рубля. Транснефть заявила, что Сбербанк не предоставил полную информацию о потенциальных рисках, которые несли контракты с деривативами. Сбербанк намерен оспорить решение в вышестоящих судах.

Решение арбитражного суда неожиданное и негативное для Сбербанка, Если суды высшей инстанции поддержат это решение, то возникает высокий риск, что Сбербанк может столкнуться с аналогичными претензиями и от других крупных компаний, которым он предлагал деривативы, и которые также пострадали от резкой девальвации рубля в 2014 г. Многие эксперты рассматривают решение суда, как риск для всего рынка деривативов. Вчера акции Сбербанка сильно упали на этой новости, но затем отыграли часть потерь. Вероятно, инвесторы полагают, что долгий судебный процесс в судах высшей инстанции закончится в пользу Сбербанка.

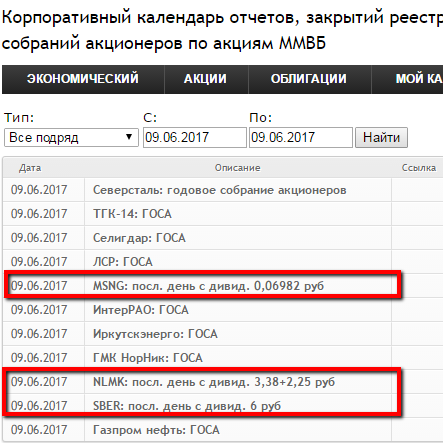

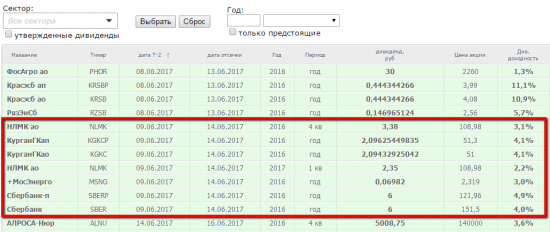

АТОН Даты закрытия реестров для выплаты дивидендов

Даты закрытия реестров для выплаты дивидендов

Сегодня три бумаги последний день торгуются с дивидендами: Мосэнерго, Сбербанк и НЛМК.

Как это узнать при помощи инструментов смартлаба? Есть 2 способа.

1. Зайти в календарь (команда <ECO>).

2. Зайти в дивиденды 2017. итсортировать по дате T-2. Получится такая таблица:

Тут кстати видим что еще и по Курганской ГК сегодня отсечка. Сбербанк 9 июня 2017 + работа над ошибками

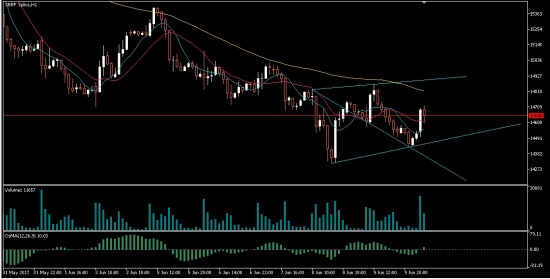

Сбербанк 9 июня 2017 + работа над ошибками

Добрый день!

Мнение.

Вчера мои сценарии были лонговые в краткосрочном таймфрейме. У рынка, как водится, оказался свой сценарий. Лонги были наказаны, потерял 2 рубля, которые заработал позавчера. Если бы правильно понимал текущую ситуацию, то убытков можно было избежать, пересидев просадку. Попробую разобраться в ситуации.

Вчера неправильно определил кто контролирует рынок. Рынок не способствовал торгам вниз на старшем таймфрейме, но способствовал на младшем. Позавчера на 150 зашли продавцы старшего таймфрейма (красный кружок). Вчера на 153,5 движ вниз подхватили продавцы младшего таймфрейма и хорошо протянули вниз. И только на подходе к 167,4 (среднесрочный лоу) инициативу перехватили покупатели. А может даже не перехватили покупатели, а просто инструмент перепродали и произошла коррекция.

Не знаю, насколько правильные выводы сделал. Рынок рассудит. Предположу развитие событий исходя из этого анализа.

Считаю, что должен быть ремонт слабого хая 153,5 и продолжение среднесрочного тренда вниз. Первый сценарий на картинке. Также допускаю более сильный движ вверх + продолжение среднесрочного тренда вниз — это второй сценарий.

Кстати, по-прежнему ситуация сильно напоминает события 23 мая и после. 24 мая сильно упали и в тот же день очень сильно скорректировались. А далее тренд вниз продолжился.

Какое ваше мнение, коллеги? На мой взгляд рынок сложный сейчас, делитесь мнениями.

то есть, по идее, сегодня акции Сбера должны по тенденции быть выше среднерыночных приростов?

то есть, по идее, сегодня акции Сбера должны по тенденции быть выше среднерыночных приростов?

Сбербанк - обжалует решение Арбитражного суда Москвы относительно сделки с Транснефтью с убытками на 66 млрд рублей.

Сбербанк - обжалует решение Арбитражного суда Москвы относительно сделки с Транснефтью с убытками на 66 млрд рублей.

Сбербанк обжалует решение Арбитражного суда Москвы относительно сделки с Транснефтью с убытками на 66 млрд рублей.При заключении сделки «Транснефть» подписала декларацию о рисках, содержащую полную информацию о рисках и вероятности их реализации, компания понимала и оценивала свои возможные убытки, а теперь утверждает об обратном. Юристы банка считают данное решение арбитражного суда недостаточно обоснованным и несправедливым по отношению к добросовестным участникам рынка производных инструментов, кроме того, серьезно препятствующим законному развитию этого рынка и нарушающим основополагающие принципы, на которых построен рынок производных инструментов. После получения полного текста решения суда Сбербанк незамедлительно обжалует его в апелляционной инстанции

ТАСС

Сбербанк - факторы роста и падения акций

- Сбербанк перешел на выплату дивидендов 50% от прибыли начиная с 2020 года (08.03.2021)

- Могут платить больше 50% от чистой прибыли. Высокий ROE и высокая достаточность капитала. (20.10.2023)

- Замедление кредитования в стране снижает рост кредитного портфеля и соответственно процентных доходов Сбера. (20.10.2023)

- Ипотека - основа розничного кредитного портфеля. Средние сроки ипотечного кредита в среднем выросли за последние год на 10 лет - вырос риск, что со временем могут начаться проблемы с выплатой. (20.10.2023)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций