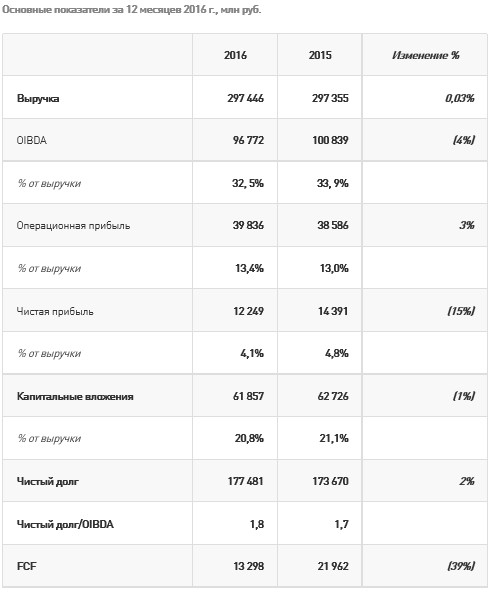

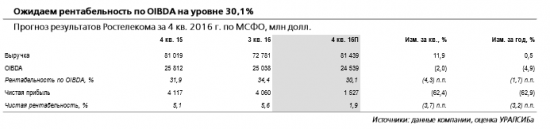

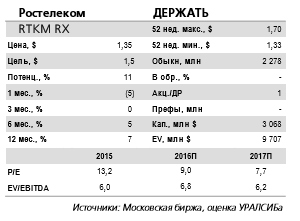

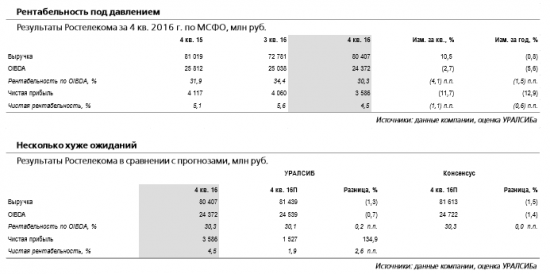

Выручка и OIBDA ниже наших прогнозов на 1%. Вчера Ростелеком представил невпечатляющую отчетность за 4 кв. 2016 г. по МСФО. Так, выручка снизилась на 0,8% (здесь и далее год к году) до 80,4 млрд руб. (1,3 млрд долл.), меньше нашего и консенсусного прогнозов на 1,3% и 1,5% соответственно. OIBDA сократилась на 6% до 24,4 млрд руб. (387 млн долл.), оказавшись хуже нашей оценки на 0,7% и рыночной на 1,4%. Рентабельность по OIBDA составила 30,3%, на 0,2 п.п. выше нашего прогноза, но на 1,6 п.п. ниже уровня 4 кв. 2015 г. Чистая прибыль упала на 13% до 3,6 млрд руб. (57 млн долл.)

Руководство компании ожидает минимального роста в нынешнем году. Выручка Ростелекома от услуг фиксированной телефонии в 4 кв. 2016 г. сократилась на 12% до 21 млрд руб. (337 млн долл.). Доходы от услуг платного ТВ увеличились на 22% до 6,3 млрд руб. (100 млн долл.), а от присоединения и пропуска трафика снизились на 6% до 10,9 млрд руб. (172 млн долл.). Выручка от ШПД выросла на 5% до 17,3 млрд руб. (274 млн долл.). Денежные операционные расходы уменьшились на 0,3% до 56 млрд руб. (886 млн долл.). Капзатраты составили 15,1 млрд руб. (240 млн долл.), что эквивалентно 18,7% от выручки. Чистый долг изменился незначительно относительно конца 2015 г., увеличившись на 2% до 178 млрд руб. (2,9 млрд долл.), что предполагает показатель Чистый долг/OIBDA на уровне 1,8. В текущем году Ростелеком ожидает роста выручки примерно на 1%, OIBDA – до 1% и соотношение Капзатраты/Выручка на уровне 18,5%, без учета проекта по устранению цифрового неравенства.

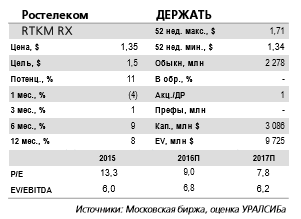

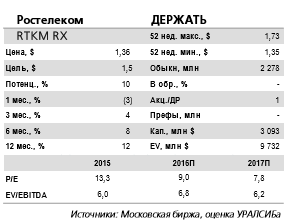

Без сюрпризов, новое руководство не исключает возможности получения контроля над Tele2. Результаты Ростелекома за 4 кв. 2016 г. не принесли больших сюрпризов для рынка, подтвердив, что оператор фактически не способен показывать видимого роста выручки, а его рентабельность находится под давлением. Назначенный на прошлой неделе на должность президента компании Михаил Осеевский заявил вчера, что Ростелеком рассматривает возможность получения контроля в Т2 РТК Холдинг (Tele2), но этот вопрос не является ключевым, а акционеры последней никогда не рассматривали полный выкуп компании Ростелекомом. Риск такого развития событий, на наш взгляд сохраняется, и его присутствие будет негативно сказываться на котировках в ближайшее время. Мы подтверждаем рекомендацию ДЕРЖАТЬ для обыкновенных акций Ростелекома.Уралсиб

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций