Ростелеком – мсфо

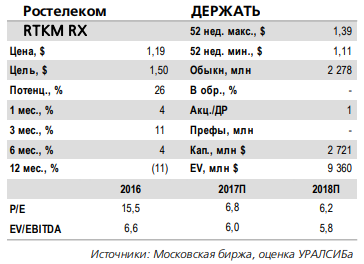

Тип

Обыкновенная

2 574 914 954 акций

moex.com/s909

Free-float 32%

Капитализация на 06.03.2018г: 176,382 млрд руб

Тип

Привилегированная

209 565 147 акций

Free-float 69%

Капитализация на 06.03.2018г: 12,899 млрд руб

Общий долг на 31.12.2015г: 301,666 млрд руб

Общий долг на 31.12.2016г: 307,049 млрд руб

Общий долг на 31.12.2017г: 310,865 млрд руб

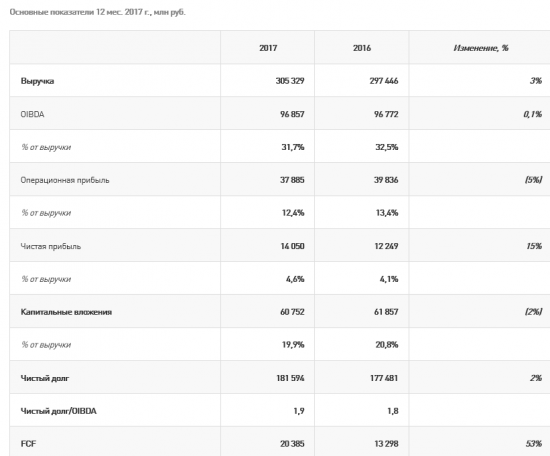

Выручка 2015г: 297,36 млрд руб

Выручка 1 кв 2016г: 722,464 млрд руб

Выручка 6 мес 2016г: 144,258 млрд руб

Выручка 9 мес 2016г: 217,039 млрд руб

Выручка 2016г: 297,446 млрд руб

Выручка 1 кв 2017г: 70,436 млрд руб

Выручка 6 мес 2017г: 145,602 млрд руб

Выручка 9 мес 2017г: 221,216 млрд руб

Выручка 2017г: 305,329 млрд руб

Операционная прибыль 2015г: 38,59 млрд руб

Операционная прибыль 9 мес 2016г: 28,588 млрд руб

Операционная прибыль 2016г: 39,836 млрд руб

Операционная прибыль 9 мес 2017г: 28,573 млрд руб

Операционная прибыль 2017г: 39,885 млрд руб

Прибыль 2012г: 33,202 млрд руб

Прибыль 2013г: 24,131 млрд руб

Прибыль 2014г: 13,182 млрд руб

Прибыль 2015г: 14,391 млрд руб

Прибыль 1 кв 2016г: 3,002 млрд руб

Прибыль 6 мес 2016г: 4,603 млрд руб

Прибыль 9 мес 2016г: 8,663 млрд руб

Прибыль 2016г: 12,249 млрд руб

Прибыль 1 кв 2107г: 3,150 млрд руб

Прибыль 6 мес 2017г: 5,975 млрд руб

Прибыль 9 мес 2017г: 9,881 млрд руб

Прибыль 2017г: 14,050 млрд руб – Р/Е 13,5

www.e-disclosure.ru/portal/files.aspx?id=141&type=4

www.rostelecom.ru/ir/results_and_presentations/financials/IFRS/

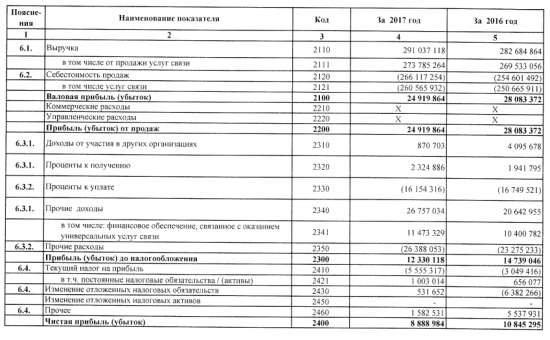

Ростелеком – рсбу

Общий долг на 31.12.2016г: 301,075 млрд руб

Общий долг на 31.12.2017г: 308,645 млрд руб

Выручка 2015г: 283,181 млрд руб

Выручка 1 кв 2016г: 69,346 млрд руб

Выручка 6 мес 2016г: 137,726 млрд руб

Выручка 9 мес 2016г: 206,919 млрд руб

Выручка 2016г: 282,685 млрд руб

Выручка 1 кв 2017г: 66,817 млрд руб

Выручка 6 мес 2017г: 138,307 млрд руб

Выручка 9 мес 2017г: 209,901 млрд руб

Выручка 2017г: 291,037 млрд руб

Валовая прибыль 2015г: 32,927 млрд руб

Валовая прибыль 9 мес 2016г: 24,050 млрд руб

Валовая прибыль 2016г: 28,083 млрд руб

Валовая прибыль 9 мес 2017г: 20,335 млрд руб

Валовая прибыль 2017г: 24,920 млрд руб

Прибыль 2012г: 32,674 млрд руб

Прибыль 2013г: 35,298 млрд руб

Прибыль 2014г: 29,274 млрд руб

Прибыль 2015г: 21,674 млрд руб

Прибыль 1 кв 2016г: 3,419 млрд руб

Прибыль 6 мес 2016г: 7,963 млрд руб

Прибыль 9 мес 2016г: 13,815 млрд руб

Прибыль 2016г: 10,845 млрд руб

Прибыль 1 кв 2017г: 1,338 млрд руб

Прибыль 6 мес 2017г: 6,365 млрд руб

Прибыль 9 мес 2017г: 10,523 млрд руб

Прибыль 2017г: 8,889 млрд руб – Р/Е 21,3

www.e-disclosure.ru/portal/files.aspx?id=141&type=3

www.rostelecom.ru/ir/results_and_presentations/financials/RAS/2017/2/

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций