| Число акций ао | 3 283 млн |

| Число акций ап | 210 млн |

| Номинал ао | 0.0025 руб |

| Номинал ап | 0.0025 руб |

| Тикер ао |

|

| Тикер ап |

|

| Капит-я | 212,3 млрд |

| Выручка | 872,8 млрд |

| EBITDA | 331,0 млрд |

| Прибыль | 11,4 млрд |

| Дивиденд ао | – |

| Дивиденд ап | – |

| P/E | 18,7 |

| P/S | 0,2 |

| P/BV | -21,0 |

| EV/EBITDA | 2,3 |

| Див.доход ао | 0,0% |

| Див.доход ап | 0,0% |

| Ростелеком Календарь Акционеров | |

| 14/05 Отчет МСФО за 3 месяца 2026 года (предварительно) | |

| 05/08 Отчет МСФО за 6 месяцев 2026 года (предварительно) | |

| 12/11 Отчет МСФО за 9 месяцев 2026 года (предварительно) | |

| Прошедшие события Добавить событие | |

Ростелеком акции

-

У ростелекома все будет хорошо. Соображения простые:

У ростелекома все будет хорошо. Соображения простые:

-От введения закона Яровой выиграет только Ростелеком. Даже если его не будет — это еще лучше.

-Tele2 потихоньку выходит в плюс.

-Это единственный и крупнейший оператор. Он имеет вход везде, где нужно. Все крупные интернет проекты разрабатываются с его участием.

Да, там есть проблемы — не самое лучшее управление, интернет и качество услуг порой напоминает советское прошлое, прибыль от фиксированной связи падает. Зато растет прибыль от ТВ и прочих услуг.

Поэтому в долгосрок акция в рост.

Пересмотр индекса MSCI осуществлён!

В индекс MSCI Russia добавлены акции ММК и Полюса. Покинули индекс акции Ростелекома-об и гдр'ки АФК Система.

Вывод: Мегафон — в шорт;) но это не точно)

Wasiliew Wasilij, ох, красота! Может, префы дадут купить по 50р… ))))

Excessreturn, дык вроде в мсци обычка а не префе входит? Тогда на префе влиять не должно

Тимофей Мартынов, ну так родственные бумаги, поэтому залить должны за компанию, хотя не так сильно как обычку.

Пересмотр индекса MSCI осуществлён!

В индекс MSCI Russia добавлены акции ММК и Полюса. Покинули индекс акции Ростелекома-об и гдр'ки АФК Система.

Вывод: Мегафон — в шорт;) но это не точно)

Wasiliew Wasilij, ох, красота! Может, префы дадут купить по 50р… ))))

Excessreturn, дык вроде в мсци обычка а не префе входит? Тогда на префе влиять не должно

Пересмотр индекса MSCI осуществлён!

В индекс MSCI Russia добавлены акции ММК и Полюса. Покинули индекс акции Ростелекома-об и гдр'ки АФК Система.

Вывод: Мегафон — в шорт;) но это не точно)

Wasiliew Wasilij, ох, красота! Может, префы дадут купить по 50р… )))) Пересмотр индекса MSCI осуществлён!

Пересмотр индекса MSCI осуществлён!

В индекс MSCI Russia добавлены акции ММК и Полюса. Покинули индекс акции Ростелекома-об и гдр'ки АФК Система.

Вывод: Мегафон — в шорт;) но это не точно)

Ростелеком (встреча с Топами)

Опишу результаты встречи с Ростелекомом (встреча с замгендира+IR), к сожалению, тут тезисно, а не в режиме интервью, так же добавил инфу от 2х директоров филиалов, как раз сегодня ночью дольжна быть ребалансировка, на которой Ростелеком может вылететь, так что инфа будет актуальной.

1. Опцион с Дойче банком.

Продления не будет, в отчетности учтен по справделивой цене

2. Див политика

Пока не готовы ничего сказать. Есть понимание, что бумага это дивфишка, но пока ждем стратегию, без нее вряд ли что-то скажем. Как и говорили, хотим сделать не хуже, а там будет видно.

3. Перспективы компании

Развивается телевидение очень хорошо, также хорошие взгляды на ШПД, очень хотим выйти на рост на уровне инфляции. KPI у middle менеджмента также будет завязан от капитализации, так что верим, что это поможет и отчетность будет улучшаться, вместе с хорошей работой TELE2, которая возможно начнет раскрывать опять отчетность со следующего года.

4. Tele2+Акадо

Пока мы не видим синергии, так что нет какого-то смысла их покупать

5. Точки роста

MVNO — забираем у тройки абонентов, с тиньковым проект есть

TELE2+ШПД — растут

ГОСЫ — забрали все Госов под себч

Квазиказначейка и нераспределенка для M&A и мотивации сотрудников

Рост цифровой экономики

Cost cutting

6. Фондовый рынок

СД против искуственных действий на рынке (продажа квази, словестные интервенции, байбэки ) будем влиять на рынок только хорошей работой. Если рынок хорошо вырастет может и подумаем об увеличении Free float. Пока конечно понимаем, что вылетим из индекса, но делать ничего не будем

7. ЦТ

Продадим, есть понимание, что уже пора. Пока идет работа по консолидации долей.

8. CAPEX

Яровая — считаем конечно, но пока без понятия сколько денег нужно на это. Лобируем аутсорс для мелких операторов (в текущей радекции нет возможности), тогда будет плюс. Крепкий рубль нам хорошо, CAPEX в основном баксовый. Но глобально уже все сделали, так что прирост будет у капекса небольшой.

9. 5G

Думаем объединится с кем-то и строит в складчину, мы в отличие от других вышками управляем своими хорошо, пока ждем олимпиаду, как там себя покажет данный стандарт и будем разворачивать пилотную зону

10. Интернет вещей

Развиваем, но это все уже давно было, просто поменяли название.

Как итог — неплохое впечатление от ребят, действительно стараются и что-то делают. Покупать наверное их не стоит, пока не будет ясности с новой дивполитикой и будут ли улучшения, но и в шорт играть тоже наверное не стоит, не та бумага, где это могло бы быть интересно, особенно учитывая, что выкупают бумаги для мотивации сами с рынка, как нам стало известно. Да и для опциона пут цена нужно как можно выше. Хороший добрый скип бумаги и наблюдение.

malishok, Спасибо за инфу, а когда будет понимание по див политике?

Дочерняя компания Ростелекома передала 4,6% акций оператора в ЗПИФ для опционной программы

Дочерняя компания Ростелекома передала 4,6% акций оператора в ЗПИФ для опционной программы

Дочерняя компания Ростелекома — ООО «Мобител» — передала 4,57% голосующих акций материнской компании в закрытый паевый инвестиционный хедж-фонд «РТК-Развитие».Акции передаются под программу мотивации менеджмента Ростелекома.

«Мобител» передал фонду на оплату инвестиционных паев 117 миллионов 688,431 тысячи обыкновенных акций Ростелекома. В результате доля принадлежащих «Мобителу» голосующих акций оператора снизилась до 10,49% с 15,06%. Сделка состоялась 10 ноября.

«Мобител» также владеет пакетом «префов» «Ростелекома» (30,79% от этого типа акций). Всего до передачи части голосов в ЗПИФ «Мобител» владел 16,24% в капитале материнской компании.

В рамках программы мотивации устанавливается три цикла, запускаемых ежегодно — 2017, 2018, 2019 годы соответственно. Отсрочка права распоряжения по акциям составит 6 месяцев. Менеджеры высшего звена сохраняют право участвовать во втором и третьем циклах программы при условии сохранения не менее 50% дополнительных акций, предоставленных по предыдущим циклам.

Прайм

таки закрыл ростел свой дивгэп, последним

а за прошлый год так и не закрыл))

Alex666, префы так и не закрыли

Менеджеры «Ростелекома» лишились бонусов почти на 1 млрд рублей

В III квартале 2017 г. «Ростелеком» выкупил собственные обыкновенные акции на 980 млн руб., следует из его отчета. Эти средства бонусом должны были быть выплачены примерно 200 менеджерам оператора высшего и среднего звена. Но поскольку запланированных ключевых показателей эффективности (KPI) они не достигли, средства пошли на выкуп собственных акций «Ростелекома», объяснил представитель компании. (Ведомости)

www.vedomosti.ru/technology/articles/2017/11/07/740696-menedzheri-rostelekoma

Тимофей Мартынов, В Газпрёме бы так

Versailles, поддерживаю! В Газпроме надо выдавать менеджерам зарплату акциями

Менеджеры «Ростелекома» лишились бонусов почти на 1 млрд рублей

В III квартале 2017 г. «Ростелеком» выкупил собственные обыкновенные акции на 980 млн руб., следует из его отчета. Эти средства бонусом должны были быть выплачены примерно 200 менеджерам оператора высшего и среднего звена. Но поскольку запланированных ключевых показателей эффективности (KPI) они не достигли, средства пошли на выкуп собственных акций «Ростелекома», объяснил представитель компании. (Ведомости)

www.vedomosti.ru/technology/articles/2017/11/07/740696-menedzheri-rostelekoma

Тимофей Мартынов, В Газпрёме бы так Менеджеры «Ростелекома» лишились бонусов почти на 1 млрд рублей

Менеджеры «Ростелекома» лишились бонусов почти на 1 млрд рублей

В III квартале 2017 г. «Ростелеком» выкупил собственные обыкновенные акции на 980 млн руб., следует из его отчета. Эти средства бонусом должны были быть выплачены примерно 200 менеджерам оператора высшего и среднего звена. Но поскольку запланированных ключевых показателей эффективности (KPI) они не достигли, средства пошли на выкуп собственных акций «Ростелекома», объяснил представитель компании. (Ведомости)

www.vedomosti.ru/technology/articles/2017/11/07/740696-menedzheri-rostelekoma

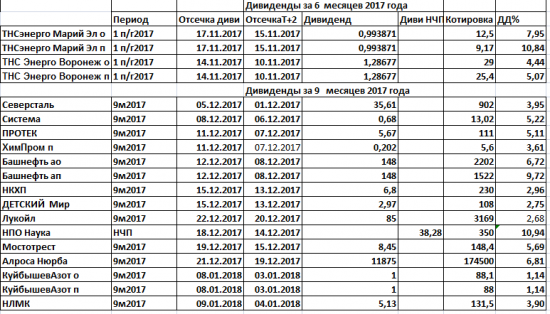

Дивиденды2017. Переходим в новый год.

Текущая таблица дивидендных отсечек и дивидендных доходностей.

Дивидендные отсечки КуйбышевАзот и НЛМК состоятся уже в 2018 году.

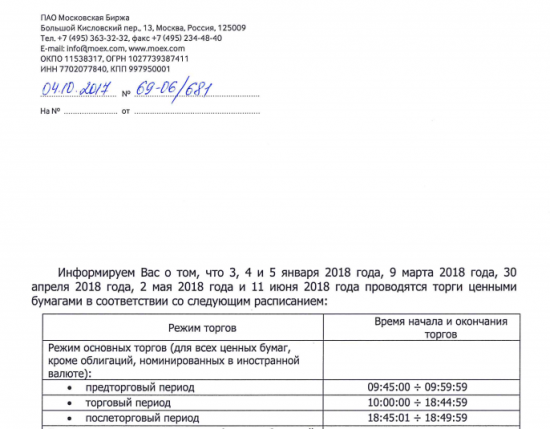

Чтобы не ошибиться с расчетом режима Т+2 смотрим, как будет работать Мосбиржа в праздничные дни в 2018 году

Чтобы не было разночтений, смотрим прямо приказ, выпущенный Мосбиржей.

На следующей неделе ждём ещё решений СД по дивидендам:

Совет директоров "Газпром нефти" 9 ноября 2017г обсудит промежуточные дивиденды за 9 месяцев 2017г

Совет директоров "Татнефти" 6 ноября даст рекомендации по дивидендам за 9 месяцев 2017г

ТАТНЕФТЬ впервые готовится выплатить промежуточные дивиденды.

Башнефть

13 октября 2016 года Роснефть купила контрольный пакет Башнефти.

Чтобы не платить налог на дивиденды, согласно налоговому законодательству, Роснефти, купившей пакет в размере 50,07% АО, необходимо было владеть им 365 дней.

Роснефть решила съэкономить на налоге и дивиденды на АО по итогам 2016 года выплачены не были, а чтобы АП не стали голосующими, на них был выплачен дивиденд в размере 0,1 рубль, т е так, как прописано в дивидендной политике эмитента.

Но совсем отказаться от выплат дивидендов в Башнефти мажоритарий Роснефть не может. 25% УК владеет Башкортостан( в пакете есть и АО и АП), у которого поступления этих дивидендов включены в доходную часть бюджета. И, начиная с января 2017 года, президент РБ Хамитов постоянно говорил о том, что дивиденды будут выплачены.

В бюджете Башкирии на 2017 года был предусмотрен доход в 5 млрд рублей, что предполагало выплату дивиденда в размере 110-115 рублей на АО и АП.

Но Хамитов многократно говорил о поступлении в бюджет дивидендов Башнефти в размере 7 млрд рублей, что предполагало дивиденд в размере около 150 рублей на оба типа акций.

Так и случилось. Дивиденд за 9м17 составит 148 рублей.

Я предполагала 2 варианта развития событий:

— Выплата дивидендов из НЧП за 2016 год в размере около 150 рублей. Доля Башкирии 7 млрд рублей

-Выплата дивидендов из НЧП за 2016 год в размере 110-115 рублей(доля Башкирии 5 млрд рублей) плюс выплаты дивидендов за 9м17 в размере 30-45 рублей ( доля РБ 2 млрд рублей)

Но мажоритарий пошел по третьему пути: НЧП за 2016 год не распределяли ( вспомнилась коронная фраза ИИС про дивиденды ТНК ВР «Это всё наши деньги»), а распределили текущую ЧП за 9 месяцев 2017 года в размере 26 млрд рублей, 148 реблей на оба типа акций, доля Башкирии 7 млрд рублей.

Вариантов выплат дивидендов в 2018 году снова два:

— не выплачивать дивиденды по итогам 2017 года, а снова выплатить дивиденды за 9 мес 2018 года в таком же размере, как и в этом году

— не выплачивать дивиденды по итогам 2017 года, а снова выплатить дивиденды за 9 мес 2018 года в размере 110-115 рублей, ведь в бюджете Башкирии на 2018 год снова заложен дивиденд от Башнефти в размере 5 млрд рублей.

До окончания судебного разбирательства Башнефти с АФК Система, возможность выплат дополнительных дивидендов не рассматриваем.

Эпопея с дивидендами Башнефти продолжается.

Подводим промежуточные итоги дивидендной идеи, высказанной мною в сентябре 2017 года.

Ростелеком АП

Цитирую сентябрьский обзор :

«направлять нашим акционерам более трех четвертей свободного денежного потока, но в любом случае не менее 45 млрд руб. за три года», при этом не наращивая долговую нагрузку. Уровень в 5,39 руб. на акцию обеспечивает высокую дивидендную доходность и в целом соответствует действующей в компании политике", — заявил президент Ростелеком Михаил Осеевский по итогам выплат дивидендов за 2016 год.

Выплатив 5,39 рублей на АО и АП по итогам 2016 года, Ростелеком истратил на выплату 18,5 млрд рублей. Получается, что эти выплаты составили больше, чем 15 млрд, которые являются минимальной планкой выплат дивидендов. Т е было выплачено 100% ЧП по РСБУ в размере 10902 млн рублей и 7590 млн рублей из НЧП Ростелеком.

По российскому законодательству основным условием выплаты дивидендов является наличие ЧП или НЧТ по РСБУ. Но по состоянию на 30.06.2017 остаток НЧП у компании составляет 133 млрд рублей, т е даже если по итогам года ЧП Ростелеком составит менее 15 млрд рублей, которые являются нижней планкой дивидендных выплат, ограничений для выплат таких дивидендов не будет.

Даже если по итогам 2017 года на дивиденды будет направлено 15 млрд рублей, а в этом сомнений нет, то дивидендная доходность составит 8,5%, что соответствует нижней планке супердивидендных доходностей.

Получается, что АП Ростелекома на текущих уровнях котировок являются гарантированной супердивидендной акцией. А ведь есть ещё ряд предпосылок, которые позволяют нам надеяться на дивиденд не ниже, чем был в этом году

А ведь это уже 10,5% ДД. Кроме того, топы Ростелекома сами в интервью, которые я прочитала в открытых источниках, говорят о возможном увеличении дивидендов даже по сравнению с дивидендами за 2016 год. Есть и другая информация, тоже из открытых источников, которая позволяет надеяться на дивиденды по размеру превосходящие дивиденды за 2016 год… "

И так, на момент опубликования обзора по Ростелеком АП котировки 51,5 рублей. Котировка закрытия пятницы 3.11.17 составила 56,02 рубля. Рост котировок составил 4,52 рубля, что несколько превышает нижнюю планку ожидаемого размера дивиденда 4,37 рублей.

Если нет цели получения дивиденда, как такового, летом 2018 года, то можно зафиксировать прибыль в размере дивиденда на текущих уровнях и получить размер дивиденда на росте котировок.

Но, обратите внимание, те драйверы, которые я перечисляла в сентябрьском обзоре продолжают действовать и к ним добавились новые, которые в совокупности увеличат по итогам 2017 года ЧП эмитента и его свободный денежный поток, 75% от которого, согласно текущей ДП компании должны быть направлены на дивиденды.

LaraM/ЛарисаМорозова/, Нужно ждать новую дивидендную политику. Которую будут видимо принимать уже после ГОСА 2018 Дивиденды2017. Переходим в новый год.

Дивиденды2017. Переходим в новый год.

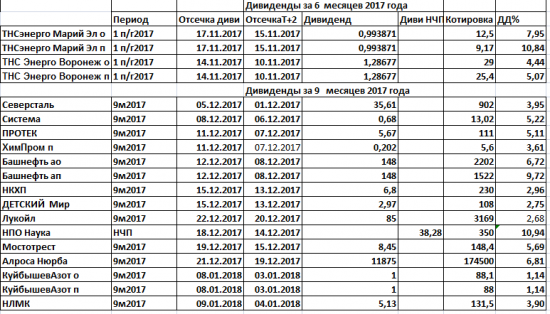

Текущая таблица дивидендных отсечек и дивидендных доходностей.

Дивидендные отсечки КуйбышевАзот и НЛМК состоятся уже в 2018 году.

Чтобы не ошибиться с расчетом режима Т+2 смотрим, как будет работать Мосбиржа в праздничные дни в 2018 году

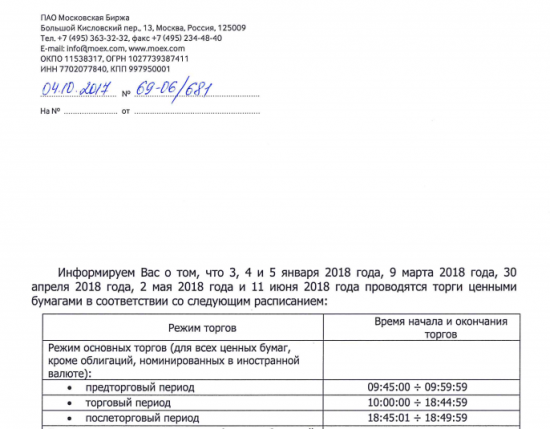

Чтобы не было разночтений, смотрим прямо приказ, выпущенный Мосбиржей.

На следующей неделе ждём ещё решений СД по дивидендам:

Совет директоров "Газпром нефти" 9 ноября 2017г обсудит промежуточные дивиденды за 9 месяцев 2017г

Совет директоров "Татнефти" 6 ноября даст рекомендации по дивидендам за 9 месяцев 2017г

ТАТНЕФТЬ впервые готовится выплатить промежуточные дивиденды.

Башнефть

13 октября 2016 года Роснефть купила контрольный пакет Башнефти.

Чтобы не платить налог на дивиденды, согласно налоговому законодательству, Роснефти, купившей пакет в размере 50,07% АО, необходимо было владеть им 365 дней.

Роснефть решила съэкономить на налоге и дивиденды на АО по итогам 2016 года выплачены не были, а чтобы АП не стали голосующими, на них был выплачен дивиденд в размере 0,1 рубль, т е так, как прописано в дивидендной политике эмитента.

Но совсем отказаться от выплат дивидендов в Башнефти мажоритарий Роснефть не может. 25% УК владеет Башкортостан( в пакете есть и АО и АП), у которого поступления этих дивидендов включены в доходную часть бюджета. И, начиная с января 2017 года, президент РБ Хамитов постоянно говорил о том, что дивиденды будут выплачены.

В бюджете Башкирии на 2017 года был предусмотрен доход в 5 млрд рублей, что предполагало выплату дивиденда в размере 110-115 рублей на АО и АП.

Но Хамитов многократно говорил о поступлении в бюджет дивидендов Башнефти в размере 7 млрд рублей, что предполагало дивиденд в размере около 150 рублей на оба типа акций.

Так и случилось. Дивиденд за 9м17 составит 148 рублей.

Я предполагала 2 варианта развития событий:

— Выплата дивидендов из НЧП за 2016 год в размере около 150 рублей. Доля Башкирии 7 млрд рублей

-Выплата дивидендов из НЧП за 2016 год в размере 110-115 рублей(доля Башкирии 5 млрд рублей) плюс выплаты дивидендов за 9м17 в размере 30-45 рублей ( доля РБ 2 млрд рублей)

Но мажоритарий пошел по третьему пути: НЧП за 2016 год не распределяли ( вспомнилась коронная фраза ИИС про дивиденды ТНК ВР «Это всё наши деньги»), а распределили текущую ЧП за 9 месяцев 2017 года в размере 26 млрд рублей, 148 реблей на оба типа акций, доля Башкирии 7 млрд рублей.

Вариантов выплат дивидендов в 2018 году снова два:

— не выплачивать дивиденды по итогам 2017 года, а снова выплатить дивиденды за 9 мес 2018 года в таком же размере, как и в этом году

— не выплачивать дивиденды по итогам 2017 года, а снова выплатить дивиденды за 9 мес 2018 года в размере 110-115 рублей, ведь в бюджете Башкирии на 2018 год снова заложен дивиденд от Башнефти в размере 5 млрд рублей.

До окончания судебного разбирательства Башнефти с АФК Система, возможность выплат дополнительных дивидендов не рассматриваем.

Эпопея с дивидендами Башнефти продолжается.

Подводим промежуточные итоги дивидендной идеи, высказанной мною в сентябре 2017 года.

Ростелеком АП

Цитирую сентябрьский обзор :

«направлять нашим акционерам более трех четвертей свободного денежного потока, но в любом случае не менее 45 млрд руб. за три года», при этом не наращивая долговую нагрузку. Уровень в 5,39 руб. на акцию обеспечивает высокую дивидендную доходность и в целом соответствует действующей в компании политике", — заявил президент Ростелеком Михаил Осеевский по итогам выплат дивидендов за 2016 год.

Выплатив 5,39 рублей на АО и АП по итогам 2016 года, Ростелеком истратил на выплату 18,5 млрд рублей. Получается, что эти выплаты составили больше, чем 15 млрд, которые являются минимальной планкой выплат дивидендов. Т е было выплачено 100% ЧП по РСБУ в размере 10902 млн рублей и 7590 млн рублей из НЧП Ростелеком.

По российскому законодательству основным условием выплаты дивидендов является наличие ЧП или НЧТ по РСБУ. Но по состоянию на 30.06.2017 остаток НЧП у компании составляет 133 млрд рублей, т е даже если по итогам года ЧП Ростелеком составит менее 15 млрд рублей, которые являются нижней планкой дивидендных выплат, ограничений для выплат таких дивидендов не будет.

Даже если по итогам 2017 года на дивиденды будет направлено 15 млрд рублей, а в этом сомнений нет, то дивидендная доходность составит 8,5%, что соответствует нижней планке супердивидендных доходностей.

Получается, что АП Ростелекома на текущих уровнях котировок являются гарантированной супердивидендной акцией. А ведь есть ещё ряд предпосылок, которые позволяют нам надеяться на дивиденд не ниже, чем был в этом году

А ведь это уже 10,5% ДД. Кроме того, топы Ростелекома сами в интервью, которые я прочитала в открытых источниках, говорят о возможном увеличении дивидендов даже по сравнению с дивидендами за 2016 год. Есть и другая информация, тоже из открытых источников, которая позволяет надеяться на дивиденды по размеру превосходящие дивиденды за 2016 год… "

И так, на момент опубликования обзора по Ростелеком АП котировки 51,5 рублей. Котировка закрытия пятницы 3.11.17 составила 56,02 рубля. Рост котировок составил 4,52 рубля, что несколько превышает нижнюю планку ожидаемого размера дивиденда 4,37 рублей.

Если нет цели получения дивиденда, как такового, летом 2018 года, то можно зафиксировать прибыль в размере дивиденда на текущих уровнях и получить размер дивиденда на росте котировок.

Но, обратите внимание, те драйверы, которые я перечисляла в сентябрьском обзоре продолжают действовать и к ним добавились новые, которые в совокупности увеличат по итогам 2017 года ЧП эмитента и его свободный денежный поток, 75% от которого, согласно текущей ДП компании должны быть направлены на дивиденды.

Вероятно есть какой инсайд по поводу 13/11 Пересмотр индекса MSCI.

Или вверх подтягивают, чтоб из индекса не выпасть. Тогда ещё прилично должны натянуть)

Alex666, MSCI делает свой анализ по данным на один из дней двух последних недель октября

сейчас уже поздно что то подтягивать

Neznaika1975, Ну значит стало быть уже знают, что пересмотр не затронет ростело

Выручка Ростелекома (ДЕРЖАТЬ) в III квартале выросла на 3,9%, до 75,6 млрд рублей — НЕЙТРАЛЬНО

Выручка Ростелекома (ДЕРЖАТЬ) в III квартале выросла на 3,9%, до 75,6 млрд рублей — НЕЙТРАЛЬНО

НАШЕ МНЕНИЕ: По выручке EBITDA показатели Ростелекома оказались лучше ожиданий рынка, по чистой прибыли – хуже. Росту выручке компании способствовала увеличение доходов почти от всех видов услуг, кроме фиксированной связи (снижение на 10%), при этом наибольший рост наблюдался в ШПД и услугах телевидения. В тоже время из-за высокой доли фиксированной связи в выручке компании, увеличение доходов не было столь существенным. Расходы компании росли быстрее выручки (на 9%) за счет роста на 27% прочих расходов (в основном на проекты ГАС Правосудие и Умный город) и на 12% — расходов по услугам операторов связи, в том числе из-за увеличения затрат на контент платного ТВ. Это стало причиной снижения маржи.Промсвязьбанк. Энельгин Ростелу

Энельгин Ростелу

Рад всех приветствовать!

Отчетный период продолжается, но пока информация поступает очень дозированно, можно останавливаться на каждом отчете отдельно. Сегодня кратко рассмотрим Ростелеком и Энел, которые предоставили отчетность вчера. Сразу отмечу, в расчетах и анализе я опирался на данные 2 ноября, на момент выхода статьи (или протчения вами, если вы будете знакомиться с матриалом, например, на следующей неделе) котировка будет уже иной. Впрочем, котировка явление переменчивое.

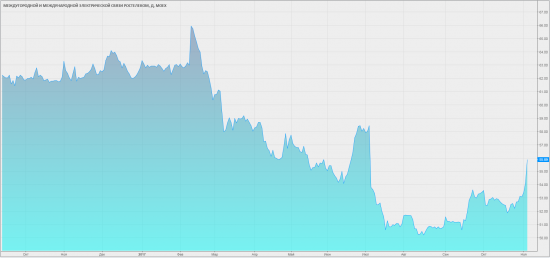

Итак, Ростелеком. Я привел график префов, т.к. у меня есть только они и то купленные в недавнем прошлом возле 50 рублей на 2% от счета. Сегодня мы видим, как цена активно дорожает, попробуем разобраться насколько привлекательны эти бумаги, в этом нам помогут отчетность МСФО за 9 месяцев, презентация, пресс-релиз, а также положение о дивидендной политике.

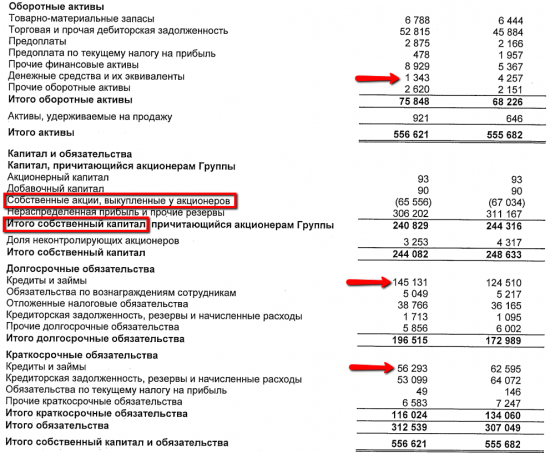

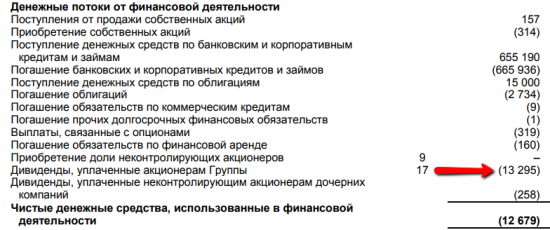

Начинаем традиционно с баланса и уделяем внимание таким моментам, как изменение активов, долгов, капитала, а также некоторых статей внутри, например, таких как денежные средства. В данной промежуточной отчетности Ростелеком не составил примечаний, поэтому сложно понять, допустим, что за «прочие финансовые активы». Будем делать вывод из того, что понятно.

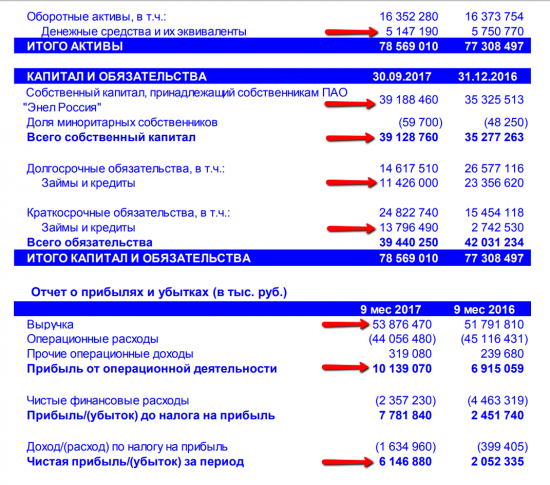

Активы существенно не изменились, но денежные средства активно израсходованы. Подсчет чистого долга дает нам 200 083 млн. руб., прошлый период 193 677, на начало года 182 848. Долг растет не только благодаря трате ДС, но растет и сама задолженность. В целом долги составляют 56% от размера активов, что не так уж плохо, к слову. По состоянию на момент расчетов капитализация была равна 187 млрд, т.е. даже меньше чем чистый долг, примерно представляем себе структуру EV, где 48% капитализцация и 52% чистый долг. Также можно сразу отметить, что котировки упали настолько низко, что компания начала торговаться дешевле капитала (P/B = 076). Позже, когда у нас будет в наличии чистая прибыль мы посчитаем и ужаснемся рентабельность капитала.

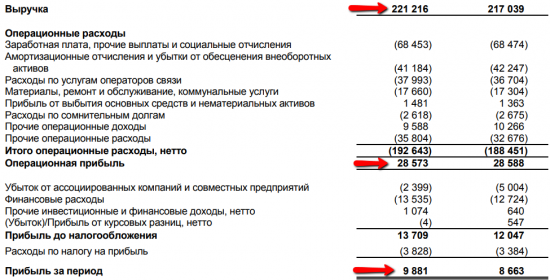

Компания гордо объявляет рост выручки, который кхм… ну да, есть, но в процентах не особо выразительный, кроме того совершенно не приводит к росту операционной прибыли, она на уровне и даже немного снизилась. Особый повод для статистической гордости — чистая прибыль — в данном случае нас совершенно не интересует, т.к. дивидендная политика Ростелекома на текущий момент связана с совершенно другим показателем. Имея в наличии прибыль за период, определяем ее за 12 месяцев (TTM, LTM, YTD как вам нравится), она равна 13 467 млн. руб, тогда P/E 13,85 (недешево, хотя это можно сказать в отношении всего сектора), а ROE = 5,49%… вау да это же на уровне энергетики… жесть.

Привожу текст дивидендной политики Ростелекома.

Компания будет стремиться направлять на выплату дивидендов (совокупно по обыкновенным и привилегированным акциям) в течение 2016, 2017 и 2018 годов (то есть по итогам 2015, 2016 и 2017 годов) не менее 75% от Свободного денежного потока за каждый финансовый год, но не менее 45 млрд рублей совокупно за три указанных года. При этом в течение указанного периода в каждом последующем году Компания будет стремиться увеличивать размер дивиденда на одну обыкновенную акцию в абсолютном рублевом выражении по сравнению с предшествующим годом.

В особых случаях, когда в отчетном финансовом году на результаты деятельности Компании существенное влияние оказали отдельные операции, имеющие разовый характер, при расчете размера дивидендных выплат, показатель FCF может быть скорректирован по решению Совета директоров Компании на величину денежных потоков по таким отдельным операциям.

Свободный денежный поток (далее – FCF) – чистые денежные средства от операционной деятельности, уменьшенные на денежные средства,

уплаченные при приобретении основных средств и нематериальных активов, увеличенные на поступления от продажи основных средств и

нематериальных активов.В соответствии с Уставом Компании общая сумма, выплачиваемая в качестве годового дивиденда по каждой привилегированной акции типа А, устанавливается в размере 10 (десяти) процентов Чистой прибыли по РСБУ по итогам последнего финансового года, разделенной на число акций, которые составляют 25 (двадцать пять) процентов уставного капитала Компании. При этом если сумма дивидендов, выплачиваемая Компанией по каждой обыкновенной акции в определенном году, превышает сумму, подлежащую выплате в качестве дивидендов по каждой привилегированной акции типа А, размер дивиденда, выплачиваемого по последним, должен быть увеличен до размера дивиденда, выплачиваемого по обыкновенным акциям.

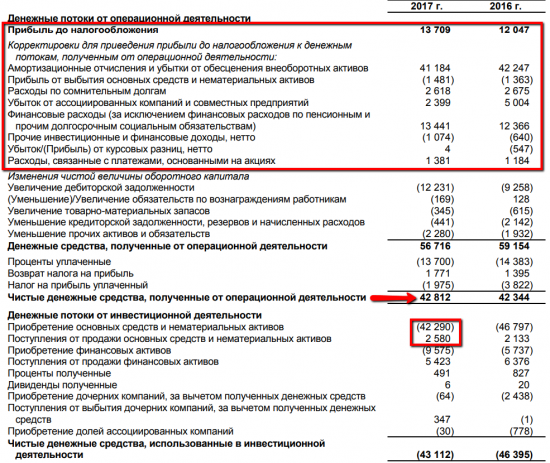

Что ж иными словами пока у нас есть свободный денежный поток, который компания сможет распределить, на чистую прибыль можно особо не смотреть. Остается вопрос есть ли он и как компания его считает.

Мы видим, что после отрицательного по потоку полугодия, общее значение наконец в плюсе, однако на солидные дивиденды его вряд ли хватит. Однако весь прошлый год сделал последний квартал.

Проведем некоторые расчеты. Отдельно определим операционную прибыль до изменения оборотного капитала (чтобы заменить OIBDA, которую компания считала по своей формуле), отдельно определим денежный поток по методике компании. Тут ничего сложного, смотрим определение выше и из операционной прибыли вычитаем капекс и добавляем поступление от продажи основных средств. Остается вопрос, почему если в операционную прибыль входят уплаченные проценты Ростелеком для вычисления потока не плюсует полученные проценты… ок, формула нестандартизированная и компания определяет правила игры (в дивидендной политике). В конце концов этим грешат все скорректированные показатели.

Операционная прибыль до изменения оборотного капитала за последние 12 месяцев 93 428 млн. руб., тогда классические стоимостные показатели EV/EBITDA = 4,14 и ND/EBITDA = 2,14. Неплохо по стоимости, долг напрягает (особенно если учесть тот фактор, что он растет).

Итак, поговорим о дивидендах. Стоимостная идея дает смешаные чувства, что-то хорошо, что-то не очень, а вот дивидендная политика определена на прошлый год, текущий и следующий. Попробуем взвесить все За и Против.

1. Сложно спрогнозировать, какой будет последний квартал в плане денежного потока, однако в последнее время Ростелеком активно занялся продажей недвижимости. С одной стороны это может дать хороший приток денежных средств, с другой стороны в дивидендной политике есть четкое указание, что компания может корректировать поток на разовые выплаты.

2. Очень сильно цепляется сумма 45 млрд. руб. дивидендами за 3 года. Подняв отчетность за 2016 год мы легко найдем предыдущую сумму выплаты.

Итак, чуть более 13 млрд. было выплачено при плане 45 млрд. за 3 года. Т.е. даже если мы усредним и получим план до 15 млрд. дивидендами в год, стало быть эти 13-15 млрд. надо где-то найти или при отсутствии потока — занять. Что при текущем уровне долга совершенно некомфортно. Да, можно здесь опять же вспомнить о привлекательной возможности реструктуризации долгов, но в любом случае увеличение долга тут явно нежелательно.

3. Росимущество владеет 48,71% обыкновенных акций, заинтересованность государства в выплатах понятная, т.к. потенциальные послушные плательщики (Алроса, Аэрофлот) не дадут столько же, как в прошлом году, а непослушные неплательщики известны и это не Ростелеком.

4. На фоне солидной потребности в денежных средствах компания объявляет о пересмотре стратегии.

Госоператор «Ростелеком» готовит новую стратегию, которая будет согласована с программой цифровой экономики России. Совет директоров компании планирует рассмотреть стратегию в первом квартале 2018 года, сообщил журналистам президент «Ростелекома» Михаил Осеевский.

«Работа по стратегии в значительной степени завершена, мы определились со всеми базовыми показателями в горизонте пяти лет. Сейчас мы дорабатываем функциональные стратегии, финансовую модель, продуктовые модели и планируем — договорились с советом директоров, — что стратегия будет рассмотрена в первом квартале 2018 года», — сказал он.

Одни зеленые на рынке агрессивно так развились, что после покупки мыльной фабрики вообще прекратили платить дивиденды. На тему агрессивного развития в текущих условиях приходит только одна аналогия.

«Стратегия предполагает довольно агрессивное развитие в ближайшие пять лет», — добавил Осеевский.

Резюмируем. Лично я пока продавать префы Ростела не стал, подожду 1 квартал, хочется узнать чуть больше конкретики (тем более куплены они ниже и на небольшой процент от счета). При всем сарказме и циничности я всегда стараюсь сохранять оптимизм, а если уж Ростелеком решил купить что-то ненужное, ему сначала придется продать что-то ненужное, что он собственно и собирается сделать.

— Купившим ниже я б рекомендовал или держать или фиксить часть прибыли на фоне туманных перспектив (в зависимости от процента входа или его цены)

— Не купившим до сих пор наверно лучше бы подождать конкретики по дальнейшей стратегии и дивидендной политике

— Помимо номенклатурных изменений важно, чтобы у компании были ресурсы на осуществление задуманного, рост+выплаты за счет долговой нагрузки приводят к печальным последствиям, иными словами дождаться результатов реализации недвижимости и оценить поток.

Переходим к Энел. Здесь я тоже лицо заинтересованное, держу бумагу от 1.00 руб. и слежу за переменчивыми настроениями менеджмента, которые всего за год успели обдумать варианты

— продаем Рефтинскую ГРЭС

— продаем все активы в России

— не продаем активы в России

— не продаем Рефтинскую ГРЭС

— продаем Рефтинскую ГРЭС

— продаем Рефтинскую ГРЭС и направим деньги на ветер ветрогенерацию

«Энел Россия» (входит в Enel) завершила сбор заявок на покупку Рефтинской ГРЭС, к продаже которой энергетический холдинг вернулся в этом году. Об этом сообщила финансовый директор «Энел Россия» Юлия Матюшова в ходе телеконференции, посвященной презентации финансовых итогов компании за девять месяцев.

Она отметил, что речь идет о необязывающих заявках на покупку станции. Процесс переговоров о продаже Рефтинской ГРЭС продолжается.

Необязывающие заявки радуют разве что подростков в пубертатный период, но никак не инвесторов, которые ждут события год. Что ж обратимся к отчетности компании, точнее к той табличке, которую нам предоставили вместо отчетности.

Поскольку самой отчетности покопаться не получится, возьмем некоторые готовые данные из пресс-релиза

— EBITDA 9 мес. 12,86 млрд. руб., было 9,54 (сразу высчитываем за 12 месяцев и получаем 17,229 млрд. руб.)

— Чистый долг 20,075 млрд. руб., тогда ND/EBITDA = 1,16, EV/EBITDA = 3,79. Отличные стоимостные показатели.

Исходя из данных все выглядит отлично

— при незначительном уменьшении ДС долг сократился (дополнительно стоит отметить, что в ходе телефонной конференции было отмечено, что компания в следующем году планирует рефинансировать 10 млрд. долга, т.е. половину от чистого)

— капитал вырос, компания торгуется чуть дороже капитала, P/B = 1,15, о существенной переоценке пока речь не идет

— при росте выручки сократились затраты, в итоге операционная прибыль очень существенно прибавила и данный факт очень радует

— мощный рост чистой прибыли имеет и бумажную основу, но здесь показатель нам важен.

P/E 12 мес = 9 716 982 тогда P/E 12 мес = 4,66

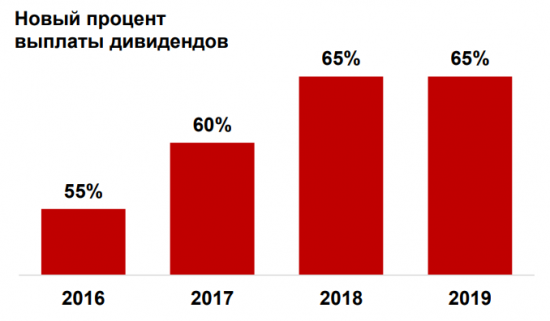

Энел дивитикер, платящий процент от чистой прибыли. Согласно стратегии компании этот процент должен постепенно расти. При выплате 60% от ЧП текущий заработанный дивиденд получается 10,42 коп. — отличный показатель. Четвертый квартал у энергетиков сильный, так в прошлом году Энел заработала 4 млрд. руб из них за 9 месяцев 2 млрд. Несложно прикинуть, что если в текущем году за четвертый квартал будет также заработано 2 млрд. руб., то дивиденд составит 13,5 коп, что дает ДД более 10% к текущим.

Резюмируем. Энел отличный потенциальный дивитикер со стоимостной идеей (хотя эта идея есть у многих акций энергетики, а у Энел она не самая идеальная). Заинтересованность мажоритария в выплате дивидендов прямая и прозрачная, план определен на годы вперед и в отличие от Ростелекома не маячит пересмотров стратегии. Реструктуризация долга потенциально только повысит осуществимость этого плана и качество его исполнения. Единственный риск как ни странно заключается в продаже Рефтинской ГРЭС, т.к. после этого события компания планировала развитие ветрогенерации. Какие денежные средства для этого потребуются, что останется акционерам от продажи — все это мы узнаем со временем, а пока радуемся уверенным показателям компании. Компания вряд ли подойдет охотникам за растущими бизнесами, но среди дивитикеров, вероятно, займет прочное и достойное положение. С чем мы ее и поздравляем.

На этом все. Желаю всем терпения, трезвых расчетов, веры в свои идеи и конечно же профита. Всего доброго!

Почему консолидацию с Теле 2 показывают как риск?

Ulus, Ростелеком владеет 50% в Теле 2 если он будет консолидировать 100% это значит, что он выкупит его у ВТБ. Если бы у Ростелекома было достаточно средств он бы провел выкуп. Ростелекому сделали большой подарок когда присоединили Теле 2 к его падающему бизнесу.

iAlexander, ну дак это понятно. Но если он консолидирует Теле 2, которые анонсирует что там на положительный кеш флоу выдут итп Это же синергия и все такое.

Консолидация — это ли не плюс? почему аналитики это в свете рисков выставляют?

То что надо будет заплатить? а Ростелеком и так по уши в долгах?

Ulus,

РТ займет денег на покупку и еще консолидирет немалый долг теле2

Вероятно есть какой инсайд по поводу 13/11 Пересмотр индекса MSCI.

Или вверх подтягивают, чтоб из индекса не выпасть. Тогда ещё прилично должны натянуть)

Alex666, MSCI делает свой анализ по данным на один из дней двух последних недель октября

сейчас уже поздно что то подтягивать

Вероятно есть какой инсайд по поводу 13/11 Пересмотр индекса MSCI.

Или вверх подтягивают, чтоб из индекса не выпасть. Тогда ещё прилично должны натянуть)

Alex666, ага или разгоняют бумагу перед вылетом из индекс, чтобы в шортик встать и заработать на тех, кто под якобы хороший отчет сейчас втаривает. )

Почему консолидацию с Теле 2 показывают как риск?

Ulus, Ростелеком владеет 50% в Теле 2 если он будет консолидировать 100% это значит, что он выкупит его у ВТБ. Если бы у Ростелекома было достаточно средств он бы провел выкуп. Ростелекому сделали большой подарок когда присоединили Теле 2 к его падающему бизнесу.

iAlexander, ну дак это понятно. Но если он консолидирует Теле 2, которые анонсирует что там на положительный кеш флоу выдут итп Это же синергия и все такое.

Консолидация — это ли не плюс? почему аналитики это в свете рисков выставляют?

То что надо будет заплатить? а Ростелеком и так по уши в долгах?

Акции Ростелекома не выглядят дешёвыми относительно текущих финансовых показателей, торгуясь c P/E – 11.8, EV/OIBDA – 4.1. Однако рост чистой прибыли (+15.3% по итогам 9 месяцев) и свободного денежного потока (3.1 млрд. рублей за 9 мес. против -2.3млрд. за тот же период прошлого года) дают основания рассчитывать на увеличение дивидендных выплат по итогам этого года. По итогам прошлого года дивиденды по обычным и привилегированным акциям составили 5.39 рублей (7.7% и 9.7% соответственно к текущей цене акций). Как дивидендная история и префы, и обычка выглядят достаточно интересно.

Акции Ростелекома не выглядят дешёвыми относительно текущих финансовых показателей, торгуясь c P/E – 11.8, EV/OIBDA – 4.1. Однако рост чистой прибыли (+15.3% по итогам 9 месяцев) и свободного денежного потока (3.1 млрд. рублей за 9 мес. против -2.3млрд. за тот же период прошлого года) дают основания рассчитывать на увеличение дивидендных выплат по итогам этого года. По итогам прошлого года дивиденды по обычным и привилегированным акциям составили 5.39 рублей (7.7% и 9.7% соответственно к текущей цене акций). Как дивидендная история и префы, и обычка выглядят достаточно интересно.

На картинке — динамике финансовых показателей накопленным итогом за последние 12 месяцев. Дополнительные графики и комментарии в TM-канале MMI t.me/russianmacro

Ростелеком - факторы роста и падения акций

- Компания платит стабильные дивиденды не менее 5 рублей на акцию. (20.03.2018)

- Фокус развития на цифровых сервисах (15.10.2023)

- Стратегия 2025 подразумевает увеличение выручки с уровня 2020 года до 700 млрд руб и удвоение прибыли. В 2022 году CEO говорил о том, что цели будут достигнуты быстрее. (15.10.2023)

- Дешевле МТС примерно на 40% по различным мультипликаторам. (15.10.2023)

- Внутри есть отдельные компании, которые могут стоить существенно дороже на рынке отдельно от Ростелекома. (20.10.2023)

- На рынке интернет услуг жесткая конкуренция (19.06.2017)

- 48% кредитов и займов по плавающей ставке (02.03.2025г.). (03.03.2025)

- Чистый долг за 2024г. прибавил +98,7 млрд и достиг максимального за все время уровня в 723,6 млрд руб., а показатель чистый долг/OIBDA составил 2,19 против 1,99 в 2023г. — многовато (03.03.2025)

- Процентные расходы в 2024г. выросли на +69,7% до 86,8 млрд руб., а стоимость долга на 31.12.2024г. составляет 17,85% - это очень давит на ЧП (03.03.2025)

Ростелеком - описание компании

Ростелеком — оператор связи России.35% выручки приходится на мобильную связь

17% выручки на предоставление услуг интернета

14% оптовые услуги

13% выручки — цифровые услуги

7% выручки — услуги телевидения

Телефония занимает всего 9%.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций