| Число акций ао | 10 598 млн |

| Номинал ао | 0.01 руб |

| Тикер ао |

|

| Капит-я | 4 233,4 млрд |

| Выручка | 8 773,0 млрд |

| EBITDA | 2 349,0 млрд |

| Прибыль | 435,0 млрд |

| Дивиденд ао | 26,24 |

| P/E | 9,7 |

| P/S | 0,5 |

| P/BV | 0,5 |

| EV/EBITDA | 1,8 |

| Див.доход ао | 6,6% |

| Роснефть Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Роснефть акции

-

01.08.2018 12:15

01.08.2018 12:15

Средняя цена нефти марки Urals по итогам января – июля 2018 года составила $69,43 за баррель.

В 2017 году средняя цена на Urals в январе – июле составила $49,94 за баррель.

Средняя цена на нефть марки Urals в июле 2018 года сложилась в размере $72,87 за баррель, что в 1,52 раза выше, чем в июле 2017 года ($47,85 за баррель).

www.minfin.ru/ru/press-center/?# Чистая прибыль «Роснефти» выросла почти в 3 раза

Чистая прибыль «Роснефти» выросла почти в 3 раза

Чистая прибыль «Роснефти», приходящаяся на долю BP, во II квартале этого года составила $766 млн. Это следует из отчета британской компании. BP владеет 19,75% акций «Роснефти». Британская компания публикует отчетность раньше российской и учитывает показатели последней по методу долевого участия. Таким образом, общая чистая прибыль «Роснефти» во II квартале может составить $3,9 млрд, следует из отчетности. За I квартал чистая прибыль «Роснефти» составила $1,5 млрд. Прогноз ВР на этот же период был ниже – $1,3 млрд.

www.vedomosti.ru/business/articles/2018/07/31/777003-bp

Дивиденды Роснефти по итогам 1 полугодия могут составить 15,14 рубля на акцию

Дивиденды Роснефти по итогам 1 полугодия могут составить 15,14 рубля на акцию

Согласно отчету британской British Petroleum, чистая прибыль Роснефти за II квартал, приходящаяся на долю ВР, составила 766 млн долл., что соответствует чистой прибыли Роснефти за этот период в размере 3 878 млн долл или 240 млрд руб., исходя из доли ВР в российской компании в 19,75% и среднего курса за период на уровне 61,8 руб./долл.

Чистая прибыль таких размеров является очень высоким показателем для Роснефти. Для сравнения, чистая прибыль компании за весь 2017 г. составила 222 млрд руб., за 2016 г. – 174 млрд руб. Наши расчеты показывают, что таких квартальных показателей можно достигнуть лишь разовыми доходами, например, продажей доли в проекте, а рост цен на нефть и слабый рубль во II квартале даже близко не смогли бы объяснить такой скачок.

Основная польза от информации ВР заключается в прогнозе дивидендов Роснефти за I полугодие. Согласно нашим расчетам, чистая прибыль компании в этот период составила бы 321 млрд руб., из которых половина, 161 млрд руб., могла бы быть направлена на промежуточные дивиденды, т.к. для Роснефти действует норма выплаты в 50% консолидированной чистой прибыли как для госкомпании. Таким образом, дивиденды по итогам I полугодия могли бы составить 15,14 руб. на акцию, что соответствовало полугодовой дивидендной доходности на уровне 3,7% на момент появления новости. Если аннуализировать этот показатель для сравнения с другими представителями сектора, то получим годовую доходность в 7,4%, которая уступает лишь дивидендной доходности акций Башнефти и привилегированных акций Татнефти, исходя из наших прогнозов по этим компаниям.

Сидоров Александр

Необходимо отметить два важных момента в этих расчетах. Во-первых, цифра на основе информации от ВР может не совпасть с данными отчетности: в I квартале 2018 г. чистая прибыль Роснефти составила 81 млрд руб., тогда как расчетная величина, исходя из доли ВР, составила 71 млрд руб. Во-вторых, Роснефть может скорректировать базу для расчета дивидендов на условный разовый доход, которым мы объясняем взлет ее расчетной прибыли, и рекомендовать дивиденды исходя из нормализованного показателя. Однако, Роснефть этого не делала ни при расчете дивидендов за I полугодие 2017 г., ни при расчете финальных дивидендов за 2017 г., в которых уже были отражены доходы по иску к АФК Система в размере 100 млрд руб.

Таким образом, существует большая вероятность того, что Роснефть порадует инвестиционное сообщество аномально высокими дивидендами.

ИК «Велес Капитал»

читать дальше на смартлабе

BP p.l.c.

Общий долг на 31.12.2015г: $163,445 млрд

Общий долг на 31.12.2016г: $166,473 млрд

Общий долг на 31.12.2017г: $176,111 млрд

Общий долг на 31.03.2018г: $173,122 млрд

Общий долг на 30.06.2018г: $173,856 млрд

Выручка 2015г: $225,982 млрд

Выручка 6 мес 2016г: $86,442 млрд

Выручка 2016г: $186,606 млрд

Выручка 6 мес 2017г: $113,752 млрд

Выручка 2017г: $244,582 млрд

Выручка 1 кв 2018г: $69,143 млрд

Выручка 6 мес 2018г: $146,050 млрд

Убыток 2015г: $6,400 млрд

Убыток 1 кв 2016г: $558 млн

Убыток 6 мес 2016г: $1,948 млрд

Убыток 9 мес 2016г: $ 371 млн

Прибыль 2016г: $172 млн

Прибыль 1 кв 2017г: $1,492 млрд

Прибыль 6 мес 2017г: $1,648 млрд

Прибыль 9 мес 2017г: $3,405 млрд

Прибыль 2017г: $3,468 млрд

Прибыль 1 кв 2018г: $2,531 млрд

Прибыль 6 мес 2018г: $5,404 млрд (+228% г/г)

www.sec.gov/Archives/edgar/data/313807/000165495418008181/a2328w.htm

www.bp.com/en/global/corporate/investors/results-and-reporting/quarterly-results-and-webcast/quarterly-results-archive.html

www.bp.com/en/global/corporate/investors/results-and-reporting.html

https://www.bp.com/en/global/corporate/investors.html

Прибыль BP p.l.c., до уплаты налогов, от участия в акционерном капитале Роснефть:

6 мес 2017г: $378 млн

6 мес 2018г: $1,013 млрд

www.sec.gov/Archives/edgar/data/313807/000165495418008181/a2328w.htmстр.4

Доля BP p.l.c. в акционерном капитале Роснефть на 01.07.2018г: 19,75% www.rosneft.ru/Investors/structure/share_capital/

Чистая прибыль Роснефть за 6 мес 2018г соответственно ~$4,1 млрд = ~258 млрд руб (+153% г/г).

Силы "быков" в акциях Роснефти достаточно умерены

Силы "быков" в акциях Роснефти достаточно умерены

К середине торгового дня пятницы российские фондовые индексы пребывали в небольшом минусе. Рубль к середине дня почти не изменился к доллару и евро после того, как ЦБ РФ ожидаемо оставил процентную ставку на уровне 7,25%. Доллар находился в районе 63 руб, а евро – ниже 73,5 руб.

Эмитенты

В лидерах роста к середине дня пребывали бумаги “Россетей” (+1,55%) и котировки “Роснефти” (+1,32%). В лидерах падения были акции Polymetal (-2,75%) и бумаги “Аптек 36 и 6” (-1,59%).

С технической точки зрения акции “Роснефти” пытаются развить восходящее движение и тестируют на прочность отметку 400 руб и среднюю полосу Боллинжера дневного графика. ADX, однако, предупреждает о весьма умеренных силах “быков”, о чем говорят и умеренные объемы торгов. У текущих отметок тем, кто играл на отскок от 390 руб, имеет смысл зафиксировать часть прибыли. Наращивать “длинные” позиции с расчетом на движение к 410 руб стоит при закрытии недели выше 400 руб.

Кожухова Елена

ИК «Велес Брокер»

читать дальше на смартлабе Решение об увеличении добычи позитивно для некоторых российских нефтяников

Решение об увеличении добычи позитивно для некоторых российских нефтяников

Российские нефтяные компании нарастят добычу до 551 млн т в 2018 – рекордно высокий уровень

После заседания ОПЕК+ в июне 2018, в результате которого было принято решение вернуться к 100%-ой квоте по сокращению добычи нефти и увеличить совокупный объем добычи всеми странами-участницами на 1 млн барр. в сутки, Минэнерго пересмотрело прогноз добычи по российским нефтяным компаниям в сторону повышения: до 551 млн т в 2018 (+3.5 млн т по сравнению с предыдущим прогнозом) и 555 млн т в 2019. Если добыча нефти достигнет этих целевых показателей, российские компании установят рекорд добычи в постсоветской истории. Как сообщает Интерфакс, в первые две недели июля российские нефтяные компании уже значительно увеличили свою добычу: Роснефть добавила 102 тыс барр. в сутки, Газпром нефть — 55 тыс барр. в сутки, ЛУКОЙЛ — 27 тыс барр. в сутки. В целом, к середине июля Россия восстановила добычу до 80% от объема сокращения, согласованного с ОПЕК+.

Мы считаем новость ПОЗИТИВНОЙ для российских нефтегазовых компаний, в первую очередь тех, которые быстро воспользовались решением ОПЕК+ и оперативно нарастили добычу: Роснефть (ROSN LI, ПОКУПАТЬ, цель — $6.8), Газпром нефть (GAZ LI; ПОКУПАТЬ; цель — $28) и ЛУКОЙЛ (LKOD LI; ПОКУПАТЬ; цель — $78). Эти компании продемонстрировали рост добычи, близкий к их предварительным оценкам, представленным во 2К18, а уровни добычи, которых они достигли в июле, близки к октябрю 2016, опорной точке для соглашения ОПЕК+ (для Роснефти и Газпром нефти), и на 3% выше в случае ЛУКОЙЛа.

АТОН

читать дальше на смартлабе «Роснефть» не оставляет Курдистан. Компания хочет начать разработку месторождений в этом году

«Роснефть» не оставляет Курдистан. Компания хочет начать разработку месторождений в этом году

«Роснефть» хочет начать разработку месторождений в Курдистане до конца 2018 года, несмотря на протесты Багдада. Соглашение о разработке пяти месторождений нефтекомпания подписала в прошлом году, но не согласовала контракт с властями Ирака. Кроме того, «Роснефть» намерена была увеличить мощность нефтепровода из Курдистана с 700 тыс. баррелей в сутки (б/с) до 1 млн б/с.

www.kommersant.ru/doc/3695377

«Роснефть» может начать добычу в Курдистане в августе

«Роснефть» может начать добычу в Курдистане в августе

«Роснефть» может начать добычу в Иракском Курдистане уже в августе этого года, сообщает ТАСС со ссылкой на телеканал «Рудау». По его данным, «Роснефть» начнет работу на месторождениях Batle, Zawita, Chamanke со следующего месяца, а ожидаемый объем добычи составляет 180 000 баррелей в сутки. Представитель «Роснефти» уточняет, что компания намерена работать на месторождения Batil, Zawita, Qasrok, Harir-Bejil и Darato. Сколько компания намерена там добывать, он говорить не стал. При этом заявил, что «представители «Роснефти» на встрече с властями провинции Дахук (Иракский Курдистан) обсудили вопросы освоения нефтяных месторождений в рамках подписанных в октябре 2017 г. соглашений о разделе продукции (СРП)». Планируется, что реализация ряда проектов начнется до конца 2018 г., добавил он.

www.vedomosti.ru/business/articles/2018/07/24/776389-rosneft-mozhet

Роснефть - приступит к разработке месторождений в Ираке до конца 2018 г.

Роснефть - приступит к разработке месторождений в Ираке до конца 2018 г.«Роснефть» планирует начать освоение ряда нефтяных месторождений в Иракском Курдистане до конца 2018 года.

Представитель Роснефти:«Представители «Роснефти» на встрече с властями провинции Дахук (Иракский Курдистан — прим.ред.) обсудили вопросы освоения нефтяных месторождений в рамках подписанных в октябре 2017 года соглашений о разделе продукции (СРП). Планируется, что реализация ряда проектов начнется до конца 2018 года»

«Роснефть» и правительство Иракского Курдистана договорились о начале геологоразведочных работ на пяти нефтяных блоках в регионе — Batil, Zawita, Qasrok, Harir-Bejil и Darato, в случае успеха их промышленная эксплуатация начнется с 2021 года. Российская компания может заплатить за вхождение в проект освоения этих блоков до $400 млн, из которых $200 млн могут быть компенсированы за счет добытой нефти.

Доля группы «Роснефть» в соглашении о разделе продукции составит 80%. По консервативным оценкам, суммарные извлекаемые запасы нефти на этих пяти блоках могут составить около 670 млн баррелей.

Финанз

читать дальше на смартлабе Выигрыш дела против "Сахалин-1" даст Роснефти разовый позитивный эффект

Выигрыш дела против "Сахалин-1" даст Роснефти разовый позитивный эффект

«Роснефть» подала в Арбитражный суд Москвы иск о взыскании неосновательного обогащения и процентов за пользование чужими денежными средствами, начисленных за период с 10 июля 2015 года по 31 мая 2018 года с АО «Сахалинморнефтегаз-Шельф», АО «РН-Астра», компании «Эксон Нефтегаз Лимитед», ONGC Videsh Limited, «Сахалин Ойл энд Девелопмент Ко. Лтд» (принадлежит SODECO). Исковое заявление подано 13 июля.

Сумма, обозначенная в иске (без учета дочек «Роснефти») составляет, по нашим расчетам, около 4% от EBITDA «Роснефти» за 2018 г. Таким образом, теоретически, если спор будет решен в пользу «Роснефти» в 2018 г., это может оказать разовый позитивный эффект на финансовые показатели компании. Дивиденды за 2018 г. при коэффициенте дивидендных выплат в 50% могут в результате прибавить 0,7%. Однако разбирательство может затянуться, поэтому на данном этапе мы считаем новость нейтральной.

ВТБ Капитал

читать дальше на смартлабе Новость о подаче иска Роснефтью к партнерам по проекту Сахалин-1 нейтральна на данном этапе

Новость о подаче иска Роснефтью к партнерам по проекту Сахалин-1 нейтральна на данном этапе

Роснефть подала иск на сумму 89.1 млрд руб. к партнерам по проекту Сахалин-1

Ведомости и Коммерсант сообщают, что Роснефть подала иск на сумму почти 90 млрд руб. в Арбитражный суд Сахалинской области к своим партнерам по проекту Сахалин-1, который реализуется в рамках соглашения о разделе продукции (СРП). Слушание запланировано на 10 сентября 2018. Роснефть, эффективная доля которой в проекте Сахалин-1 составляет 20%, утверждает, что другие участники СРП (Exxon — 30%, индийская ONCG — 20% и японская Sodeco — 30%) увеличили добычу нефти на месторождении Чайво, которое разрабатывается консорциумом, в ущерб месторождения Северное Чайво, полностью контролируемое Роснефтью и разрабатываемое в сотрудничестве с Сахалином-1 и на основе его инфраструктуры. По словам Роснефти, переток нефти между месторождениями Северное Чайво и Чайво мог привести к сокращению запасов первого участка и уменьшению добычи на нем. По состоянию на 2014, запасы нефти на Северном Чайво составляли 15 млн т нефти и 13 млрд куб м газа, добыча на пике в 2016 году достигала 2.3 млн т, но резко снизилась в 2017 году — до 1.4 млн т (-35% г/г).

читать дальше на смартлабе Нефть дырочку найдет. «Роснефть» обнаружила утечку 89 млрд рублей

Нефть дырочку найдет. «Роснефть» обнаружила утечку 89 млрд рублей

Крупнейшие судебные претензии на 89 млрд руб., которые «Роснефть» выдвинула к своим партнерам—участникам соглашения о разделе продукции (СРП) по проекту «Сахалин-1», могут оказаться средством давления на иностранцев в переговорах о возможных потерях нефти, считают юристы. Споры между нефтяниками о перетоках углеводородов с одного участка на другой из-за сложной геологии пластов нередки и в мировой практике чаще всего урегулируются без суда — в рамках переговоров на базе уточненных расчетов.

www.kommersant.ru/doc/3694919

За что «Роснефть» требует почти 90 млрд рублей с партнеров по «Сахалину-1»

За что «Роснефть» требует почти 90 млрд рублей с партнеров по «Сахалину-1»

«Роснефть» подала в Арбитражный суд Сахалинской области иск к участникам нефтегазового проекта «Сахалин-1» 13 июля. «Роснефть» требует суммарно 89,1 млрд руб. с российских «дочек» американской ExxonMobil (30% в проекте «Сахалин-1»), японской Sodeco (20%) и индийской ONGC Videsh (20%), а также со своих структур «Сахалинморнефтегаз-шельф» и «РН-астра» (20%), следует из определения суда. Претензии к ответчикам рассчитаны пропорционально их долям в проекте «Сахалин-1». Суть претензий к партнерам по «Сахалину-1» в определении суда не описана. Но в нем указано требование к «Роснефти»: предоставить «копию соглашения о подготовке продукции Северной оконечности месторождения «Чайво» от 18 сентября 2014 г., на которое имеется ссылка в юридически обязывающем предварительном соглашении к соглашению «о балансировке в связи с перетоками».

www.vedomosti.ru/business/articles/2018/07/23/776294-rosneft-sahalin-1?utm_campaign=newspaper_24_07_2018&utm_medium=email&utm_source=vedomosti

Сечин допустил создание сети АЗС «Роснефти» в Германии

Сечин допустил создание сети АЗС «Роснефти» в Германии

Главный исполнительный директор «Роснефти» Игорь Сечин допустил создание сети автозаправок компании в Германии. Об этом он заявил в интервью телеканалу «Россия 1», отвечая на вопрос, планирует ли «Роснефть» в будущем поставлять нефтепродукты немецким потребителям напрямую. «Мы, в принципе, это делаем [поставляем продукцию в Германию напрямую] через сети АЗС наших партнеров, с которыми у нас есть соглашение соответствующее. Это и ВР, и Total. Но вполне возможно, что будем развивать и собственную сеть», — сказал Сечин.

www.vedomosti.ru/business/news/2018/07/22/776182-sechin-dopustil-sozdanie-seti-azs

www.rbc.ru/business/22/07/2018/5b545ff39a79477f595c8554

Экспортная пошлина на нефть в РФ с 1 августа 2018г. понизится на $3,7 и составит $135,4 за тонну.

Экспортная пошлина на нефть в РФ с 1 августа 2018г. понизится на $3,7 и составит $135,4 за тонну.

16.07.2018 16:40

Средняя цена на нефть Urals за период мониторинга с 15 июня по 14 июля 2018 года составила $73,53905 за баррель, или $536,8 за тонну.

Согласно расчетам Минфина России экспортная пошлина на нефть в РФ с 1 августа 2018 года понизится на $3,7 и составит $135,4 за тонну.

Пошлина на высоковязкую нефть понизится до $22,4 с $23.

Льготная ставка пошлины на нефть для ряда месторождений Восточной Сибири, каспийских месторождений и Приразломного месторождения в связи с новой формулой расчета, принятой в рамках налогового маневра в нефтяной отрасли, с 1 февраля 2015 года остается на нулевом уровне.

Пошлина на светлые нефтепродукты и масла составит $40,6 за тонну, на темные — $135,4.

Пошлина на экспорт товарного бензина понизится до $40,6, прямогонного (нафта) — до $74,4 с $76,5 за тонну.

Пошлина на сжиженный газ (СПБТ) – $18,1, чистые фракции СУГ – $7,2.

Пошлина на кокс понизится до $8,8 с $9 за тонну.

В настоящее время экспортная пошлина на нефть составляет $139,1 за тонну.

www.minfin.ru/ru/press-center/?#

Сегодня в Газпроме див.отсечка. Завтра в Газпроме див.геп будет на 8 руб.

Получается, что индекс ММВБ будут Гамаком, Лукойлом, Сбером и Роснефтью держать.

Марэк, кто будет держать?

Рост экономики Китая замедлился до 6,7%

Рост экономики Китая замедлился до 6,7%

17.07.2018

ВВП Китая по итогам второго квартала 2018 года вырос на 6,7%, снизив темпы роста по сравнению с первым кварталом, когда этот показатель составил 6,8%.

Об этом сообщается на сайте государственного статистического бюро КНР.

При этом рост ВВП Китая за первое полугодие оказался выше ожиданий — 6,8% в годовом выражении при прогнозе в 6,7%.

Напомним, что по итогам 2017 года рост ВВП составил 6,9%. На текущий год китайские власти поставили задачу достичь роста 6,5%. Экономисты ожидают дальнейшего замедления роста китайской экономики. Роснефть - договорилась о реализации своей продукции с немецкими компаниями с 2019 года

Роснефть - договорилась о реализации своей продукции с немецкими компаниями с 2019 годаRosneft Deutschland GmbH, дочернее общество НК «Роснефть», подписала контракты с немецкими компаниями о реализации нефтехимической продукции собственного производства, начиная с 2019 года. В частности, с компанией HELM AG было подписано соглашение о реализации пропилена, производимого Rosneft Deutschland на НПЗ PCK, Bayernoil и MiRO в Германии.

С Brenntag International Chemicals GmbH подписан контракт о купле-продаже ароматических углеводородов и серы производства Rosneft Deutschland.

*

HELM AG – частное предприятие с 117-летней историей, центральный офис компании расположен в г. Гамбург (Германия). Компания занимается продажей и дистрибуцией нефтехимической продукции, имеет собственные подразделения сырьевых и производных нефтехимических продуктов, работает в том числе с такими отраслями, как сельское хозяйство и фармацевтика. HELM – одно из крупнейших в мире независимых предприятий по реализации нефтехимической продукции, компания обеспечивает клиентам доступ к ключевым мировым рынкам, имея около 100 дочерних структур, офисов продаж и совместных предприятий более чем в 30 странах мира.

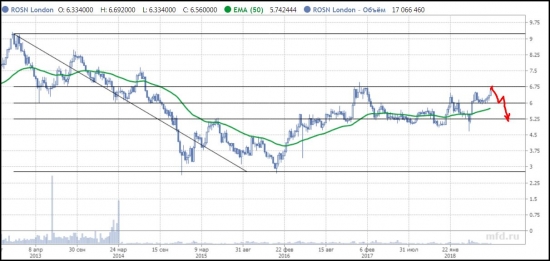

читать дальше на смартлабе Роснефть - купить нельзя продать?

Роснефть - купить нельзя продать?

В меру своей «испорченности» определяемся с позицией в бумаге.

Рисую как могу. Таймфрейм — неделя, АДР.

ваши деньги — ваши прибыли/убытки

читать дальше на смартлабе Славнефть-Мегионнефтегаз (на паритетных началах контролируется компаниями Роснефть и Газпром нефть) — рсбу

Славнефть-Мегионнефтегаз (на паритетных началах контролируется компаниями Роснефть и Газпром нефть) — рсбу

Выручка 6 мес 2017г: 71,756 млрд руб

Выручка 2017г: 153,27 млрд руб

Выручка 6 мес 2018г: 89,129 млрд руб

Валовая прибыль 6 мес 2017г: 5,949 млрд руб

Валовая прибыль 2017г: 15,312 млрд руб

Валовая прибыль 6 мес 2018г: 11,324 млрд руб

Прибыль 6 мес 2017г: 3,437 млрд руб

Прибыль 2017г: 8,412 млрд руб

Прибыль 1 кв 2018г: 2,376 млрд руб

Прибыль 6 мес 2018г: 7,048 млрд руб (+105% г/г)

www.sn-mng.ru/aktsioneram-i-investoram/finansovaya-otchetnost-po-rossiyskim-standartam-bukhgalterskogo-ucheta-rsbu/ Роснефть — создала три «дочки» для работы в Мозамбике

Роснефть — создала три «дочки» для работы в Мозамбике

«Роснефть» создала три дочерние компании для работы в Мозамбике.

Компании RN Zambezi North Pte. Ltd, RN Zambezi South Pte. Ltd и RN Angoche Pte. Ltd зарегистрированы в Сингапуре.

Компании были созданы в начале мая текущего года.В конце мая 2018 года министр иностранных дел и сотрудничества Мозамбика Жозе Пашеку заявлял, что республика рассчитывает в течение года подписать соглашение с «Роснефтью» и ExxonMobil по разработке месторождений газа на севере страны.

РНС

читать дальше на смартлабе

Опасно открывать новые "лонги" в Роснефти до закрепления выше 400 рублей

Опасно открывать новые "лонги" в Роснефти до закрепления выше 400 рублей

К середине торгового дня пятницы российские фондовые индексы пребывали на отрицательной территории, корректируясь вслед за мировыми площадками. Индекс МосБиржи к 14.50 мск снизился на 1,1% до 2320,85 пункта, а индекс РТС упал на 1,26%, до 1156,91 пункта.

Рубль к середине дня немного ослаб к доллару и евро. Доллар, однако, находился ниже 63,5 руб, а евро поднялся выше 74 руб.

Эмитенты

В лидерах роста к середине дня пребывали акции “КАМАЗа” (+2,41%) и бумаги “Энел Россия” (+1,21%). В лидерах падения были обыкновенные и привилегированные акции “Башнефти” (-5,43% и -8,16%). Котировки МТС упали на 5,14%, а бумаги “Роснефти” снизились на 1,6%. Сильное падение акций “Башнефти” и МТС обеспечивается дивидендной отсечкой.

Акции “Роснефти” в конце недели оставили попытки продолжить рост, но остаются в районе максимумов с конца апреля (408,05 руб). Бумаги на недельном графике вошли в зону перекупленности, а также опустились ниже психологически важной отметки 400 руб., что предупреждает “быков” об опасности ускорения коррекции в район 390 руб, а далее – к 375 руб. Открывать новые “длинные” позиции до закрепления выше 400 руб опасно. Позитивный сценарий, однако, может реализоваться при возобновлении уверенного роста нефтяных цен.

Кожухова Елена

ИК «Велес Брокер»

читать дальше на смартлабе Решение ОПЕК+ позитивно для российских нефтяных компаний

Решение ОПЕК+ позитивно для российских нефтяных компаний

Россия наращивает добычу нефти после встречи ОПЕК+ в июне

Коммерсант сообщает, что производство нефти в России почти достигло 11,2 млн барр., что на 1% меньше, чем уровень сокращения добычи, установленный ОПЕК+ в октябре 2016 году. Российские производители нефти увеличили добычу в ответ на решение, принятое на последнем собрании ОПЕК+ в Вене, которое проходило 22-23 июня. Напомним, тогда страны-участницы договорились увеличить производство во втором полугодии на 1 млн барр./сут. по сравнению с текущим уровнем, тогда как суммарный план в 1.8 млн барр./сут. был перевыполнен в июне 2018.

ПОЗИТИВНО для российских нефтяных компаний, так как подтверждает способность отечественных производителей быстро восстанавливать уровень добычи: например, ЛУКОЙЛ начиная с июня увеличил производство до 26 тыс барр./сут., в то время как Роснефть подтвердила, что ее добыча может вырасти на 100 тыс. барр./сут. в течение нескольких дней. Тем не менее, возможности участников ОПЕК+ по увеличению своих объемов выпуска не равны, поскольку не все страны могут обеспечивать такой моментальный и быстрый рост выпуска, что дает существенное преимущество отдельным игрокам рынка (к примеру, Россия и Саудовская Аравия).

АТОН

читать дальше на смартлабе

Роснефть - факторы роста и падения акций

- Роснефть обладает самым большим производственным потенциалом роста среди всех российских НК (26.01.2018)

- Роснефть платит дивиденды 50% МСФО (07.02.2019)

- к 2024 «Восток Ойл» будет давать дополнительно 30 млн.т. нефти и до 100 млн т к 2030 году (30.08.2021)

- Восток Ойл позволит Роснефти нарастить выручку и прибыль с 2024 года - когда первая нефть пойдет через собственную инфраструктуру (в данном проекте существенные льготы и сниженные налоги) (17.10.2023)

- Возможны новые крупные расточительные приобретения. (29.06.2017)

- Риск ввода дополнительных налогов и ввода искуственного ограничения прибыли через НДПИ (17.10.2023)

Роснефть - описание компании

РоснефтьОАО «Роснефть» (ИНН 7706107510) — крупнейшая нефтяная компания в РФ и крупнейший налогоплательщик страны. Доказанные запасы углеводородов Роснефти по классификации SEC превышают 33 млрд баррелей.

Уставный капитал компании равен 105.981 млн руб. На эту сумму эмитировано 10598177810 обыкновенных акций номиналом 0.01 руб. Крупнейшим акционером компании является государственный Роснефтегаз.

2020 оценка:

нефть +$10 добавляет к EBITDA 6 мес + 70 млрд руб.

USDRUB +$10 добавляет к EBITDA 6 мес + 80 млрд руб.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций