| Число акций ао | 10 598 млн |

| Номинал ао | 0.01 руб |

| Тикер ао |

|

| Капит-я | 6 163,3 млрд |

| Выручка | 9 163,0 млрд |

| EBITDA | 3 005,0 млрд |

| Прибыль | 1 267,0 млрд |

| Дивиденд ао | 30,77 |

| P/E | 4,9 |

| P/S | 0,7 |

| P/BV | 0,7 |

| EV/EBITDA | 2,1 |

| Див.доход ао | 5,3% |

| Роснефть Календарь Акционеров | |

| Прошедшие события Добавить событие | |

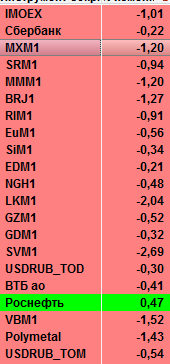

Роснефть акции

581.55₽ -0.27%

-

💥🇷🇺#ROSN #аукцион

💥🇷🇺#ROSN #аукцион

«ВОСТОК ОЙЛ» ВЫИГРАЛ АУКЦИОНЫ СО СПЕЦУСЛОВИЯМИ НА ТУРКОВСКИЙ И ДЕРЯБИНСКИЙ ГАЗОВЫЕ УЧАСТКИ НА ТАЙМЫРЕ, ЗАПЛАТИВ В СУММЕ 2,4 МЛРД РУБ — МИНПРИРОДЫ — ПРАЙМ Проект генсхемы нефтяной отрасли может быть рассмотрен 22 апреля - Атон

Проект генсхемы нефтяной отрасли может быть рассмотрен 22 апреля - Атон

Минэнерго разработало проект генеральной схемы нефтяной отрасли до 2035 года, который был внесен в правительство и может быть рассмотрен на заседании кабмина 22 апреля. Согласно Коммерсанту, в проекте описаны несколько сценариев развития отрасли до 2035 года, при допущении, что сделка ОПЕК+ не будет продлена после 2022 года.

«Инерционный» сценарий, который рассматривается как наиболее вероятный, предполагает более консервативную оценку запасов. Этот сценарий предполагает, что добыча не вырастет выше уровня 2019 года в 561 млн т: к 2029 добыча увеличится до 554 млн т, а в 2035 году снизится на 18% до 471 млн т.

Умеренно позитивный и позитивный сценарий, в свою очередь, предполагают пик добычи в 596 млн т к 2028 и 641 млн т к 2030 году соответственно. В проекте также предусмотрен так называемый индикативный сценарий, который позволит добиться стабилизации добычи нефти на уровне 2019 года. В связи с истощением запасов нефти, особенно в Западной Сибири, роль новых месторождений будет повышаться во всех сценариях. К 2025 году на долю новых месторождений будет приходиться от 21.1% до 24.6% от совокупной добычи нефти (без учета газового конденсата), к 2035 году — от 35.3% до 43.3%. Из-за недостаточно высоких цен на нефть и отсутствия технологий активная добыча на арктическом шельфе начнется не ранее 2030-2035.

Правительство может регулировать добычу через предоставляемые льготы, поэтому после 2022, вероятно, будет больше стимулов предоставлять дополнительные льготы для поддержания уровней добычи в среднесрочной перспективе. Более того, проект генсхемы вновь подчеркнул важность проекта Восток Ойл для перспектив добычи нефти в России, что мы считаем позитивным для Роснефти с точки зрения восприятия.

Атон

Авто-репост. Читать в блоге >>> Роснефть передала свою долю в Ванкорнефти в проект Восток Ойл

Роснефть передала свою долю в Ванкорнефти в проект Восток Ойл

Роснефть передала свою долю в АО Ванкорнефть (РН владеет через СП с индийским консорциумом), в Восток Ойл.Передано 5 959 722 акции от ПАО Роснефть в ООО Восток Ойл — из отчета Ванкорнефти за 2020 год.

Уставный капитал Ванкорнефти разделен на 11 млн 895 тыс. 655 акций.

источник

Авто-репост. Читать в блоге >>>

Газпромбанк повысил прогноз по цене акций «Роснефти» почти на 30%

Газпромбанк повысил прогноз по цене акций «Роснефти» почти на 30%

Аналитики Газпромбанка повысили целевую стоимость акций «Роснефти» почти на 30% — с $7,8 до $10,1 за бумагу. Об этом говорится в аналитическом обзоре банка. Аналитики «Газпромбанка» отмечают, что акции «Роснефти» с начала года подорожали на 30% и обладают существенным потенциалом роста стоимости в связи с реализацией проекта «Восток Ойл». «Акции имеют потенциал роста еще на 38%»

www.vedomosti.ru/business/news/2021/04/08/865226-gazprombank-povisil-prognoz-po-tsene-aktsii-rosnefti-pochti-na-30

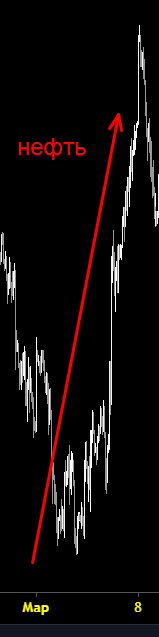

К концу года нефтяные цены могут дойти до $70 за баррель - Финам

К концу года нефтяные цены могут дойти до $70 за баррель - Финам

Пандемия оказала сильное негативное влияние на нефтяные котировки, снижение нефтяных цен привело к просадке бумаг нефтегазового сектора. Аналитики, принявшие участие в онлайн-конференции «Мировые рынки – что покупать этой весной?», высказали свое мнение относительно перспектив бумаг нефтяников, дали прогнозы по дивидендной политике и поделились прогнозами по нефтяным ценам.

Сергей Суверов, инвестиционный стратег УК «Арикапитал», обратил внимание на то, что прогнозировать цены на нефть сложно. По его мнению, справедливый коридор в $60-65 за баррель, в дальнейшем цена будет зависеть от скорости вакцинации, что влияет на карантины и спрос и политики ОПЕК+. «Не исключёно, что мы увидим $70 за баррель к концу года. Российские нефтяники могут выиграть в этом году от слабого рубля и роста добычи, поэтому акции российских нефтяников можно добавить в портфель, например, „Роснефть“, „Газпромнефть“, — прокомментировал он.

Алексей Скабалланович, управляющий активами „РЕГИОН Эссет Менеджмент“, обращает внимание на то, что в первую очередь надо понимать что большинство нефтяных компаний представляют из себя вертикально интегрированные холдинги и изменение цен на нефть скорее влияет на настроение инвесторов чем на экономические показатели. „Движение цен должно быть очень значительное. Возможная цель по нефти на этот год — $77 за баррель“, — высказал он.

Михаил Аристакесян, руководитель аналитического управления ГК „ФИНАМ“, видит целевой диапазон на конец года на уровне $58-66 за баррель, наиболее интересными видятся бумаги „НОВАТЭКа“ и „Транснефти“.

Говоря о дивидендах, Дмитрий Беденков, начальник аналитического отдела ИК „РУСС-ИНВЕСТ“, отмечает, что основные российские нефтегазовые компании в основном имеют достаточно прогрессивные практики. „Каких-то принципиальных изменений в сторону ухудшения в этом году пока озвучено не было. Даже “Татнефть» может в принципе вернуться к доковидным принципам выплат в случае улучшения рыночной конъюнктуры и финпоказателей. Другое дело, что финансовые результаты компаний за прошлый год ухудшились по понятным причинам, что будет оказывать влияние на уровень финальных и совокупных дивидендных выплат", — сказал он.

Авто-репост. Читать в блоге >>> 🇷🇺#отчетность #Роснефтегаз

🇷🇺#отчетность #Роснефтегаз

ЧИСТАЯ ПРИБЫЛЬ РОСНЕФТЕГАЗА ПО ИТОГАМ 2020 ГОДА СОСТАВИЛА 93,5 МЛРД РУБ ПРОТИВ 155 МЛРД РУБ ГОДОМ РАНЕЕ — ОТЧЕТНОСТЬ — ПРАЙМ

НЕРАСПРЕДЕЛЕННАЯ ПРИБЫЛЬ РОСНЕФТЕГАЗА ПО ИТОГАМ 2020 ГОДА СОСТАВИЛА 561 МЛРД РУБ ПРОТИВ 570 МЛРД РУБ ГОДОМ РАНЕЕ — ОТЧЕТНОСТЬ — ПРАЙМ

#GAZP #ROSN #IRAO Нефтегазовый сектор - ставка на нефть - Велес Капитал

Нефтегазовый сектор - ставка на нефть - Велес Капитал

Нефтегазовый сектор РФ — один из двух секторов, который на данный момент еще не потерял ковид-дисконт к котировкам. Учитывая меры ОПЕК по сокращению предложения, а также то, что дивидендная доходность бумаг по итогам 2021 г. может составить порядка 10%, мы считаем данный дисконт несправедливым. Мы обновили макроэкономические предпосылки в наших моделях, а также обновили модели с учетом последней вышедшей финансовой отчетности.

При средней цене Brent на уровне 62 доллара за баррель и среднем курсе доллара в 72,7 руб. мы устанавливаем рекомендацию «Покупать» для акций Роснефти, Башнефти, Сургутнефтегаза, Газпром нефти, Газпрома; «Держать» — для акций Лукойла и Новатэка.

Евсин Игорь

ИК «Велес Капитал»

Динамика акций нефтегазового сектора РФ

«Роснефть» является нашим фаворитом в секторе. По нашему мнению, рост котировок компании в предыдущие месяцы был связан с ростом нефтяных цен, а не с осознанием рынком масштаба проекта Восток Ойл. В своей отчетности компания раскрыла стоимость приобретения проекта Паяха (входят Пайяхское, Иркинское и ряд менее крупных месторождений) – она составила 11 млрд долл. Ранее в модели мы консервативно закладывали, что стоимость сделки составит 40% от NPV проекта, в действительности она составила всего 11%. Мы обновили модель Роснефти с учетом обновленной доли, однако все же применяем дисконт в размере 50% в связи с информационной непрозрачностью проекта. Даже несмотря на данный дисконт, потенциал роста Роснефти согласно нашей обновленной модели на горизонте года составляет 30% (прогнозная цена – 745 руб., полная доходность – 36%), рекомендация – «Покупать».

«Башнефть». Поскольку динамика акций Башнефти определяется в первую очередь способностью компании платить дивиденды, то при оценке справедливой стоимости акций Башнефти, мы применили два подхода: DDM и DCF-модель с равными весами. Мы исходили из предположения, что дивиденды за 2020 г. выплачены не будут – по итогам 2020 г. компания получила убыток, что, скорее всего, приведет к отсутствию дивидендов за год. Компания в теории может выплатить дивиденды из нераспределённой прибыли, поскольку они важны для бюджета Башкирии. Тем не менее мы полагаем, что вместо этого регион получит трансфер из федерального бюджета на выпадающие доходы. Однако в 2021 г., по нашим расчетам, компания сможет получить прибыль и обеспечить 10% форвардной дивидендной доходности на обыкновенные акции и 12% – на привилегированные.

С дальнейшим восстановлением спроса на нефть и нефтепродукты, ОПЕК+ может принять решение о плавном росте добычи. В первую очередь от этого, по нашему мнению, выиграет Башнефть, поскольку Роснефть, как правило, регулирует добычу именно этой компании с целью выполнения обязательств ОПЕК+. Обновленная оценка справедливой цены обыкновенных акций Башнефти – 2060 руб. (потенциал роста – 26%, полная доходость – 36%), привилегированных акций – 1648 руб. (потенциал роста – 27%, полная доходность – 39%).

«Сургутнефтегаз». Динамика акций этой компании определяется, как правило, не операционными показателями (добыча нефти Сургутнефтегаза в последние годы практически стоит на месте), а курсом доллара на конец года. Выдающееся укрепление доллара в 2020 г. привело к значительной переоценке валютной кубышки Сургутнефтегаза – мы ожидаем, что по итогам 2020 г. компания выплатит 6,72 руб. дивидендов на привилегированные акции и 0,65 руб. на обыкновенные, обеспечив дивидендную доходность 15,7% и 1,9% соответственно.

Поскольку рынок традиционно не учитывает объем денежных средств на балансе компании в составе оценки ее акций, то для оценки справедливой стоимости бумаг компании мы применили модифицированный метод DCF, исключив из расчетов объем денежных средств на балансе. Применив DDM и модифицированную DCF оценку с весами по 50% при прогнозе курса доллара в 72,7 руб. на конец 2021 г., мы получили прогнозную стоимость привилигированных акций на уровне 52 руб. (потенциал роста – 23%, полная доходность – 26%), обыкновенных акций – 44 руб. (потенциал роста – 26%, полная доходность – 28%). Рекомендация по обоим типам акций – «Покупать».

«Газпром». Холодная зима и проблемы с поставками сократили запасы газа в Европейском союзе ниже среднего значения за 5 лет. Мы ожидаем, что спрос на СПГ останется устойчивым и позволит Газпрому наращивать доходы, что вкупе с 50% долей выплат дивидендов должно принести ценность для акционеров.

Недавно стало известно, что трубоукладчик Академик Черский после месяца тренировок покинул германский порт Висмар. В Nord Stream 2 AG сообщили, что судно проведет предэксплуатационные испытания и после приступит к трубоукладочным работам в экономической зоне Дании. На укладке Северного потока-2 с 2020 г. работает российский трубоукладчик Фортуна. Строительство Северного потока-2 подходит к концу, что приносит позитив котировкам – готовность проекта на 31 марта составила 95%, осталось уложить около 121 км газопровода. Наша прогнозная цена акций Газпрома – 254 руб. с потенциалом роста 12% и полной доходностью 22%. Рекомендация – «Покупать».

«Татнефть» является одной из самых пострадавших нефтяных компаний в 2020 г. Помимо нефтяного кризиса, по компании ударила также и отмена налоговых льгот на производство вязкой нефти (Татнефть оценила возможный убыток от обесценения активов с вязкой нефтью в 23,2 млрд руб.). Стоит отметить, что Татнефть уже получила компенсационные налоговые льготы в размере 12 млрд руб., поэтому катализатором роста может стать также дополнительный положительный эффект от потенциальных налоговых изменений. Мы устанавливаем рекомендацию «Покупать» для обоих типов акций с целевыми уровнями 721 руб. (потенциал роста – 21%) и 712 руб. (потенциал роста – 28%) для обыкновенных и привилегированных акций соответственно.

«Газпром нефть». Несмотря на меры ОПЕК+, в 2020 г. добыча углеводородов Газпром нефтью практически не изменилась, составив 96,1 млн т. н. э. Капитальные затраты на 2021 финансовый год будут составлять примерно 400 млрд руб. Ключевые проекты по добыче и разведке, на которых компания сосредоточится в среднесрочной перспективе, — это Новопортовское месторождение, проект Енисей и ачимовские залежи в Арктике. Мы устанавливаем прогнозную цену на уровне 444 руб. с потенциалом роста 20% и полной доходностью 28%. Рекомендация – «Покупать».

«ЛУКОЙЛ» представляет собой компанию с отличным корпоративным управлением, низким долгом и выплатой дивидендов в размере 100% скорректированного свободного денежного потока. Тем не менее у компании нет столь очевидных драйверов роста, как у Роснефти, а ковид-дисконт полностью исчез из котировок. Среди катализаторов стоимости можно отметить восстановление маржи переработки и объемов продаж узбекского газа, а также возможные налоговые изменения в области влияния как на HVO (гидрогенизированное растительное масло), так и на истощенные месторождения. Также в фокусе компании остается ESG-политика: в этом году компания собирается презентовать обновленную стратегию, что может стать фактором роста интереса к бумаге со стороны институциональных инвесторов.

Принимая во внимание обновленные предпосылки, мы устанавливаем целевую цену по акциям Лукойла на уровне 6585 руб. с потенциалом роста 5% (полная доходность – 19%) и рекомендацией «Держать».

«НОВАТЭК». Компания традиционно стоит значительно дороже сектора, что обычно объясняется эффективным менеджментом, низкой налоговой нагрузкой, активным ростом бизнеса. Компания активно развивает свои проекты по производству СПГ: Ямал СПГ, Арктик СПГ-2.

Согласно источникам газеты КоммерсантЪ, в ближайшее время Арктик СПГ-2 должен получить около 11 млрд долл. от российских и зарубежных банков: 5 млрд долл. от российских (ВЭБ, Сбер, Газпромбанк), остальное предоставят китайские CDB и CEXIM, японский JBIC, Intesa Sanpaolo и Raiffeisen Bank International. При общей оценке капитальных вложений в проект в размере 21 млрд долл., с учетом структуры акционеров проекта, доля Новатэка в финансировании должна составить порядка 6 млрд руб. Официально компания не объявила о планах финансирования, но ранее заявляла, что ведет переговоры с банками в попытках договориться о более выгодных условиях кредитования по сравнению с проектом Ямал СПГ. Новатэк также объявил, что может выкупить акции по цене 1256 руб. (-16% к текущим котировкам) у своих акционеров, которые не согласятся с условиями финансирования Арктик СПГ-2 (годовое общее собрание акционеров пройдет 23 апреля).

В модели мы закладываем NPV проекта на уровне 25,5 млрд долл. (исходя из оценки проекта самой компанией). Прогнозная цена акций Новатэка – 1478 руб., полная доходность – 2%, ожидаемая дивидендная доходность – 2%. Рекомендация по бумагам компании – «Держать».

Авто-репост. Читать в блоге >>>

Что за падение?

Николай, да, на целый 1% Роська просела! Это чудовищное падение, конечно.

Вася Баффет,

А у меня талант докупать я на хаях, на поезде вниз скатываться, потом пешечком наверх…

Что за падение?

Николай, да, на целый 1% Роська просела! Это чудовищное падение, конечно.

Роснефть до 24 г вложит ₽136 млрд в экологию своих НПЗ

Роснефть до 24 г вложит ₽136 млрд в экологию своих НПЗ

Роснефть планирует направить около 136 млрд рублей до 2024 года на реализацию экологических мероприятий своих нефтеперерабатывающих заводов.

Роснефть планирует реализовать свыше 100 проектов в области снижения негативного воздействия на окружающую среду, минимизации экологических рисков и достижения целевых показателей стратегии «Роснефть-2022».

Планируется, в частности, проведение реконструкции сооружений биологической очистки на Сызранском НПЗ, Куйбышевском НПЗ и Рязанской НПК, а также реконструкция механической очистки на Новокуйбышевском НПЗ и Рязанской НПК.

сообщение

Авто-репост. Читать в блоге >>>

во игореша, идеальный кандидат в министерство правды

«Роснефть» подала седьмой иск на журналистов за месяц

«Роснефть» подала иск к корреспондентке VTimes Алине Фадеевой и фонду 2 Oktober, который владеет пятой долей издания. Издатель VTimes Александр Губский сказал РБК, что у него нет информации об иске. На сайте суда подробности не уточняются. Известно, что его подали 19 марта.

В этот же день «Роснефть» подала иски к «Дождю», Bloomberg и «Эху Москвы». 16 марта Bloomberg опубликовал заметку, в которой со ссылкой на источники утверждалось, что российские власти в этом году могут потратить часть средств фонда национального благосостояния на инвестиции в «Восток Ойл» – проект «Роснефти». «Дождь» и «Эхо Москвы» написали об этом со ссылкой Bloomberg.

www.svoboda.org/a/31163528.html

VpnS, Это же американское министерство Правды Радио «Свобода» — зачем это сюда просить, перепутал с форумом Эха Москвы? В бан

Максим, иди поплачь ещё)) откуда вы такие тёмные берётесь

вот на рбк то же самое

www.rbc.ru/society/22/03/2021/605858859a7947534559b892

во игореша, идеальный кандидат в министерство правды

«Роснефть» подала седьмой иск на журналистов за месяц

«Роснефть» подала иск к корреспондентке VTimes Алине Фадеевой и фонду 2 Oktober, который владеет пятой долей издания. Издатель VTimes Александр Губский сказал РБК, что у него нет информации об иске. На сайте суда подробности не уточняются. Известно, что его подали 19 марта.

В этот же день «Роснефть» подала иски к «Дождю», Bloomberg и «Эху Москвы». 16 марта Bloomberg опубликовал заметку, в которой со ссылкой на источники утверждалось, что российские власти в этом году могут потратить часть средств фонда национального благосостояния на инвестиции в «Восток Ойл» – проект «Роснефти». «Дождь» и «Эхо Москвы» написали об этом со ссылкой Bloomberg.

www.svoboda.org/a/31163528.html

VpnS, Это же американское министерство Правды Радио «Свобода» — зачем это сюда просить, перепутал с форумом Эха Москвы? В бан

во игореша, идеальный кандидат в министерство правды

во игореша, идеальный кандидат в министерство правды

«Роснефть» подала седьмой иск на журналистов за месяц

«Роснефть» подала иск к корреспондентке VTimes Алине Фадеевой и фонду 2 Oktober, который владеет пятой долей издания. Издатель VTimes Александр Губский сказал РБК, что у него нет информации об иске. На сайте суда подробности не уточняются. Известно, что его подали 19 марта.

В этот же день «Роснефть» подала иски к «Дождю», Bloomberg и «Эху Москвы». 16 марта Bloomberg опубликовал заметку, в которой со ссылкой на источники утверждалось, что российские власти в этом году могут потратить часть средств фонда национального благосостояния на инвестиции в «Восток Ойл» – проект «Роснефти». «Дождь» и «Эхо Москвы» написали об этом со ссылкой Bloomberg.

www.svoboda.org/a/31163528.html Роснефть больше других компаний выигрывает от высоких цен на нефть - Sberbank CIB

Роснефть больше других компаний выигрывает от высоких цен на нефть - Sberbank CIB

Мы ожидаем, что в 2021-2022 годах «Роснефть» продемонстрирует самое значительное улучшение финансовых показателей в российском нефтегазовом секторе. По нашим прогнозам, в 2022 году доходность ее свободных денежных потоков достигнет 17%, а дивидендная доходность превысит 13%.

Благодаря высокой долговой нагрузке «Роснефть» больше других компаний выигрывает от высоких цен на нефть и относительно слабого рубля. В 4К20 компания получила предоплату на сумму $13,5 млрд, что помогло ей существенно улучшить ситуацию с ликвидностью и увеличить дюрацию портфеля долговых обязательств. Мы открываем краткосрочную торговую идею покупать акции Роснефти до публикации финансовых результатов за 1К21 и 2К21, которые, по нашим прогнозам, будут лучше, чем ожидают многие эксперты. Мы сохраняем долгосрочную рекомендацию ПОКУПАТЬ акции «Роснефти».

Громадин Андрей

Котельникова Анна

Sberbank CIB

Динамика котировок и оценка. С начала года акции Роснефти подорожали на 28%, опередив по динамике как индекс MSCI Russia (он вырос на 5%), так и индекс РТС — Нефть и газ (плюс 12%).

Наши оценки и консенсус. Наши прогнозы EBITDA и чистой прибыли на 2021 год превышают консенсус-прогноз Bloomberg соответственно на 15% и 26% Мы считаем, что рынок недооценивает дивидендный потенциал компании на фоне благоприятной рыночной конъюнктуры. Консенсус-прогноз по дивидендам на 2021 и 2022 годы ниже наших ожиданий соответственно на 60% и 40%.

Основные катализаторы роста. Мы полагаем, что ключевыми катализаторами для котировок «Роснефти» будут финансовые результаты за 1К21 и 2К21, которые, как ожидается, выйдут соответственно в первые две недели мая и августа.

Совет директоров «Роснефти» обычно определяет дату ГОСА и предварительно утверждает годовой отчет в конце апреля. В этом году в годовом отчете может содержаться обновленная информация о ключевом новом проекте компании — Восток Ойл, в том числе более подробная информация о запасах. Кроме того, Президент Владимир Путин поручил правительству до конца мая рассмотреть необходимые налоговые льготы и инфраструктурную поддержку для нефтехимического комплекса «Роснефти» на Дальнем Востоке.

Риски для наших прогнозов. Ключевыми факторами риска для наших оценок могут стать существенное снижение цен на нефть и любые изменения, ограничивающие выплату дивидендов.

Авто-репост. Читать в блоге >>>

пишет

пишет

t.me/SberInvestments/1031

SberCIB открыл идею по покупке акций «Роснефти»

SberCIB Investment Research считает, что инвесторы недооценивают дивидендный потенциал Роснефти в благоприятной рыночной среде. У «Роснефти» ожидаются хорошие финансовые показатели за первый и второй кварталы этого года, поэтому её акции привлекательны на горизонте двух-трех месяцев. Финансовая отчётность выйдет в середине мая и августа. Особенно сильным будет первый квартал благодаря росту нефтяных цен.

Второй фактор – ожидание обновленной информации в годовом отчете компании, который выйдет в апреле, о разведке, добыче и запасах по флагманскому проекту компании — Восток Ойл. Постепенное уточнение качества запасов месторождения будет уметь ключевое значение для оценки проекта, считает SberCIB

Третий фактор — это поручение Владимира Путина Минфину изучить до конца мая вопрос о поддержке крупного дальневосточного проекта Роснефти «Восточной нефтехимической компании» стоимостью до 1,5 трлн рублей. Это могут быть налоговые льготы и финансирование объектов инфраструктуры.

Компанию поддерживают высокие цены на нефть и слабый рубль. Финансовые показатели Роснефти будут расти быстрее, чем у всех других нефтегазовых компаний в России, в 2021–2022 годах. В этом году SberCIB прогнозирует рост EBITDA и чистой прибыли на 15% и 26% выше консенсус-прогноза Bloomberg — соответственно $32 млрд (2,3 трлн руб.) и $16 млрд (1,1 трлн руб.). Ожидания банка по дивидендам выше рынка на 60% для 2021 года ($0,74 или 53,9 руб.) и на 40% — для 2022 года ($0,88 или 61,9 руб.).

Если в 2020 году из-за шока на нефтяном рынке дивидендная доходность Роснефти составила 3,3%, то в 2022 году она должна достигнуть 13%. SberCIB ожидает роста цены «Роснефти» на 28% в течение года до $9,6 за акцию (675 руб.). Сейчас бумага стоит $7,51 (560 руб.).

#ideas

пишет

пишет

t.me/insider_market/1192

#ROSN #inside

На канале мы уже неоднократно говорили, что «Роснефть» является любимой компанией аналитиков JPMorgan в энергетическом секторе CEEMEA. При чем как с точки зрения краткосрочных, так и долгосрочных перспектив. Акции ROSN от аналитиков JPM имеют рейтинг Overweight и целевую цену на 22 марта 2022 года $8,8.

Краткосрочная перспектива: JPM прогнозирует стабильную дивдоходность на уровне 8-9% в 2021-2022 годах. Комбинация сильная нефть/слабый рубль должны поддержать EBITDA и дивиденды. Имеется ввиду базовый сценарий $60 за баррель и 70 рублей за доллар. Кроме того, ожидается что наращивание добычи газового конденсата «Роспаном» (+90 тыс. баррелей в сутки / $1 млрд / 3% EBITDA) компенсирует влияние продажи хвостовых активов.

ROSN также сокращает процентные расходы: предоплата в размере $13 млрд, полученная от Китая (https://t.me/insider_market/1101), должна сократить примерно на $0,65 млрд процентные расходы компании, что положительно отразится на дивидендах. В совокупности эти факторы должны привести дивиденды на уровень 8-9% в базовом сценарии и 10-10,5% в случае роста Brent до $70 и снижении доллара до 66 рублей.

Долгосрочная перспектива: «Восток Ойл» (чистая приведенная стоимость по данным JPM, $48 млрд) еще не учтен и дальнейшие продажи акций должны оказать положительное влияние. Учитывая, что цены на нефть приближаются к $70 потребуется нечто больше, чем просто потенциал роста, завязанный на нефти, и у ROSN он есть.

Очевидно, что на данный момент вокруг «Востока» существует множество неопределенностей и рисков (например, риск перерасхода капиталовложений из-за огромных масштабов, геополитические риски, поскольку «Роснефть» является госпредприятием, климатические проблемы, учитывая, что это арктический проект).

Тем не менее, на данном этапе положительные стороны намного перевешивают отрицательные. Например, в JPMorgan считают, что компания запустит этот проект при господдержке, также продала 10% акций Trafugura и анонсировала сокращение выбросов CO2. При этом все эти факторы еще не заложены в стоимость акций: базовый сценарий инвестбанкиров предполагает оценку «Востока» в $48 млрд потенциал роста 60% по сравнению с рыночной капитализацией «Роснефти» $80 млрд, в то время как оценка проекта по сделке с Trafigura ($87 млрд) предполагает 100% потенциал роста.

Роснефть - факторы роста и падения акций

- Роснефть обладает самым большим производственным потенциалом роста среди всех российских НК (26.01.2018)

- Роснефть платит дивиденды 50% МСФО (07.02.2019)

- к 2024 «Восток Ойл» будет давать дополнительно 30 млн.т. нефти и до 100 млн т к 2030 году (30.08.2021)

- Восток Ойл позволит Роснефти нарастить выручку и прибыль с 2024 года - когда первая нефть пойдет через собственную инфраструктуру (в данном проекте существенные льготы и сниженные налоги) (17.10.2023)

- Возможны новые крупные расточительные приобретения. (29.06.2017)

- Риск ввода дополнительных налогов и ввода искуственного ограничения прибыли через НДПИ (17.10.2023)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

Роснефть - описание компании

РоснефтьОАО «Роснефть» (ИНН 7706107510) — крупнейшая нефтяная компания в РФ и крупнейший налогоплательщик страны. Доказанные запасы углеводородов Роснефти по классификации SEC превышают 33 млрд баррелей.

Уставный капитал компании равен 105.981 млн руб. На эту сумму эмитировано 10598177810 обыкновенных акций номиналом 0.01 руб. Крупнейшим акционером компании является государственный Роснефтегаз.

2020 оценка:

нефть +$10 добавляет к EBITDA 6 мес + 70 млрд руб.

USDRUB +$10 добавляет к EBITDA 6 мес + 80 млрд руб.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций