Прибыль мсфо 6 мес 2019г: 13,851 млрд руб (+4% г/г).

Дивы 6 мес 2019г: 2,5 руб. Отсечка 20 октября 2019г

Распадская – рсбу/ мсфо

703 191 442 + 95 208 (допка 16.04.2019) = 703 286 650 акций

http://www.raspadskaya.ru/upload/files/decision_для%20раскрытия.pdf?FileID=1394

Free-float 16%

http://fs.moex.com/files/12122

Капитализация на 28.08.2019г: 89,121 млрд руб

Общий долг 31.12.2016г: 28,74 млрд руб/ мсфо 64,112 млрд руб

Общий долг 31.12.2017г: 5,304 млрд руб/ мсфо 39,153 млрд руб

Общий долг 31.12.2018г: 7,819 млрд руб/ мсфо 42,345 млрд руб

Общий долг 30.06.2019г: 3,265 млрд руб/ мсфо 41,292 млрд руб

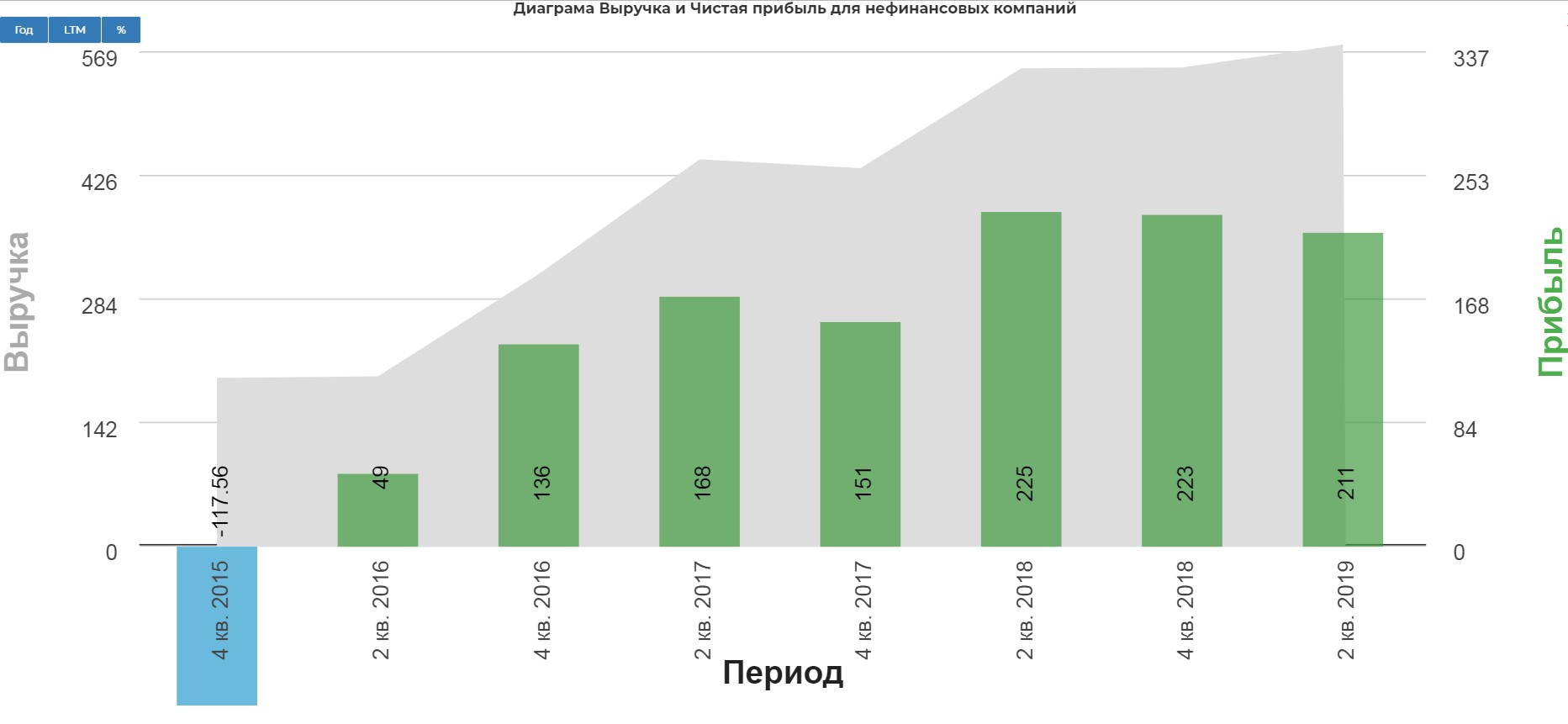

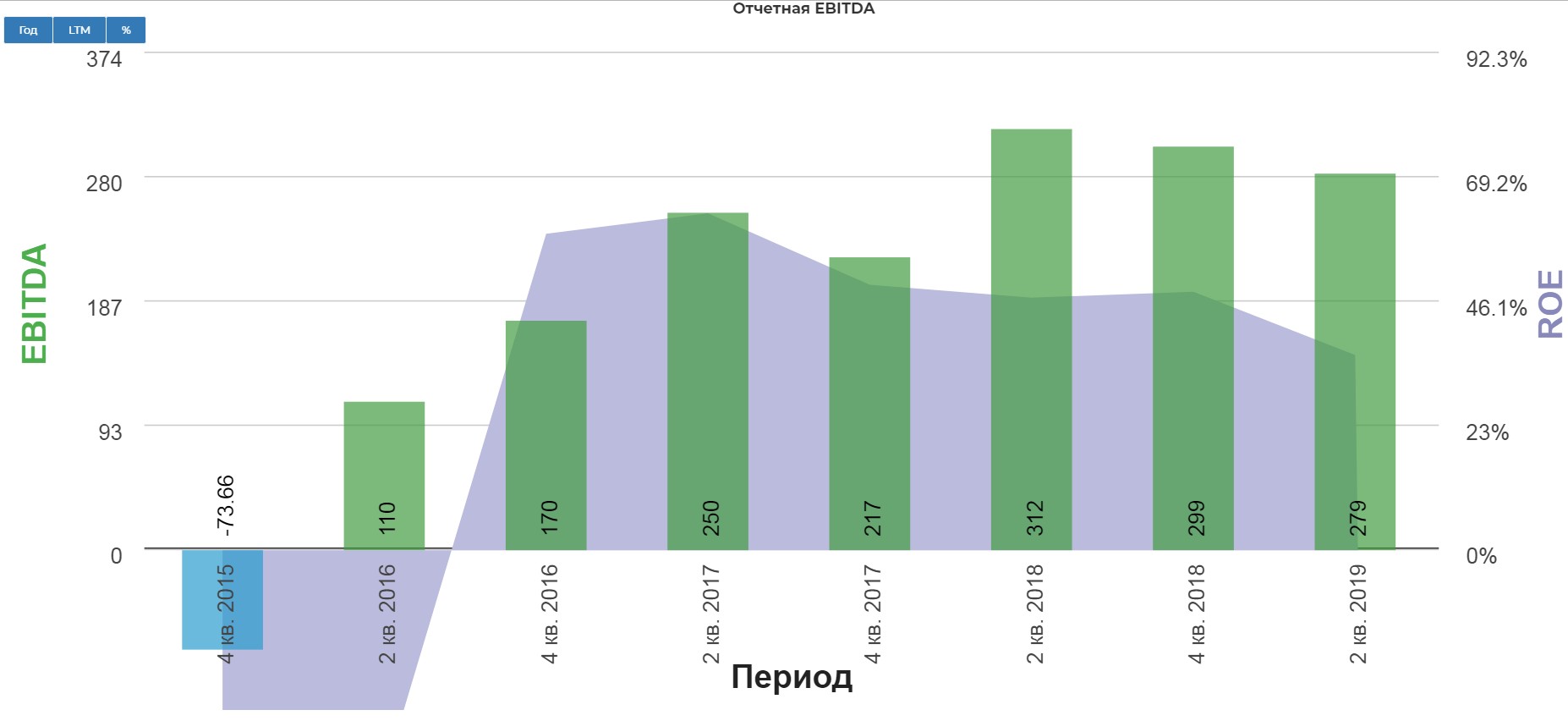

Выручка 2016г: 12,868 млрд руб/ мсфо 33,326 млрд руб

Выручка 6 мес 2017г: 11,807 млрд руб/ мсфо 25,439 млрд руб

Выручка 2017г: 20,944 млрд руб/ мсфо 50,615 млрд руб

Выручка 6 мес 2018г: 9,738 млрд руб/ мсфо 32,110 млрд руб

Выручка 2018г: 23,120 млрд руб/ мсфо 67,992 млрд руб

Выручка 1 кв 2019г: 9,616 млрд руб

Выручка 6 мес 2019г: 15,034 млрд руб/ мсфо 37,206 млрд руб

Прибыль 2016г: 12,958 млрд руб/ Прибыль мсфо 12,152 млрд руб

Прибыль 6 мес 2017г: 7,894 млрд руб/ Прибыль мсфо 9,761 млрд руб

Прибыль 2017г: 17,701 млрд руб/ Прибыль мсфо 18,570 млрд руб

Прибыль 1 кв 2018г: 4,096 млрд руб

Прибыль 6 мес 2018г: 4,794 млрд руб/ Прибыль мсфо 13,288 млрд руб

Прибыль 9 мес 2018г: 6,226 млрд руб

Прибыль 2018г: 11,837 млрд руб/ Прибыль мсфо 27,962 млрд руб

Прибыль 1 кв 2019г: 5,748 млрд руб

Прибыль 6 мес 2019г: 8,177 млрд руб/ Прибыль мсфо 13,851 млрд руб

http://www.raspadskaya.ru/investor/financial_statements/financial_statements1/

http://www.e-disclosure.ru/portal/files.aspx?id=942&type=4

28 августа 2019 г. 08:31

ПАО “Распадская”

«Выплатить дивиденды по размещенным обыкновенным акциям Общества по результатам первого полугодия 2019 года в размере 2,5 рубля (два рубля пятьдесят копеек) на одну обыкновенную акцию в денежной форме.

Установить дату, на которую определяются лица, имеющие право на получение дивидендов — 20 октября 2019 г.

http://www.e-disclosure.ru/portal/event.aspx?EventId=m5yg4zAngka2YdIZmUa3-AQ-B-B

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций