сегодня ожидаем: Полюс: СД рассмотрит промежут див-ды

см. календарь по акциям

| Число акций ао | 1 361 млн |

| Номинал ао | 0.1 руб |

| Тикер ао |

|

| Капит-я | 3 366,1 млрд |

| Выручка | 756,4 млрд |

| EBITDA | 579,4 млрд |

| Прибыль | 347,9 млрд |

| Дивиденд ао | 179,85 |

| P/E | 9,7 |

| P/S | 4,5 |

| P/BV | 15,1 |

| EV/EBITDA | 6,7 |

| Див.доход ао | 7,3% |

| Полюс Календарь Акционеров | |

| 16/03 МСФО за второе полугодие и весь 2025 год | |

| Прошедшие события Добавить событие | |

Полюс акции

2473.8₽ -0.75%

-

Docanton, какой у вас ценовой таргет, если не секрет? :)

Docanton, какой у вас ценовой таргет, если не секрет? :)

Полюс, второй день ударно растёт, хорошие новости по нему, в понедельник фин резы, незабываем:) MSCI - может исключить АФК Система и Ростелеком, добавить Полюс в рамках пересмотра индекса MSCI Russia в ноябре (ВТБ Капитал)

MSCI - может исключить АФК Система и Ростелеком, добавить Полюс в рамках пересмотра индекса MSCI Russia в ноябре (ВТБ Капитал)

Согласно мнению стратега ВТБ Капитала Ильи Питерского, глобальные депозитарные расписки АФК Система, скорее всего, будут исключены из расчетной базы индекса MSCI Russia в ходе ноябрьской ребалансировки.

Для сохранения места в индексе MSCI Russia, ГДР Системы долны подорожать на 50% — с текущих $3,9 до $5,9 за штуку.

Исключение Системы из индекса MSCI Russia приведет к оттоку $50 млн со стороны пассивных инвесторов.

Есть существенный риск исключения в ноябре из индекса MSCI Russia обыкновенных акций Ростелекома, что приведет к оттоку $75 млн пассивных денег из этих бумаг.чтобы остаться в индексе, обыкновенные акции «Ростелекома» должны подорожать на 15%, предполагая пропорциональный рост котировок привилегированных акций компании и неизменность стоимости других активов

Акции Полюса могут быть включены в индекс MSCI Russia. Это привлечет в бумаги $140-150 млн со стороны пассивных инвесторов.«С учетом состоявшегося SPO теперь free float „Полюса“ выше 15%. По нашим расчетам, MSCI оценит FIF компании на уровне 0,20. Остальные параметры тоже, скорее всего, будут соответствовать требованиям для включения акций „Полюса“ в индекс MSCI Russia»,

Финмаркет

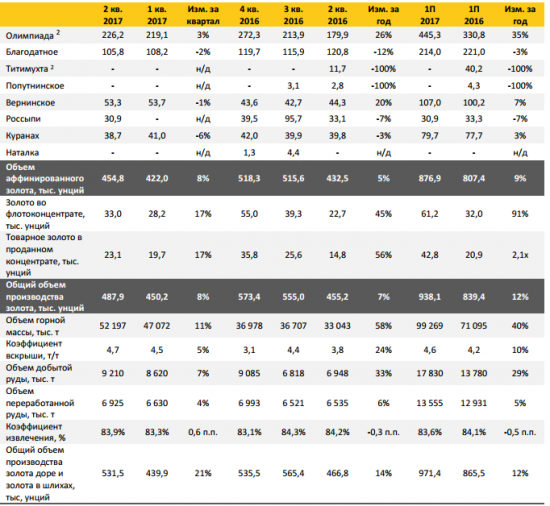

Полюс - общий объем производства золота в 1 п/г +12% г/г до 938 тыс. унций

Полюс - общий объем производства золота в 1 п/г +12% г/г до 938 тыс. унцийПолюс раскрыл производственные результаты за 1 полугодие 2017 года:

- Общий объем производства золота +12% г/г до 938 тыс. унций в результате повышения объемов добычи на месторождениях Олимпиада и Вернинское.

- Объем добытой руды +29%, составив 17,8 млн т, благодаря повышению объемов добычи на Олимпиаде и Куранахе и началу полномасштабных горных работ на Наталкинском месторождении.

- Объем переработки руды +5% и составил 13,6 млн т благодаря завершению или выходу на второй этап реализации проектов по увеличению производительности на основных активах Компании.

- Выручка от продаж золота составила $1 217 млн (+14% г/г) при средней цене реализации (с учетом эффекта от Стратегической

- программы защиты цены (СПЗЦ)) $1 263 за унцию, что на 2% выше спотовой цены LBMA.

- Чистый долг снизился до $3 084 млн по сравнению с $3 128 млн на конец 1 квартала 2017 года и $3 241 млн на конец 2016 года.

С учетом того, что завершение большей части проектов развития действующих активов запланировано на 2017—2018 годы, а ввод в эксплуатацию Наталкинского месторождения — на конец 2017 года, Полюс ожидает дальнейшего увеличения объемов производства золота до 2,35—2,40 млн унций в 2018 году и до 2,80 млн унций в 2019 году.

пресс-релиз

Полюс неплохо прибавил сегодня, дивгеп закрыт!

Полюс неплохо прибавил сегодня, дивгеп закрыт!

Завтра операционка, в понедельник финрезы полугодовые.

По дивам жду ~110 руб. за 1П17

если обороты будут в MSCI точно попадёт!

Думаю, что на 4400 вернётся в ближайшее время :) У акций Полюса есть возможность попасть в расчетную базу индекса MSCI Russia

У акций Полюса есть возможность попасть в расчетную базу индекса MSCI Russia

Итоговая доля Керимова в Полюсе 82,44%, free float 16,34%

ПАО «Полюс» раскрыло новую структуру акционеров после SPO и других сделок. Согласно ей, доля Polyus Gold International Limited (PGIL), бенефициаром которой является сын Сулеймана Керимова Саид, составляет сейчас 82,44%, free float — 16,34%, еще 1,225% составляет казначейский пакет. Полюс в рамках SPO 30 июня разместил на Московской бирже и Лондонской фондовой бирже 9% капитала. Общий объем SPO Полюса составил $799 млн без учета опциона на доразмещение. В том числе допэмиссию на $400 млн разместила сама компания, бумаги на $399 млн — структуры ее основного акционера. После допэмиссии уставный капитал ПАО «Полюс», по подсчетам, составляет 133 млн 561 тыс. 119 акций.

У акций Полюса есть возможность попасть в расчетную базу индекса MSCI Russia – объем free-float позволяет. Тем не менее, необходима более высокая ликвидность. Для попадания в индекс объем торгов в день в среднем должен составлять более 1,2 млн долл. за последние 3 и 12 мес.

Промсвязьбанк Полюс — структура, связанная с Полюсом, хочет купить бизнес-центр «Красина, 3» (около 12 000 кв. м), расположенный в Пресненском районе Москвы, за 3,6 млрд руб. Окупаемость инвестиции может составить почти 17 лет (мнение эксперта). (Ведомости)

Полюс — структура, связанная с Полюсом, хочет купить бизнес-центр «Красина, 3» (около 12 000 кв. м), расположенный в Пресненском районе Москвы, за 3,6 млрд руб. Окупаемость инвестиции может составить почти 17 лет (мнение эксперта). (Ведомости) Сулейман Керимов заложил в Сбербанке контрольный пакет «Полюса»Это нужно для выполнения кредитных обязательств перед банком на $6,2 млрд

Сулейман Керимов заложил в Сбербанке контрольный пакет «Полюса»Это нужно для выполнения кредитных обязательств перед банком на $6,2 млрд

Никаких значимых последствий для «Полюса» эта сделка иметь не будет, уверен аналитик «Атона» Андрей Лобазов. «Банку потребовался более ясный залог», – согласен с ним аналитик БКС Олег Петропавловский. Получается, что залог материнской компании падает в цене из-за того, что Polyus Gold уменьшает долю владения в «Полюсе», говорит Петропавловский. Понятно, что банку потребовались другие залоги, им стали акции самого «Полюса». Другой точки зрения придерживаются директор Центра экономического прогнозирования Газпромбанка Айрат Халиков и гендиректор инвестиционной компании «Спутник» Александр Лосев. Теперь все действия «Полюса», которые могут оказать существенное влияние на показатели бизнеса, должны быть согласованы с банком-кредитором, уверен Халиков. Сейчас общий долг «Полюса» – $4,6 млрд, чистый долг – $3,1 млрд, а его отношение к скорректированной EBITDA – 2.

Полюс — Goldman Sachs примерно на 62% реализовал опцион в отношении 1,031 миллиона ГДР компании из возможных 1,657 миллионана доразмещение в рамках SPO Полюса. (Прайм)

Полюс — Goldman Sachs примерно на 62% реализовал опцион в отношении 1,031 миллиона ГДР компании из возможных 1,657 миллионана доразмещение в рамках SPO Полюса. (Прайм)

Полюс — контролирующая компания PGIL заложила 66,78 млн акций Полюса ( 50% плюс 1 акция) «в целях обеспечения исполнения определенных обязательств». PGIL остается собственником и бенефициарным владельцем заложенных акций, а также сохраняет в полном объеме право голоса по ним, доля владения PGIL в компании остается неизменной. Это – «часть технической процедуры в рамках перевода уже существующей задолженности, включая долг перед Сбербанком, с Wandle на Polyus Gold. О реструктуризации, рефинансировании или новой задолженности речи нет». (Коммерсант) (Ведомости) (РБК) Полюс лучше Barrick Gold и Newmont mining. В 2016 году затраты AISC (совокупные денежные затраты на производство и поддержание на проданную унцию) составили $572 у «Полюса», $775-825 у Barrick и $910 у Newmont. Источник provalue.club/value_invest/gold-stocks-to-watch-2017. html Взял немного ещё бумаг Полюса.

Полюс лучше Barrick Gold и Newmont mining. В 2016 году затраты AISC (совокупные денежные затраты на производство и поддержание на проданную унцию) составили $572 у «Полюса», $775-825 у Barrick и $910 у Newmont. Источник provalue.club/value_invest/gold-stocks-to-watch-2017. html Взял немного ещё бумаг Полюса. Полюс сегодня порадовал, 17-го реестр, а 19-го уже дивы на счёт пришли, неплохо :)

Полюс сегодня порадовал, 17-го реестр, а 19-го уже дивы на счёт пришли, неплохо :)

Жду ещё дивов в этом году, отчетность 1П17 вроде бы в начале августа, и по соглашению с Фосуном ещё в р-не ~100р. должны начислить!

Полюс - позитивно оцениваем консолидацию 100% СЛ Золото

Полюс - позитивно оцениваем консолидацию 100% СЛ Золото

Полюс сможет консолидировать Сухой Лог, заплатив Ростеху $146 млн своими акциями за 25,1% СП

Группа Полюс в лице АО Полюс Красноярск заключила опционные соглашения с Ростехом о выкупе 25,1% в компании СЛ Золото — СП по месторождению Сухой Лог, сообщил золотодобытчик. Сумма сделки $145,9 млн, Полюс оплатит покупку собственными акциями в течение 5 лет. Первый транш (3,8% СП примерно на $21,9 млн) ожидается в течение 30 рабочих дней. Следующие 4 транша запланированы на 2019-2022 годы.

Исходя из текущей рыночной стоимости акций Полюса, $146 млн составляет 1,7% от УК компании. Таким образом, доля Ростеха будет миноритарной. При этом мы не исключаем, что по мере роста стоимости этого пакета, компания будет его реализовывать. В целом мы позитивно оцениваем консолидацию 100% СЛ Золото, что фактически свидетельствует о получении полного контроля Полюсом над месторождением Сухой Лог.

Промсвязьбанк Полюс — консолидация Сухого Лога не окажет негативного влияния и на деятельность Полюса, так как 25%-ная доля государственной компании была условием аукциона, но не лицензии на разработку – глава Минприроды С. Донской. Участие государства необходимо, чтобы «контролировать процесс освоения месторождения». Консолидация Полюсом Сухого Лога никак не скажется на государственном контроле за разработкой недр. (Ведомости)

Полюс — консолидация Сухого Лога не окажет негативного влияния и на деятельность Полюса, так как 25%-ная доля государственной компании была условием аукциона, но не лицензии на разработку – глава Минприроды С. Донской. Участие государства необходимо, чтобы «контролировать процесс освоения месторождения». Консолидация Полюсом Сухого Лога никак не скажется на государственном контроле за разработкой недр. (Ведомости)

Тимофей Мартынов, так они же обязались выплачивать не менее $550 млн. дивидендами в течении 3 лет. Сейчас выплачивают $380 млн. примерно $2,54 на акцию. Если будут платить по 550 то получится около 550/380 x 2,5 = $3,68 При текущей цене в $67 — 5,4%. в 2020-2021 заплатят по $650 млн. Причем это минимальные выплаты. Если 30% EBITDA будет больше, то платят по ней. Т.е имем гарантированные выплаты минимум в 5,4% с привязкой к доллару и косвенно к золоту.

Тимофей Мартынов, так они же обязались выплачивать не менее $550 млн. дивидендами в течении 3 лет. Сейчас выплачивают $380 млн. примерно $2,54 на акцию. Если будут платить по 550 то получится около 550/380 x 2,5 = $3,68 При текущей цене в $67 — 5,4%. в 2020-2021 заплатят по $650 млн. Причем это минимальные выплаты. Если 30% EBITDA будет больше, то платят по ней. Т.е имем гарантированные выплаты минимум в 5,4% с привязкой к доллару и косвенно к золоту.

Китайцев кунуть не должны — не позволят. Полюс - сделка путем обмена акциями смещает риск разработки в сторону продавца актива

Полюс - сделка путем обмена акциями смещает риск разработки в сторону продавца актива

Полюс увеличит долю в Сухом логе на 25,1%

Крупнейшая российская золотодобывающая компания покупает дополнительный пакет акций в Сухом логе — одном из самых крупных в мире неразработанных месторождений золота, в рамках сделки по обмену акциями стоимостью $146 млн. Оплата будет произведена пятью траншами, включая первый в размере $22 млн, который будет оплачен казначейскими акциями в течение 30 дней. Полюс ранее сообщил, что ему понадобится три-четыре года на дополнительные разведочные работы и подготовку технико-экономического обоснования. Запасы Сухого лога были оценены в 62,5 млн унций золота, согласно старым советским стандартам оценки.

Мы считаем, что Полюс увеличивает долю в крупном месторождении золота из-за уверенности в перспективах его разработки. Компания ранее объявила агрессивные целевые показатели по дивидендам, поэтому нам понятна логика неденежного характера сделки. Кроме того, мы полагаем, что сделка путем обмена акциями смещает риск разработки в сторону продавца актива, что частично объясняет популярность таких сделок M &A в российской золотодобывающей отрасли.

АТОН Крупнейшая золотодобывающая компания России «Полюс» намерена увеличить долю в проекте освоения месторождения Сухой Лог в Иркутской области с 74,9 до 100%, сообщила компания. Владелец лицензии на месторождение – ООО «СЛ золото». Структура «Ростеха» – «РТ развитие бизнеса» в обмен на 25,1% долей этой компании в течение пяти лет сможет получить акции самого «Полюса».

Крупнейшая золотодобывающая компания России «Полюс» намерена увеличить долю в проекте освоения месторождения Сухой Лог в Иркутской области с 74,9 до 100%, сообщила компания. Владелец лицензии на месторождение – ООО «СЛ золото». Структура «Ростеха» – «РТ развитие бизнеса» в обмен на 25,1% долей этой компании в течение пяти лет сможет получить акции самого «Полюса».

https://www.vedomosti.ru/business/articles/2017/07/12/720659-rosteh-vozduha Полюс - заключил опционные соглашения для консолидации 100% доли в СЛ Золото

Полюс - заключил опционные соглашения для консолидации 100% доли в СЛ Золото

Полюс выкупит 25,1% в СП с Ростехом по месторождению Сухой Лог за $145,9 миллиона.

Компания будет выплачивать сумму 5 траншами в течение 5 лет.

1-й транш в размере $21,9 миллиона компания выплатит в течение 30 рабочих дней.

Оставшиеся четыре транша предполагаются к реализации в 2019 — 2022 годах.

пресс-релиз andy cha, почему валютная облигация?

andy cha, почему валютная облигация?

я честно говоря не особо верю в 7%

Полюс стоит дорого

Дивиденды такие вроде никогда не платили

Долг большой

По 2016 году дивдоходность всего 3.8% «ПОЛЮС» ЗАПЛАТИТ ЗА 25,1% В СП С РОСТЕХОМ $146 МЛН СВОИМИ АКЦИЯМИ В ТЕЧЕНИЕ ПЯТИ ЛЕТ — КОМПАНИЯ

«ПОЛЮС» ЗАПЛАТИТ ЗА 25,1% В СП С РОСТЕХОМ $146 МЛН СВОИМИ АКЦИЯМИ В ТЕЧЕНИЕ ПЯТИ ЛЕТ — КОМПАНИЯ

«ПОЛЮС» ЗАКЛЮЧИЛ ОПЦИОННЫЕ СОГЛАШЕНИЯ С РОСТЕХОМ О ВЫКУПЕ ДОЛИ В СП ДЛЯ СУХОГО ЛОГА — КОМПАНИЯ Сам же себе и отвечаю:

Сам же себе и отвечаю:Акционерное соглашение, как сообщал «Полюс», предусматривает ряд привилегий для Fosun и его партнеров. У них есть право вето по вопросам реорганизации компании, ликвидации, допэмиссии, сокращения дивидендных выплат, сделок со связанными сторонами и обратных выкупов, указано в документах компании

Полюс - факторы роста и падения акций

- Себестоимость добычи у Полюса - самая низкая в мире (03.12.2020)

- Компания планирует запустить Сухой Лог в 2028-2029 году (28.01.2025)

- Казначейский пакет Полюса составляет 40,8 млн акций или 29,99%, потратив на это 579 млрд рублей. (28.01.2025)

- Сухой Лог должен добавить чуть ли не 100% текущей добычи к 2030 году, на пике там будет добываться 2,3-3,5 млн унций золота (10.03.2025)

- Непрозрачный выкуп с премией к рыночной цене у тех, кто раньше подал заявку. (20.10.2023)

- Долговая нагрузка после выкупа может выйти за рамки, когда по див. политике должны платить дивиденды. (20.10.2023)

- Капзатраты на Сухой Лог могут составить $6 млрд (28.01.2025)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

Полюс - описание компании

ОАО «Полюс Золото» (ИНН 7703389295) — ведущий производитель золота в России. Портфель активов компании включает рудные и россыпные месторождения золота в Красноярском крае, Иркутской, Магаданской и Амурской областях, Республике Саха (Якутия), на которых компания ведет разведку и добычу драгоценного металла.На Московской бирже торгуется 4,53% акций, 63,72% контролирует через Polyus Gold сын бизнесмена Сулеймана Керимова Саид, а еще 31,75% находится на счетах «Полюса» в виде квазиказначейских акций

Расписки на акции Полюса (ГДР) торгуются в Лондоне.

1 ГДР Полюса = 0,5 акций Полюса.

http://polyus.com/ru/investors/

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций