Ситуация на рынке удобрений остается сложной, тем не менее мы не видим драйвером для дальнейшего снижения цен на удобрения, при этом компания имеет возможность переключать производство в пользу более стабильных сложных удобрений. В ближайшей перспективе драйвером роста котировок могут стать дивиденды за 2 кв. (отсечка 9 августа, 63 руб. на акцию, доходность к текущим котировкам 2,3%) а также решение по дивидендам за 3 кв.

| Число акций ао | 130 млн |

| Номинал ао | 2.5 руб |

| Тикер ао |

|

| Капит-я | 896,8 млрд |

| Выручка | 578,5 млрд |

| EBITDA | 218,9 млрд |

| Прибыль | 116,7 млрд |

| Дивиденд ао | 561 |

| P/E | 7,7 |

| P/S | 1,6 |

| P/BV | 4,2 |

| EV/EBITDA | 5,2 |

| Див.доход ао | 8,1% |

| ФосАгро Календарь Акционеров | |

| Прошедшие события Добавить событие | |

ФосАгро акции

6925₽ +0.8%

-

Велес Капитал про цены на удобрения:

Велес Капитал про цены на удобрения: Производственный отчет Фосагро вышел

Производственный отчет Фосагро вышел

Комментарий генерального директора Андрея Гурьева относительно перспектив:касается второго полугодия 2016 г., я ожидаю, что потреблениефосфорсодержащих удобрений останется относительно стабильным, рост спроса вероятно будет обеспечен со стороны Латинской Америки в связи с предстоящим сезоном посадки соевых бобов. Я также полагаю, что до конца года Индия увеличит закупки, поскольку их запасы удобрений истощаются

Увеличение поставок на внутренний рынок:внутренний рынок пришлось почти 30% продаж наших удобрений с начала года, при этом объем поставок увеличился на 46% по сравнению с аналогичным периодом прошлого года. В первом полугодии 2016 г. «ФосАгро» уже продала свыше 1 млн. тонн удобрений российским фермерам. Мы отмечаем высокий рост сельскохозяйственного сектора в России благодаря программе импортозамещения и поддержке правительства.

По поводу экспорта:Мы достигли крайне впечатляющего роста на 23% в Европе, и я убежден в наличии дополнительного потенциального спроса… Латинская Америка продемонстрировала более слабые результаты по сравнению с аналогичным периодом прошлого года, однако пик сезона потребления MAP здесь еще впереди

(Пресс-релиз) Удобное время входа в лонг по не нефтяной компании с увеличивающейся валютной выручкой, скорой дивидендной отсечкой и перспективами роста.

Удобное время входа в лонг по не нефтяной компании с увеличивающейся валютной выручкой, скорой дивидендной отсечкой и перспективами роста.

Аналитики «Промсвязьбанка». Акционеры «ФосАгро» одобрили выплату 63 руб. на акцию за 1 квартал. Дивидендная политика «ФосАгро» предполагает выплату дивидендов на уровне 30-50% от чистой прибыли по МСФО. В 2016 году ожидается чистая прибыль порядка 44-45 млрд руб., т.е. в целом по году акционеры могут рассчитывать на суммарные выплаты в 13,2-22,5 млрд руб. Мы считаем, что скорее всего, это произойдет по верхней границе. Это предполагает дивидендную доходность в 6,4% от текущей стоимости акций «ФосАгро».

Docanton, это хорошая новость, тогда! БКС в скепсисе, но рекомендация «покупать». Я сильно зашел в позицию и пересиживаю просадку. Надеюсь на рост. Сценарий с падением на 2000-2200 по ходу отменяется.

Docanton, это хорошая новость, тогда! БКС в скепсисе, но рекомендация «покупать». Я сильно зашел в позицию и пересиживаю просадку. Надеюсь на рост. Сценарий с падением на 2000-2200 по ходу отменяется.

8 августа день торгов с дивидендами. Гендир ФосАгро заикался, что на 10 августа назначат отсечку по промежуточным дивам. Покажут всему миру, что из говна можно делать конфетку удобрения ;)

Фосагро может выплатить дивиденды за 2 кв

Фосагро может выплатить дивиденды за 2 кв

Об этом сообщил гендиректор компании Андрей Гурьев:Мы только что закончили второй квартал. Думаю, мы будем способны показать достаточно сильные результаты нашим инвесторам и акционерам. Посмотрим, но на сегодняшний день я не вижу каких-либо запретов для нашей финансовой дисциплины, чтобы не сделать такое предложение

Внеочередное собрание акционеров состоится 29 июля (отсечка была 24 июня). Отсечка под дивиденды — 10 августа.

(РИА Новости) ФосАгро направит на рефинансирование долга средства, полученные в рамках предэкспортного кредита на $250 млн от Росбанка и ЮниКредита. Компания рефинансирует более короткие займы и кредиты, которые обходятся дороже в обслуживании. (Finanz)

ФосАгро направит на рефинансирование долга средства, полученные в рамках предэкспортного кредита на $250 млн от Росбанка и ЮниКредита. Компания рефинансирует более короткие займы и кредиты, которые обходятся дороже в обслуживании. (Finanz) На внеочередном собрании акционеров ФосАгро, которое назначено на 29 июля 2016 г. будет рассмотрен вопрос об утверждении дивидендов. Собрание пройдет в заочной форме, датой закрытия реестра для участия в нем установлено 24 июня 2016 г. В качестве даты закрытия реестра для получения дивидендов — 10 августа 2016 г. СД рекомендовал дивиденды из расчета 63 руб/ао из чистой прибыли по состоянию на 31 марта 2016 г. (Компания)

На внеочередном собрании акционеров ФосАгро, которое назначено на 29 июля 2016 г. будет рассмотрен вопрос об утверждении дивидендов. Собрание пройдет в заочной форме, датой закрытия реестра для участия в нем установлено 24 июня 2016 г. В качестве даты закрытия реестра для получения дивидендов — 10 августа 2016 г. СД рекомендовал дивиденды из расчета 63 руб/ао из чистой прибыли по состоянию на 31 марта 2016 г. (Компания) Компания намерена запустить новые производственные мощности в Череповце в середине 2017 г. В проект будет пложено 63 млрд руб

Компания намерена запустить новые производственные мощности в Череповце в середине 2017 г. В проект будет пложено 63 млрд руб

Генеральный директор компании Гурьев:В середине следующего года на нашей череповецкой площадке мы пускаем в эксплуатацию новое производство аммиака мощностью 760 тыс. т в год и производство гранулированного карбамида мощностью 500 тыс. т в год. С их выходом на проектную мощность объемыпроизводства АО «ФосАгро-Череповец» вырастут на 25%

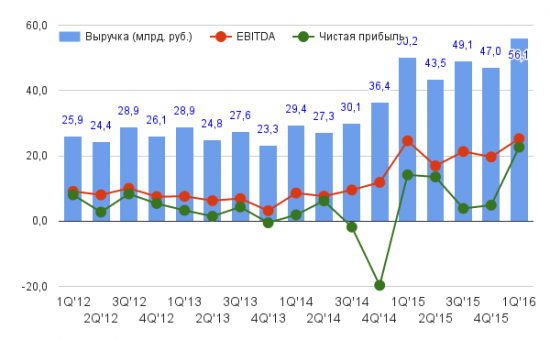

(Finanz) Тимофей Мартынов, показатели из отчётов взял. Есть 5-6 бумаг из портфеля, которые прилично выросли за последний год. Хотелось бы разобраться: «действительно ли оправдан рост цены?». Далее, по обстоятельствам: либо докупать, либо держать, либо перекладываться. Посмотрел Акрон, теперь Фосагро. Тут и практика, и теория — покопаться в отчётах интересно бывает:) Вот в частности, по ФосАгро, по 4Q14 года — чистый убыток, это следствие хеджа (на 1-2 квартале следующего года видно, как он был отыгран в обратную сторону).

Тимофей Мартынов, показатели из отчётов взял. Есть 5-6 бумаг из портфеля, которые прилично выросли за последний год. Хотелось бы разобраться: «действительно ли оправдан рост цены?». Далее, по обстоятельствам: либо докупать, либо держать, либо перекладываться. Посмотрел Акрон, теперь Фосагро. Тут и практика, и теория — покопаться в отчётах интересно бывает:) Вот в частности, по ФосАгро, по 4Q14 года — чистый убыток, это следствие хеджа (на 1-2 квартале следующего года видно, как он был отыгран в обратную сторону).

Подобной информации (чтобы была поквартально динамика за несколько лет) — я не нашёл, либо это платно.

Далее хочу коэффициенты посчитать сам. У меня своё отношение к ним — я категорически не согласен в сравнении, например, Газпрома и Кока-Колы/или Фэйсбук, с выводом, что Газпром дешёв. Он дешёв, потому что у него перспектив нет, и прибыль падает. Поэтому, считаю, что сравнивать нужно однородные бизнесы. Причём показатели нужно выбирать для каждого бизнеса свои. Например, по маржинальности, телеком и ритейл — никак не сравнится.

ренессанс понизил оценку Фосагро:

ренессанс понизил оценку Фосагро:Наши ожидания сезонного роста цен DAP не оправдались. На неделе, закончившейся 19 мая, цена DAP (FOB Тунис) снизилась до $345 за тонну, на 32% г/г. Мы считаем, что в текущей обстановке шансов на восстановление цен а 2016 году довольно мало. Мы понизили наши прогнозы по ценам на фосфатные удобрения на 2016–2018 года. Учтя эти изменения в нашей модели, мы пересмотрели оценки по анализируемым нами компаниям-производителям удобрений. Мы понижаем рекомендацию по GDR «Фосагро» с «покупать» до «держать», а целевую цену – с $18,9 до $15,2. В среднесрочной перспективе компанию ждут трудные времена. Укрепление рубля и низкие цены на удобрения ограничивают потенциал роста котировок Фосагро

На годовом собрании акционеров, состоявшимся сегодня, акционеры утвердили распределение прибыли за 2015 г.:

На годовом собрании акционеров, состоявшимся сегодня, акционеры утвердили распределение прибыли за 2015 г.:

7,382 млрд. рублей из расчета 57 руб /акц будет направлено на выплату финальных дивидендов за 2015 г.

Закрытие реестра — 11 июня

(Пресс-релиз) Потенциал акций Фосагро = 18%, Велес-Капитал >>>>>>

Потенциал акций Фосагро = 18%, Велес-Капитал >>>>>>В ходе полугодовой ребалансировки индексов MSCI GDR «ФосАгро» были наконец включены в MSCI Russia. Вес «ФосАгро» в индексе составит 1,08%. Изменения вступят в силу с 31 мая после закрытия торгов. Приток средств в GDR «ФосАгро» в результате включения в индекс MSCI оценивается в более чем 260 млн долл. (включая средства пассивных и активных фондов). Столь существенный приток инвесторов обеспечит серьезную поддержку котировкам «ФосАгро» в длительной перспективе, приведет к росту ликвидности и тем самым увеличит инвестиционную привлекательность акций компании. Мы провели переоценку акций «ФосАгро» на конец 2016 г. с учетом влияния роста ликвидности бумаг (что отражается в снижении требуемой доходности акционеров) и установили справедливую цену на уровне 52,2 долл. за акцию (на 6,3% выше нашей предыдущей оценки в 49,1 долл. за акцию). Потенциал роста котировок «ФосАгро» к текущим котировкам составляет 18,4%, что позволяет нам сохранить рекомендацию «ПОКУПАТЬ».

ФосАгро включили в список Forbes Global 2000

ФосАгро включили в список Forbes Global 2000

Компания занимает 1947 позицию в рейтинге. Всего в списке находится 25 российских компаний.

В марте компания заняла первое место во всероссийском конкурсе РСПП «Лидеры российского бизнеса: динамика и ответственность» в номинации «За динамичное развитие бизнеса». В середине мая компанию включили в индекс MSCI Russia.

(РИА Новости)

Велес про отчет Фосагро:

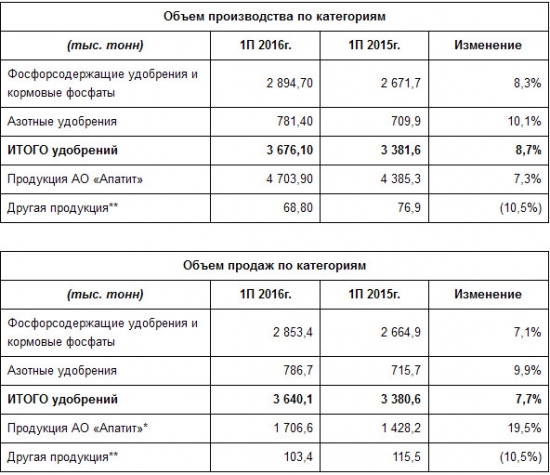

Велес про отчет Фосагро:EBITDA «ФосАгро» в 1 кв. 2016 г. составила 25,2 млрд руб., ожидалось 24,12 млрд руб. Чистая прибыль также превзошла ожидания — 22,6 млрд руб. против 21,3 млрд руб. Снижение рублевых цен на продукцию компании было компенсировано ростом операционных показателей — так, продажи фосфатов выросли по сравнению с аналогичным периодом на 9,5%, азотных — на 4,2%, продажи апатита выросли на 16,5%.

Мы оцениваем отчетность как умеренно позитивную — все же укрепление рубля и прекратившееся в апреле восстановление цен на рынке удобрений (в результате, рублевые цены на удобрения на мировом рынке снизились по сравнению со средними ценами за 1 кв. примерно на 13%) окажет существенное давление на финансовые результаты компании во 2 кв. В то же время руководство «ФосАгро» ожидает улучшения ситуации на рынке с началом летней посевной, отмечается, что низкие цены привели к существенному снижению экспорта из Китая. Снижение цен в текущем году будет в значительной степени компенсировано ростом производства — «ФосАгро» в текущем году планирует увеличить выпуск минудобрений на 7-10%, что выше ранее озвученных прогнозов роста на 4-5%.

В перспективе уже реализуемые инвестиционные проекты позволят компании увеличить объем производства к 2020 г. до 9 млн т по сравнению с 6,8 млн т в 2015 г. При этом в период с 2017 г. по 2020 г. компания не планирует новых крупных инвестпроектов, что позволит компании направлять свободный денежный поток на дивиденды.

Совет директоров компании во вторник рекомендовал выплатить дивиденды за 1 кв. в размере 63 руб. на акцию, тем самым на дивиденды будет направлено 52% скорректированной чистой прибыли. Мы ожидаем, что по итогам текущего года общий размер дивидендов составит порядка 220 руб. на акцию, дивидендная доходность — порядка 7,5% к текущим котировкам. После 2017 г. можно ожидать значительного роста коэффициента выплат.

Комментарий гендиректора Фосагро к вчерашнему отчету:

Комментарий гендиректора Фосагро к вчерашнему отчету:

http://www.finam.ru/analysis/investorquestion00001/fosagro-vosstanovlenie-cen-na-zernovye-i-maslichnye-kultury-sozdaet-fundamentalnyiy-bazis-dlya-rosta-cen-na-udobreniya-20160525-12400/ Промсвязь про дивиденды Фосагро:

Промсвязь про дивиденды Фосагро:Дивидендная политика «ФосАгро» предполагает выплату акционерам 30-50% чистой прибыли по МСФО. По оценкам, в 2016 году прибыль компании будет на уровне 48,2 млрд руб., если половина из нее будет направлена на дивиденды, то акционеры могут рассчитывать на сумму порядка 24,1 млрд руб., т.е. в 1 кв. будет выплачена почти треть от ожидаемой суммы. Такие оценки дают дивидендную доходность бумаг «ФосАгро» на уровне 6,5%.

ФосАгро - факторы роста и падения акций

- Производитель удобрений с самой низкой себестоимостью (23.05.2017)

- Рентабельность EBITDA - самая высокая среди конкурентов (40%) (23.05.2017)

- В 2025 году перестает действовать экспортная пошлина 10%, что почти гарантированно приведет к росту прибыли к 2024 году (28.01.2025)

- На мировом рынке фосфатных удобрений устойчивый избыток производственных мощностей, который сохранится в 2020 г (06.12.2019)

- Повышение НДПИ в 3,5 раза с 1.1.2021 незначительно снизит прибыль (~ -2 млрд руб или -5%) (16.10.2020)

- Мировые конкуренты могут запустить новые мощности в 2028-2030 на уровне 3 млн т. 1-я очередь саудовского проекта Maaden-3 будет запущена в 2025, вторая очередь - в 2027 году. 1-я очередь добавить 1,5 млн т удобрений в год (к концу 2026 года) (10.02.2025)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

ФосАгро - описание компании

ФосАгро — производитель фосфорных удобрений.free float около 20% акций

в 1 GDR Фосагро 0,333 акции Фосагро.

фосфорные удобрения 80% выручки

экспорт около 65-70% выручки

- Россия = 35%

- Основный рынок — Европа, 25%

- затем Южная Америка 15%

- Индия 10%

- Северная Америка

- СНГ

- а также Африка Азия и Австралия

Компания Фосагро производит удобрения:

Диаммоний фосфат (DAP)

Моноаммоний фосфат (амофос) (MAP)

Азотные удобрения (NPK)

Азотно-фосфорное серосодержащее (Сульфоаммофос) (NPS)

Апатитовый концентрат

Словарь удобрений:

AN Ammonium Nitrate

UAN Urea-Ammonia Nitrate

DAP Di-Ammonium Phosphate

MAP Mono-Ammonium Phosphate

NPK Nitrogen-Phosphate-Kali (potash)

MOP Muriate Of Potash

gran granular

stan standard (as opposed to granular)

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций