| Число акций ао | 130 млн |

| Номинал ао | 2.5 руб |

| Тикер ао |

|

| Капит-я | 831,6 млрд |

| Выручка | 578,5 млрд |

| EBITDA | 218,9 млрд |

| Прибыль | 116,7 млрд |

| Дивиденд ао | 561 |

| P/E | 7,1 |

| P/S | 1,4 |

| P/BV | 3,8 |

| EV/EBITDA | 4,9 |

| Див.доход ао | 8,7% |

| ФосАгро Календарь Акционеров | |

| Прошедшие события Добавить событие | |

ФосАгро акции

-

Несмотря на снижение в третьем квартале средней цены на удобрения, наша рентабельность по EBITDA составила 33%, что является одним из самых высоких показателей в секторе. Данное достижение стало возможным после завершения модернизации ряда производственных объектов в конце прошлого года и увеличения объемов производства собственного сырья. Рост обеспеченности собственными сырьевыми ресурсами еще больше укрепил конкурентоспособность компании на глобальных рынках.

Несмотря на снижение в третьем квартале средней цены на удобрения, наша рентабельность по EBITDA составила 33%, что является одним из самых высоких показателей в секторе. Данное достижение стало возможным после завершения модернизации ряда производственных объектов в конце прошлого года и увеличения объемов производства собственного сырья. Рост обеспеченности собственными сырьевыми ресурсами еще больше укрепил конкурентоспособность компании на глобальных рынках. Промежуточные дивиденды Фосагро предполагают финальную доходность 2.0% - Атон

Промежуточные дивиденды Фосагро предполагают финальную доходность 2.0% - Атон

Фосагро: совет директоров рекомендовал дивиденды 48.0 руб. на акцию за 3К19, доходность 2.0%

Совет директоров ФосАгро рекомендовал выплатить промежуточные дивиденды в размере 6.216 млрд руб. из нераспределенной прибыли по состоянию на 31 декабря 2018, что соответствует 48.0 руб. на акцию (16.0 руб./GDR). Рекомендация была сделана с учетом финансовых результатов за 9М19 по МСФО, которые будут опубликованы сегодня. Напомним, что новая политика предполагает выплату более 75% FCF, если соотношение чистый долг/EBITDA ниже 1.0x, 50-75% FCF, если соотношение находится в диапазоне 1.0-1.5x, и менее 50% FCF, если соотношение превышает 1.5x.

Промежуточные дивиденды предполагают финальную доходность 2.0%. НЕЙТРАЛЬНО на данном этапе, на наш взгляд.

Атон

Авто-репост. Читать в блоге >>> Фосагро - строительство сульфата аммония

Фосагро - строительство сульфата аммония

Фосагро на череповецкой площадке запускает новое производство сульфата аммония мощностью 300 тысяч тонн в год. Прямо сейчас завершен монтаж основного оборудования, начались пусконаладочные работы и попытки получить пробную партию. Скоро компания перестанет быть крупнейшим в России потребителем сульфата аммония и начнет сама себя обеспечивать.

Авто-репост. Читать в блоге >>> Фосфорные удобрения подешевели на треть с начала года

Фосфорные удобрения подешевели на треть с начала года

С января цены на фосфорные удобрения снизились на 27% до $288 за 1 т в ноябре. По итогам года они вырастут до $342 за 1 т, но в 2020 г. не будут превышать $310 за 1 т на условиях поставки FOB Балтика, прогнозируют эксперты «ВТБ капитала». Причинами ухудшения рыночной конъюнктуры аналитики называют перепроизводство фосфорных удобрений и снижение спроса со стороны сельхозпроизводителей. Эти же факторы будут давить на рынок в следующем году, уверены они, что не позволит ценам быстро восстановиться. Падение цен на фосфаты негативно скажется на финансовых результатах компаний, в том числе «Фосагро», констатируют эксперты «ВТБ капитала». Бюджетный процесс пока не закончился, поэтому давать оценки преждевременно, говорит представитель «Фосагро».

www.vedomosti.ru/business/articles/2019/11/24/817020-fosfornie-udobreniya

Фосагро: дивидендная доходность 7% по итогам 9 месяцев

Фосагро: дивидендная доходность 7% по итогам 9 месяцевВ понедельник Фосагро обещает представить финансовую отчётность за 3 квартал 2019 года, а уже в минувшую пятницу компания объявила о своём намерении выплатить в качестве дивидендов за этот период 48 рублей на одну акцию, что по текущим котировкам сулит квартальную доходность в 2%.

Таким образом, по итогам минувших трёх кварталов текущего года акционеры Фосагро в общей сложности получат 174 руб. на одну бумагу, что ориентирует на ДД около 7% — весьма неплохо для компании, бизнес которой исключительно растёт, а цены на продукцию находятся на дне цикла. Ну и не забываем, что впереди ещё 4 квартал и итоговые дивиденды за 2019 год.

Генеральный директор Фосагро Андрей Гурьев дал комментарий по текущему положению дел в компании отметил главные приоритеты её развития на ближайшие годы:

Авто-репост. Читать в блоге >>>

Фосагро: дивиденды в рамках ожиданий

ФосАгро, один из ведущих мировых производителей фосфорсодержащих удобрений, рекомендовал выплатить дивиденды за 3 квартал: 48 рублей на акцию.

Общая сумма выплат — 6,2 млрд рублей

Доходность выплаты — 2,2%

Дата закрытия реестра — пока неизвестна

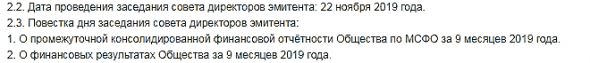

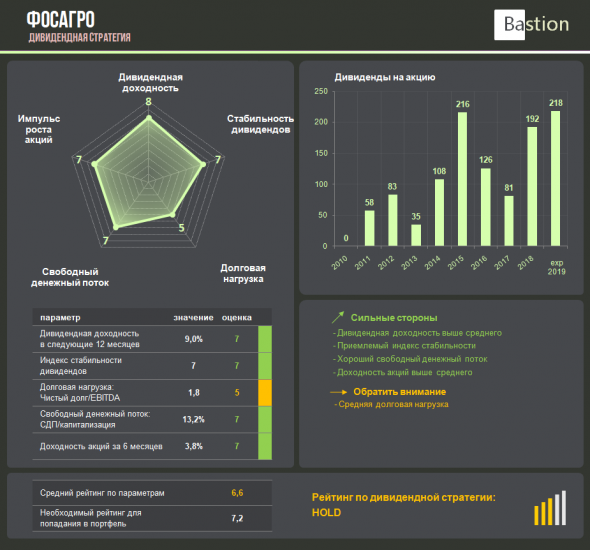

Ожидаемая див доходность в ближайшие 12 мес — 9%

Дивидендная политика

Выплаты акционерам привязаны к свободному денежному потоку (FCF) и уровню долговой нагрузки. При соотношении чистого долга к EBITDA менее 1х на дивиденды планируется направлять более 75% FCF, от 1 до 1,5х — 50-75% FCF, выше 1,5х — менее 50% FCF. Нижний порог для дивидендов — 50% от чистой прибыли.

Дивидендная стратегия

Несмотря на див доходность выше среднего, хороший свободный денежный поток и приемлемый индекс стабильности выплат, общего рейтинга недостаточно для попадания в дивидендный портфель. Негативным для профиля компании является относительно высокая долговая нагрузка.

Авто-репост. Читать в блоге >>>

Bastion, Дивы за 2019 год могут стать больше, чем в 2015 году. Фосагро: дивиденды в рамках ожиданий

Фосагро: дивиденды в рамках ожиданий

ФосАгро, один из ведущих мировых производителей фосфорсодержащих удобрений, рекомендовал выплатить дивиденды за 3 квартал: 48 рублей на акцию.

Общая сумма выплат — 6,2 млрд рублей

Доходность выплаты — 2,2%

Дата закрытия реестра — пока неизвестна

Ожидаемая див доходность в ближайшие 12 мес — 9%

Дивидендная политика

Выплаты акционерам привязаны к свободному денежному потоку (FCF) и уровню долговой нагрузки. При соотношении чистого долга к EBITDA менее 1х на дивиденды планируется направлять более 75% FCF, от 1 до 1,5х — 50-75% FCF, выше 1,5х — менее 50% FCF. Нижний порог для дивидендов — 50% от чистой прибыли.

Дивидендная стратегия

Несмотря на див доходность выше среднего, хороший свободный денежный поток и приемлемый индекс стабильности выплат, общего рейтинга недостаточно для попадания в дивидендный портфель. Негативным для профиля компании является относительно высокая долговая нагрузка.

Авто-репост. Читать в блоге >>> Тоже надеялся, что дивы побогаче будут.

Тоже надеялся, что дивы побогаче будут.

Остаётся ждать стабилизации цен на минеральные удобрения и надеюсь, что в ближайшее время всё-таки удастся добиться прогресса в переговорах по снятию ввозных пошлин в Индии, Вьетнаме и Турции.

Может ещё и Украина со временем одумается и отменит запрет на ввоз удобрений из России, который ввела в середине прошлого года.

ФосАгро - информация о дивидендах

ФосАгро - информация о дивидендах

Поступили новые сущфакты о дивидендах ФосАгро, прочитать можно по ссылке: http://www.e-disclosure.ru/portal/company.aspx?id=573

Авто-репост. Читать в блоге >>> Фосагро - дивиденды 48 рублей на обыкновенную акцию

Фосагро - дивиденды 48 рублей на обыкновенную акцию

Фосагро

дивиденды 48 рублей на обыкновенную акцию

Такая рекомендация дана после рассмотрения информации о финансово-хозяйственной деятельности компании за 9 месяцев 2019 г., включая промежуточную консолидированную финансовую отчетность Общества по МСФО, которая будет опубликована 25 ноября 2019 г.

сообщение

Авто-репост. Читать в блоге >>>

© Interfax 16:02 22.11.2019

© Interfax 16:02 22.11.2019

РОССИЯ-ФОСАГРО-КОНСЕНСУС-КВАРТАЛ

КОНСЕНСУС: EBITDA «ФосАгро» в III квартале снизилась на 13%, до 20,4 млрд руб.

Москва. 22 ноября. ИНТЕРФАКС — Показатель EBITDA «ФосАгро» (MOEX: PHOR) в

III квартале 2019 года составил 20,4 млрд рублей, снизившись на 13% к

аналогичному периоду 2018 года, свидетельствуют данные подготовленного

«Интерфаксом» консенсус-прогноза.

Рентабельность EBITDA, по оценке «ВТБ Капитала», составила 33% в сравнении

с 37% годом ранее.

Выручка компании, согласно консенсус-прогнозу, осталась практически на

уровне прошлого года, составив 62,6 млрд рублей, при снижении цен на удобрения,

которое было компенсировано ростом объемов продаж и ослаблением рубля.

Скорректированная чистая прибыль упала на 16% — до 10,8 млрд рублей.

Аналитики Sberbank CIB ожидают сокращения свободного денежного потока

«ФосАгро» в III квартале до $60 млн (3,88 млрд рублей) против $159 млн во II

квартале и $175 млн в III квартале 2018 года.

«Хотя результаты за III квартал ожидаются относительно неплохими, мы полагаем,

что следующий квартал может стать самым слабым за последние два года: низкие

цены, слабый сезонный спрос и перенос ремонтов с III квартала могут, по нашим

оценкам, привести к сокращению производства удобрений не менее чем на 7%», -

отмечают в «ВТБ Капитале».

Прогноз финансовых показателей «ФосАгро» за III квартал, млн руб.:

Выручка EBITDA Скорректированная чистая прибыль

Sberbank CIB 64033 20698 н/д

Goldman Sachs 62426 20607 11637

ВТБ Капитал 61916 20432 10093

БКС 62150 19907 10700

Консенсус 62631 20411 10810

III кв. 2018г 62778 23385 12879

Динамика -0,2% — 13% — 16%

II кв. 2019г 58146 18317 9197

Динамика +8% +11% +17,5%

Семья Гурьевых через траст и напрямую контролирует 48,48% акций «ФосАгро». Еще 20,98% акций компании владеет ректор Санкт-Петербургского Горного университета Владимир Литвиненко, 4,51% — у Игоря Антошина, free float — 26,03%.

Служба финансово-экономической информации

business@interfax.ru

finance@interfax.ru

Не круто. Ждем что с 2400, может разворот после отчета, иначе гип может неплохо отработать.

HardworkingMan, Объективно бумага перепродана. В ожидании отчета( не вполне себе) сливают. Очевидно будет дальше снижение. Ну если смотреть по объемам+ если отчет будет (хороший) то хороший канал будет к 2450-2470.

Александр Тютюнников, посмотрим на дивы. По РСБУ отчет был отличный.

Не круто. Ждем что с 2400, может разворот после отчета, иначе гип может неплохо отработать.

HardworkingMan, Объективно бумага перепродана. В ожидании отчета( не вполне себе) сливают. Очевидно будет дальше снижение. Ну если смотреть по объемам+ если отчет будет (хороший) то хороший канал будет к 2450-2470.

понимание дивидендов будет после 22 числа?

Александр Тютюнников, думаю что, как обычно, накануне публикации, т.е. завтра разместят рекомендацию

Sergey, Принято.

25 ноября 2019 г. «ФосАгро» опубликует консолидированную сокращённую финансовую отчётность по МСФО за 9 месяцев 2019 г. Компания проведёт телефонную конференцию и вебкаст в тот же день в 13:00 по лондонскому времени (16:00 по Москве; 08:00 по Нью-Йорку).

25 ноября 2019 г. «ФосАгро» опубликует консолидированную сокращённую финансовую отчётность по МСФО за 9 месяцев 2019 г. Компания проведёт телефонную конференцию и вебкаст в тот же день в 13:00 по лондонскому времени (16:00 по Москве; 08:00 по Нью-Йорку).

www.phosagro.ru/press/company/fosagro-25-noyabrya-provedyet-telefonnuyu-konferentsiyu-i-vebkast-po-itogam-publikatsii-finansovoy-o/

ФосАгро - факторы роста и падения акций

- Производитель удобрений с самой низкой себестоимостью (23.05.2017)

- Рентабельность EBITDA - самая высокая среди конкурентов (40%) (23.05.2017)

- В 2025 году перестает действовать экспортная пошлина 10%, что почти гарантированно приведет к росту прибыли к 2024 году (28.01.2025)

- На мировом рынке фосфатных удобрений устойчивый избыток производственных мощностей, который сохранится в 2020 г (06.12.2019)

- Повышение НДПИ в 3,5 раза с 1.1.2021 незначительно снизит прибыль (~ -2 млрд руб или -5%) (16.10.2020)

- Мировые конкуренты могут запустить новые мощности в 2028-2030 на уровне 3 млн т. 1-я очередь саудовского проекта Maaden-3 будет запущена в 2025, вторая очередь - в 2027 году. 1-я очередь добавить 1,5 млн т удобрений в год (к концу 2026 года) (10.02.2025)

ФосАгро - описание компании

ФосАгро — производитель фосфорных удобрений.free float около 20% акций

в 1 GDR Фосагро 0,333 акции Фосагро.

фосфорные удобрения 80% выручки

экспорт около 65-70% выручки

- Россия = 35%

- Основный рынок — Европа, 25%

- затем Южная Америка 15%

- Индия 10%

- Северная Америка

- СНГ

- а также Африка Азия и Австралия

Компания Фосагро производит удобрения:

Диаммоний фосфат (DAP)

Моноаммоний фосфат (амофос) (MAP)

Азотные удобрения (NPK)

Азотно-фосфорное серосодержащее (Сульфоаммофос) (NPS)

Апатитовый концентрат

Словарь удобрений:

AN Ammonium Nitrate

UAN Urea-Ammonia Nitrate

DAP Di-Ammonium Phosphate

MAP Mono-Ammonium Phosphate

NPK Nitrogen-Phosphate-Kali (potash)

MOP Muriate Of Potash

gran granular

stan standard (as opposed to granular)

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций