| Число акций ао | 113 млн |

| Номинал ао | — |

| Капит-я | 1,9 млрд |

| Выручка | 8,2 млрд |

| EBITDA | -3,7 млрд |

| Прибыль | -4,2 млрд |

| P/E | -0,4 |

| P/S | 0,2 |

| P/BV | 0,2 |

| EV/EBITDA | -3,9 |

| OR Group (Обувь России) Календарь Акционеров | |

| Прошедшие события Добавить событие | |

OR Group (Обувь России) акции

-

С начала года рубль обесценился к юаню и к доллару примерно на 10 %. С падением нефти эта тенденция может продолжиться. Значит выиграют экспортёры и проиграют импортёры. ОР импортирует товар из Китая. Однако на складах у компании запасов товара и сырья для обувных фабрик примерно на 12 млрд. руб. плюс сделаны в прошлом году авансы ок. 5 млрд. руб. Следовательно ОР может не беспокоиться насчёт роста курса рубля как импортёр. К тому же, сейчас начал развиваться собственный маркетплейс на который компания берёт товар под реализацию от поставщиков, что исключает риски курсовых разниц как импортёра.

С начала года рубль обесценился к юаню и к доллару примерно на 10 %. С падением нефти эта тенденция может продолжиться. Значит выиграют экспортёры и проиграют импортёры. ОР импортирует товар из Китая. Однако на складах у компании запасов товара и сырья для обувных фабрик примерно на 12 млрд. руб. плюс сделаны в прошлом году авансы ок. 5 млрд. руб. Следовательно ОР может не беспокоиться насчёт роста курса рубля как импортёр. К тому же, сейчас начал развиваться собственный маркетплейс на который компания берёт товар под реализацию от поставщиков, что исключает риски курсовых разниц как импортёра. Вошёл в минус с начала года по портфелю, но ОР молодцом держится — лучше индекса Мосбиржи примерно на 9-10%.

Вошёл в минус с начала года по портфелю, но ОР молодцом держится — лучше индекса Мосбиржи примерно на 9-10%.

Схема работы онлайн-маркетплейса: поставщик товара — доставочная компания — склад — доставочная компания — потребитель товара. Теоретически, у онлайн-маркетплейса может быть миллион поставщиков и миллион потребителей. Получается, что прибыль онлайн-маркетплейса определяется площадью его склада. Чем больше складские площади, тем больше доход онлайн-маркетплейса.

khornickjaadle, Касательно площадей:"… На первом этапе склад онлайн-маркетплейса будет организован в Новосибирске, в дальнейшем, когда проект заработает по всей сети, для его задач будут задействованы площади на региональных складах компании..." Источник obuvrus.ru/press_center/news/707/45711 Поставщики: их уже больше 100 на февраль 2020 года. Товар от них уже невозможно разложить на полках магазинов ОР, так как площадь магазина в среднем 65-70 м2 и там присутствует товар собственного производства ОР. А в онлайн-маркетплейсе можно разместить хоть миллион товаров. Формат онлайн-маркетплейса представляется верным решением для компании, тем более, что этот формат — лидер роста продаж в интернет-торговле. Инвестиции идут в самый быстрорастущий сегмент, этому есть подтверждение — OZON и WILDBERRIES выросли по выручке почти на 100% за 2019 год.

khornickjaadle, Больше 300 поставщиков на конец февраля 2020 года. Зашёл на Вайлдберриз, нашёл Вестфалику. На витрине представлен 1141 товар бренда Вестфалика. Очень много товаров сделано в Китае, не только обувь, но и другие товары. Страновые риски велики для компании. Но за счёт собственного онлайн-маркетплейса ОР значительно снизит эти риски — предложение товара в собственном онлайн-маркетплейсе увеличится примерно в 2 раза (до 16000 товаров) за счёт сторонних поставщиков.

Зашёл на Вайлдберриз, нашёл Вестфалику. На витрине представлен 1141 товар бренда Вестфалика. Очень много товаров сделано в Китае, не только обувь, но и другие товары. Страновые риски велики для компании. Но за счёт собственного онлайн-маркетплейса ОР значительно снизит эти риски — предложение товара в собственном онлайн-маркетплейсе увеличится примерно в 2 раза (до 16000 товаров) за счёт сторонних поставщиков. Посмотрел индекс Мосбиржи с начала года минус 6%, ОР в районе плюс 3%. Продолжаю держать бумагу.

Посмотрел индекс Мосбиржи с начала года минус 6%, ОР в районе плюс 3%. Продолжаю держать бумагу. Оборот розничной торговли в РФ в 2009 году 14,6 трлн. руб., из всего оборота доля интернет-торговли 0,15 трлн. руб. Значит доля традиционной торговли в 2009 году была 13,45 трлн. руб. В 2019 году оборот розничной торговли в РФ 33,5 трлн. руб., из всего оборота доля интернет-торговли 2,2 трлн. руб. Значит доля традиционной торговли в 2019 году 31,3 трлн. руб. За 10 лет интернет-торговля «отъела» приличный кусок у традиционной торговли. Темпы роста интернет-торговли в разы выше, чем у традиционной торговли.

Оборот розничной торговли в РФ в 2009 году 14,6 трлн. руб., из всего оборота доля интернет-торговли 0,15 трлн. руб. Значит доля традиционной торговли в 2009 году была 13,45 трлн. руб. В 2019 году оборот розничной торговли в РФ 33,5 трлн. руб., из всего оборота доля интернет-торговли 2,2 трлн. руб. Значит доля традиционной торговли в 2019 году 31,3 трлн. руб. За 10 лет интернет-торговля «отъела» приличный кусок у традиционной торговли. Темпы роста интернет-торговли в разы выше, чем у традиционной торговли.

Хоть и ушатали акцию, но всё-равно лучше индекса Мосбиржи бумага с начала года.

Хоть и ушатали акцию, но всё-равно лучше индекса Мосбиржи бумага с начала года.

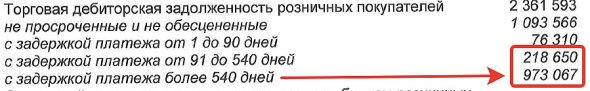

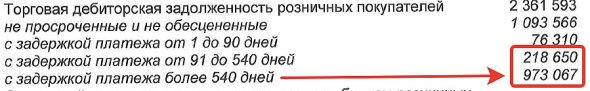

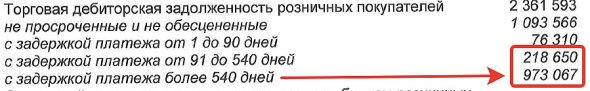

Примерно ярду можно, пожалуй, помахать ручкой.

А это как-никак размер годовой прибыли.

Евдокимов Сергей, если вы сместите взгляд ровно на одну сточку вниз, то там идёт строка «оценочный резерв по ожидаемым кредитным убыткам розничных покупателей». Он идёт со знаком минус, в скобках, (954634) и, как нетрудно заметить там же, вычитается из балансовой стоимости дебиторской задолженности. То есть, это уже учтено, и давно, как можно убедиться, взглянув на аналогичную цифру по предыдущему году. На финансовый результат текущего периода влияет лишь разница этого показателя с предыдущим отчетным периодом. Эта разница учитывается как расходы, в годовом отчете по МСФО она записана в административных расходах, наряду с аналогичными резервами по сомнительной задолженности МФО (отдельной строкой). То есть, чистая прибыль учтена уже за минусом всех этих резервов. А прирост этих резервов в отчетном периоде по отношению к объёму выданной рассрочки в этом же периоде (cost of risk) небольшой, 4-5%. В целом такая практика выгодна, недаром вслед за Обувью эту практику переняли и многие остальные ритейлеры. Один из последних, например, Озон.

Александр Шушкевич, То есть, если бы не создавали резервов под дефолтную просрочку и кредиты, то она всё-равно бы росла, но чистую прибыль компания могла бы показать в районе 2 ярдов, а так — всего 1,3-1,4 ярда ЧП.

khornickjaadle, ну, резервы под ожидаемые потери нельзя не создавать. Вернее, можно, но тогда придётся в какой-то момент вдруг неожиданно признать убытки от переоценки активов на балансе, что гораздо хуже и неприятнее для акционеров. То есть, прибыль ОР посчитана правильно, она реальная. Тут, правда, теоретически возможна лазейка с учетной политикой, как именно считать эти самые ожидаемые кредитные убытки от долгов, можно теоретически их занижать. Но я навскидку такого не вижу: как Сергей Евдокимов и заметил, на дефолтной задолженности более 540 можно поставить крест, но она практически вся и списана. А с задолженностью менее года можно работать, кроме того, на неё начисляются астрономические штрафы за просрочку. В общем, она стоит неких реальных денег, и её можно продать коллекторам.

Александр Шушкевич, Сорри, случайно с тачпэда нажалось. Согласен с мнением.

Одно дело, когда ты продаёшь обувь и каждый раз предлагаешь новые модели обуви покупателям, и совсем другое — если ты начинаешь предлагать покупателям другие категории товаров, помимо обуви. Риски возрастают, появляется конкуренция к обуви со стороны других товаров. Чтобы частично нивелировать риски, ОР предлагает покупателям другие товары из того же ценового сегмента, что и обувь. Так, поставлять качественную чешскую, немецкую и итальянскую посуду сегментов «средний», «средний+» и «премиум» будет «Грандлюкс». Источник obuvrus.ru/press_center/news/707/45722

khornickjaadle,

звучит криво

Oliver Stocks, Нормально.

Одно дело, когда ты продаёшь обувь и каждый раз предлагаешь новые модели обуви покупателям, и совсем другое — если ты начинаешь предлагать покупателям другие категории товаров, помимо обуви. Риски возрастают, появляется конкуренция к обуви со стороны других товаров. Чтобы частично нивелировать риски, ОР предлагает покупателям другие товары из того же ценового сегмента, что и обувь. Так, поставлять качественную чешскую, немецкую и итальянскую посуду сегментов «средний», «средний+» и «премиум» будет «Грандлюкс». Источник obuvrus.ru/press_center/news/707/45722

khornickjaadle,

звучит криво Одно дело, когда ты продаёшь обувь и каждый раз предлагаешь новые модели обуви покупателям, и совсем другое — если ты начинаешь предлагать покупателям другие категории товаров, помимо обуви. Риски возрастают, появляется конкуренция к обуви со стороны других товаров. Чтобы частично нивелировать риски, ОР предлагает покупателям другие товары из того же ценового сегмента, что и обувь. Так, поставлять качественную чешскую, немецкую и итальянскую посуду сегментов «средний», «средний+» и «премиум» будет «Грандлюкс». Источник obuvrus.ru/press_center/news/707/45722

Одно дело, когда ты продаёшь обувь и каждый раз предлагаешь новые модели обуви покупателям, и совсем другое — если ты начинаешь предлагать покупателям другие категории товаров, помимо обуви. Риски возрастают, появляется конкуренция к обуви со стороны других товаров. Чтобы частично нивелировать риски, ОР предлагает покупателям другие товары из того же ценового сегмента, что и обувь. Так, поставлять качественную чешскую, немецкую и итальянскую посуду сегментов «средний», «средний+» и «премиум» будет «Грандлюкс». Источник obuvrus.ru/press_center/news/707/45722 Бумага сильнее рынка — индекс Мосбиржи чуть выше нуля с начала года, ОР — плюсует.

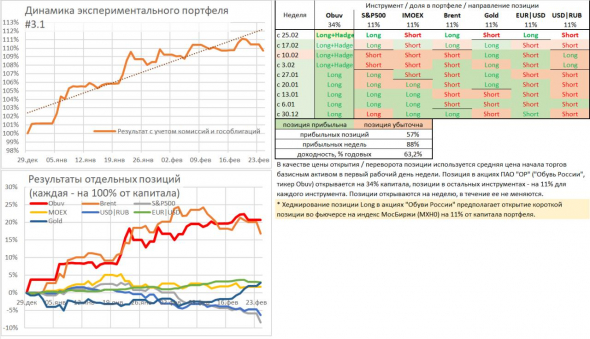

Бумага сильнее рынка — индекс Мосбиржи чуть выше нуля с начала года, ОР — плюсует. Портфель #3.1 остается экспериментальным и наиболее доходным в нашей линейке

Портфель #3.1 остается экспериментальным и наиболее доходным в нашей линейке

Отдельно несколько слов об экспериментальном портфеле #3.1, на треть состоящем из акций «Обуви России». Не думаю, что сегодняшний день будет для него каким-то особенным. Ожидается низкое открытие рынка российских акций, а с ним вместе, наверно, и акций «Обуви России». Дальше арифметика: акций «Обуви» в портфеле на 34%, короткой позиции во фьючерсе на индекс Мосбиржи – на 22% (сама позиция и хедж). Нужно мощное падение, чтобы для портфеля оно стало заметным. Тогда как с начала года у акций «Обуви» и индекса корреляция вряд ли наблюдается (в 2020 году рост акций на 18% против роста индекса на 2%). Портфель задумывался как потенциально наиболее доходный в линейке, и несмотря на свои риски, таковым остается.

@AndreyHohrin

TELEGRAM t.me/probonds

Авто-репост. Читать в блоге >>>

Схема работы онлайн-маркетплейса: поставщик товара — доставочная компания — склад — доставочная компания — потребитель товара. Теоретически, у онлайн-маркетплейса может быть миллион поставщиков и миллион потребителей. Получается, что прибыль онлайн-маркетплейса определяется площадью его склада. Чем больше складские площади, тем больше доход онлайн-маркетплейса.

khornickjaadle, Касательно площадей:"… На первом этапе склад онлайн-маркетплейса будет организован в Новосибирске, в дальнейшем, когда проект заработает по всей сети, для его задач будут задействованы площади на региональных складах компании..." Источник obuvrus.ru/press_center/news/707/45711 Поставщики: их уже больше 100 на февраль 2020 года. Товар от них уже невозможно разложить на полках магазинов ОР, так как площадь магазина в среднем 60-65 м2 и там присутствует товар собственного производства ОР. А в онлайн-маркетплейсе можно разместить хоть миллион товаров. Формат онлайн-маркетплейса представляется верным решением для компании, тем более, что этот формат — лидер роста продаж в интернет-торговле. Инвестиции идут в самый быстрорастущий сегмент, этому есть подтверждение — OZON и WILDBERRIES выросли по выручке почти на 100% за 2019 год.

Прогноз по ЧП ПАО ОР за 2019 год. Прогноз строится, исходя из средней рентабельности по ЧП за последние 8 лет. 2011 год ЧП 0,162 млн., рентабельность по ЧП 10,73%, 2012 год — 0,342, 11,58%, 2013 год — 0,573, 11,67%, 2014 год — 0,637, 8,32%, 2015 год — 1,468, 16,04%, 2016 год — 1,329, 11,87%, 2017 год — 1,310, 12,10%, 2018 год — 1,331, 11,50%. Средняя рентабельность 11,72%. Выручка за 2019 год 13,6 млрд. руб., прогноз ЧП 1,59 млрд. Прогнозируемый дивиденд 2,82 руб. на лист. Для себя ориентируюсь на ЧП 1,5 ярда. Из цифр можно увидеть, что ЧП за 8 лет выросла почти в 10 раз у компании, нехилые темпы роста.

khornickjaadle, а увеличение привлеченных займов и соответственно выплат по ним брали во внимание? В 2019 году было привлечено 2,5 ярда под 12% это порядка 300 миллионов дополнительных расходов.

Андрей, новые облигации выпущены в том числе под рефинансирование старых облигаций, по ним ставка была больше 13%.

Александр Е, ну так старые облигации пока еще тоже в обороте, так что ставка 13% не была, а есть и будет до 2022 года.

Андрей, По старым облигациям ставка снижена до 10%, при этом по оферте никто их не сдал.

Александр Шушкевич, как это снижена? 12.5% по облигациям у меня.

voron2019, У вас БО-07? Был же пресс-релиз www.obuvrus.ru/press_center/news/707/45662/

Александр Шушкевич, 1РО1

Кстати, каждая пара калош перед тем как будет продана, лежит в среднем на складах более года.

То бишь эффективность управления запасами — очень не фонтан. И по сравнению с другими публичными участниками ритэйл-сектора — наихудшая.

(не говоря уже и про иные отрасли).

P/S/ надеюсь, не задел чувства верующих.

… в ближайшие годы мы увидим рост выручки при стабильности запасов, оборачиваемость вырастет.

Александр Шушкевич, дк это замечтательно, если все будет так, как выхотитеговорите.

Ждём рост выручки.

Примерно ярду можно, пожалуй, помахать ручкой.

А это как-никак размер годовой прибыли.

Евдокимов Сергей, если вы сместите взгляд ровно на одну сточку вниз, то там идёт строка «оценочный резерв по ожидаемым кредитным убыткам розничных покупателей». Он идёт со знаком минус, в скобках, (954634) и, как нетрудно заметить там же, вычитается из балансовой стоимости дебиторской задолженности. То есть, это уже учтено, и давно, как можно убедиться, взглянув на аналогичную цифру по предыдущему году. На финансовый результат текущего периода влияет лишь разница этого показателя с предыдущим отчетным периодом. Эта разница учитывается как расходы, в годовом отчете по МСФО она записана в административных расходах, наряду с аналогичными резервами по сомнительной задолженности МФО (отдельной строкой). То есть, чистая прибыль учтена уже за минусом всех этих резервов. А прирост этих резервов в отчетном периоде по отношению к объёму выданной рассрочки в этом же периоде (cost of risk) небольшой, 4-5%. В целом такая практика выгодна, недаром вслед за Обувью эту практику переняли и многие остальные ритейлеры. Один из последних, например, Озон.

Александр Шушкевич, То есть, если бы не создавали резервов под дефолтную просрочку и кредиты, то она всё-равно бы росла, но чистую прибыль компания могла бы показать в районе 2 ярдов, а так — всего 1,3-1,4 ярда ЧП.

khornickjaadle, ну, резервы под ожидаемые потери нельзя не создавать. Вернее, можно, но тогда придётся в какой-то момент вдруг неожиданно признать убытки от переоценки активов на балансе, что гораздо хуже и неприятнее для акционеров. То есть, прибыль ОР посчитана правильно, она реальная. Тут, правда, теоретически возможна лазейка с учетной политикой, как именно считать эти самые ожидаемые кредитные убытки от долгов, можно теоретически их занижать. Но я навскидку такого не вижу: как Сергей Евдокимов и заметил, на дефолтной задолженности более 540 можно поставить крест, но она практически вся и списана. А с задолженностью менее года можно работать, кроме того, на неё начисляются астрономические штрафы за просрочку. В общем, она стоит неких реальных денег, и её можно продать коллекторам.

Кстати, каждая пара калош перед тем как будет продана, лежит в среднем на складах более года.

То бишь эффективность управления запасами — очень не фонтан. И по сравнению с другими публичными участниками ритэйл-сектора — наихудшая.

(не говоря уже и про иные отрасли).

P/S/ надеюсь, не задел чувства верующих.

Евдокимов Сергей, коэффициент оборачиваемости запасов = выручка/запасы. И если вы посмотрите данные за последний год перед ipo, то оборачиваемость была почти вдвое быстрее (запасы были вдвое меньше, а выручка меньше лишь процентов на 20). Так что это, они вдруг разучились торговать после ipo? Нет, просто после ipo они удвоили торговую сеть. А для этого необходимо было удвоить запасы. Причём увеличение запасов идёт с опережением, их надо закупить ещё до открытия новых магазинов. (По оценкам ВТБ, из их обзора ОР осенью 2019, до 25% запасов было сформировано для ещё не открытых магазинов). А выручка от новых магазинов поступает с опозданием, т.к. новый магазин ещё надо «раскачать», его выручка в первый год — около 60% от зрелого магазина, во второй — ~80%, и лишь к третьему году достигает зрелости). А часть новых магазинов ещё и придётся закрыть или релоцировать с неудачных мест. Так что, всё естественно. Поскольку рост сети приостановлен, в ближайшие годы мы увидим рост выручки при стабильности запасов, оборачиваемость вырастет.

Примерно ярду можно, пожалуй, помахать ручкой.

А это как-никак размер годовой прибыли.

Евдокимов Сергей, если вы сместите взгляд ровно на одну сточку вниз, то там идёт строка «оценочный резерв по ожидаемым кредитным убыткам розничных покупателей». Он идёт со знаком минус, в скобках, (954634) и, как нетрудно заметить там же, вычитается из балансовой стоимости дебиторской задолженности. То есть, это уже учтено, и давно, как можно убедиться, взглянув на аналогичную цифру по предыдущему году. На финансовый результат текущего периода влияет лишь разница этого показателя с предыдущим отчетным периодом. Эта разница учитывается как расходы, в годовом отчете по МСФО она записана в административных расходах, наряду с аналогичными резервами по сомнительной задолженности МФО (отдельной строкой). То есть, чистая прибыль учтена уже за минусом всех этих резервов. А прирост этих резервов в отчетном периоде по отношению к объёму выданной рассрочки в этом же периоде (cost of risk) небольшой, 4-5%. В целом такая практика выгодна, недаром вслед за Обувью эту практику переняли и многие остальные ритейлеры. Один из последних, например, Озон.

Александр Шушкевич, То есть, если бы не создавали резервов под дефолтную просрочку и кредиты, то она всё-равно бы росла, но чистую прибыль компания могла бы показать в районе 2 ярдов, а так — всего 1,3-1,4 ярда ЧП.

Прогноз по ЧП ПАО ОР за 2019 год. Прогноз строится, исходя из средней рентабельности по ЧП за последние 8 лет. 2011 год ЧП 0,162 млн., рентабельность по ЧП 10,73%, 2012 год — 0,342, 11,58%, 2013 год — 0,573, 11,67%, 2014 год — 0,637, 8,32%, 2015 год — 1,468, 16,04%, 2016 год — 1,329, 11,87%, 2017 год — 1,310, 12,10%, 2018 год — 1,331, 11,50%. Средняя рентабельность 11,72%. Выручка за 2019 год 13,6 млрд. руб., прогноз ЧП 1,59 млрд. Прогнозируемый дивиденд 2,82 руб. на лист. Для себя ориентируюсь на ЧП 1,5 ярда. Из цифр можно увидеть, что ЧП за 8 лет выросла почти в 10 раз у компании, нехилые темпы роста.

khornickjaadle, а увеличение привлеченных займов и соответственно выплат по ним брали во внимание? В 2019 году было привлечено 2,5 ярда под 12% это порядка 300 миллионов дополнительных расходов.

Андрей, новые облигации выпущены в том числе под рефинансирование старых облигаций, по ним ставка была больше 13%.

Александр Е, ну так старые облигации пока еще тоже в обороте, так что ставка 13% не была, а есть и будет до 2022 года.

Андрей, По старым облигациям ставка снижена до 10%, при этом по оферте никто их не сдал.

Александр Шушкевич, как это снижена? 12.5% по облигациям у меня.

voron2019, У вас БО-07? Был же пресс-релиз www.obuvrus.ru/press_center/news/707/45662/

OR Group (Обувь России) - факторы роста и падения акций

- Значительная часть выручки формируется за счет продажи обуви в кредит и процентов по нему (18.02.2020)

- Высокий уровень оборотного капитала = 122% от выручки за 2019 год (03.08.2020)

- Высокий уровень долговой нагрузки EV/EBITDA(2019)=3,3, от корона-кризиса может долг вырасти еще сильнее (03.08.2020)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

OR Group (Обувь России) - описание компании

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций