О`Кей - закончил 2017 год с чистой прибылью по МСФО в размере 3,167 млрд рублей (в 2016 году - убыток 138 млн рублей)Окей объявляет финансовые результаты за 2017 год на основе консолидированной финансовой отчетности, подтвержденной аудиторами.

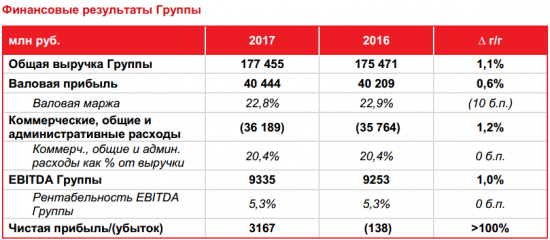

Основные финансовые показатели 2017 года

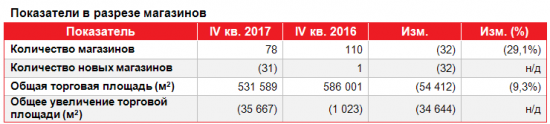

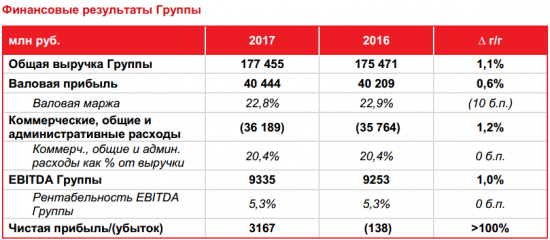

· Общая выручка Группы увеличилась на 1,1% в годовом выражении с 175 471 млн рублей до 177 455 млн рублей;

· Выручка «О’КЕЙ» снизилась на 1,6% по сравнению с прошлым годом, до 167 062 млн рублей, в первую очередь за счет растущей конкуренции и закрытия двух гипермаркетов в первой половине года;

· Выручка «ДА!» выросла на 80% в годовом выражении, до 10 393 млн рублей на фоне устойчивой динамики трафика и среднего чека;

· Валовая прибыль Группы увеличилась на 0,6% год к году, до 40 444 млн рублей, при этом валовая маржа осталась практически неизменной – 22,8%;

· EBITDA Группы выросла на 1.0% по сравнению с прошлым годом и составила 9335 млн рублей, при этом рентабельность по EBITDA осталась на прежнем уровне по сравнению с 2016 годом и составила 5,3%;

· EBITDA «О’КЕЙ» снизилась на 4,1% в годовом выражении и составила 11 359 млн рублей, при этом маржа снизилась на 20 б.п., до 6,8%, в первую очередь за счет растущего конкурентного давления и более высоких логистических издержек на фоне усиления централизации;

· EBITDA «ДА!» улучшилась с отрицательных 2592 млн рублей (44,9% от выручки) на конец 2016 года до отрицательных 2044 млн рублей (19,5% от выручки) на конец 2017 года за счет открытия новых магазинов и роста LFL выручки;

· Чистая прибыль Группы составила 3 167 млн рублей. Положительное влияние на итоговый результат оказал доход от продажи бизнеса супермаркетов в декабре 2017 года.

Прогноз:

· В 2018 году мы ожидаем умеренного роста чистой розничной выручки О’КЕЙ на фоне открытия двух новых гипермаркетов. Мы ожидаем, что 2019 год станет поворотным для бизнеса. В 2020 году ожидается ускорение роста, подкрепленное улучшением показателя выручки на единицу площади и открытием новых магазинов.

· В 2018 году мы ожидаем, что чистая розничная выручка ДА! увеличится на 50% год к году на фоне открытия до 30 новых магазинов и улучшения показателя выручки на единицу площади. Мы ожидаем, что убыток по EBITDA сократится на 50% год к году.

пресс-релиз

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций