НМТП отчитался за III кв. 2025 г. — финансовые показатели растут, продолжаются инвестиции в маржинальный проект. Дивидендная база увеличивается.

🚢 Группа НМТП опубликовала финансовые результаты по МСФО за III квартал и 9 месяцев 2025 г. В III кв. компания продолжила сохранять свою эффективность, но стоит отметить, что фин. показатели снизились относительно II кв. 2025 года (снижение перевалки сухих грузов и списание по переуступке дебиторской задолженности). CAPEX снизился относительно 2024 г., а FCF хватает на выплату дивидендов:

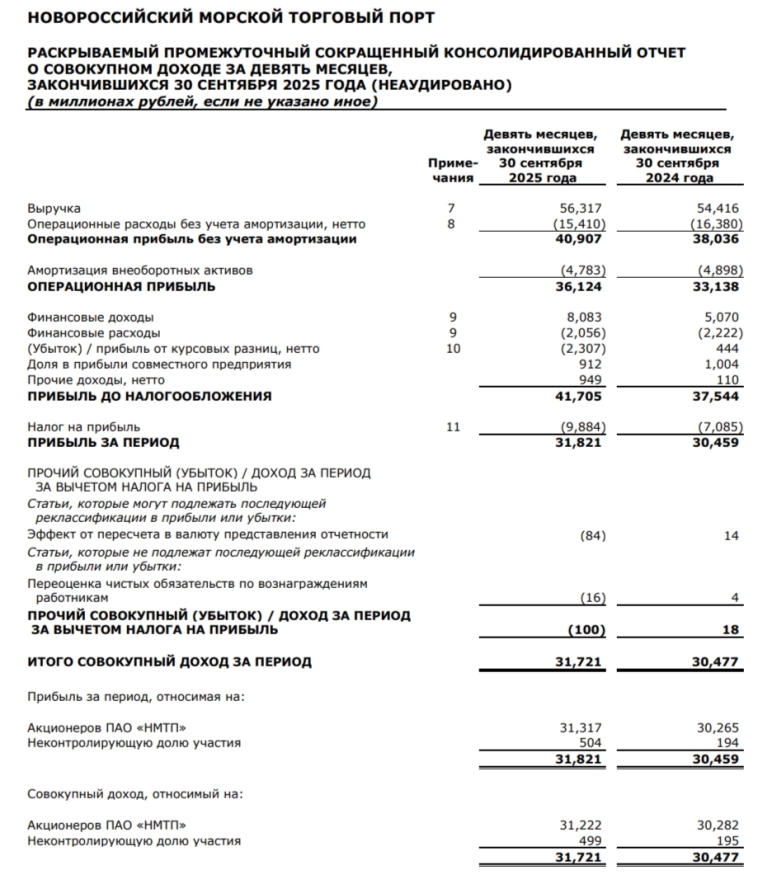

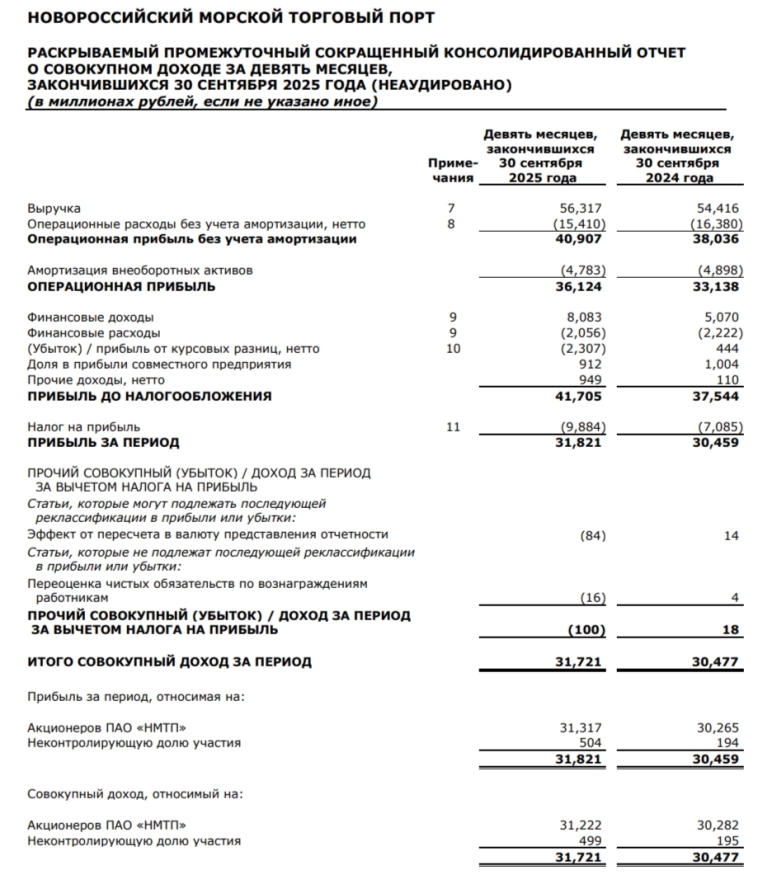

⛴ Выручка: III кв. 17,6₽ млрд (+11,6% г/г), 9 м. 56,3₽ млрд (+3,5% г/г)

⛴ Операционная прибыль: III кв. 9,4₽ млрд (+13,3% г/г), 9 м. 36,1₽ млрд (+9% г/г)

⛴ Чистая прибыль: III кв. 10,1₽ млрд (+18% г/г), 9 м. 31,3₽ млрд (+3,5% г/г)

🛳 Операционные данные компания не предоставляет, но есть некоторые факты. Тарифы на перевалку нефти компания повысила на 5,7% в 2025 г., сухих грузов на 23,5% (это повышение касается угля, цена в ~4 раза выше, чем у перевалки нефти). Также есть данные за 9 м. 2025 г. по грузообороту портов России: Приморск — 47,2 млн т. (+2,3% г/г) и Новороссийск — 124,2 млн т. (-1,3% г/г), перевалка нефти увеличилась в III кв., т.к. РФ начиная со II кв. перешла к наращиванию добычи сырья (нефтепродукты просели из-за атак на НПЗ), перевалка сухих грузов снижается 2 кв. подряд (это главный фактор снижения фин. показателей по сравнению со II кв. 2025 г.).

Авто-репост. Читать в блоге

>>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций