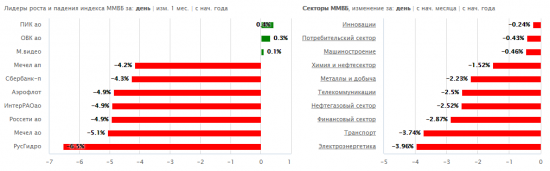

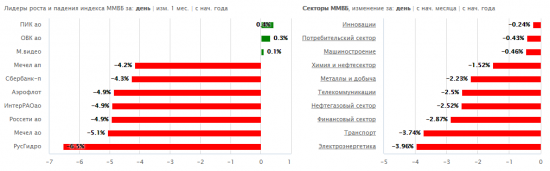

В центре внимания: Русгидро, Банк Санкт-Петербург,Итоги дня такие:

Русгидро (-6,5%) влили круче всех, за ним ТГК-1 (-5,7%). Честно говоря, причин не нашел — новостей никаких вроде как не было. Можно было бы предположить что «горячий капитал» покидает фондовый рынок, но по движению рубля этого особо не видно. В целом, сегодня

пару десятков ликвидных бумаг показали снижение на 3% и более, так что падение любой из них можно связать с фактором «нерезы выходили».

Детский Мир интересно сквизанули на 100 руб на прошлой неделе, а сегодня идем взад (-5%). В принципе вернулись туда же, где были после IPO. Сегодня ДетМир опубликовал данные по выручке в 1м квартале 2017 (+26,8%). В целом, неплохо, но не думаю что эти данные имели какое-то значение для движения акций сегодня.

Интересно, что

Банк Санкт-Петербург сегодня вырос против рынка. В чем причина? В нём же вырос и объем в 4 раза… за сегодняшний день это было самое значительное изменение объёма среди ликвидных бумаг.

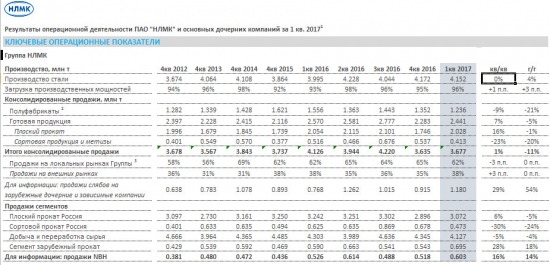

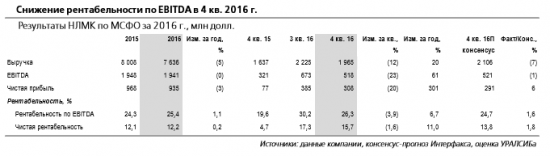

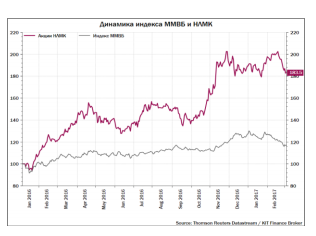

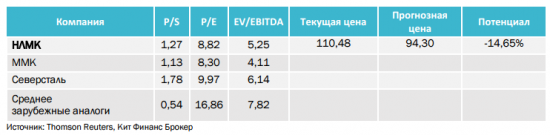

Новости о том, что MSCI может включить в индекс НЛМК с весом 1,37% в результате майской ребалансировки не особо помогли бумаге. Если это произойдет, то приток может составить $200 млн. Но бумага упала сегодня с рынком на 3,29%.

Кстати за эти два дня, индекс ММВБ упал на максимальную величину с 27 июня 2016 года.

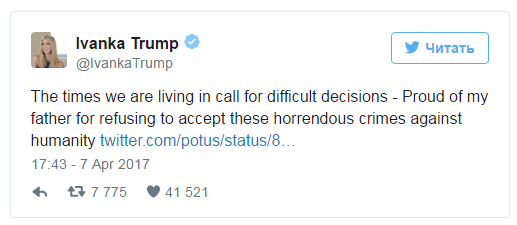

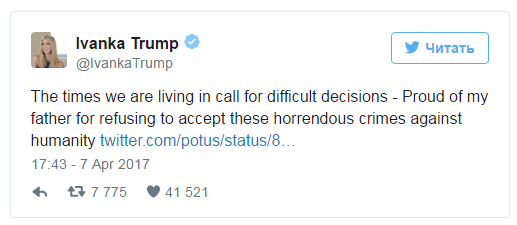

Кстати спасибо можно сказать дочке Трампа… Если верить The Independent конечно:)

По данным The Independent, о роли Иванки Трамп в решении американского лидера нанести удар по авиабазе Шайрат в Сирии рассказал посол Великобритании в Вашингтоне Ким Даррок. Дипломат направил пресьер-министру отчет, в котором рассказал, что Дональд Трамп был «глубоко потрясен» новостями о химических атаках в Сирии.

Также в заметке Даррока указано, что

позиция Иванки «оказала значительное влияние на Овальный кабинет», и в связи с этим реакция президента США оказалась «сильнее, чем ожидалось». Сразу после ракетного удара США по Сирии Иванка Трамп написала в Twitter, что гордится отцом.

http://www.ntv.ru/novosti/1794305/

http://www.ntv.ru/novosti/1794305/

Они конечно безусловно правое дело делают, если там действительно были совершены преступления.

Но вот вы верите в то, что кто-то там действительно сделал «ужасные преступления против человечества?»

Лично я понял что в этом мире понятие фактов практически стёрлось.

Факты создают те, кому они выгодны.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций