Группа НЛМК, лидирующая международная металлургическая компания (ММВБ и LSE: NLMK), объявляет о росте рентабельности EBITDA в 2016 году до 25% и увеличении свободного денежного потока на 9% г/г до $1,1 млрд

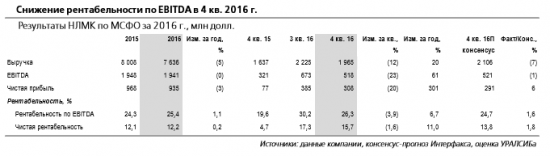

Ключевые результаты за 12 мес. 2016 г.

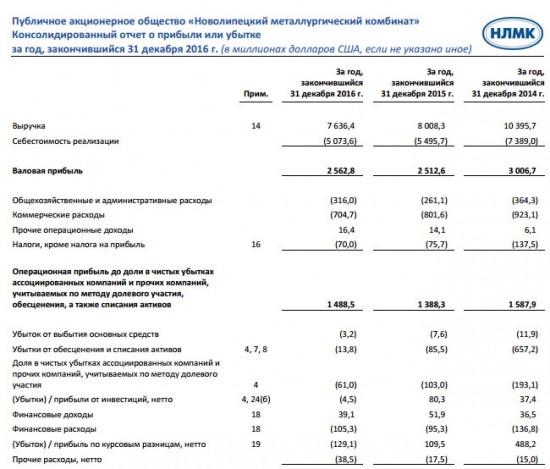

— Выручка составила $7,64 млрд на фоне стабильных объемов продаж.

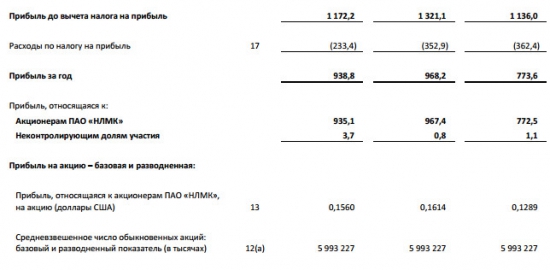

— Прибыль за год составила $935 млн, упала на 3,3% к 2015 году

— Показатель EBITDA остался на уровне $1,94 млрд.

— Рентабельность EBITDA увеличилась до 25% (24% в 2015 г.).

— Инвестиции снизились на 6% до $559 млн.

— Свободный денежный поток вырос на 9% до $1,1 млрд.

— Чистый долг снизился до $0,69 млрд.

— Соотношение «Чистый долг/EBITDA» снизилось до 0,4х.

— Общая сумма объявленных дивидендов за 2016 г. Составила 9,22 руб./акцию или 83% от свободного денежного потока.

Ключевые результаты за 4 кв. 2016 г.

— Выручка выросла на 20% г/г до $1,97 млрд.

— Чистая прибыль выросла в 4 раза до $308 млн квартал-к-кварталу

— Показатель EBITDA вырос на 61% г/г до $518 млн.

— Рентабельность EBITDA выросла до 26% (+6 п.п. г/г).

— Инвестиции выросли до $175 млн на фоне запуска фабрики окомкования на Стойленском ГОКе.

— Дивиденды за 4 квартал 2016 года рекомендованы на уровне 3,38 руб./акцию.

В соответствии с рекомендацией общая сумма дивидендов за 12 месяцев 2016 года составит 9,22 рубля на акцию, что эквивалентно 97% чистой прибыли или 83% свободного денежного потока Группы НЛМК за 12 месяцев 2016 года по данным консолидированной финансовой отчетности, подготовленной в соответствии с МСФО.

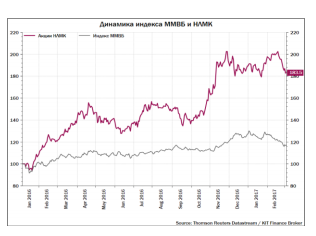

Акции компании в начале торгов выглядят лучше рынка, растут на 2,3% против 0,2% роста индекса ММВБ. При текущих котировках дивидендная доходность приблизительно составит 8% годовых.

БКС Экспресс

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций