Мечел решил выкупить долю Газпромбанка в Эльгинском месторождении, но у Мечел нет денег на эту покупку.

«Мечел» решил выкупить долю Газпромбанка в Эльгинском месторождении Компания обременена большим долгом, и сделка может ухудшить ее финансовое положение.

30 сен, 17:50

«Мечел» Игоря Зюзина решил выкупить долю Газпромбанка в Эльгинском месторождении более чем за 30 млрд руб. Сделка может привести к банкротству «дочки» «Мечела» — компании «Якутуголь», предупредил член ее совета директоров.

Зачем Зюзин решил выкупить долю в Эльге

Компания «Мечел» Игоря Зюзина, которая контролирует 51% Эльгинского месторождения, приняла оферту одного из своих основных кредиторов — Газпромбанка (ГПБ) — о выкупе части пакета в этом проекте — 34 из 49%. Банк направил компании эту оферту месяц назад, после того как получил предложение от стороннего претендента — «А-Проперти», сооснователя телекоммуникационного оператора Yota Альберта Авдоляна.

«Мы официально подтверждаем, что Газпромбанком от компании группы «Мечел» получен акцепт обязательной оферты о выкупе части (34%) принадлежащего Газпромбанку пакета в Эльгинском угольном месторождении, что означает возникновение юридической обязанности компании группы «Мечел» выкупить у ГПБ долю в Эльге», — сообщил РБК пресс-секретарь Газпромбанка Антон Трифонов. Представитель «Мечела» подтвердил принятие оферты Газпромбанка.

Сумма сделки должна составить около 31 млрд руб., сказал РБК источник, близкий к одной из сторон переговоров. По его словам, Газпромбанку принадлежит 34% Эльги напрямую и опцион еще на 15% проекта.

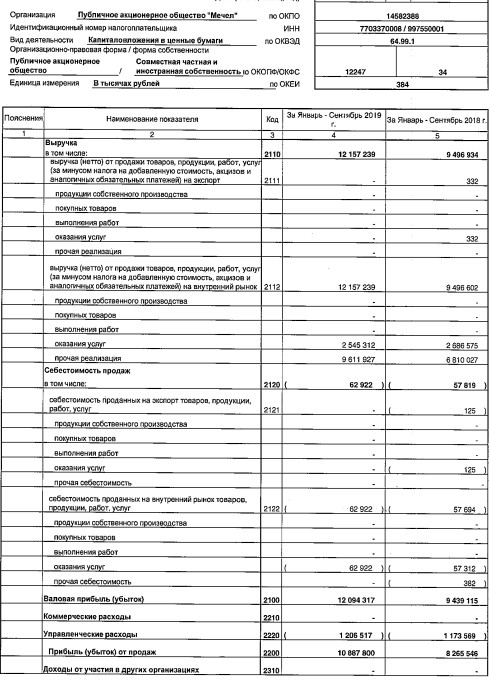

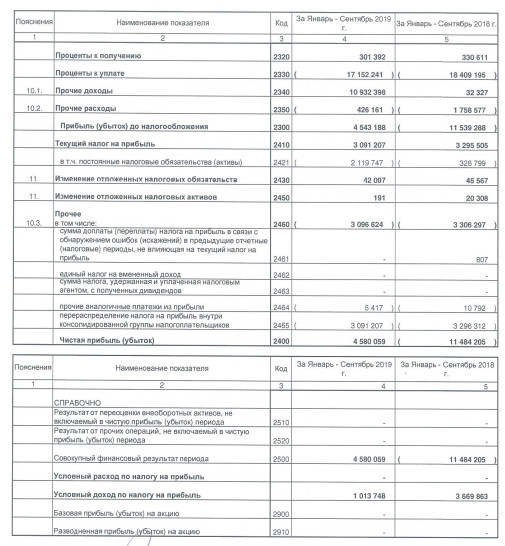

Представитель «Мечела» отказался уточнить источники финансирования этой сделки и не стал комментировать планы по выкупу оставшихся 15% Эльги. Запасы месторождения, находящегося в Якутии, значительны (2,2 млрд т коксующегося угля), но у «Мечела» очень большой долг — 411 млрд руб., из них задолженность перед Сбербанком, ВТБ и Газпромбанком — 347,5 млрд руб. (данные на конец мая 2019 года). Долговая нагрузка превышает шесть показателей EBITDA, поэтому компания и была вынуждена продать 49% в Эльгинском проекте Газпромбанку в 2016 году. На счетах «Мечела» по состоянию на 30 июня 2019 годах было лишь 2,9 млрд руб., следует из презентации компании.

«Мечел» в июне 2019 года направил предложения своим трем основным кредиторам-госбанкам по реструктуризации долга. По соглашениям с этими банками, заключенным в 2016 году, компании предстоит в 2020–2022 годах погасить почти весь долг (347,5 млрд руб.). «Несмотря на то что компания стабильно работает и генерирует денежный поток, достаточный для выполнения всех своих текущих финансовых обязательств, обслуживания долга и финансирования капитальных затрат, в текущих обстоятельствах этого денежного потока не хватит, чтобы в период 2020–2022 годов выполнить все обязательства по погашению долга», — говорится в отчете компании за первое полугодие 2019 года. Банки пока изучают предложения «Мечела» по реструктуризации.

В конце августа стало известно, что компания «А-Проперти» подала в Федеральную антимонопольную службу (ФАС) ходатайство о покупке доли Газпромбанка в Эльге. С момента поступления предложения от «А-Проперти» в Газпромбанк у «Мечела» было право в течение месяца выкупить эту долю, которым он и воспользовался, акцептовав оферту. В официальном письме от компании, входящей в группу «Мечел», говорится, что она обещает заплатить за этот пакет (34% Эльги) до конца сентября, сказал РБК источник, близкий к Газпромбанку. Таким образом, они должны заплатить до конца понедельника, добавил собеседник РБК. «Информация не соответствует действительности. Доля в Эльге будет выкуплена в соответствии с условиями, прописанными в соглашении между компанией и банком», — парирует представитель «Мечела», не уточняя сроки.

Какие риски есть у сделки

«Совершение сделки принесет обществу («дочка» «Мечела» «Якутуголь», которая владеет 51% Эльги. — РБК) убытки, так как, насколько мне известно, ООО «Эльгауголь» (владеет лицензией на Эльгинское месторождение) в 2019 году покажет убытки и в обозримой перспективе (до десяти лет) будет являться убыточным предприятием, развитие которого требует значительных ресурсов, которых общество не имеет и привлечь не сможет», — говорится в письме члена совета директоров «Якутугля» Дарьи Правдиной, направленном другим директорам компании, с которым ознакомился РБК. Эта сделка также будет противоречить положениям кредитно-обеспечительной документации, заключенным между «дочкой» «Мечела» и банками-кредиторами, включая Газпромбанк, в том числе в части выполнения ковенант, связанных с запретом на привлечение нового финансирования, совершение крупных сделок, указывает она. «Совершение сделки может повлечь дефолт общества из-за понесенных обществом убытков и нарушения положений КОД (кредитно-обеспечительной документации. — РБК). <...> Есть все основания полагать, что совершение сделки с учетом вышеуказанного может с высокой степенью вероятности быть расценено как доведение общества до банкротства», — заключает Правдина.

По итогам торгов в понедельник, 30 сентября (по состоянию на 18:49 мск), капитализация «Мечела» снизилась на Московской бирже на 2,3%, составив 26,4 млрд руб.

Дарья Правдина является представителем Газпромбанка в совете директоров «Якутугля», сказал РБК представитель «Мечела», отказавшись комментировать ее письмо по существу.

Правдина, выступающая «категорически» против покупки доли в Эльге, также предупреждает директоров «Якутугля», что для заключения такой сделки необходимо согласие всех банков-кредиторов. Совершение сделки без соблюдения необходимых процедур может причинить существенный имущественный вред компании и правам ее кредиторов, а также «явиться основанием для досрочного истребования задолженности банками-кредиторами», указывает она. Представители двух других крупнейших кредиторов «Мечела» — Сбербанка и ВТБ — отказались от комментариев.

«Цены на уголь упали, а у «Мечела» сейчас нет денег на покупку доли в Эльге. Без привлечения партнера сделка нереалистична для компании с таким большим долгом», — сказал РБК старший аналитик БКС Олег Петропавловский. Он предполагает, что основной владелец «Мечела» Игорь Зюзин обзавелся состоятельным партнером, который поможет ему осуществить эту сделку. Представитель «Мечела» не комментирует наличие такого партнера.

Представитель «А-Проперти», которая также является претендентом на пакет Газпромбанка, в понедельник отказался от комментариев. Ранее он говорил, что владелец компании Альберт Авдолян вместе со своим давним партнером Сергеем Адоньевым (они вместе создали Yota) планомерно формируют промышленный кластер в Якутии, который включает, в частности, Якутскую топливно-энергетическую компанию (20 сентября Авдолян получил контроль над этой компанией, скупив ее долги у кредиторов) и угольный проект «Огоджа», а приобретение доли в Эльге «является логичным шагом этой стратегии». Источник, близкий к участникам переговоров, сказал РБК, что в случае приобретения доли Газпромбанка партнеры собирались впоследствии выкупить и контроль в Эльгинском проекте у «Мечела».

www.rbc.ru/business/30/09/2019/5d8099329a79472e9509987e

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций