| Число акций ао | 416 млн |

| Число акций ап | 139 млн |

| Номинал ао | 10 руб |

| Номинал ап | 10 руб |

| Тикер ао |

|

| Тикер ап |

|

| Капит-я | 135,8 млрд |

| Выручка | 406,2 млрд |

| EBITDA | 86,4 млрд |

| Прибыль | 22,3 млрд |

| Дивиденд ао | – |

| Дивиденд ап | – |

| P/E | 6,1 |

| P/S | 0,3 |

| P/BV | -1,7 |

| EV/EBITDA | 4,2 |

| Див.доход ао | 0,0% |

| Див.доход ап | 0,0% |

| Мечел Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Мечел акции

-

Антон К, идея такая, что если СД прорекомендуют выплатить дивы — это будет означать, что все решено уже с банками и ГОСА примет дивы. и выплатят. это оч хорошо будет.

Антон К, идея такая, что если СД прорекомендуют выплатить дивы — это будет означать, что все решено уже с банками и ГОСА примет дивы. и выплатят. это оч хорошо будет.

какая разница какая див доходность сейчас — у тех, кто покупал по 30-50-70 — будет див доходность 15-35%. но дело не в этом.

если выплатят в этом году, значит и в следующих, если будет прибыль.

тот, кто умеет считать на долго — а по итогам 17 и 18 года будут светить совсем другая выплата дивов- будут тарить.

вот такая у меня тут мысль.

а по поводу цен на уголь — так толк тогда какой от префов будет, если по ним не будут платить в обозримом хоть каком будущем ?

хоть 500 будет стоить уголь — это надо ждать погашения долгов мечела еще лет 5-6 минимум — а таких немного найдется. уж лучше распадская тогда, т.к. там долга не будет, ну или оч малый.

Мечел - СД на своем заседании 6 июня рассмотрит вопрос о рекомендациях по размеру дивидендов по результатам 2016 года.

Мечел - СД на своем заседании 6 июня рассмотрит вопрос о рекомендациях по размеру дивидендов по результатам 2016 года.

Совет директоров Мечел на своем заседании 6 июня рассмотрит вопрос о рекомендациях по размеру дивидендов по результатам 2016 года.

повестка СД растет преф, растет.

растет преф, растет.

вот если дивы не примут на префы — полетит рублей на 30 со свистом и в припляску.

будет оч красивый развод тогда, хотя со стороны кредиторов это, на мой взгляд, конечно оч глупо и недальновидно.

Дивиденды2017. Финишная прямая.

Дивиденды2017. Финишная прямая.Почти все СД компаний по вопросам проведения ГОСА состоялись Почти все размеры дивидендов известны. Многие интриги этого года разрешились. В частности о дивидендах госкомпаний.

Уже известно какие госкомпании выплатят дивиденды в размере 50% по МФСО, как предполагал Минфин в конце 2016 года

«Аэрофлот», «АЛРОСА», РусгидроУже известно какие госкомпании отбились от выплат дивидендов в размере 50% по МФСО

СД «Газпрома» предложило провести выплату дивидендов на прошлогоднем уровне, заявив, что компания должна финансировать крупные инвестиционные проекты. Эту инициативу публично поддержал президент Владимир Путин, заявив, что почти половина его прибыли в размере 951 млрд рублей по МСФО за 2016 год была «бумажной», поскольку отражала изменения валютных курсов и движение валюты. В результате «Газпром» направит на дивиденды 20% от прибыли.

«Роснефть» так же добилась выплат по прошлогоднему 35% коэффициенту. Думаю, что не последним аргументом явилось то, что в бюджет РФ в прошлом году уже поступили средства Роснефти за приобретение 50% пакета Башнефти. Кроме того, компания не является непосредственно контролируемой государством, поэтому вообще под эту норму не попадает.

ФСК ЕЭС направила на дивиденды 50% чистой прибыли по РСБУ, скорректированной на неденежные статьи

С учётом промежуточных выплат, «Россети» направят на выплаты владельцам обыкновенных акций 5% прибыли по МСФО.

ОАК не будет выплачивать дивиденды из-за убытка

Ростелеком 46% по РСБУ или 32% ЧП по МФСОНеопределенность по правилам начисления дивидендов в госкомпаниях возрасла не только из-за лоббирования госкомпаниями своих инвестпроектов и интересов, но и новой фишки этого года: перерасчетом размера самой ЧП на так называемые «Бумажные статьи»

Рассчитать их обычному инвестору практически не возможно, так как здесь у госкомпаний огромный простор для творчества, поэтому об увеличенных гос дивидендах в 2018 году нужно будет говорить с большой осторожностью и ТОЛЬКО при наличии дополнительных аргументов, кроме решения правительства и включения их в бюджет. В следующем году инвесторы будут с бОльшей осторожностью относиться к инициативе Минфина увеличить выплаты акционерам, тем более, что нет определённости по размеру дивидендов и у самого правительства. Цитирую:

1 июня. FINMARKET.RU — Требование к государственным компаниям о выплатах дивидендов, исходя из 50% от чистой прибыли, носит, скорее, дисциплинирующий характер, но для ряда нефтегазовых компаний оно не подходит, так как несет риски снижения налоговых выплат, заявил вице-премьер РФ Аркадий Дворкович в интервью «России 24».

«Дивиденды — это не самоцель, это, прежде всего, вопрос эффективности самих государственных активов. Активы должны приносить отдачу», — сказал он.

«Но нужно понимать, что для государства, как для собственника, отдача проявляется в двух вещах, а если говорить более широко, то даже в трех: это дивиденды, это капитализация и это налоги, которые платят компании. В отличие от частных акционеров, где есть только две составляющие, государство должно смотреть на третью составляющую — на налоги, причем на весь эффект налогов, и какое влияние они оказывают на экономику, а не только на сами компании. Поэтому по каждой компании мы анализируем инвестпрограмму, смотрим, насколько текущие вложения являются важнее или наоборот являются менее важными, чем выплаты немедленные дивидендов, как это повлияет на капитализацию компании и на налоги для всей экономики», — отметил А.Дворкович.

«Мы убедились, что излишние дивидендные требования к отдельным нефтегазовым компаниями могут привести к снижению налоговых поступлений, снижению объемов добычи и к проблемам в экономике в целом. Поэтому приняли иные решения, исходя из этого комплексного подхода», — добавил вице-премьер.

"Но нужно понимать, что решение о 50% выплатах — это, скорее, дисциплинирующее решение. Мы хотели показать, что есть некий общий бенчмарк, стандарт, на который мы ориентируемся, но из-за интересов всей страны мы готовы принимать иные решения, обосновывая это детально и проходя несколько шагов обсуждений. И только будучи уверенными, что снижение дивидендов принесет общую пользу всех стране", — отметил чиновник.

И так, радужные планы по дивидендам госкомпаний в последующие годы отменяются.Осталась последняя неделя, когда СД российских компаний будут определяться с рекомендациями по дивидендам на ГОСА.

Интересных СД по размеру дивидендов осталось всего два: Полюс и Мечел.

И если по Полюсу ситуация более-менее ясна, цитирую:

МОСКВА, 31 мая /ПРАЙМ/. «Полюс» выплатит акционерам за 2017-2019 годы по 30% от EBITDA или по 550 миллионов долларов за каждый год, следует из сообщения Polyus Gold International Limited (PGIL).Размер выплат будет зависеть от того, насколько большой будет EBITDA. Так, если сумма 30% от EBITDA будет выше, чем 550 миллионов долларов, то компания проведет выплату по данной схеме. Если 30% от EBITDA будет ниже, то компания выплатит акционерам по 550 миллионов долларов за каждый год.

Предполагаемая схема выплат дивидендов за 2020-2021 года практически аналогичная: 30% от EBITDA за каждый год или по 650 миллионов долларов.

«Минимальные годовые выплаты дивидендов компанией всем акционерам на 2017-2021 годы в размере 30% от показателя EBITDA за весь год, рассчитанного на основе отчета по МСФО, или по 550 миллионов долларов за каждый 2017, 2018 и 2019 годы и по 650 миллионов долларов за каждые 2020 и 2021 годы. Дивиденды будут выплачиваться раз в полгода», — следует из релиза.

После 2021 года дивиденды будут выплачены в соответствии с существующей дивидендной политикой компании, которая предусматривает выплату дивидендов в размере 30% от скорректированной EBITDA, при условии, что отношение чистого долга к скорректированному показателю EBITDA компании будет ниже 2,5x.

Из этой цитаты понятно, что дивиденд будет примерно 250 рублей, что для меня не так уж и интересно. Пришлось расстаться с пакетом Полюса.

По Мечелу ситуация более неопределённая и занимательная.

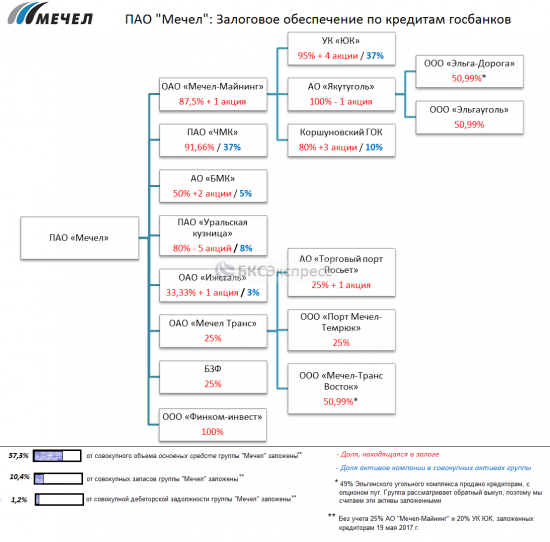

Когда банки-кредиторы отпускали «Мечел» на ковенантные каникулы в 2013 г., одним из условий был мораторий на выплату дивидендов до тех пор, пока долговая нагрузка компании не снизится до 3 (по итогам 2013 г. отношение чистого долга к EBITDA было 11,7).

После этого «Мечел» сможет платить владельцам обыкновенных акций до 60% чистой прибыли, а привилегированных — до 20%.

А до тех пор по условиям кредитов «Мечел» может выплачивать не более $245 000 дивидендов на привилегированные акции. «Мечел» будет выплачивать минимальные дивиденды на префы, чтобы они не стали голосующими, говорил тогда вице-президент «Мечела» по финансам Станислав Площенко.

На конец 2016 г. долговая нагрузка Мечела в терминах net debt/EBITDA LTM составила 6.9х. Несмотря на высокий уровень долговой нагрузки, компания может осуществлять обслуживание долга за счет собственных денежных потоков: EBITDA за 2016 год превысила процентные расходы в 2 раза

На прошедшей неделе появились новости о благожелательном отношении двух из трёх банков-кредиторов, на которые приходится 75% долга Мечел, к выплате дивидендов. Цитирую Сбербанк ;

С.-ПЕТЕРБУРГ, 2 июн /ПРАЙМ/. Сбербанк поддерживает выплату «Мечелом» дивидендов за 2016 год, это улучшает структуру активов группы в целом, сообщил журналистам первый зампред правления крупнейшего российского банка Максим Полетаев.Размер чистого долга «Мечела» перед Сбербанком, по его словам, составляет 49 миллиардов рублей.

Генеральный директор «Мечела» Олег Коржов в среду сообщил, что «Мечел» продолжает переговоры с банками-кредиторами о возможности выплаты дивидендов по итогам 2016 года. Первый зампред правления ВТБ Юрий Соловьев ранее на ПМЭФ говорил, что банк поддерживает выплаты акционерам за прошлый год.

«Компания уже в лучшем состоянии. В принципе, там более или менее все нормально. Мы уже перестали быть крупным кредитором, если ВТБ поддерживает, и мы самым внимательным образом посмотрим. Мы пока не обсуждали. На прошлой неделе приняли, в среду мы принимали решение по „Мечелу“, техническое достаточно», — сказал Полетаев, отвечая на вопрос о том, поддерживает ли Сбербанк выплату компанией дивидендов.

Цитирую ВТБ:

Банк ВТБ поддерживает выплату дивидендов компанией «Мечел», сообщил первый зампред госбанка Юрий Соловьев на пресс-конференции в рамках Петербургского международного экономического форума (ПМЭФ).

«Мы поддерживаем выплату дивидендов. Акционеры должны что-то получить за стойкость и верность», — заявил он.

Соловьев напомнил, что в первом квартале 2017 года компания показала хорошие финансовые результаты — прибыль в размере 13,9 млрд руб. В 2016 году «Мечел» получил первую прибыль за пять лет — 7,1 млрд руб.Осталось получить согласование ещё у Газпромбанка. Здесь ситуация самая интересная, ведь именно у Газпромбанка сейчас находится личный долг самого Зюзина. Газпромбанк выкупил его у МДМ-банка в 2014 году.

Решение Газпромбанк должен принять на следующей неделе.

Возможный расчетный дивиденд около 10 рублей. Судя по котировкам, фр считает, что дивиденды выплатить всё-таки разрешат.С азартом следим за развитием событий.

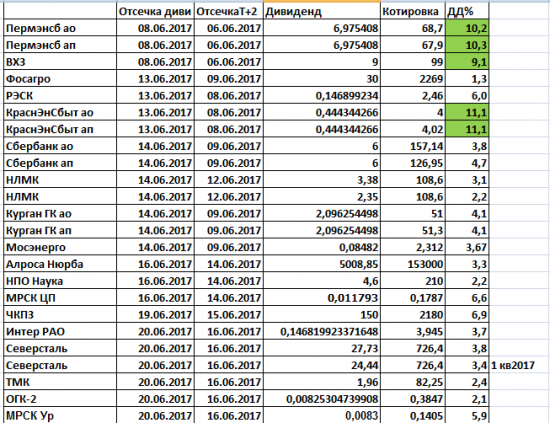

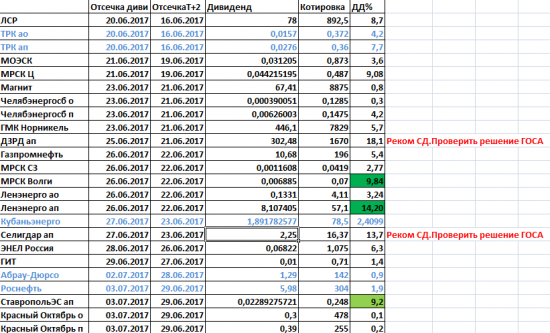

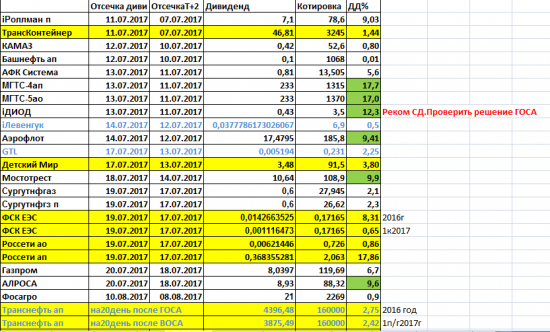

Не предполагала выкладывать дивидендные таблицы, но в разделе Дивиденды 2017 http://smart-lab.ru/dividends/ нет некоторых позиций. Их я выделила в таблицах синим цветом шрифта.

Желтый фон: СД предложили дивиденды на прошедшей неделе

Зелёный фон: ДД свыше максимальной ставки топ-10 банков

Транснефть отличилась в очередной раз: дату отсечки под дивиденды указали вот так своеобразно, как я продублировала в таблице. Конкретного числа в решении СД нет.

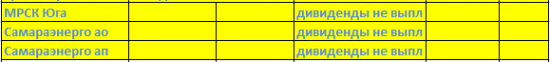

В таблице Дивиденды 2017 на СЛ есть ожидания, что будут дивиденды по Самараэнерго и МРСК Юга.

СД компаний приняли решения не выплачивать дивиденды.

И ещё.Руководство Школы Мосбиржи предложило мне подготовить и провести вебинар на тему Рубежи акционера.

Предложение и тема для меня оказались неожиданными и новыми. А поскольку мне нравится набирать и истематизировать новые знания, я с большим интересом работаю над этим вебинаром.

Он планируется 13 июня, сразу после праздничных выходных.https://red-circule.com/courses/394Будем рассматривать ситуацию владения пакетами акций в ПАО с двух точек зрения: мажоритария и миноритария.

Будем рассматривать какие права и возможности даёт владение акционеру 1 акцией, пакетом из 1% акций, и дальше по нарастющей 5%… 10% … 30%… 50%....95%. Как выглядят покупки таких размеров пакетов с точки зрения мажоритария и миноритария

Будем рассматривать, когда и при каких условиях возникает обязанность крупного владельца акций выставить добровольное или обязательное предложение о покупке акций миноритарным акционерам

Будем рассматривать на реальных примерах с цифрами, как мажоритарии уходят от необходимости выставлять оферту.

Будем рассматривать, как формируется цена акций для такого выкупа и почему она бывает ниже рыночных котировок, а бывает выше рыночных котировок.

Будем рассматривать вопросы налогообложения дивидендов мажоритария и как они влияют на возможность выплатить дивиденды.

Будем рассматривать, что такое сквиз аут и как он работает.

Будем рассматривать, почему при определённых долях владения у акционеров возникает неодолимая потребность платить дивидендыРассматривать все аспекты будем на основании законодательной базы РФ и на интересных, реальных примерах российского фондового рынка.

Мне очень интересно и полезно готовить этот вебинар. Я систематизировала свои знания по этим вопросам, подобрала много интересных примеров компаний рфр и значительно углубила свои знания по этому блоку информации. Всё это мы будем рассматривать на вебинареУдачной вам дивидендной охоты!

На данном графике цены на уголь представлены в юанях за тонну (CNY/MT)http://www.dce.com.cn/DCE/Products/Industrial/Coking%20Coal/index.html

На левой оси вы можете видеть шкалу стоимости угля, а на нижнем графике – объем торгов.

Для перевода в долларовый эквивалент нужно стоимость угля умножить на текущий курс юаня.

На сегодняшний день 1 CNY (юань) = $0,14666 http://cny.ru.fxexchangerate.com/usd/Внизу графика видно, что 02.06.2017г. последняя сделка контракта была по 946 юаней за тонну, таким образом, в долларовом эквиваленте контракт на тонну угля стоит $138,74.

Сбербанк поддерживает выплату Мечелом дивидендов за 2016 год

Сбербанк поддерживает выплату Мечелом дивидендов за 2016 год

Сбербанк поддерживает выплату Мечелом дивидендов за 2016 год, это улучшает структуру активов группы в целом. Первый зампред правления Сбербанка М. Полетаев.Компания уже в лучшем состоянии. В принципе, там более или менее все нормально. Мы уже перестали быть крупным кредитором, если ВТБ поддерживает, и мы самым внимательным образом посмотрим. Мы пока не обсуждали. На прошлой неделе приняли, в среду мы принимали решение по «Мечелу», техническое достаточно

Прайм Уже два кредитора из трех поддержали. Но глава Газпромбанка особенно не любит Зюзина, вроде. Тем не менее, есть два сильных довода в пользу выплаты дивидендов:

Уже два кредитора из трех поддержали. Но глава Газпромбанка особенно не любит Зюзина, вроде. Тем не менее, есть два сильных довода в пользу выплаты дивидендов:

1. Сумма на дивиденды значительно меньше, чем сумма выплат кредиторам — выплата дивов на кредитном качестве никак не скажется

2. Часть префов вроде как заложена в банк \и в качестве обеспечения по кредиту. Выплата дивидендов может существенно поднять рыночную оценку префов, т.е. банкам выгоднее дивы выплатить. Кто-нибудь знает, на какую сумму заложены префы в банках?

Геннадий Парфенов, Смотрите внимательней на ссылку которую вы дали — там указана цена не в $ за тонну, а в Китайских ЮАНЯХ за тонну, на 31.05.2017г.

Геннадий Парфенов, Смотрите внимательней на ссылку которую вы дали — там указана цена не в $ за тонну, а в Китайских ЮАНЯХ за тонну, на 31.05.2017г.

На сегодняшних торгах фьюч на уголь закрылся по 952 юаня за тонну.

Фьючерс на коксующийся уголь — (DJMc1)

DCE

1.150,00

31/05 — Закрыт. Цена в CNY Марэк, большое спасибо за помощь! а как эти данные приравнять к фьючерсу на кокс уголь который стоит 1150$ https://ru.investing.com/commodities/coking-coal-futures-streaming-chart На DCE выресовывается падение, на investing рост

Марэк, большое спасибо за помощь! а как эти данные приравнять к фьючерсу на кокс уголь который стоит 1150$ https://ru.investing.com/commodities/coking-coal-futures-streaming-chart На DCE выресовывается падение, на investing рост

На данном графике цены на уголь представлены в юанях за тонну (CNY/MT) http://www.dce.com.cn/DCE/Products/Industrial/Coking%20Coal/index.html

На левой оси вы можете видеть шкалу стоимости угля, а на нижнем графике – объем торгов.Для перевода в долларовый эквивалент нужно стоимость угля умножить на текущий курс юаня.

На сегодняшний день 1 CNY (юань) = $0,14685

http://cny.ru.fxexchangerate.com/usd/Внизу графика видно, что 01.06.2017г. последняя сделка контракта была по 952 юаня за тонну, таким образом, в долларовом эквиваленте контракт на тонну угля стоит $139,8.

Ребят выручайте, уже голову сломал! Как отслеживать цену на уголь, по фьючерсу, ничего не пойму...???

Ребят выручайте, уже голову сломал! Как отслеживать цену на уголь, по фьючерсу, ничего не пойму...??? Мечел - ВТБ поддерживает выплату дивидендов за 2016 год.

Мечел - ВТБ поддерживает выплату дивидендов за 2016 год.

ВТБ поддерживает выплату дивидендов Мечел за 2016 год. Об этом сообщил первый зампред правления ВТБ Ю. СоловьевОни («Мечел» — ред.) опубликовали хорошие результаты за первый квартал. Мы поддерживаем выплату дивидендов, акционеры давно ничего не получали за их стойкость, верность, поскольку у них в компании суммы относительно небольшие, поэтому мы поддерживаем

Прайм

27 апреля 2017

Глава «Мечела»: переговоры по реструктуризации оставшегося долга идут сложноОлег Коржов рассказал, как компания планирует прожить год и чего ждет от рынка, а также о сложностях переговоров с иностранными кредиторами.

www.interfax.ru/interview/560233

Хорошая статья. Много интересной информации Коржов озвучил — О долговой нагрузке, О продажах, О перспективах, О том почему Мечел не имеет права платить дивиденды и о мн. другом. Мечел - снижение чистого долга на 2,2%. Компания ведет переговоры с банками о выплате дивидендов за 2016 года на привилегированные акции (около 10,23 руб./акций)

Мечел - снижение чистого долга на 2,2%. Компания ведет переговоры с банками о выплате дивидендов за 2016 года на привилегированные акции (около 10,23 руб./акций)

Мечел в I квартале снизил EBITDA на 7%, до 22,8 млрд руб., получил 13,9 млрд руб. чистой прибыли

Показатель EBITDA Мечела по МСФО в I квартале 2017 года снизился на 7% по сравнению с предыдущим кварталом — до 22,8 млрд рублей, говорится в сообщении компании. Чистая прибыль Мечела достигла 13,9 млрд рублей против 1,6 млрд рублей кварталом ранее и 312 млн рублей годом ранее. Выручка компании сократилась на 3% и составила 77,4 млрд рублей.

С учетом высоких цен на коксующийся уголь в 4 кв. 2016 года их коррекции в 1 кв. 2017 года, а также укреплением рубля, результаты Мечела относительно предыдущего квартала не столь выразительные. Тем не менее, их можно назвать сильными. Во 2 кв., на фоне резкого взлета цен на продукцию компанию, есть ожидания сохранения хороших показателей, но в 3-4 кв. вполне вероятно ухудшение. Среди позитивных моментов можно отметить снижение чистого долга на 2,2% до 458,9 млрд руб. Компания сообщила также, что ведет переговоры с банками о выплате дивидендов за 2016 года на привилегированные акции (около 10,23 руб./акций). Если будет получено одобрение, то дивидендная доходность по ним составит 9,6% и это после роста в среду на 16,3%.

Промсвязьбанк Мечел - телеконференция носила позитивный характер

Мечел - телеконференция носила позитивный характер

Мечел: итоги телеконференции

Прогноз по добыче. Менеджмент прогнозирует, что добыча угля в 2017 останется на уровне 2016 в районе 22,8-23,0 млн т, доля добычи в 1К17 приблизительно соответствует 22%, однако компания ожидает выйти на прогнозный показатель за счет некоторого роста добычи в последующие кварталы, которого планирует достичь за счет увеличения добычи на Эльгинском месторождении.

Эльгинский проект. Мечел планирует добыть 4,5 млн т угля на Эльге в 2017 (объемы в 1К составили 837 тыс т). Менеджмент не ожидает увидеть резкого роста себестоимости во 2К-3К17 (после сильного роста на 23% кв/кв в 1К17), поскольку оптимальный баланс между вскрышей и добычей достигнут.

Капзатраты. Мечел оценивает общие затраты в 2017 в 12,5 млрд руб. — 6,2 млрд руб. будет потрачено на инвестиционные проекты, а остальное — на содержание и ремонт — рост капзатрат в 1,5-2,0x кв/кв ожидается во 2К17. Структура капзатрат: добывающий сегмент — 62%, сталь — 34%, логистика — 2%, электроэнергия — 2%.

Дивиденды. Менеджмент заявил, что сделал все возможное, чтобы убедить акционеров одобрить дивиденды по привилегированным акциям за 2016 год, в соответствии с дивидендной политикой (20% от чистой прибыли по МСФО, причитающейся акционерам и скорректированной на эффект курсовых разниц), но подчеркнул, что решение пока не принято.

Цены на уголь. Бенчмарк-цена на коксующийся уголь не установлена на 2К17 из-за последствий циклона в Австралии, который негативно сказался на добыче и привел ко второй волне ралли в спотовых ценах. Текущие уровни цен рассматриваются как комфортные для деятельности.

Мы считаем, что телеконференция в целом носила позитивный характер. Мы приветствуем ожидаемый рост объемов производства во втором полугодии. Решение о выплатах дивидендов на привилегированные акции будет зависеть от решения кредиторов — доходность может составить заманчивые 10%.

АТОН Мечел - несколько разочаровывающие результаты из-за снижения продаж коксующегося угля при благоприятной ценовой конъюнктуре в 1 квартале

Мечел - несколько разочаровывающие результаты из-за снижения продаж коксующегося угля при благоприятной ценовой конъюнктуре в 1 квартале

Мечел опубликовал операционные результаты за 1К17

Продажи концентрата коксующегося угля упали на 8% кв/кв до 2,0 млн т, включая 1,2 млн т, проданные третьим сторонам (-22% кв/кв) из-за распродажи запасов в 4К и роста доли энергетического угля в Нерюнгринском угольном разрезе. Продажи энергетического угля немного снизились — до 1,7 млн т (-3% кв/кв), поскольку отгрузка в Китай была перенесена на следующий отчетный период. Продажи PCI и антрацитов выросли на 13% и 9% соответственно. Общие продажи стальной продукции упали на 2% до 1,05 млн т, несмотря на сезонное снижение спроса на арматуру в России. Мечел зафиксировал рекордный объем проката в марте — 65 тыс т на универсальном рельсобалочном стане, что предполагает аннуализированный объем 780 тыс т. Производство на Эльгинском комплексе было стабильным — 837 тыс т .

Несколько разочаровывающие результаты, на наш взгляд, из-за снижения продаж коксующегося угля при благоприятной ценовой конъюнктуре в квартале (1К17 — бенчмарк FOB Australia $285/т). Продажи стали скорее всего улучшатся во 2К на фоне начала строительного сезона в России, однако мы считаем, что рынок сфокусируется на показателях продаж коксующегося угля, поскольку цены на сырье вновь выросли из-за наводнений в Австралии. У нас нет официальной рекомендации по акциям Мечела.

АТОН Мечел - впереди может быть еще один сильный квартал из-за роста спотовых цен на коксующийся уголь в результате наводнений в Австралии

Мечел - впереди может быть еще один сильный квартал из-за роста спотовых цен на коксующийся уголь в результате наводнений в Австралии

Мечел опубликовал финансовые результаты за 1К17

Выручка составила 77,4 млрд руб. (-3% кв/кв), EBITDA — 22,8 млрд руб. (-7% кв/кв), рентабельность EBITDA упала всего на 2 пп, оставшись на комфортном уровне 29%. Чистая прибыль Мечела увеличилась до 13,9 млрд руб. с 1,6 млрд руб. в предыдущем квартале. Рост контрактной цены коксующегося угля в 1К17 до $285/т (с $200/т в 4К) помог компенсировать негативное влияние укрепления рубля на 7% и снижения продаж коксующегося угля на 8%. Показатель EBITDA добывающего сегмента вырос до 20 млрд руб. (+11% кв/кв), а рентабельность увеличилась до 49%, несмотря на сезонный зимний рост производственной себестоимости. Как и ожидалось, в стальном сегменте EBITDA упала до 3,6 млрд руб. (-51% кв/кв) на фоне подорожания сырья и сезонного замедления строительной активности — рентабельность упала до 8%. Чистая задолженность Мечела снизилась до 421 млн руб., а коэффициент чистой задолженности упал до 5,3x с 6,6x в конце 2016.

Мы считаем, что Мечел опубликовал неплохие результаты, продемонстрировавшие видимое снижение долговой нагрузки — сокращение коэффициента чистой задолженности. Привилегированные акции Мечела взлетели на фоне сильного роста чистой прибыли — компания ежегодно должна выплачивать 20% от чистой прибыли по МСФО держателям привилегированных акций, и чистая прибыль за 1К17 предполагает дивидендную доходность приблизительно 18%. Тем не менее мы отмечаем, что на результатах за 1К сказалась прибыль от курсовых разниц в размере 9,7 млрд руб. на фоне укрепления рубля, и этот показатель может развернуться к концу года, если рубль подешевеет — сценарий, которого ожидают многие участники рынка. Мы считаем, что у Мечела впереди может быть еще один сильный квартал из-за роста спотовых цен на коксующийся уголь в результате наводнений в Австралии. У нас нет официальной рекомендации по акциям Мечела.

АТОН

Мечел - факторы роста и падения акций

- Активы Мечела лучше для экспорта угля. Якутуголь (42% добычи) расположен восточнее узких мест железной дороги. (01.01.2023)

- Мечел каждый год сокращает долг (05.05.2024)

- Большая зависимость от цен на уголь (14.06.2017)

- Мечел может не платить дивиденды т.к. недостаточно СЧА по РСБУ (01.01.2023)

- У компании огромный долг, чистые активы отрицательные (17.10.2023)

Мечел - описание компании

ОАО «Мечел», основанное в 2003 году, является одной из ведущих мировых компаний в горнодобывающей и металлургической отраслях. В компанию входят производственные предприятия в 11 регионах России, а также в Литве и Украине.

http://www.mechel.ru/shareholders/

«Мечел» объединяет более 20 промышленных предприятий. Это производители угля, железной руды, стали, проката, ферросплавов, тепловой и электрической энергии. Все предприятия работают в единой производственной цепочке: от сырья до продукции с высокой добавленной стоимостью. В состав холдинга также входят три торговых порта, собственные транспортные операторы, сбытовые и сервисные сети. Продукция «Мечела» реализуется на российском и зарубежных рынках.

«Мечел» входит в пятерку мировых производителей коксующегося угля* и находится в числе мировых лидеров по объему производства концентрата коксующегося угля. Компания занимает третье место в России по общей добыче углей и контролирует более четверти мощностей по обогащению коксующегося угля в стране. «Мечел» также занимает второе место в России по производству сортового проката, является крупнейшим и наиболее многопрофильным производителем специальных сталей и сплавов в России.

«Мечел» располагает крупнейшей в России и одной из крупнейших в Европе металлосервисной и торговой сетью «Мечел Сервис Глобал», которая насчитывает около 80 подразделений, в том числе более 30 сервисных центров. В состав «Мечел Сервис Глобал» входят российская компания, дочерние компании в странах СНГ, Западной и Восточной Европе.

«Мечел» – первая и единственная в России, Центральной и Восточной Европе горнодобывающая и металлургическая компания, разместившая свои акции на Нью-Йоркской фондовой бирже. С 2004 года АДР на обыкновенные акции компании торгуются на крупнейшей американской площадке. С мая 2010 года на Нью-Йоркской фондовой бирже также торгуются АДР на привилегированные акции ОАО «Мечел».

* без учета китайских производителей

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций