Как вы думаете еще упадет в цене бумага?

Алекс Мага, не в этом году. Если всё будет красиво (отчеты за 2П 2021), див. доха будет красивой (аля Сурпреф)

Расим Касимов, значит нужно сейчас закупать

| Число акций ао | 112 698 млн |

| Номинал ао | 0.1 руб |

| Тикер ао |

|

| Капит-я | 65,0 млрд |

| Выручка | 158,0 млрд |

| EBITDA | 48,0 млрд |

| Прибыль | 18,1 млрд |

| Дивиденд ао | 0,050215 |

| P/E | 3,6 |

| P/S | 0,4 |

| P/BV | 0,6 |

| EV/EBITDA | 1,5 |

| Див.доход ао | 8,7% |

| Россети Центр и Приволжье Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Как вы думаете еще упадет в цене бумага?

Алекс Мага, не в этом году. Если всё будет красиво (отчеты за 2П 2021), див. доха будет красивой (аля Сурпреф)

Как вы думаете еще упадет в цене бумага?

При этом если второе полугодие будет аналогичным, можно рассчитывать на 15-18% дивов от текущих цен

Иськов Игорь, их и МРСК Центра можно брать, при наличии свободных средств. Кроме того, в этом году ходили слухи, что дивики разрешат выплатить Северо-Западу, Уралу и Югу.

HeavyMetal, я как раз и держу МРСК Ц, МРСК ЦП. В прошлом году за день до отсечки продавал, в этом скорее всего буду держать. Уж больно дешево стоят на текущий момент

При этом если второе полугодие будет аналогичным, можно рассчитывать на 15-18% дивов от текущих цен

Иськов Игорь, их и МРСК Центра можно брать, при наличии свободных средств. Кроме того, в этом году ходили слухи, что дивики разрешат выплатить Северо-Западу, Уралу и Югу.

При этом если второе полугодие будет аналогичным, можно рассчитывать на 15-18% дивов от текущих цен

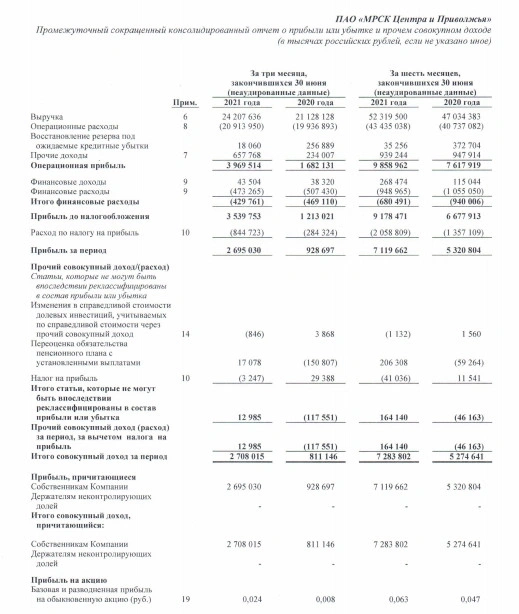

Прибыль «Россети Центр и Приволжье» по МСФО во 2 квартале 2021 года увеличилась в 2,9 раза — до 2,7 млрд руб.

Выручка во 2 кв выросла на 14,6% — до 24,2 млрд руб. Рост получился за счет увеличения доходов от передачи электроэнергии на фоне роста среднего тарифа на 5%.

Прибыль до налогообложения возросла в 2,9 раза — до 3,5 млрд рублей.

Показатель EBITDA в отчетном периоде увеличился в 1,7 раза — до 6,3 млрд руб

Опер.расходы 21 млрд.руб (+5,3% г/г)

СAPEX – 6,2 млрд.руб.

Чистый долг – 29,9 млрд.руб. (+9,6% г/г)

P/E – 3,54

Долг/EBITDA – 1.33

Обязательства компании составляют 45,74% от активов (немного больше среднего значения сегмента), платёжеспособность 1,46х – лучше сегмента. Окупаемость 4,17х – лучше сегмента. Отношение капитализации к капиталу 0,41х – среднее значение по сегменту. Отношение капитализации к выручке 0,27х – среднее значение по сегменту. Рентабельность компании выглядит привлекательнее средних значений сегмента. Показатель EV/EBITDA 2,62х – один из лучших показателей в сегменте.

В целом компания выглядит привлекательнее сегмента по мультипликаторам.

Вывод

У компании есть 2 основных триггера роста. Во-первых, компания с этого года начнет платить дивиденды 50% от чистой прибыли; во-вторых, компания торгуется немного дешевле сегмента, что в перспективе также повлияет на положительную переоценку компании.

Минусы:

Россети Центр и Приволжье является компанией из сектора коммунальных услуг, который классически считается защитным и маловолатильным. Каких-то прорывных и интересных идей тут найти трудно.

В честь чего такой рост, кто нибудь в курсе?

Вот, что хороший отчет с котировками делает, а также радует, что объем увеличился лишь после выхода отчета, а значит инсайдеров тут нет

Компания хорошая, показатели хорошие. Тарил на низах после гэпа. Теперь будем пожинать плоды.

МРСК Центра и Приволжья сменила название на Россети Центр и Приволжье)

Сменить название — это много документов. Мне кажется если бы хотели бы объединить с МРСК Центром — то сперва бы объединили а потом названия меняли. Просто мое предположение)

Подскажите, инвестиции на 2020 год — 14 млрд., на 2021 год план — 18 млрд, 2022 — 20 млрд, 2023 — 23 млрд. А откуда они деньги будут брать? Выручка, то практически не растет, т.е. все будет за счет прибыли и соответственно дивы снижаться будут, практически в 2 раза? Вернее не в 2 раза снижаться, а у них прибыль 7 млрд за год, в итоге получается инвестиции: 14 млрд (текущий уровень инвестиций) + 7 млрд (вся прибыль)=21 млрд, это получается в 2023 году им даже прибыли не будет хватать, занимать будут и дивы — ноль.

(Это у них в планах в соответствии с постановлением правительства, т.е. эти расходы будут 100%)

Дмитрий Аз, Мамка кредиты может давать.

Подскажите, инвестиции на 2020 год — 14 млрд., на 2021 год план — 18 млрд, 2022 — 20 млрд, 2023 — 23 млрд. А откуда они деньги будут брать? Выручка, то практически не растет, т.е. все будет за счет прибыли и соответственно дивы снижаться будут, практически в 2 раза? Вернее не в 2 раза снижаться, а у них прибыль 7 млрд за год, в итоге получается инвестиции: 14 млрд (текущий уровень инвестиций) + 7 млрд (вся прибыль)=21 млрд, это получается в 2023 году им даже прибыли не будет хватать, занимать будут и дивы — ноль.

(Это у них в планах в соответствии с постановлением правительства, т.е. эти расходы будут 100%)